M&Aの手法や種類は数多くありますが、M&Aを成功させるためには目的に合わせてM&Aの手法を選択することが大切です。当記事では、M&Aの種類や手法、メリットや注意点、実際の成功事例などについて解説します

「うちの会社でも売却できるだろうか…」、「何から始めればいいんだろう…」

そのような漠然とした疑問をお持ちではありませんか? みつきコンサルティングでは、本格的なご検討の前でも、情報収集を目的とした無料相談を随時お受けしています。まずはお話をお聞かせください。

M&Aとは

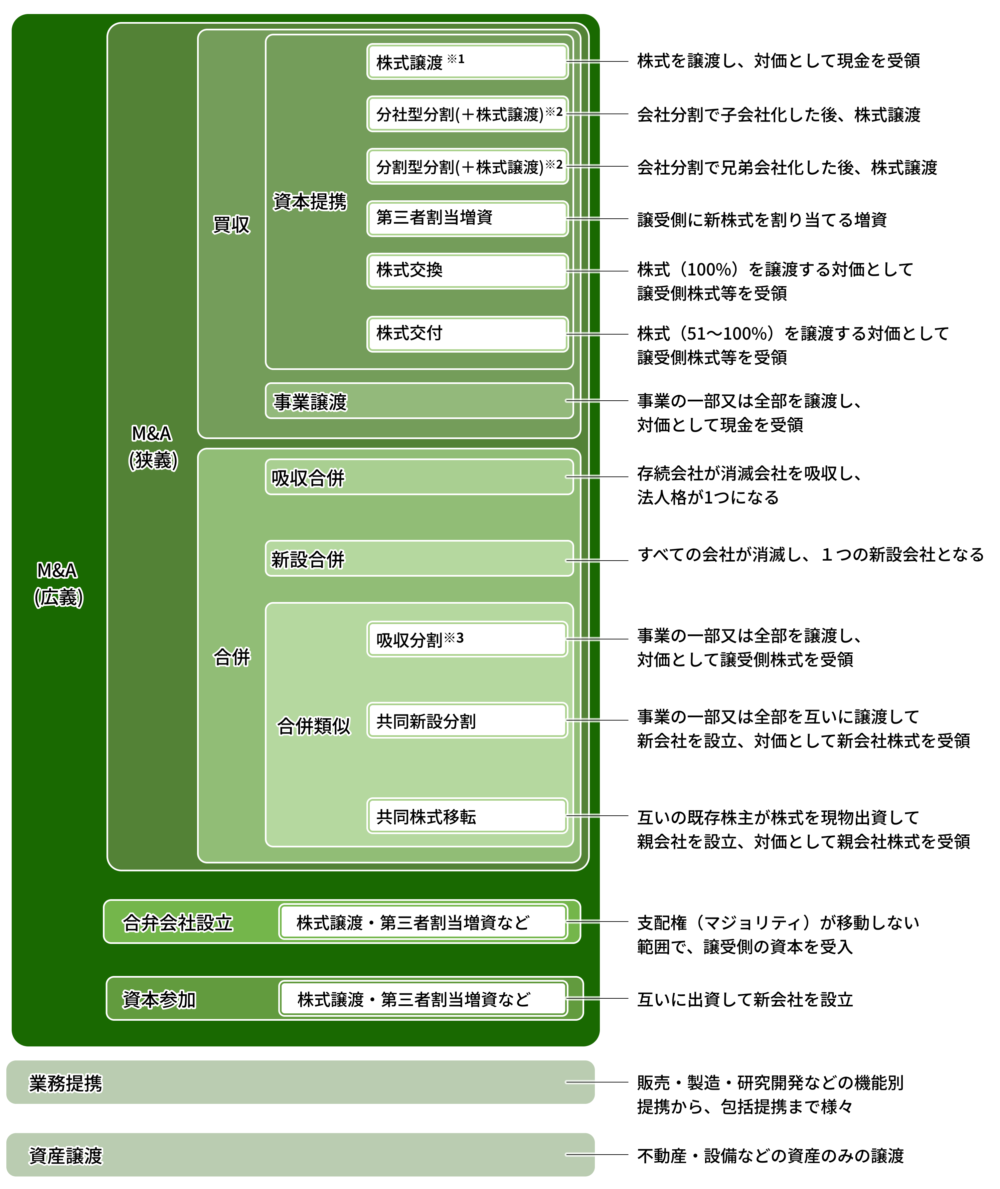

M&Aは、Mergers and Acquisitionsの略で「合併と買収」を表す言葉です。経営権や権利移転を伴わない資本提携、業務提携、合弁会社の設立などは広義のM&Aです。経営や事業などの権利移転を伴うM&Aは狭義のM&Aと分類されます。買収、合併、会社分割、事業譲渡などがこれに当たり、一般的にM&Aとは狭義を指します。

▷関連:M&Aとは合併・買収のこと|株式譲渡が多く、2024年も増加中!

以下では、代表的なM&Aの方法(スキーム)を紹介します。

▷関連:株式譲渡・事業譲渡・会社分割を比較!特徴・メリット・デメリット

M&Aの種類・手法

※1 最も一般的なM&Aの手法。MBOやTOBでも株式譲渡が用いられる。

※2 会社分割の類型の1つである「新設分割」が用いられる。

※3 会社分割の類型の1つである「分社型分割」又は「分割型分割」が用いられる。

株式譲渡

M&Aの種類の一つである株式譲渡について解説します。

最も代表的な株式譲渡とは、譲受側が譲渡側の株式を取得することです。ほとんどのケースでは、譲受側の発行済み株式のすべてを取得し、譲渡側を譲受側の完全子会社とします。株式取得対価としては現金が一般的ですが、譲受側の発行済み株式を割り当てる場合もあります。

逆に、「買収」とは、株式の過半を取得することにより、企業の経営権を取得する。もしくは、対価を支払うことで特定の事業の運営権を取得することを示します。買収によって、経営権若しくは運営権は、譲渡側から譲受側に移るということです。

株式譲渡のメリット

譲渡側のメリットは、売却による経営者利益の確定、事業承継問題の解決、譲受側とのシナジー効果による事業の拡大などが挙げられます。

譲受側のメリットは、完成した状態で事業開始、人材の確保、優位性の確立など大きな効果が期待できます。

株式譲渡のデメリット

譲渡側は、経営権を失うことが最も大きな注意点となります。M&A後も、引き続き経営幹部として企業経営にかかわるケースも増えてはいますが、その場合であっても、譲受側の意思に反して経営を行うことはできなくなります。

譲受側は、M&Aが何らかの理由で失敗してしまった場合や狙った効果が発揮されなかった場合、買収資金が無駄になったり、多額の損失を負ってしまったりする可能性があります。

▷関連:株式譲渡のメリット・デメリット|譲渡目的・M&A後の従業員の扱い

吸収合併

「合併」とは、複数の企業を1つに統合することです。代表的な吸収合併では、譲渡側の権利や義務を承継させることが可能となりますが、譲渡(買収)と違い、譲渡側の法人格は消滅します。吸収合併では、合併する会社のうち1社が存続会社として、消滅する会社の権利義務のすべてを承継すします。消滅する会社の株主には存続会社の株式を割り当てることになります。

合併のメリット

合併のメリットは、コスト削減や生産性の向上が図れることです。また、シナジー効果により企業運営の効率が向上したり、シェアや規模拡大に優位性が確立できたりすることが期待されます。

合併のデメリット

合併のデメリットは、譲渡(買収)と比較すると手続きが煩雑であることです。また、もともと2つの会社を一つにするわけですから、合併後の意思決定や指揮系統が複雑化する点も注意を要します。

▷関連:吸収合併とは|メリット・デメリット、手続の流れ、注意点を解説

会社分割

「会社分割」とは、事業の一部を切り分けて別会社に承継することです。代表的な吸収分割では、分割した事業を、既存の会社が承継します。これにより、例えば、分割会社は不採算事業の切り離しによるスリム化を図り、継承会社は事業の拡大・強化が可能となります。

会社分割のメリット

会社分割のメリットは、分割対象事業の権利・義務を当然に承継できる(許認可等を取り直さなくてもよい場合が多い)点です。また、組織再編がスムーズに行えたり、従業員や取引先と再契約が不要であったりする点もメリットと言えます。

会社分割のデメリット

会社分割の注意点は、事業によって許認可が必要な場合があることです。また、簿外債務や偶発債務のリスクも当然にあります。

▷関連:会社分割とは?M&Aでの利用法・譲渡側のメリットとデメリット

株式交換・株式交付

株式交換・株式交付とは、譲受側が譲渡側の株式を取得する対価として、譲受側の発行済み株式を譲渡側の既存株主に割り当てることをいいます。

▷関連:株式交換による会社売却・M&Aとは?メリット・デメリットや流れも解説

▷関連:株式交付によるM&Aとは?利点と欠点・手続の流れ・税務上の注意点

事業譲渡

事業譲渡とは、会社の事業運営の権利とその事業運営に必要な資産と負債を譲渡して、対価として現金を受け取ることを示します。土地建物などの固定資産、ノウハウ、人材、ブランド、取引先などが対象となります。

▷関連:事業譲渡とは|利用するケース・利点と欠点・手続・税金を解説

第三者割当増資

第三者割当増資とは、譲渡側が新株を発行し、譲受側に引受権を割り当てることを示します。企業再生や基盤強化のための資金調達に有効です。

▷関連:第三者割当増資とは?M&Aでの手順やメリット、デメリットを解説

M&Aにかかる税金の違い

本章では、M&Aにかかる税金の違いについて解説します。

株式譲渡

株式譲渡における課税は、譲渡側のみに発生します。譲渡した株の株主が個人の場合は、譲渡所得に対して20.315%の固定税率となります。法人株主の場合は、株式の取得原価と譲渡対価の差額が会社の利益としてみなされ、法人税の対象となります。譲渡価格が時価よりも大幅に低額の場合にはそれぞれ、贈与税や法人税がかかる場合もあります。

▷関連:株式譲渡の税金|非上場株の源泉徴収・税率・計算方法・ミニマム税

事業譲渡

事業譲渡における課税対象は法人となります。譲渡側には法人税、譲受側には消費税がかかります。譲渡対象資産に不動産が含まれる場合には、譲受側に不動産取得税、登録免許税がかかります。

▷関連:事業売却による税金|M&Aでの節税対策・法人個人の注意点とは?

組織再編

組織再編における課税は、会社分割、吸収合併、株式交換・株式移転は組織再編行為となり、税制適格要件を満たすと課税優遇措置が受けることができます。その際、譲渡側と譲受側の関係性など、細かい条件が定められているため、税務・会計に詳しい専門家の助言を求めるのが望ましいでしょう。

▷関連:会社分割の会計処理(仕訳)とは?分社型・分割型の新設分割と税務

▷関連:存続会社とは?吸収合併の手続から資本金・会計処理・登記まで解説!

▷関連:株式移転とは?会計処理(仕訳)や税務の概要をわかりやすく解説

M&Aの具体的な事例

▷関連:M&Aの相談先は誰がよい?相談先一覧とメリット・デメリットを解説

小野写真館

静岡県伊豆の「桐のかほり咲楽」として有名な旅館を経営する譲渡側は後継者不在を理由にM&Aすることを決断されました。一方で、ブライダル事業で成長している「小野写真館」は、業態転換を図るために異業種のM&Aを行うことを企図していました。

譲渡側と譲受側がお互いの良さに見いだせたため、わずか3ヶ月でM&Aが成立しました。M&A後、譲受側は譲渡側の旅館を利用した旅館ウェディング事業を成功させ、異業種M&Aによるシナジーが生まれた成功例となりました。

不動技研工業株式会社

不動技研工業は火力発電プラント機械を手掛ける企業であるが、火力発電事業の先細りが懸念し、新規顧客の開拓や新規事業への進出など事業領域の見直しを検討していました。そのような中、後継者不在でM&Aを決断した同社とは旧知の仲であるPAL 構造から同社に対し、M&Aの話が持ち掛けられました。

M&Aにあたって譲渡側からは、経営陣や従業員の継続雇用、当面は事業内容の変更をしないことなどが条件として提示され、譲渡側の独自性を最大限に担保した形でM&Aが成約することとなり、結果、得意分野が異なる両社は、互いの強みを融合させることにより新規顧客の開拓や新規事業へ進出を両社で共同受注することにより対応できるようになりました。

グループで見ると規模が大きくなり、また設計業務の範囲が拡大したことで人材採用が以前より容易になるなどの効果も生まれた成功事例です。

丸井織物株式会社

自社事業の選択と集中を目的に、譲渡企業であるミチは、ネイルチップ販売サイト事業である「ミチネイル」を丸井織物に事業譲渡しました。一方、子会社「オリジナルラボ」を通じたデジタルマーケティングの強みと、譲渡企業のECサイトのシナジー効果を狙ってM&Aを実施しました。

このM&Aにより、丸井織物はミチのEC販売やPR活動のノウハウを活用しつつ、自社の商品の多様化を進めることができました。また、譲渡企業オーナーは新規事業を始めながらも、譲受企業のネイル事業に協力することで、良好な関係性を築くことができました。両社の協力により、M&A後も良好な関係を維持し、互いのビジネスを発展させることができたと言えます。

スキット株式会社

スキットは2020年、M&Aによりアヤトの譲受を行いました。スキットは、福井県に拠点を持つ企業であり、Web通販事業と商業印刷を手掛けています。譲渡側のアヤトは、富山県に拠点を持つ会社であり、地元広報誌の制作と一般商業印刷を手掛けています。

本件M&A事例における譲受側の目的は、事業拡大および売上の増加であり、公共の仕事を多く取り扱っていたアヤトとのシナジー効果の獲得を見込んでのM&Aです。

エミック株式会社

東京都品川区のエミックは、自動車メーカーを販路に複合環境試験装置の製造・販売を営む企業です。自動車業界では、自動車のEVシフトにより、エンジン周りを中心に部品点数が減っています。複合環境試験装置は景気変動の影響を受けやすく、近年は、顧客が持ち込んだサンプルを試験する受託試験事業にも参入するなど、事業の多角化を図るなど成長を続けてきました。

一方で、日測エンジニアリングは、温度試験に必要な装置(特殊チャンバー)などの製造や受託試験事業を営む企業で、リーマンショック後に投資に失敗し、業績不振に陥り、2018年に自主再建が困難となったため、事業譲渡の引受先を探していました。

今回、引受先となったのがエミック株式会社です。エミックは、2019年7月に日測エンジニアリング株式会社を譲受しました。M&A実施により受託試験事業などの規模が拡大し、エミック社の受託試験事業の売上げ、営業利益は約2倍となるなど、譲受によるシナジー効果によって経営の安定化にも成功したケースとなっています。

株式会社タカハシ包装センター

食品包装資材・機器の企画・販売を行うタカハシ包装センター(島根県浜田市)が、商業印刷を関東で行うキョウワ(東京都)を子会社化しました。地域企業が関東進出する際にM&Aを活用した事例です。

タカハシ包装センターは、地域密着型の事業に専念しつつ、近隣県に営業所を増やしていました。しかし、人口減少による地域市場の縮小に加え、地元顧客の廃業などもあり、同社の成長は頭打ちになっており、その一方で、本社機能を地方から東京に移す顧客も見られ、同社も非常勤の東京営業所を開設。東京営業所には担当者が適時出張していました。同社としても新たな需要獲得のため、本格的に首都圏に進出したいという意欲はあったものの、従業員は地元志向が強く、転勤可能な人材がいない状況でした。同社の高橋将史社長は既存事業の成長が頭打ちの中、自社単独で首都圏に進出しようにも、人的資源が不足していることを痛感し、M&Aにより、首都圏の同業者の人材を含む経営資源を獲得しようと考えた成功事例です。

▷関連:中小企業のM&A仲介とは?費用・メリット・他業者との違い・選び方

M&Aの種類・方法のまとめ

本記事では、M&Aの種類と方法について解説してきました。大切なことは、自社の譲渡時にどの譲渡方法、対価受取方法など最適な方法を選択するために、M&A仲介会社などの専門家のアドバイスが重要であるということです。

みつきコンサルティングは、税理士法人グループのM&A仲介会社として15年以上の業歴があり、中小企業M&Aに特化した経験実績が豊富なM&Aアドバイザーが多数在籍しております。さまざまな譲渡方法や対価受取方法など、複雑なスキームにも柔軟に対応し、お相手との交渉も得意としております。M&Aをご検討の際は成功するM&A仲介で実績のある、みつきコンサルティングに是非ご相談ください。

▷関連:債務超過企業でもM&Aは可能?代表的な手法、成功のポイントを解説

▷関連:「のれん」とは?M&Aでの算出方法・会計処理・M&A成功のポイント

▷関連:M&Aにおける法務|関連する法律、法務手続・流れまで解説

著者

- 事業法人第三部長/M&A担当ディレクター

-

宅食事業を共同経営者として立ち上げ、CFOとして従事。みつきコンサルティングでは、会計・法務・労務の知見を活かし、業界を問わず、事業承継型・救済型・カーブアウト・MBO等、様々なニーズに即した多数の支援実績を誇る。M&Aの成約実績多数、M&A仲介・助言の経験年数は10年以上

監修:みつき税理士法人

最近書いた記事

2025年7月5日M&Aで行われる調査|目的・プロセス毎の調査項目・成功ポイント

2025年7月5日M&Aで行われる調査|目的・プロセス毎の調査項目・成功ポイント 2025年7月5日M&Aでの銀行の役割は?助言・融資・モニタリング、仲介との違い

2025年7月5日M&Aでの銀行の役割は?助言・融資・モニタリング、仲介との違い 2025年7月1日敵対的買収とは?中小企業に防衛策は不要・M&A事例も紹介

2025年7月1日敵対的買収とは?中小企業に防衛策は不要・M&A事例も紹介 2025年6月30日人材派遣業界のM&A動向|業界再編・利点と欠点・注意点・売却相場

2025年6月30日人材派遣業界のM&A動向|業界再編・利点と欠点・注意点・売却相場