M&Aを実施するにあたっては、法律や税金など幅広い専門性が求められます。また、会社売却においては、お相手企業(譲受企業)はM&Aに慣れている場合があり、交渉の補佐役が必要になります。本記事では、M&Aの相談先それぞれの特徴等について解説します。

「うちの会社でも売却できるだろうか…」、「何から始めればいいんだろう…」

そのような漠然とした疑問をお持ちではありませんか? みつきコンサルティングでは、本格的なご検討の前でも、情報収集を目的とした無料相談を随時お受けしています。まずはお話をお聞かせください。

M&Aの相談先一覧

後継者不在の中小企業にとって、有力な選択はM&Aになります。その相談先としては下記が挙げられます。

- 税理士・公認会計士などの士業

- 銀行などの金融機関

- M&A仲介会社

- 商工会・商工会議所

- 事業承継引継ぎ支援センター

- 経営者仲間

- その他

▷関連:M&Aとは|2024年も増加!目的・メリット・流れ・方法を解説

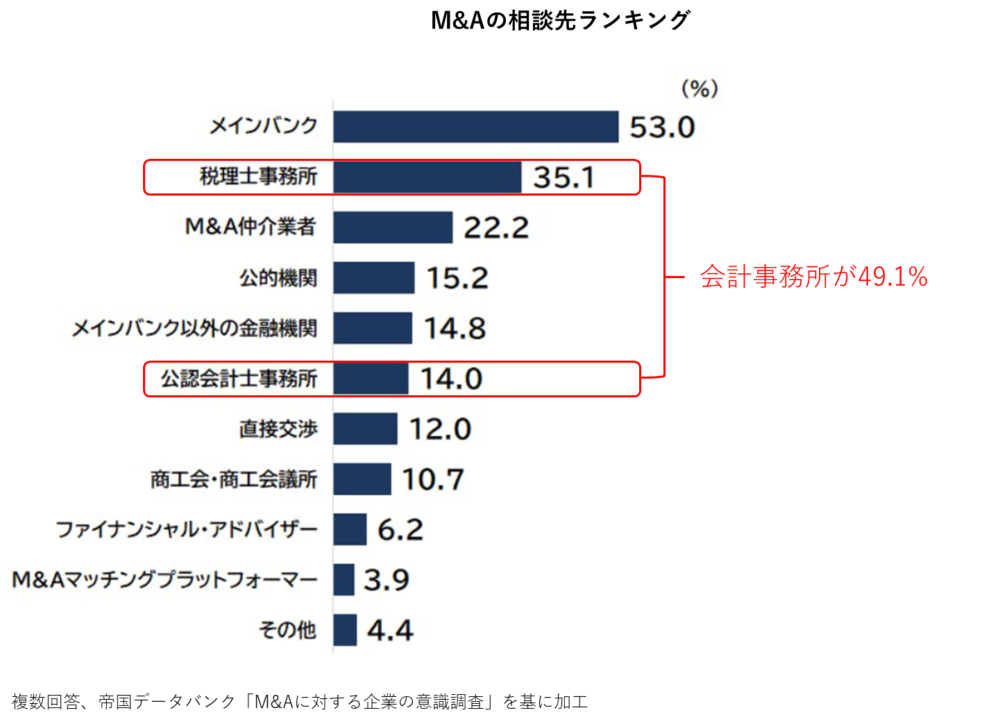

M&A相談相手のランキング

2025年1月公表の帝国データバンク「M&Aに対する企業の意識調査」によると、M&Aを検討・進める際の相談先は、メインバンクが最多の53%でした。次いで、税理士法人等の会計事務所が49%、M&A仲介会社が22%であり、これらの支援機関が主な相談先になっています。

金融機関

近年、メガバンクに加え、地銀や信用金庫、証券会社などの一部でもM&Aに積極的に取り組んでおり、普段から取引している金融機関へも相談することができるようになっています。

ただし、会計事務所やM&A仲介会社と違って、メインバンクは借入先でもあり、M&Aを相談し難い面があります。

メリット

- 金融機関固有のネットワークを有している。

- 資金面の相談がしやすい。

デメリット

- 金融機関はマッチングをメインとし、M&A業務は提携コンサルへ紹介する金融機関も多い。

- 地場のオーナー企業とのマッチングが多く、情報漏洩のリスクが比較的高い。

- 金利等の融資条件の交渉相手となるため、手の内を見せられないジレンマがある

▷関連:M&Aにおける銀行の役割とは?資金調達やFAで相談する際の注意点

会計事務所

税理士法人等の会計事務所、その系列の会計系コンサルティング会社は、中小企業の経営者にとっては最も身近な存在です。財務状況や役員・従業員の状況、はては経営者の家族構成に至るまで、詳細を知っており、重要な相談事から些末な事柄まで、気軽に相談できるのが顧問の税理士(公認会計士)になります。

ただ、税理士や公認会計士の中でも専門性は様々で、日々の記帳業務等を通じた財務・経営のスペシャリストでも、M&Aや事業承継については専門でないケースもありますので、M&Aの専門性や経験の有無を確認した上で相談することが必須となります。

メリット

- 顧問先であれば、自社の税務や会計などを熟知しているため、理解が早く相談しやすい。

- 正確な経理処理ができる。

- 税理士や公認会計士が属しているネットワークを活用したお相手探しができる。

デメリット

- M&Aの専門知識を持っていないケースが多い

- M&Aの経験が少なく、ノウハウやお相手探しで苦労するケースが多い

- 会計税務以外の業務は対応できないことが多い

▷関連:M&Aでの税理士の役割とは?業務範囲や報酬相場、選び方まで解説

▷関連:M&Aでの公認会計士の必要性・重要性とは?役割・税理士との違い

M&A仲介会社

日本で行われるM&Aのサポートを最も多く手懸けている業態がM&A仲介会社です。M&Aを専業とし、譲渡側と譲受側の間に入り、中立的な立場であることに努め、双方の条件を調整する立場の民間企業となります。人間の結婚の仲人と同様、売主と買主の双方が満足するマッチング(成約)を目指して動きます。

M&A専業の支援機関としては、仲介会社とは別に、ファイナンシャル・アドバイザー(FA)という業態もあります。仲介会社とは異なり、譲渡側・譲受側どちらかの利益だけを追求します。そのため、一般株主や取引銀行など多くの利害関係者が納得するM&A検討プロセスが求められる大企業同士のM&Aを中心に活動する傾向があります。

メリット

- 業界の最新動向やM&Aの相場・費用を把握している。

- 経験豊富なM&Aアドバイザーが在籍している。

- 全国展開している仲介会社は、マッチングに長けている

デメリット

- 仲介会社の場合、M&Aの成立を最優先とするケースがある。

- FA会社の場合、FAがそれぞれの顧客利益の最大化を主張するため、交渉が纏まり難いケースがある。

- 小規模な案件は対応していないケースもある。

▷関連:中小企業の「M&A仲介」とは?流れ・費用・メリット・選び方を解説

M&A仲介会社の風土

M&A仲介業界は比較的新しい分野で、殆どの仲介会社は他業界の営業経験者によって設立されています。そのため、営業に重点を置く社風が一般的です。最近では、これらの企業から独立して新たな仲介会社を立ち上げるケースも増えていますが、やはり営業志向が強い傾向にあります。

一方、少数派ながら異なる背景を持つM&A仲介会社も登場しています。例えば以下のような会社で、これらの企業は、元の組織の特徴を引き継いでいる場合が多いです。

- 会計事務所やコンサルティング会社の別部門(別会社)として発足

- 金融機関出身者のネットワークによる設立

- 異業種企業による多角化戦略の一環としての参入

M&A仲介会社の規模による違い

一般に大手企業を選ぶ主な理由は安心感です。M&A業界は不透明な部分も多く、重要な決断を委ねる相手として、知名度のある大手を選ぶ経営者もいます。

M&A業務は属人性が高い

M&Aの成功はコンサルタント個人の能力に大きく左右されます。M&A仲介会社の会社の規模よりも、担当者の経験や実力が重要になるわけです。経験豊富な中小M&A仲介会社の担当者の方が、新人の大手M&A仲介会社の担当者よりも成功の可能性が高いことは言を俟ちません。

手数料を見極める

大手企業では仲介料が高額になりやすい傾向があります。成功報酬に加え、着手金や中間金など、途中で費用が発生することもあります。また、「完全成功報酬制」を謳っていても、最低手数料を柔軟に検討してくれない会社の場合は、M&Aの取引金額に比べ割高な成功報酬となってしまうため注意が必要です。

誠実・親身に対応してくれるか

上場しているM&A仲介会社では、短期的な利益を重視するあまり、経営者の思いに十分寄り添えない可能性があります。最適な相手を探すよりも、早期売却を優先する傾向が見られることもあります。また、一人の担当者が多くの案件を抱えがちのため、案件に優先順位がつけられ、特定の案件が放置されるリスクもあります。

M&A仲介会社を選ぶ際は、企業の規模だけでなく、担当者の能力や経験、費用体系、そして自社のニーズにどれだけ寄り添ってくれるかを総合的に判断することが重要です。

▷関連:M&A仲介会社の売上高・成約件数の比較|大手に依頼すべきか?

その他の相談先

中小企業のM&Aでは主に上記の機関に相談することが多いですが、超小規模な会社を中心に、以下のような機関に相談することもあります。

商工会・商工会議所

商工会議所等もM&A・事業承継の相談を受け付けています。比較的中立な視点で相談でき、公的な支援制度についても情報を持っている一方で、明快な解決能力を持っているケースは少ないため、より具体的な相談を行う場合は別の組織にお願いしたほうがいいケースもあります。

メリット

- 地域密着で無料相談なども行っており、相談しやすい。

- 助成金や補助金の相談ができる。

デメリット

- 会員向けのサービスである。

- M&Aの専門性は高くない。

事業承継引継ぎ支援センター

事業承継引継ぎセンターは、親族内や第三者への引継ぎも含めた事業承継全般に関する相談に対応する、公的相談窓口となり、全国に無料相談窓口が設置されております。商工会議所に相談をした際に、事業承継引継ぎセンターを紹介されるケースも多くあります。

メリット

- 専門家を紹介してもらえる。

- 無料で相談できる。

デメリット

- 支援センター内で対応することは少なく、M&A仲介会社への紹介にとどまるケースが多い。

経営者仲間

実際にM&Aを実行成約したオーナーという立場での話や、従業員や取引先がM&Aした後どうなったか等の経営者としてのお話をリアルな体験談として聞くことができます。注意すべき点は、自社がM&Aを検討している事実を安易に開示すべきではないので、第3者に相談する際には、情報の開示は慎重にしてください。

メリット

- 具体的な手続きや体験談を聞くことができる。

- 当事者としてのM&Aを知ることができる。

デメリット

- 自社がM&Aを検討していることが漏洩する可能性がある。

- 専門家ではないので、M&A実務に関する相談はできない。

中小企業診断士・FP

その他の相談先として、中小企業診断士とファイナンシャルアドバイザーについて記載します。中小企業診断士は、多方面から会社を評価し、よりよい会社にしていくための戦略立案実行が専門分野ですので、会社の価値を高めるための相談相手には相応しいといえます。ファイナンシャルアドバイザーは、資産運用のアドバイスが専門分野であるため、M&Aによって引退後の収入源を確保したいと考えている場合に有効な相談先です。

メリット

- 中小企業診断士は、企業価値を高めるための相談ができる。

- ファイナンシャルアドバイザーは、経営引退後の資産運用やタックスプランなどの相談ができる。

デメリット

- 中小企業診断士、ファイナンシャルアドバイザー共に、もともとM&Aの専門家ではないケースが多い。

- 有効なネットワークを保有していないケースが多い。

▷関連:2025年版【M&A仲介会社一覧】上場・非上場・会計系を紹介

M&Aの相談に必要な費用

M&Aにおいては多様な料金体系があります。M&A成立時に発生する「成功報酬」がメインのケースが多く、それ以外には着手金、月額報酬、中間金などが発生するケースもあります。各社各様の料金体系となっていますが、事前に確認して、理解しておくことが重要です。実際に仲介会社等と契約を結び、M&Aを進めていく過程で、聞いていなかった料金が発生することがわかったというケースも多くあります。提案書や見積書など書面で確認し、納得ができるまで説明を受けることが非常に大切となります。

具体的な費用の目安としては下記となります。

着手金

着手金無料の会社も増えており、着手金がかかる会社は50万円から500万円まで、企業の総資産額に応じて課金されるケースが一般的。

月額報酬

月額報酬の設定がある場合は数万円から数十万円が一般的ですが、仲介会社の場合は月額報酬無料の会社が大半となっております。

中間金

譲受側との基本合意契約締結時に、成功報酬額の何割か(例えば10%など)を支払う。成約時には成約報酬に充当可能。

成功報酬

譲渡代金等を基準として計算される。この計算方式はレーマン方式とも呼ばれ、各社が独自の設定を行っている。最低報酬額の設定がある会社が多い。

▷関連:M&Aの手数料は、いつ支払う?着手金・中間金・成功報酬の時期とは

M&Aの相談先を選ぶポイント

ここまでは、M&Aの相談先ごとの特色や押さえておくべき点について説明してきました。本章では、実際に相談先を選ぶ上で、いずれの相談先であっても共通するポイントについて記述します。

実績があるかどうか

通常であれば譲渡側オーナーはM&A未経験の方がほとんどでしょう。したがって、M&Aを進めるにあたっては、担当者の経験・実績が豊かであるか、自社と同じ業界での実績経験はあるか、という点は相談先を選ぶうえで最も重要な点の一つといえます。

対応が早いかどうか

M&Aの各過程を進めていく上においてM&A担当者には、素早い対応が求められる場面が少なからずあります。特に仲介会社は、譲渡側・譲受側双方を調整し、円滑にディールを進める役割をになっておりますので、素早く高い調整力が求められます。相談相手を選ぶ時点から、素早く対応してくれる相手を選びましょう。

信頼できる担当者かどうか

相談先が上場しているなど企業規模が大きな先であったり、有名な先であったとしても、実際の担当者のことを信頼できなければ、M&Aを進めることは非常に困難となります。貴社のことを親身になって対応してくれる相手を選びましょう。

高い専門性があるかどうか

M&Aの実務に関する専門性はもちろんのこと、それ以外の点で専門性があるか、という点もポイントとなります。たとえて言うなら、各業界への知見、譲受候補情報の深度と幅、ネットワークなどの特色があります。この点においては、担当者自身が俗人的に有している先もあれば、分業体制をとっている先もあります。譲渡側が、どういった候補先に譲渡したいかの具体的イメージがあるのであれば、条件に合致する相談先を選ぶことでM&Aがスムーズに進むことが期待できるでしょう。

▷関連:M&A仲介会社の比較|信頼できるアドバイザーを選ぶポイント

後継者不在の中小企業は多い

帝国データバンクが2024年11月に公表した全国「後継者不在率」動向調査(2024年)によると、後継者が未定の中小企業は全国ベースで52.1%でした。経営者の年齢層別に見ると、次のとおりです。M&Aによる後継者(譲受企業)探しと実施プロセスは、早くても半年、ときに1~2年を要することも少なくないため、早めに準備に着手することが望ましいと言えます。

M&Aの相談先のまとめ

M&Aをご検討されているオーナーは、M&Aの未経験であることがほとんどです。餅は餅屋というように、M&A業務のことをよく理解していて、税金や法律の専門性があり、知識経験豊富で信頼できる方が担当してもらえる相談先を選ぶことができれば、M&Aは大きく成功に近づいたといえます。

みつきコンサルティングは、税理士法人グループのM&Aを専業としたコンサルティング会社として、業歴も古く、税理士や公認会計士などの専門家やM&Aコンサルタントとしての経験も豊かなメンバーがご担当させていただく体制が整っております。M&Aは、みつきコンサルティングにご相談ください。

▷関連:M&Aのマッチングサイトとは|活用のメリット・デメリットや注意点を解説

▷関連:M&A業界への就職のポイント|今後の業界の動向も解説

著者

- 事業法人第三部長/M&A担当ディレクター

-

宅食事業を共同経営者として立ち上げ、CFOとして従事。みつきコンサルティングでは、会計・法務・労務の知見を活かし、業界を問わず、事業承継型・救済型・カーブアウト・MBO等、様々なニーズに即した多数の支援実績を誇る。M&Aの成約実績多数、M&A仲介・助言の経験年数は10年以上

監修:みつき税理士法人

最近書いた記事

2025年7月6日IPOとM&Aを比較!メリット・デメリットの違い・どちらを選ぶ?

2025年7月6日IPOとM&Aを比較!メリット・デメリットの違い・どちらを選ぶ? 2025年7月6日M&A案件(相手方)の探し方|仲介会社・銀行・税理士など

2025年7月6日M&A案件(相手方)の探し方|仲介会社・銀行・税理士など 2025年7月5日M&Aで行われる調査|目的・プロセス毎の調査項目・成功ポイント

2025年7月5日M&Aで行われる調査|目的・プロセス毎の調査項目・成功ポイント 2025年7月5日M&Aでの銀行の役割は?助言・融資・モニタリング、仲介との違い

2025年7月5日M&Aでの銀行の役割は?助言・融資・モニタリング、仲介との違い

も解説-320x320.jpeg)