昨今、M&Aが事業承継や成長戦略の選択肢として普及し、M&Aを行う企業も増えてきました。一方で、M&Aの進め方を知っている方は、少ないのではないかと思います。 本記事では、一般的なM&Aのフローについて解説していきます。

「うちの会社でも売却できるだろうか…」、「何から始めればいいんだろう…」

そのような漠然とした疑問をお持ちではありませんか? みつきコンサルティングでは、本格的なご検討の前でも、情報収集を目的とした無料相談を随時お受けしています。まずはお話をお聞かせください。

M&Aの手順

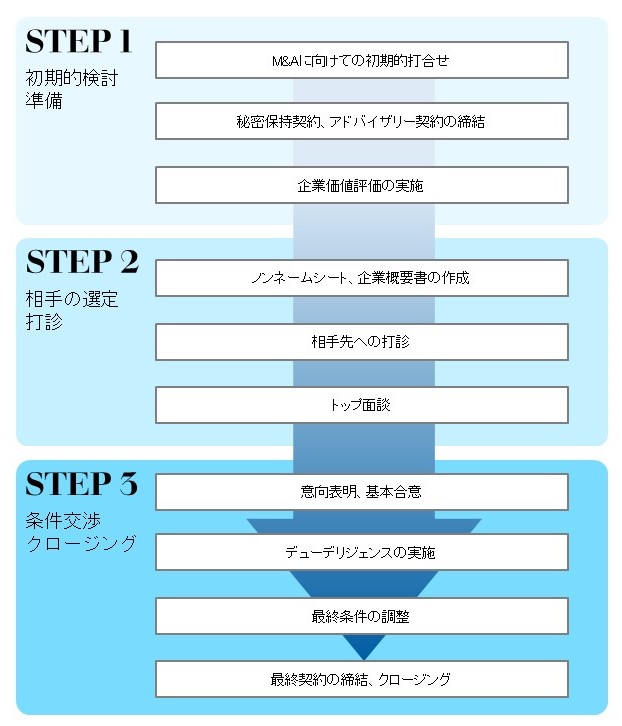

一般的なM&A(会社売却)の手順は以下のとおりです。

以下では、各ステップ毎に、M&Aの手順を説明します。

▷関連:会社のM&Aとは何か?方法・価格・利点と欠点・流れを簡単に解説

STEP1.M&Aの初期的検討・準備~価値評価

企業譲渡に向けて、M&A仲介会社等のアドバイザーの協力を得ながら、検討する段階です。

初期的な検討

まずは自社の経営課題や事業環境を踏まえ、M&Aが有効な選択肢となるのか、事前にしっかりと検討することが大切です。M&A仲介会社等のアドバイザーに相談してみると、様々なM&Aの事例等を聞くことができ、考えを整理することもできます。

また、M&Aを選択しとして検討するにあたって、自社の譲れない条件や、優先順位等を整理しておくことも大切です。例えば、譲渡対価や役員・従業員の処遇、個人保証の解除等です。事前に条件や優先順位を整理することで、M&Aの条件交渉において、判断を行う際の軸となります。

▷関連:M&A仲介とは?業務内容・仲介会社の意義・メリット・選び方・費用

秘密保持契約書の締結

アドバイザーに相談する際、仲介会社との間で秘密保持契約書を締結します。秘密保持契約書はCA(Confidential Agreement)、NDA(Non-Disclosure Agreement)とも呼ばれ、自社がM&Aの検討・交渉を行っている情報を漏洩させない約束をする契約です。 M&Aの検討を進めるうえで、情報管理は非常に重要です。万が一、会社の譲渡を検討しているという情報が従業員や取引先等に漏れてしまった場合、従業員が経営状況に不安になって退職をしたり、取引先との取引条件の悪化に繋がってしまう可能性もあります。

▷関連:M&AにおけるNDA(秘密保持契約)の役割とは?締結タイミングや記載項目について解説

アドバイザリー契約の締結

具体的にM&Aの検討を進めていくと決めたら、M&A仲介会社と「アドバイザリー契約」「提携仲介契約」といった、いわば業務委託契約を締結します。アドバイザリー契約には、仲介会社が行うアドバイザリー業務の内容や報酬、秘密保持義務等の条項が規定されています。報酬体系については仲介会社によって異なります。仲介会社によってはこれ以降、着手金や月額報酬などが発生するケースもあるため、事前に確認しておきましょう。

アドバイザリー契約を締結した後は、アドバイザーが簡易的な企業価値算定書を作成し、また、どのような買い手候補企業とお話を進めていくかなど、M&Aの検討にあたって重要な要件ついて一緒に整理していきます。

▷関連:M&Aアドバイザリー契約|提携仲介契約の種類・内容・報酬相場

2024年4月からスタートした重要事項説明

中小企業庁「中小M&Aガイドライン」が改訂され、アドバイザリー契約の際に、M&A会社が重要事項を説明することが義務付られました。悪質なM&A仲介会社が後を絶たないための措置で、健全なM&Aが増えることが期待されます。

企業価値評価の実施

アドバイザーが売り手候補企業から税務申告書や直近試算表等をお預かりし、簡易的な企業価値の評価を行います。企業価値の評価方法については、貸借対照表をもとに算出するコストアプローチ法、将来獲得できるキャッシュフローを考慮して算出するDCF法、同業他社を参考に算出するマーケットアプローチ法などがありますが、各手法の特徴については、ここでは割愛いたします。

実務上は、アドバイザリー契約を締結する前に企業価値の評価を行い、事前に譲渡金額の目線をすり合わせたうえで、アドバイザリー契約を締結するケース(上記のアドバイザリー契約と企業価値評価の順序が逆になるケース)も多くあります。

▷関連:企業価値評価|M&Aでの流れ・上場企業との違い・算出方法を解説

STEP2.M&Aの交渉先の選定・打診~出会い

お相手候補先との出合いまでの段階になります。

お相手候補先リストの作成

売り手候補企業からヒアリングした事業内容や経営課題を踏まえて、アドバイザーが買い手候補先企業の一覧を作成します。多くのお相手候補をリストアップすることもあれば(ロングリスト)、厳選した候補先だけをリストアップすることもあります(ショートリスト)。なかには、過去に取引上のトラブルがあった先や企業文化が合わない先等、打診して欲しくない候補があるかもしれません。その場合は、この時点で候補先から外します。

▷関連:M&Aのロングリストとは?ショートリストとの違い・記載項目・注意点

ノンネームでの打診

事前に確認したリストに基づき、アドバイザーが買い手候補先企業に匿名で打診し、初期的な関心について確認していきます。この時に用いる資料が「ノンネームシート」です。ノンネームシートとは、会社名が特定されない程度の、大まかな事業内容や所在地、社員数、財務データ等、売り手候補企業の簡単な概要がA4用紙1枚にまとめられた資料です。買い手候補企業はこの情報をもとにM&Aの検討を始めます。

ノンネームシートにあまり詳細な情報を掲載すると、売り手候補企業が特定されてしまうリスクがあります。一方、情報量が少なすぎると、買い手候補企業に魅力や特徴が伝わらず、関心を持たれなくなってしまう可能性もあります。どの買い手候補企業にどのような情報を開示するか、アドバイザーと相談しながら決めていきます。

▷関連:M&Aの「ノンネーム」とは?タイミング・記載事項・雛形・注意点

企業概要書の開示

買い手候補企業がノンネームシートの内容に関心を持った場合、さらに検討を進めるために、売り手候補企業に関する、より詳細な情報が載った「企業概要書」を買い手候補企業に対して開示します。この企業概要書のことをIM(Information Memorandum)と呼ぶこともあります。

企業概要書には会社名、住所、社員数、事業内容、財務内容などを記載します。買い手候補企業に対して売り手候補企業の会社名を開示することを「ネームクリア」と呼びます。

▷関連:M&Aの企業概要書(IM)とは|いつ開示するか・記載内容などを解説

トップ面談の実施

企業概要書を踏まえて関心を持った買い手候補企業から3社~4社を選んで、面談を行います。まずは両者の経営ビジョンや事業内容の理解を深めるのが目的ですので、基本的にはこの場では譲渡価格等の条件交渉は行いません。必要に応じて複数回行うこともあります。複数の企業と実際に面談を行うことで、それまで考えていた候補先のイメージが大きく変わり、候補先の優先後が入れ替わることはよくあります。まずは一度お会いいただき、比較していみることをお勧めします。

▷関連:M&Aの「トップ面談」とは?成功のポイント・流れ・事前準備

STEP3:M&A契約の条件交渉~成約・クロージング

お相手候補を1社に絞って条件の細部を詰め、ゴールインに向けて様々応対していきます。

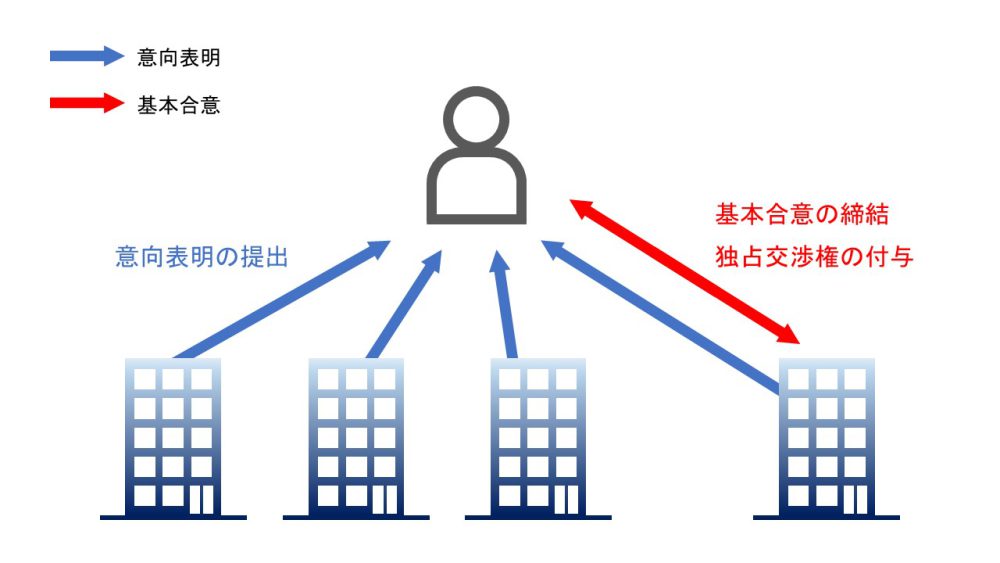

意向表明の提出

トップ面談を行い、買い手候補企業が本格的に譲受の意思を固めた場合、売り手候補企業やその株主に対して、買い手候補企業が譲受を検討している背景や譲受後の運営方法、譲渡価格等の基本的な条件を伝える「意向表明書」を提出します。

▷関連:M&Aの意向表明書とは|目的、記載内容、基本合意書との違い、注意点

基本合意の締結

買い手候補企業から意向表明書が提出され、その内容が売り手候補企業にとって受け入れられる内容であれば、「基本合意書」を締結します。仮に複数の買い手候補企業から意向表明書が提出された場合は、その中から1社を選んで、基本合意書を締結します。基本合意書では、M&Aのスキームや取引価格、スケジュール、デューデリジェンスの協力、独占交渉権の確認などを行います。

デューデリジェンスの結果によっては基本合意書に記載した条件の変更・修正が加わることもあるため、基本合意書には法的拘束力を持たせないことが一般的です。一方で、買い手候補企業が売り手候補企業に対して一定期間(一般的に3~6カ月程度)他の第三者と交渉することを禁じ、独占的に交渉できる「独占交渉権」を規定することが多く、この独占交渉権の規定については基本合意書の他の規定と異なり、法的拘束力を持たせることが一般的です。

基本合意書を締結せずに、売り手候補企業から買い手候補企業1社に「意向表明受理書」を交付して、1社に独占交渉の権利を付与して交渉を進めるケースもあります。

▷関連:M&Aにおける基本合意書とは?記載内容や締結するタイミング、注意点を解説

デューデリジェンス(DD)の実施

DDとは、いわゆる買収監査です。買い手候補企業は、売り手候補企業を譲受しても問題がないか、財務、税務、法務、労務、事業、ITなどさまざまな角度から検証を行います。通常、DDは買い手候補企業の費用負担で、会計士や弁護士などの第三者の専門家に依頼することが多いですが、買い手候補企業の人員のみで対応することもあります。幅広い資料の開示を求められるケースが多いので、売り手候補企業には早い段階から準備を行うことが、スムーズなDDに繋がります。

調査は1~3日ほど事務所に訪問して行うケースもあれば、メール等でのデータのやり取りだけで完結するケースもあります。会社の規模や業種によっても異なりますが、資料の提出から調査、レポートの作成まで、3週間~1か月程度かかるケースが多いです。

DDの過程で、万が一簿外債務や労務問題など、買い手候補企業に対して何か不都合と思われる情報があった場合であっても、売り手候補企業はできるだけ早いタイミングで開示し、両者の間で早めに対処することが重要です。後になって発覚すると、売り手候補企業の印象が悪くなり、交渉が難しくなってしまうケースもあります。

▷関連:M&Aのデューデリジェンス(DD)|目的・種類・手順・注意点は?

最終条件の調整

買い手候補企業はDDでさまざまな角度から検証を行いますが、短い期間で売り手候補企業の問題点を全て見つけ出すことは困難です。そのため、株式譲渡契約書など最終契約書の締結日やクロージング日などにおいて、これまで買い手候補企業に開示した財務、税務、法務、労務、事業内容などの情報が真実かつ正確であることを表明する「表明保証」と呼ばれる条項を契約書に盛り込むことが一般的です。

▷関連:表明保証とは?M&Aにおける条項のポイント、違反による効果を解説

最終契約の締結、クロージング

最終条件の交渉の結果、お互いに契約内容の合意が得られれば最終契約書を締結します。買い手候補企業から売り手候補企業の株主に対して株式譲渡にかかる代金を支払い、売り手候補企業の株主からも代金と引き換えに買い手候補企業へ株式を引き渡します。(クロージング)。

これらの取引を同日に行うこともあれば、最終契約書の締結からクロージングまで、一定期間(数週間から1か月程度)空けることもあります。最終契約書の締結からクロージングまでの期間を空ける場合、最終契約書に記載されたクロージング条件を両者が履行し、全て履行済であることを互いに確認し、クロージングを行います。よくあるクロージング条件としては、例えば事務所オーナーへの通知や主要な取引先への挨拶を行い、事前にM&Aについてのご了解を得ること等が挙げられます。

▷関連:M&Aにおける最終契約書(DA)とは|概要や注意点を分かり易く解説

▷関連:株式譲渡契約書とは|作成の流れ・主な記載事項・注意点などを解説

▷関連:M&Aのクロージングとは?期間、手続・流れ、準備書類、条件を解説

M&A後の情報開示、引継ぎ

M&A実施後は、売り手企業は従業員への説明や取引先への挨拶などを行います。買い手企業は適時開示制度に基づきホームページなどでプレスリリースとして開示することもあります。基本的にはM&A契約締結直後に開示を行うことが一般的ですが、会社の規模や社員の状況などによって異なり、幹部社員やキーマンに対してはクロージング前に説明するケースもあります。

▷関連:中小企業がM&Aしたら会社名はどうなる?変更事例・変えない方法とは

▷関連:株式譲渡・事業譲渡の挨拶状|作成・送付方法、テンプレ・雛形あり

売り手企業の社長は、譲渡後もそのまま社長として継続するケースもあれば、譲渡のタイミングで退任し、顧問などで一定期間関与するケースもあります。いずれの場合でも、残った従業員や取引先が不安にならないよう、最大限協力することが非常に大切です。

▷関連:M&A後の役員の待遇はどうなる?注意点や役員退職慰労金の活用法を解説

▷関連:M&Aで従業員の待遇はどう変わる?M&Aのメリットや注意点を解説

M&A(会社売却)のフローのまとめ

M&Aはスキームによって財務、税務、法務などにおいて専門的な知識が必要となります。また、実際に交渉を進めていくうえで、数多くの情報のやり取りや交渉が発生します。もしM&Aをご検討でしたら、トラブルなく円滑にM&Aを進めるために、まずは一度専門家に相談してみましょう。

M&Aをサポートする機関としては士業や金融機関などもありますが、専門性やネットワークでメリット、デメリットがあります。まずはM&Aの初期的な検討からクロージングまでを一貫してサポートできるM&A仲介会社に相談してみることをお勧めします。みつきコンサルティングは税理士法人グループという専門性を持ちながら、M&Aの仲介を行っております。まずはお気軽にご相談ください。

著者

- 事業法人第一部長/M&A担当ディレクター

-

みずほ銀行にて大手企業から中小企業まで様々なファイナンスを支援。みつきコンサルティングでは、各種メーカーやアパレル企業等の事業計画立案・実行支援に従事。現在は、IT・テクノロジー・人材業界を中心に経営課題を解決。M&Aの成約実績多数、M&A仲介・助言の経験年数は10年以上

監修:みつき税理士法人

最近書いた記事

2025年6月29日金庫株とは?事業承継で自己株式を活用するメリット・デメリット

2025年6月29日金庫株とは?事業承継で自己株式を活用するメリット・デメリット 2025年6月29日営業権譲渡とは|事業譲渡と違う?利点と欠点・価格相場・流れ・税務

2025年6月29日営業権譲渡とは|事業譲渡と違う?利点と欠点・価格相場・流れ・税務 2025年6月21日減価償却と企業価値評価|DCFやマルチプルへの影響とM&A

2025年6月21日減価償却と企業価値評価|DCFやマルチプルへの影響とM&A 2025年6月19日事業譲渡契約書とは?トラブル例・作成のポイント・注意点 ・雛型

2025年6月19日事業譲渡契約書とは?トラブル例・作成のポイント・注意点 ・雛型