M&Aの目的は、譲渡する側か、譲り受ける側かによって、異なります。本記事では、譲渡側と譲受側のM&Aの目的と課題について解説します。M&Aを検討し始める方は、参考にしてみてください。

「うちの会社でも売却できるだろうか…」、「何から始めればいいんだろう…」

そのようなオーナー経営者の不安に、中小企業向けM&A仲介会社みつきコンサルティングは、20年間・500件以上の支援実績にもとづく無料相談でお応えします。本格的な検討前の情報収集だけでもかまいません。まずはお話をお聞かせください。

> みつきコンサルティングにM&A仲介を無料相談する|税理士法人グループ

M&Aの目的とは

そもそもM&Aとは、日本法に基づく合併契約や株式譲渡契約などの正式な手続を通じて、会社の権利義務を移転させる取引全般を指します。近年では業務提携や持分取得といった緩やかな資本参加も広義のM&Aに含まれ、活用シーンはますます多様化しています。背景には少子高齢化、デジタル化、国際競争の激化など、中小企業を取り巻く経営環境の急速な変化があります。限られた経営資源を効率的に活かしながら、短期間で大きな成果を求められる現代において、M&Aは“時間とリソースをまとめて獲得する手段”として存在感を高めています。

▷関連:M&Aとは|目的やメリット・デメリット、手法、流れを簡単に解説

このM&A目的は数多く語られますが、【事業承継】【企業の成長戦略】【個人の人生設計】の3類型に集約できます。

事業承継

譲渡オーナーが長年培ってきた技術や顧客との信頼関係は、会社の大切な資産です。後継者不在による廃業は、その資産を社会から失わせるだけでなく、経済全体にも負の影響を及ぼします。いわゆる事業承継型M&Aなら、外部の経営者や同業他社、あるいは異業種の投資家にバトンを渡すことで、会社のDNAを未来へ繋げられます。特に製造業では熟練工の技能承継が課題となりますが、M&Aにより工場と従業員が一体で引き継がれるため、技術の断絶を防止できます。雇用が守られる結果、地域社会にも安心感が広がり、取引先との関係も維持されやすい点は大きな利点です。

▷関連:中小企業M&Aの意味・特徴は?問題点・失敗例・大企業との違い

企業の成長戦略

国内市場が成熟する中、企業は新しい成長ドライバーを外部に求める傾向が強まっています。ものづくり企業がサービス事業へ展開したり、IT企業がリアル店舗網を獲得したりと、領域横断の動きが活発化しています。こうした戦略を自社単独で実行しようとすると、ノウハウ構築やブランド認知に膨大な時間を費やしますが、M&Aで資本力やネットワークのある大手企業のグループに入れば一気に成長曲線を引き上げられます。譲受企業側は、スケールメリットを享受できるため、仕入コストの削減や研究開発投資の効率化など、収益構造の強化にも繋がります。

経営者自身のライフプランを考えるとき、老後資金の確保だけでなく“引退後に誰が会社を支えるのか”という想いも無視できません。株式を譲渡し経営の一線を退いても、顧問契約を結び知見を後進に伝えるケースも多く、完全に事業と縁を切る必要はありません。会社売却後の譲渡オーナーの会社への関わり方、生き方は実に多様です。

▷関連:M&A戦略は立案すべき?売り手・買い手別の戦略、企業事例を紹介

個人の人生設計

一方で、創業時に夢見た事業の社会実装が一段落すると、次なる挑戦へ踏み出すために資本を回収したいと考える経営者は少なくありません。IPO以上にM&Aは非上場会社にとって最も現実的なイグジット手段です。譲受時に支払われる譲渡対価により、経営者は努力の成果を一度に実感できます。さらに、株式譲渡益は事業再投資や資産運用、社会貢献活動など、次のステージへの原資として自由度高く活用可能です。

▷関連:M&Aのメリット・デメリットを網羅!全関係者の立場と手法別に解説

売り手のM&A目的の詳細

譲渡オーナーがM&Aを決断する場面では、複数の目的が絡み合うことが多いものです。後継者問題と同時に資金調達を行いたい、経営不振からの再生を図りたい、あるいは個人保証の解除と会社の拡大を両立させたいといった具合に、課題をセットで解決するためM&Aが選ばれます。以下では代表的な5つの目的を取り上げ、対応するメリットや留意点を詳述します。

譲渡オーナーが重視すること|アンケート結果から

M&Aが増加するなか、会社の譲渡を真剣に検討する経営者も増えており、「会社を誰に託すか」「会社をより成長させられる相手はどんな企業か」といった観点で、会社売却を前向きに選択する例が数多く見受けられます。

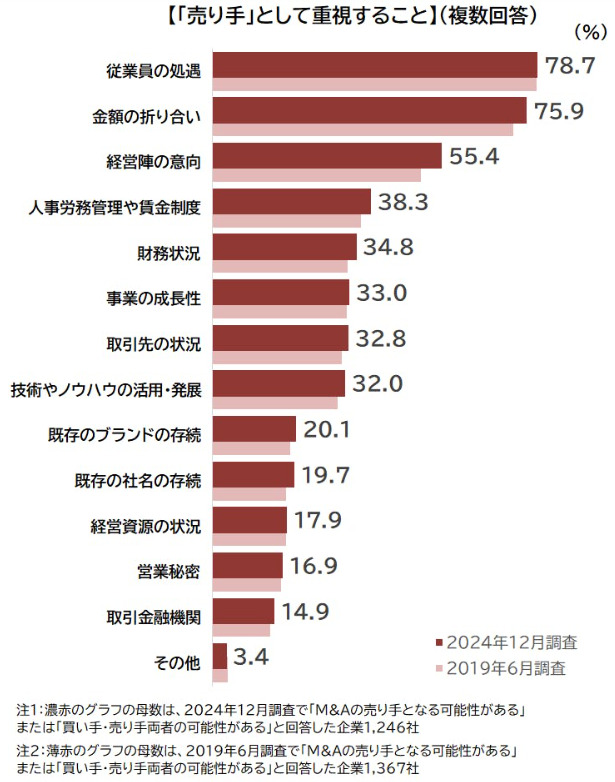

2025年1月公表の帝国データバンク「M&Aに対する企業の意識調査」によると、会社売却に際して譲渡オーナーが重視することは以下のとおです。

このアンケート結果から、M&Aを検討する中企業の経営者が最も重視するのは、「従業員の処遇」(78.7%)と「金額の折り合い」(75.9%)であることがわかります。これは、譲渡後の従業員の環境や待遇維持への関心が極めて高い一方で、適正な評価を得たいという経済的な要望も強いことを示しています。また、「経営陣の意向」(55.4%)や「人事労務管理や賃金制度」(38.3%)も上位に挙がっており、経営方針や企業文化の継承に対する配慮も重要視されていることが読み取れます。

▷関連:M&A後の雇用リストラはない!従業員への影響・伝えるタイミング

後継者の確保

総務省の統計によると、中小企業経営者の平均年齢は60歳を超えています。しかし、後継者が決まっている割合は半数に届かず、業績が好調でも廃業する例が後を絶ちません。第三者承継型M&Aを活用すれば、社外の経営者や同業他社へスムーズに事業をバトンタッチできます。譲渡対価は退職後の生活資金として活用でき、従業員にも雇用が継続する安心感を示せます。帝国データバンクの調査では、後継者未定企業が40%を超えるとの報告もあり、社会的課題の解決策として期待が高まっています。

会社の存続

資本力ある譲受企業グループに参加することで、最新のITインフラやグローバル販路、専門人材を共有できるようになります。結果として、新商品の開発スピードが上がり、品質管理やガバナンス体制も高度化します。不採算事業を譲渡すると固定費が圧縮されキャッシュフローが改善し、譲受企業からの技術供与や共同仕入によりコスト構造を見直せば黒字転換も視野に入ります。この“双方向のメリット”こそが、譲渡オーナーと譲受企業双方がWin-WinとなるM&Aの醍醐味です。

創業家の利益確定

非上場会社の創業者が自社株式の評価額をすべて現金化し、貢献に見合う報酬を得る事実上は唯一の道としてM&Aは重宝します。“創業者利益”は、創業者が抱えるリスクと苦労への対価であり、M&Aはそれを顕在化させる行為でもあります。利益を経営者が元気うちに確定させれば、その後の相続等の準備が容易になり、家族間トラブルの防止にも寄与します。

企業の再建

売上が減少し債務超過に陥った会社でも、財務リストラクチャリングと外部資本の導入で再生の道が開けます。譲受企業(スポンサー)が資本注入すると同時に、販路共有やコスト削減ノウハウを提供することで、短期間でのV字回復を狙えます。専門人材の派遣やERP導入支援など、単なる資本注入にとどまらない多面的な支援が行われる点も特徴です。

連帯保証や債務からの解放

中小企業の融資では経営者の個人保証が慣例となっています。債務を抱えたまま引退することは心理的負担が大きいだけでなく、家族の生活にも影響します。M&Aで株式を一括譲渡すれば、債務も譲受企業へ承継され、個人保証も外れます。オーナー経営者にとって、保証解除はプライベート資産への影響を遮断し、精神的ストレスから解放される大きなきっかけとなります。

譲渡オーナーが抱える課題とM&Aで得られる解決策を整理すると、M&Aは「会社と従業員を未来へつなぎ、経営者の想いを形にする包括的なソリューション」であることがわかります。とはいえ、M&Aは譲渡オーナーだけのために行われる行為ではありません。次章では、譲受企業の視点から見たM&Aの目的に焦点を当て、どのようなシナジーや成長機会が期待できるのかを掘り下げます。

▷関連:人手不足をM&Aで解消!中小企業こそM&Aで人材確保すべき理由

買い手のM&A目的の詳細

譲受企業にとってM&Aは単なる規模拡大ではありません。時間を節約し競争優位を築き、経営を安定させる多面的な武器となります。ここでは代表的な7つの狙いを整理し、その要点を解説します。

譲受企業が重視すること|アンケート結果から

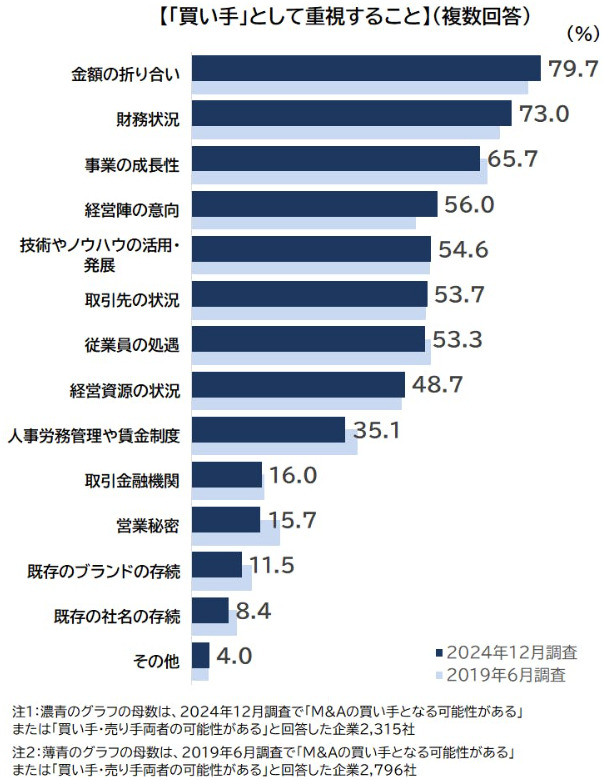

2025年1月公表の帝国データバンク「M&Aに対する企業の意識調査」では、会社売却に際して譲受企業が重視することも明らかにされています。

譲渡側と譲受側のアンケート結果を比較すると、両者の違いが明確です。譲渡側は「従業員の処遇」(78.7%)を最も重視し、「金額の折り合い」(75.9%)が続いています。一方、譲受側は「金額の折り合い」(79.7%)を最重視し、次いで「財務状況」(73.0%)や「事業の成長性」(65.7%)を重視しています。この差異は、譲渡側が企業文化や従業員への影響を優先し、譲受側が財務的健全性や成長性を重要視していることを示しています。

▷関連:中小企業の「M&Aの課題」は?人事・システム統合・組織面も解説

費用圧縮と時間短縮

既に実績を持つ会社を傘下に迎えれば、商品開発や販路開拓に要する年月を一気に短縮できます。大量仕入や共同生産によるコスト削減効果も期待でき、いわば高速道路に乗るように成長曲線を加速できます。自前で人材を育成し設備投資を行う場合と比べ、立ち上がりの赤字期間を圧縮できる点が魅力です。

シナジー効果の発現

技術と顧客基盤、ブランドと販売チャネルなど、互いの強みがかみ合うほど利益の総和は膨らみます。販促費を抑えるコストシナジー、クロスセルで売上を積み上げるレベニューシナジーなど、具体的なターゲットを定義するほど統合後の指針が明確になります。

新規事業進出の安全弁

未知の分野へゼロから挑戦するのは資金も時間も高いリスクを伴います。実績ある企業を譲受すればノウハウと顧客をセットで獲得でき、新市場参入を最短距離で実現できます。ネットサービスのように初期キャッシュアウトが大きい事業では、M&Aが収益化までの“谷”を飛び越える橋渡しとなります。

ポートフォリオで収益を安定させる

一つの事業に依存すると市況変動の揺れがそのまま業績に波及します。異なる収益源があればリスクが分散され、全体として堅実なキャッシュフローが確保できます。景気敏感型の製造業が定額課金型サービスを取り込むように、収益サイクルが異なる事業を掛け合わせる例は多く見られます。

海外市場への橋頭堡

クロスボーダーM&Aで現地企業を譲受すれば、法規制や商習慣の壁を低くしつつ販路と人材を同時に確保できます。すでに市場に根づいたブランドを活かしながら自社製品を投入する“ツーウェイ展開”も狙え、国内だけでは得られない成長機会を取り込めます。

技術・人材を一括確保

高度な技術や専門資格者の育成には時間も資金も掛かります。M&Aでキーマンごと取り込めば即戦力を確保できますが、統合後に流出すれば効果は霧散します。リテンションボーナスやストックオプションなど、人材定着策をあらかじめ契約に織り込むことが肝要です。

競合を取り込みシェア拡大

ライバル企業をグループ化すれば市場シェアをそのまま上乗せできます。価格競争を回避し間接部門を統合することでコストも削減できますが、従業員や取引先の心理的抵抗が大きくなる点には注意が必要です。早期に方針を示し、双方が納得できる体制づくりを行うことが成功の鍵となります。

▷関連:M&Aでのシナジー効果とは?種類・定量化による評価・成功事例

目的別に選ぶM&Aの型

M&Aには目的に応じた型があり、最適な型を選ぶことで効果を最大化できます。

| M&Aの型 | 詳細内容 |

|---|---|

| 水平統合でシェア拡大 | ・同業種同士が組むことで販売網や生産能力を束ねる ・市場占有率を一気に伸ばす ・価格競争の緩和や重複投資の削減で利益率も向上する |

| 垂直統合でバリューチェーン強化 | ・サプライチェーン上の前後工程を取り込む ・調達から販売までを一気通貫で管理 ・品質と納期をコントロールし競争力を高める |

| 新市場・新製品でフロンティア開拓 | ・既存製品を新市場へ持ち込む、あるいは新製品を既存顧客へ届ける二方向を同時に狙う ・海外企業の譲受による一足飛びの市場参入もここに含まれる |

| 周辺領域を補強する周辺拡大型 | ・物流やITなど、中核事業を支える隣接機能を取り込む ・ボトルネックを解消する ・顧客体験を向上させる |

| リスク分散を狙う多角化型 | ・本業と異なる事業を傘下に加え収益源を複線化 ・景気変動や業界特有のリスクをやわらげる ・長期的な経営安定を図る |

最適な型を選ぶことで効果を最大化できるため、自社の経営戦略や目指す方向性に合わせて適切なM&Aの型を選択することが重要です。水平統合は市場シェア拡大、垂直統合はバリューチェーン強化、新市場・新製品型はフロンティア開拓、周辺拡大型は事業基盤の補強、多角化型はリスク分散と、それぞれ異なる目的に対応しています。

▷関連:M&Aの水平型 vs 垂直型の違いは?シナジー効果・事例を紹介

M&Aの目的を達成するための実行ポイント

M&Aは目的達成の手段であり、万能薬ではありません。目的を確実に達成するために押さえるべき6つの観点を整理します。

| 検討ポイント | 内容 |

|---|---|

| 目的達成に最適な手段かを検証する | M&Aの目的を実現する方法は他にも存在します。融資や増資、社内の新規プロジェクトなどの代替策と比較し、費用・時間・組織への影響を検討します。M&Aが目的達成に本当に最適かを慎重に見極めることが重要です。 |

| 目的達成の基準を明確にする | 期待する効果と潜在リスクを洗い出し、具体的な数値目標やKPIを設定します。買収後に簿外債務や人材流出が発生しても、当初の目的達成に支障が出ない体制を整えましょう。 |

| 統合後の人材確保策を講じる | 従業員の待遇や労働条件は原則として維持し、不安を払拭する丁寧な説明を行います。キーマンが離職すれば、M&Aの目的であるシナジー創出は実現できません。密なコミュニケーションが目的達成の鍵となります。 |

| 企業文化の統合を計画する | 社風は短期間では変わりません。互いの文化を尊重しながら、ワークショップやジョブローテーションを通じて共通の価値観を育てます。この地道な取り組みが目的達成を支えます。 |

| 財務リスクへの対策を整える | 買収プレミアムやのれんの減損、偶発債務の発生は財務に大きな影響を及ぼします。価格調整条項の設定や網羅的なデューデリジェンスで備えを固め、想定外の負担を最小化することで目的達成を確実にします。 |

| 専門家の支援を確保する | デューデリジェンスや労務対応など専門知識を要する場面が多く、目的達成にはプロの支援が欠かせません。実績豊富な仲介会社や会計士、弁護士と連携することで、目的達成の確度を高められます。 |

▷関連:中小企業M&Aの注意点とは?売り手・買い手・プロセス別の失敗要因

M&Aの目的のまとめ

M&Aの目的は、譲渡オーナーと譲受企業で異なります。譲渡オーナーは後継者問題の解決や創業者利益の獲得、従業員の雇用維持、個人保証からの解放を目的とします。譲受企業は事業拡大や新規市場参入、技術・人材の獲得、シナジー効果の創出を目指します。水平統合や垂直統合など適切な類型を選び、デューデリジェンスでリスクを定量化し、専門家の支援を得ることが成功への鍵です。

みつきコンサルティングは、みつき税理士法人グループのM&A仲介会社として15年以上の実績を持ちます。中小企業M&Aに特化し、経験豊富なM&Aアドバイザー、公認会計士、税理士が多数在籍しています。後継者問題から事業拡大まで、譲渡オーナーと譲受企業双方の目的を深く理解し、最適なM&A戦略をご提案します。M&Aをご検討の際は、みつきコンサルティングにご相談ください。

完全成功報酬のM&A仲介会社なら、みつきコンサルティングへ >

著者

- 名古屋法人部長/M&A担当ディレクター

-

人材支援会社にて、海外人材の採用・紹介事業のチームを率いて新規開拓・人材開発に従事。みつきコンサルティングでは、強みを生かし人材会社・日本語学校等の案件を中心に工事業・広告・IT業など多種に渡る案件支援を行う。M&Aの成約実績多数、M&A仲介・助言の経験年数は10年以上

監修:みつき税理士法人

最近書いた記事

2026年1月13日M&A仲介とは?役割・種類・メリットとデメリット・手数料・選び方

2026年1月13日M&A仲介とは?役割・種類・メリットとデメリット・手数料・選び方 2026年1月12日企業価値評価のタイミングは?M&Aでの株価算定の時期を解説

2026年1月12日企業価値評価のタイミングは?M&Aでの株価算定の時期を解説 2026年1月3日M&Aコンサルタントの年収は?仲介業界の実際の相場を解説

2026年1月3日M&Aコンサルタントの年収は?仲介業界の実際の相場を解説 2026年1月3日M&A業界へ未経験で転職!成功の条件と会計知識が活きる理由

2026年1月3日M&A業界へ未経験で転職!成功の条件と会計知識が活きる理由