近年ますます増加するM&Aですが、ほぼすべてが「友好的M&A」です。本記事では、なぜ友好的M&Aが殆どか、そのメリット・デメリット、M&Aの手法、友好的M&Aの成約事例などを解説します。

「うちの会社でも売却できるだろうか…」、「何から始めればいいんだろう…」

そのようなオーナー経営者の不安に、中小企業向けM&A仲介会社みつきコンサルティングは、20年間・500件以上の支援実績にもとづく無料相談でお応えします。本格的な検討前の情報収集だけでもかまいません。まずはお話をお聞かせください。

> みつきコンサルティングにM&A仲介を無料相談する|税理士法人グループ

友好的M&Aとは

友好的買収は、譲渡企業と譲受企業が合意のもとで行うM&Aです。企業譲渡の実施や価格などの条件について、双方が納得した状態で進められます。日本におけるM&Aは、殆どが友好的M&Aとなっています。

▷関連:M&Aとは何か?方法・価格・利点と欠点・流れを簡単に解説

敵対的M&Aは殆ど行われない

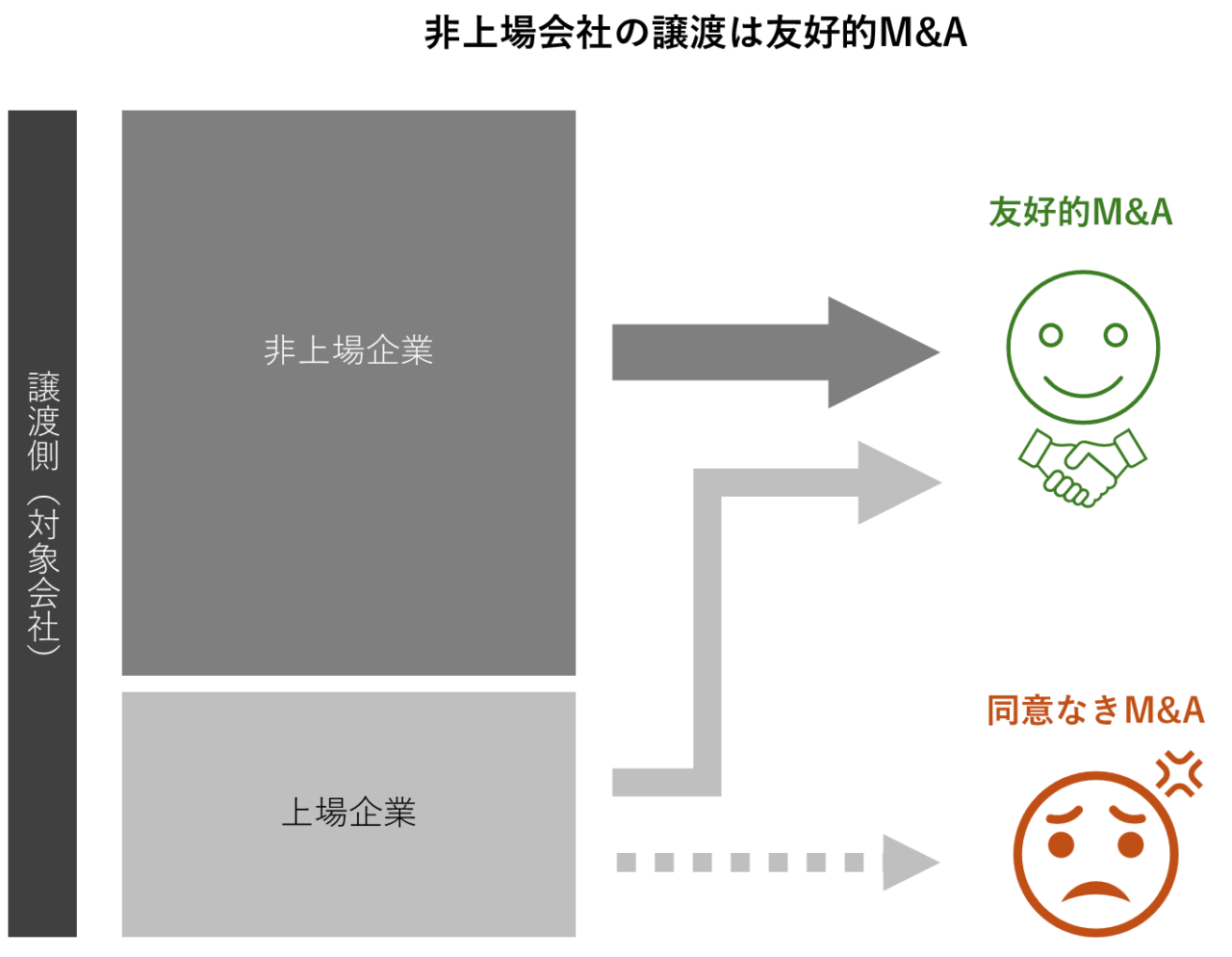

譲渡企業の取締役会の同意を得て行うM&Aかどうかで、M&Aは「友好的」か「敵対的」かに区分されます。友好的M&Aでは、事前に双方が納得する条件をすり合わせています。他方で、敵対的なM&A(同意なき買収)は、譲渡企業の取締役会や大株主の同意を得ずに行われます。

▷関連:敵対的買収とは?中小企業に防衛策は不要・M&A事例も紹介

もっとも、非上場企業の場合は、大株主の意に反して株式を買い取ることは不可能なため、敵対的M&Aは行い得ません。

中小企業は「友好的M&Aのみ」の理由

ほぼ100%の中小企業のM&Aが友好的になる理由について、詳しく説明していきます。

中小企業の特徴

中小企業のM&Aは、大企業のM&Aとは異なる特徴を持っています。中小企業では、経営者と従業員の関係が密接で、会社の価値が人材に大きく依存していることが多いです。そのため、M&Aを行う際には、譲渡企業の従業員や取引先との関係を維持することが非常に重要になります。

所有と経営が分離していない

上場会社の場合、その株式は株式市場を通じて(TOBにより)取得することが可能です。しかし、中小企業の場合は、通常は社長や経営陣、またはその親族が株主となっています。M&Aの実施可否は最終的に譲渡企業の株主が決定しますが、経営陣自身が株主(いわゆるオーナー社長)であるため、経営陣が反対するM&Aは起こり得ません。

中小企業の事業承継問題

近年、中小企業の経営者の高齢化が進み、後継者不足が深刻な問題となっています。M&Aは、この事業承継問題を解決する有効な手段の一つとなっています6。経営者にとっては、自身が築き上げてきた事業を存続させ、従業員の雇用を守ることができるため、友好的なM&Aを選択する傾向が強くなっています。

M&A仲介会社の役割

中小企業のM&Aでは、M&A仲介会社が重要な役割を果たしています。M&A仲介会社は、譲渡企業と譲受企業の間に立ち、双方の利益バランスを考慮しながら交渉を進めます。これにより、両社が納得できる条件でM&Aを成立させることができ、結果として友好的なM&Aにつながります。

友好的M&Aの必要性

中小企業のM&Aでは、譲渡企業と譲受企業が対等な立場で条件交渉を行い、事業の引き継ぎ後も関係者全員が「やって良かった」と思えるようなM&Aを目指します。これは、中小企業の価値が人材や取引先との関係性に大きく依存しているためです。敵対的なM&Aを行えば、従業員の離職や取引先との関係悪化につながり、結果として企業価値が大きく毀損してしまう可能性があります。

従業員の雇用維持

中小企業のM&Aでは、従業員の雇用維持が重要な条件となることが多いです。譲渡企業の経営者は、長年一緒に働いてきた従業員の将来を心配しています。友好的なM&Aを行うことで、従業員の雇用を守りつつ、事業を存続させることができます。

▷関連:M&A後の雇用リストラはない!従業員への影響・伝えるタイミング

シナジー効果の重視

友好的なM&Aでは、譲渡企業と譲受企業の双方にとってメリットがあるwin-winの関係を築くことが重要です。譲渡企業の技術やノウハウ、顧客基盤などを活かしつつ、譲受企業の経営資源や資金力を組み合わせることで、シナジー効果を生み出すことができます。このようなシナジー効果を最大化するためには、両社が協力的な関係を築く必要があり、そのためにも友好的なM&Aが不可欠となります。

以上の理由から、中小企業のM&Aは殆どすべてが友好的なものとなります。友好的なM&Aを行うことで、譲渡企業の価値を最大限に維持しつつ、譲受企業との統合によるシナジー効果を生み出すことができ、結果として関係者全員にとって満足度の高いM&Aを実現することができます。

▷関連:中小企業M&Aの意味・特徴は?問題点・失敗例・大企業との違い

みつきコンサルティングが仲介した友好的M&Aの事例

みつきコンサルティングは、これまで500件を超えるごM&Aを支援してまいりました。公認会計士・税理士ら専門家チームが、完全成功報酬制で支援した成約事例から、中小企業が友好的M&Aを成功させた事例をご紹介します。

キーマン退職危機を乗り越え人材企業と成長へ

譲渡企業:日本語学校(売上約2億円)

譲受企業:外国人材紹介(売上約20億円)

スキーム:株式譲渡

本業外の日本語学校事業の譲渡を決断。許認可問題でスキーム変更とキーマン退職危機を経て、外国人エンジニア人材紹介と留学生就職支援企業との友好的M&Aを実現。

著作権収益を武器にゲーム企業と友好的M&Aへ

譲渡企業:楽曲制作(売上約5億円)

譲受企業:ゲーム開発(売上約925億円)

スキーム:株式譲渡

デジタル化対応を背景に音楽制作・著作権管理を展開。著作権管理の安定収益が利益10年分評価を受け、ゲーム・アニメ制作企業との統合で新ジャンルを展開。

上記は当社のM&A仲介実績のほんの一部です。様々な業界・規模の成約事例を下記のページでご紹介しておりますので、ぜひご覧ください。

友好的M&Aのメリット・デメリット

友好的に進めるM&Aは、以下のようなメリットとデメリットが期待できます。

友好的M&Aのメリット

友好的M&Aのメリットです。

M&Aの成功確率が高まる

友好的M&Aは、成功確率が高まります。上述したように、敵対的買収をするとなれば多くの手間や時間がかかり、必ずしも目的の企業を買収できるとは限りません。その点、友好的M&Aなら譲受予定の企業から反発を受けにくいため、M&Aが成功しやすくなります。譲渡企業の従業員の協力を得られると、人材やノウハウの活用もスムーズです。

心証悪化を回避できる

敵対的買収は、一般に強引な買収方法と捉えられています。取引先や従業員など、関係者の心証を悪くするケースが少なくありません。仮に買収が成功しても、経営に支障をきたすケースがあります。一方、友好的M&Aは譲受予定の、少なくとも経営陣の合意を得て行うため、自社の心証悪化を回避できます。

シナジー効果を得られる可能性が高まる

友好的M&Aで人材やノウハウを獲得できると、シナジーが高まりやすくなります。シナジーとは、お互いの協力で機能や価値を向上させることです。友好的M&Aは、両者が納得する関係構築が前提となっています。双方にとってWin-Win(お互いに利益があること)な関係を築き、シナジーを得られるM&Aを目指しましょう。

自社に有利な技術が獲得できる

譲受先の企業の役員・従業員の協力を引き出せると、自社事業を強化できる技術を獲得できます。獲得した技術は、製品開発や事業拡大、新規マーケットへの展開の足がかりになるでしょう。自社で1から技術開発していては、時間もコストもかかってしまいます。M&Aで技術を得ると技術開発にかかる時間を節約でき、ビジネスをスピーディーに展開可能です。また、コストを削減できた分は、ほかの分野での価値創出に回せます。

早期の事業成長が可能

利益を上げている企業を譲り受ければ、自社の事業をより早く成長させられます。M&Aによって新規事業へ参入すると、人材育成やスキルの獲得のための時間的コストを削減可能です。他にも、海外の企業を買収することで、国外の顧客や物流ルートを獲得する企業も見られます。

多角化が進む

新規事業への参入をM&Aで行うと、多角化を進められます。多角化とは、新規事業で業績を伸ばしつつ、経営上のリスクヘッジを図る事業戦略のことです。多角化を目的にM&Aを行えば、自社のみでは活用が難しかった経営資源を有効活用でき、イノベーションの促進により企業の競争力を強化できます。

優秀な人材確保が叶う

M&Aによって、自社では育成・採用が難しい専門性の高い人材の確保が可能です。新たな人材を取り込むと、これまでになかったアイデアや価値観で、自社や組織の課題を解決できる可能性があります。

友好的M&Aのデメリット

友好的M&Aのデメリットを紹介します。経営統合に注力し、株主へも配慮しつつM&Aを成功させましょう。

相乗効果が得られるとは限らない

友好的M&Aであっても、譲受後にシナジーが得られないケースも見られます。M&Aの完了を目的として話を進めると、その後の経営統合のプロセスで失敗する恐れがあります。例えば経営統合の結果、組織が複雑になるとノウハウや人材を活用できず、経営状態が悪化してしまいます。M&Aは、人材やノウハウを獲得して事業成長や多角化につなげる手段です。

株主への恩恵が後回しになる

譲受企業の株主への還元が後回しになることも、友好的M&Aのデメリットです。友好的M&Aは、譲渡企業と譲受企業の双方が利益を享受できる買収方法です。しかし、双方の企業はWin-Winでも、既存株主は蔑ろにされていると感じることがないよう注意してください。双方の経営陣がM&Aに合意していても、反対する株主がいれば禍根を残します。

▷関連:M&Aのメリットとデメリットを網羅!全関係者の立場と手法別に解説

友好的M&Aの手法

M&Aの種類のなかでも、「株式譲渡」が最も一般的です。譲渡側または譲受側の事情により、ときおり「事業譲渡」や「会社分割+株式譲渡」が選択されることもあります。

株式譲渡

株式譲渡は、自社株の過半数(100%が多い)を譲渡する手法です。中小企業のM&Aは、大抵の場合、株式譲渡で実行されます。株式譲渡では企業を丸ごと承継するため、相手方からすると万一簿外負債等があると思わぬ損失が出る恐れがあります。そのため、株式譲渡の際は、厳格なデューデリジェンス(買収調査)を受けることが多いです。

事業譲渡

事業譲渡は、事業の一部もしくは全部を譲渡する方法です。譲渡対象は、設備・機材・商品・不動産といった有形のものに加え、権利・ノウハウ・ブランドといった無形のものも含まれます。譲渡したい事業だけを切り出して譲渡できる利点があります。譲渡側・譲受側ともに課税関係が株式譲渡とは大きくことなるため、税務面からの検討が不可欠になります。

会社分割+株式譲渡

「会社分割+株式譲渡」は、M&Aにおいて譲渡企業の一部事業を分割し、その分割会社の株式を譲受企業に譲渡する手法です。この方法は、譲渡企業が特定の事業のみを切り離して譲受企業に売却したい場合に適しています。この手法のメリットは、譲渡対象を明確に切り分けられるため、不要な事業やリスクを伴わずに譲渡できる点です。また、譲受企業にとっても、特定の事業のみを取得する柔軟性が高い方法といえます。

その他の手法

上記の株式譲渡等に比べると採用される機会は少ないですが、以下のような手法もあります。

第三者割当増資

第三者割当増資は、譲渡企業が新株発行し(または自己株式を処分し)、譲受企業が増資を引き受ける方法です。第三者割当増資だけではM&A後に100%の親子会社関係は構築できないため、経営権の移動を伴わない資本提携で利用されることの多い手法になります。

株式交換

株式交換とは、譲渡オーナーの自社株を100%譲渡し、対価として譲受企業の株式を受け取る手法です。譲渡対価として現金を受け取ることも可能ですが、税務上の問題から株式を受け取ることが一般的です。もっとも、株式交換は、譲受企業の株主構成に変更を生じさせてしまうこと、譲渡オーナーとしても譲渡対価は現金で受け取りたいことが多いため、殆ど利用されることはありません。

▷関連:M&Aスキームの種類は?広義と狭義・手法の選択・事例も紹介

友好的M&Aの注意点

友好的M&Aのデリケートな面について説明します。

| 項目 | 課題・リスク | 現状の対応策・改善点 |

|---|---|---|

| M&Aにおける譲受企業の本質的な目的 | ・譲渡企業のオーナー経営者にとって、会社は人生を懸けて育ててきた大切な存在 ・一方で、譲受企業はビジネスとして純粋に利益を求めているため、譲渡企業の想いに深く共感することは少ないとも思われる | ・現代のM&Aでは、譲受企業も単なる利益だけでなく、企業文化や従業員の価値観を重視する傾向が強まっている ・お互いの価値観が合致することで、M&A後の統合がスムーズに進む |

| M&Aにおける利害関係の調整 | ・譲渡価格や事業計画などで、譲渡企業と譲受企業の間で利害が対立することはあり得る ・特に譲渡価格については、譲渡企業は高く、譲受企業は安く取引したいと考えるため、友好的なM&Aでも厳しい交渉になることがある | ・現在のM&A実務では、M&A仲介会社等の第三者機関による適正価値の算定や、段階的な価格調整の仕組みを活用する ・双方が納得して合意に至るケースが多い |

| M&Aにおける信頼関係の重要性 | ・不誠実な譲受企業の中には、好印象を与えることで安価なM&Aを目指す事例も存在する ・約束と異なる対応をされるリスクは常にある | ・M&A市場の成熟化に伴い、レピュテーションリスクが重視されるようになっている ・大多数の譲受企業は長期的な信頼関係を築くことを重視し、誠実な対応を心がけている ・一部の杜撰な管理体制のM&A仲介会社による営業優先の行動に対しては経済産業省も注意喚起しており、今後は淘汰・改善されることが期待されている |

| M&A後の事業展開における現実 | ・誠実な譲受企業でも、M&Aして相当年数を経過した後で業績が思わしくなくなれば、リストラクチャリングなどの施策を断行せざるを得ないことがある ・統計的にも譲受企業側のM&Aの成功率は必ずしも高くないとされている | ・近年では事前のデューデリジェンスの精度が向上している ・PMI(統合後マネジメント)の手法も確立されてきた ・これにより、M&A後の事業計画の実現可能性が高まっている |

M&Aも商取引の1つである以上、当事者間での利害相反や思惑のズレが無いわけではありませんが、M&A仲介会社を仲人とする縁談を重ねることで、双方が納得する取引が可能です。

▷関連:子会社化とは|株式や社長はどうなる?M&Aのメリットとデメリット

友好的M&Aのまとめ

友好的M&Aは、譲渡企業と譲受企業の双方が合意のもとで進めるM&Aです。中小企業のM&Aはほぼ全てが友好的であり、その理由は従業員の雇用維持や取引先との関係性が企業価値に直結するためです。株式譲渡を中心とした手法により、成功確率が高まり、人材やノウハウの活用がスムーズに進みます。双方にとってWin-Winの関係を築くことで、シナジー効果を最大化できる点が大きな特徴です。

みつきコンサルティングは、みつき税理士法人グループのM&A仲介会社として15年以上の実績を持ちます。経営コンサルティング経験者、M&Aアドバイザー、公認会計士、税理士が多数在籍し、譲渡企業の詳細な事業分析を実施します。双方のシナジー効果が見込めるM&Aを創出し、法務・税務・会計面での総合的なサポートに加え、M&A後の相続問題にも配慮した事業承継支援を提供します。友好的M&Aをご検討の際は、ぜひ当社にご相談ください。

完全成功報酬のM&A仲介会社なら、みつきコンサルティングへ >

著者

- 事業法人第三部長/M&A担当ディレクター

-

宅食事業を共同経営者として立ち上げ、CFOとして従事。みつきコンサルティングでは、会計・法務・労務の知見を活かし、業界を問わず、事業承継型・救済型・カーブアウト・MBO等、様々なニーズに即した多数の支援実績を誇る。M&Aの成約実績多数、M&A仲介・助言の経験年数は10年以上

監修:みつき税理士法人

最近書いた記事

2026年1月12日会社売却とは?手法・目的・手続・価格・費用と税金・成功のポイント

2026年1月12日会社売却とは?手法・目的・手続・価格・費用と税金・成功のポイント 2026年1月11日不動産M&Aとは?仕組・手続スキーム・税務メリット・注意点を解説

2026年1月11日不動産M&Aとは?仕組・手続スキーム・税務メリット・注意点を解説 2025年12月13日第三者割当増資とは?株価・手続の流れ・会計税務・M&A事例を解説

2025年12月13日第三者割当増資とは?株価・手続の流れ・会計税務・M&A事例を解説 2025年12月10日ベンチャー企業のM&A|メリット・注意点・買収・成功事例を解説

2025年12月10日ベンチャー企業のM&A|メリット・注意点・買収・成功事例を解説