M&Aにおける大型案件とは、取引金額が100億円以上、1000億円以上など、業界や関与するプレイヤーの立場によって異なります。本記事では、大型案件の特徴を説明し、事例も紹介します。

「うちの会社でも売却できるだろうか…」、「何から始めればいいんだろう…」

そのようなオーナー経営者の不安に、中小企業向けM&A仲介会社みつきコンサルティングは、20年間・500件以上の支援実績にもとづく無料相談でお応えします。本格的な検討前の情報収集だけでもかまいません。まずはお話をお聞かせください。

> みつきコンサルティングにM&A仲介を無料相談する|税理士法人グループ

M&Aにおける大型案件とは

日本のM&A市場において、大型案件は以下のような特徴を持つ取引を指します。

▷関連:M&Aとは|目的やメリット・デメリット、手法、流れを簡単に解説

取引金額の規模

大型M&A案件は、通常以下のような取引金額(株式譲渡であれば譲渡価格)の取引を指します。特に定義がある訳ではないため、あくまでも目安になります。

- 100億円以上の案件

- 1,000億円以上の案件

- 1兆円を超える超大型案件

これらのサイズのM&A案件であれば、新聞等のニュースでも大きく取り上げられ、話題になります。

10億円以上でも大型案件?

しかしながら、公表されている件数だけでも年間4000組とも言われるM&Aの大部分は、中小企業と大企業のM&Aです。そのような「中小企業M&A市場」だけに着目すると、取引金額が10億円以上でも一種の「大型案件」と言っても良いように思います。

▷関連:中小企業M&Aの意味・特徴は?問題点・失敗例・大企業との違い

関与する当事者企業

大型M&A案件には、主に以下のような譲渡企業又は譲受企業が関与します。

- 上場企業同士の取引

- 業界再編につながるような大手企業間の統合

- グローバル企業による国際的な買収

案件進行の難易度が高い

大型M&A案件は、その進行が容易ではないため、以下のような特徴があります。

- 複雑な取引構造

- 多数の利害関係者の調整が必要

- 専門的なアドバイザーの起用が一般的

- 世界的なM&A競争の中で、高値での買収

手続面が長期・複雑

大型案件では以下のような特徴的な手続きが見られます。

▷関連:M&Aのリスクとは?売り手・買い手が注意すべき危険と回避策!

M&Aファーム等への手数料が高額

大型案件をサポートするM&Aファームや投資銀行の手数料には以下のような特徴があります。

- M&Aアドバイザリー企業との相対交渉で報酬が決まることが多い

- 成功報酬は取引金額の1~5%程度が一般的(一般的なレーマン方式の料率テーブルからディスカウント)

大型M&A案件は、その規模や複雑さから、慎重な検討と専門的なサポートが不可欠となります。近年はM&A仲介会社が関与する案件も出てきていますが、伝統的にはFAや投資銀行が大型案件の多くを手掛けてきました。

▷関連:近年のM&A事例|最近の有名な事例・中小企業の成功事例も紹介

大型M&A案件の事例

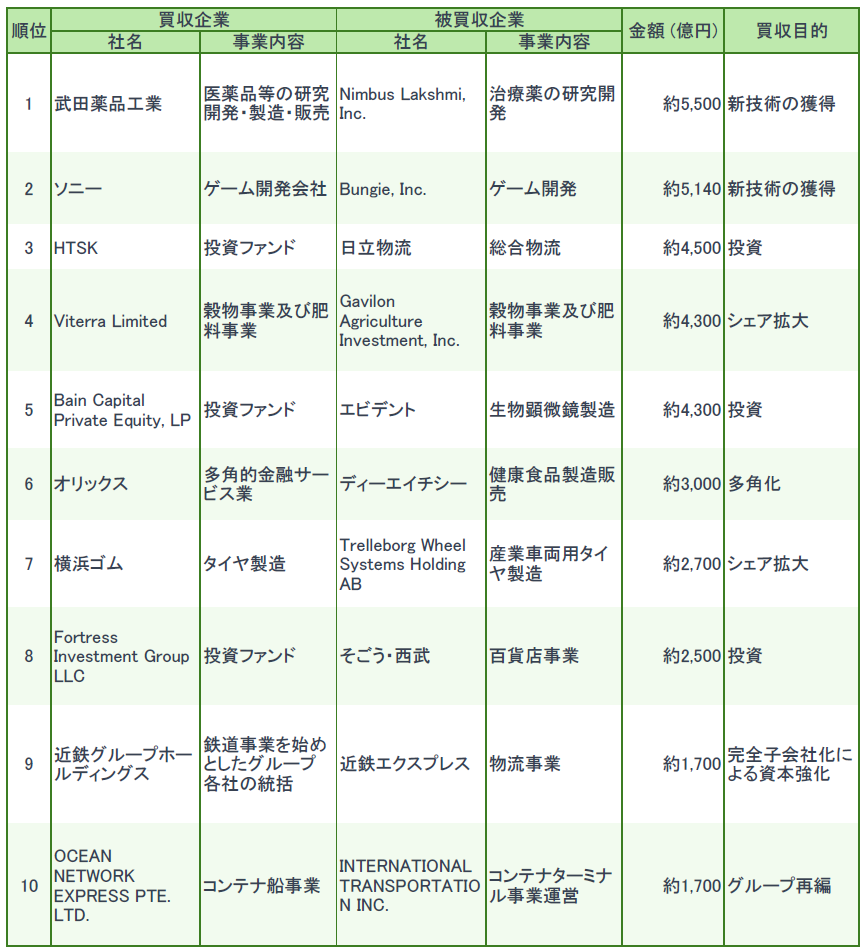

少し古いデータになりますが、2022年に行われた代表的な事例を紹介します。M&Aにおける超大型案件のイメージを掴んで頂ければと思います。

上位2社は「新技術の獲得」で巨額買収を実施、海外の投資ファンドによる事業再生に向けた投資も3件ランクインしています。各事例ともに新たなビジネス展開や市場シェアを強化する目的で行われました。

上位を独占する驚愕の海外取引

ランキング上位にある武田薬品工業とソニーの取引は、いずれも日系企業による海外企業の買収で、新技術の獲得と世界市場でのシェア拡大を企図する戦略が見て取れます。このような大規模な海外取引は、グローバル経済における企業競争力を高めるとともに、国内市場にも大きな変化をもたらします。

▷関連:クロスボーダーM&Aとは?件数・手法・成功戦略・海外事例を紹介

日本企業の活躍が目立つ買収事例

日本企業もM&Aによる企業買収に積極的に取り組み、成功例が増えています。特に医薬業界やIT業界では、日本企業の技術力とブランド力が世界市場で評価され、多額の資金が投入される事例が目立っており、日本経済の成長に寄与していると言えます。

世界の企業買収

近年、世界の大手企業を中心に成長戦略としての企業買収が特に積極的に活用されています。ここでは、事業の拡大や市場シェアの獲得、成長戦略の一環として行われた過去の巨額買収の事例を紹介しますので、参考にしてください。

米国IT大手が手掛けるM&A戦略

米セールスフォースがここ数年、M&A(合併・買収)を積極的に進めています。2020年12月にセールスフォースはSlackを約277億ドルで買収、またビジネスインテリジェンス(BI)プラットフォームの米タブローソフトウェア(Tableau Software)を157億ドル、統合プラットフォームの米ミュールソフト(MuleSoft)を65億ドルで買収しました。このような大型買収に加え、スタートアップへの出資も300社以上実施、さらに過去5年だけで20社以上を買収しています。いずれの投資も目的は、様々な製品を統合し、クラウドベースのデータを重視した顧客ファーストの未来で優位に立つのが狙いと言えます。

サービス業界で続々と発表されるM&A事例

サービス業界で行われた大型のM&A事例です。

米通信大手AT&TとTPGキャピタルの事例

2021年2月、米通信大手AT&Tは、衛星放送事業のディレクTVを分離し、株式の3割を米投資ファンドのTPGキャピタルに売却した。AT&Tは2015年に総額670億ドル(約7兆1000億円)でディレクTVを買収したが、米ネットフリックスな動画配信サービスの台頭によって業績が伸び悩んでいたため、資本増強を目的とした大型のM&Aの実施となりました。

チャーター・コミュニケーションズがタイム・ワーナー・ケーブルを買収

2015年、米ケーブルテレビ4位のチャーター・コミュニケーションズが、同2位のタイム・ワーナー・ケーブルを買収しました。取引価格は負債込みで787億ドル(約9兆7,000億円)となります。チャーター・コミュニケーションズはさらに、ブライトハウス・ネットワークスも買収し、3社の合計顧客数を約3,000万人にすることで、首位のコムキャストを超える顧客数を獲得しました。このM&Aの背景には、ケーブルテレビユーザーがNetflixなどの競合動画配信サービスに流出しているため、規模を拡大することで経費を圧縮し、価格競争力を強化する狙いがあります。

▷関連:JTの海外M&A事例|JTの歴史・M&Aの実施背景・参考書籍も紹介

大型M&A案件のトレンド

近年、国内外のビジネス環境において顕著な変化が見受けられます。特に、事業領域の多様化や企業買収の増加、経営戦略におけるM&Aの重要性が顕在化しています。

その背景には、企業が持続的な成長を実現するために、新たなマーケットや業界に進出し、既存のビジネスを強化しようとする取り組みが盛んに行われているからです。また、海外市場への拡大も相まって、競争力向上や資金調達が重要視されており、企業間の一部資本提携やM&Aが盛んに行われ、M&Aを実施する企業の競争力が、M&Aを実施していない企業と比べ、大きく向上している傾向にあります。

事業領域の多様化を目指す動きが加速

企業が成長を続けるためには、事業領域の多様化が欠かせません。ここでは、2022年に実施された、オリックスとディーエイチシーのM&A事例について紹介します。

オリックスとディーエイチシーのM&A

2022年12月、オリックスが化粧品通販や健康食品大手のディーエイチシー(DHC、東京・港)を買収すると発表しました。オリックスはもともとBtoB(企業向け)のリース会社でした。その後事業拡大を続け、今では多数の事業を持つに至っています。リース業界の需要が近年低迷から横ばいを続ける中(経済産業省によると、2021年の業界全体のリース契約高は、2006年のおよそ半分の3兆2500億円強)、成長のために多角化を推進したのはある意味当然ともいえます。

株式公開後の企業買収が増加傾向

株式公開後、企業買収が増加傾向にあります。理由は、上場を果たした企業は資金調達が容易となるため、戦略的な買収を実行しやすくなるからです。一方で、上場することにより経営状態の透明性が高まることにより、不用意なM&Aは逆に実行しにくくなってしまうという弊害もあります。

経営戦略としてのM&A重視の企業が目立つ

経営戦略の中心にM&Aを据える企業が増えており、競争力の向上、事業ポートフォリオの最適化が求められています。重要な戦略としてM&Aを採用する理由は以下の通りです。

- 新たな市場への進出や既存市場の拡大

- 技術力やサービス品質の向上

- 効率的な業務運営によるコスト削減

- 経営資源の最適活用

結果として、経営戦略におけるM&Aの重要性がますます高まっていることが伺えます。

▷関連:企業買収が失敗する理由とは?失敗する場合・公表成約事例を紹介

M&Aの大型案件とは(まとめ)

大型M&A案件は、100億円以上の取引規模を指し、新技術獲得や市場シェア拡大を目的に実施されます。武田薬品工業やソニーなどの事例から、買収金額だけでなく、シナジー効果や企業文化の融合、PMI戦略など多面的な評価が重要であることが分かります。業界横断的なM&Aにより、新たなビジネスチャンスを創出し、企業競争力を高める戦略が主流となっています。

みつきコンサルティングは、みつき税理士法人グループのM&A仲介会社として15年以上の実績を持ちます。中小企業M&Aに特化し、経験豊富なM&Aアドバイザー、公認会計士、税理士が多数在籍しています。みつき税理士法人との連携により、企業価値評価から税務・法務面のサポートまで、ワンストップで総合的な支援を提供します。M&Aをご検討の際は、みつきコンサルティングにご相談ください。

完全成功報酬のM&A仲介会社なら、みつきコンサルティングへ >

著者

- 事業法人第三部長/M&A担当ディレクター

-

宅食事業を共同経営者として立ち上げ、CFOとして従事。みつきコンサルティングでは、会計・法務・労務の知見を活かし、業界を問わず、事業承継型・救済型・カーブアウト・MBO等、様々なニーズに即した多数の支援実績を誇る。M&Aの成約実績多数、M&A仲介・助言の経験年数は10年以上

監修:みつき税理士法人

最近書いた記事

2026年1月12日会社売却とは?手法・目的・手続・価格・費用と税金・成功のポイント

2026年1月12日会社売却とは?手法・目的・手続・価格・費用と税金・成功のポイント 2026年1月11日不動産M&Aとは?仕組・手続スキーム・税務メリット・注意点を解説

2026年1月11日不動産M&Aとは?仕組・手続スキーム・税務メリット・注意点を解説 2025年12月13日第三者割当増資とは?株価・手続の流れ・会計税務・M&A事例を解説

2025年12月13日第三者割当増資とは?株価・手続の流れ・会計税務・M&A事例を解説 2025年12月10日ベンチャー企業のM&A|メリット・注意点・買収・成功事例を解説

2025年12月10日ベンチャー企業のM&A|メリット・注意点・買収・成功事例を解説