業績不振の事業の切り離しなど事情により、子会社の譲渡を検討することがあります。本記事では、その場合の譲渡方法やメリット・デメリット、譲渡の流れ、税金などを解説します。

「うちの会社でも売却できるだろうか…」、「何から始めればいいんだろう…」

そのような漠然とした疑問をお持ちではありませんか? みつきコンサルティングでは、本格的なご検討の前でも、情報収集を目的とした無料相談を随時お受けしています。まずはお話をお聞かせください。

子会社売却とは

子会社売却とは、一般に、親会社が所有する子会社株式を第三者に譲渡することです。「カーブアウト」とも呼ばれます。企業規模を問わず、M&Aによる子会社の譲渡が、さまざまな企業で行われています。

▷関連:関連会社・関係会社・グループ会社の違いは?子会社・兄弟会社も解説

実施する理由

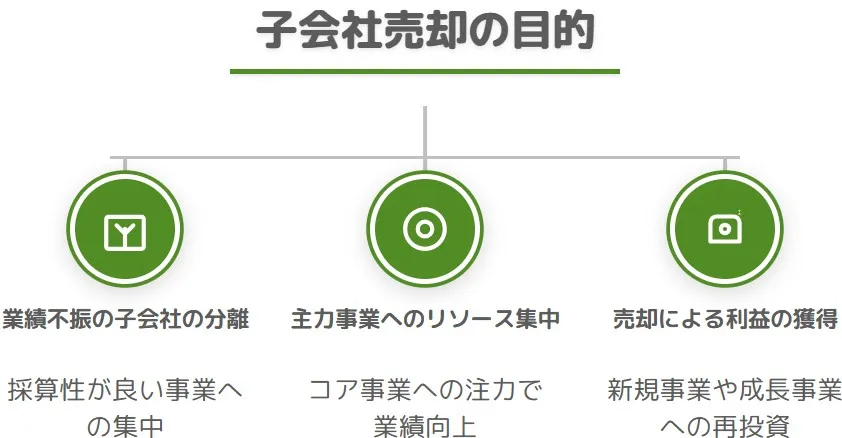

子会社売却を実施する理由は、典型的には以下のようなものです。

- 業績不振の子会社を手放す

- 親会社の経営再建を実現する

- 親会社の事業に関係のない事業を切り離せる

親会社に関連性の薄い事業を子会社が行っている場合、シナジー(相乗効果)が期待できません。関連性の薄い事業を行う子会社を譲渡することで、親会社の事業に関係のない事業を切り離せます。

▷関連:中小企業M&Aの相談先ランキング|銀行・税理士・仲介会社の違い

子会社売却の3つの手法

子会社を譲渡する際に用いられる手法について解説します。

株式譲渡

株式譲渡とは、子会社の株式を譲受側に譲渡する手法です。株式を100%譲渡するケースと、一部を譲渡するケースがあります。

▷関連:株式譲渡とは|中小企業の利点と欠点・譲渡益課税・M&A後の待遇

事業譲渡

事業譲渡とは、切り離したい事業で新会社を設立し、子会社として譲渡する手法です。有形資産に加えて、人材や取引先との関係、ノウハウなども含め、一括して譲渡します。事業譲渡の場合、消費税の課税対象になります。

▷関連:事業譲渡とは|利用するケース・利点と欠点・手続・税金を解説

会社分割+株式譲渡

会社分割とは、子会社の事業を切り出すことによって、新法人を設立し、新法人の株式を第三者に譲渡する手法です。会社分割を行う場合、譲受側に簿外負債を引き継ぐリスクがないといったメリットがあります。

▷関連:会社分割とは?M&Aでの利用法・譲渡側のメリットとデメリット

スピンオフ

子会社株式を親会社の株主に現物配当し、親会社と子会社が株主を頂点とする兄弟会社を形成する方法です。税制適格要件を満たすことで、課税が繰り延べられます(適格株式分配)。もっとも、税制上の使い難さ等があり、利用例は僅かです。

▷関連:中小企業のM&A仲介とは?メリットとデメリット・費用相場・選び方

子会社売却のメリット・デメリット

株式譲渡を活用した子会社の譲渡には、どのようなメリットとデメリットがあるのでしょうか。

メリット

まずは、子会社売却のメリットについて解説します。

業績不振の子会社を切り離せる

子会社が業績不振である場合、子会社の譲渡により、切り離すことができます。業績不振の子会社を切り離すことで、採算が良い事業に集中できるというメリットもあります。

主力事業にリソースを集中できる

主力事業にリソースを集中できるのも、メリットのひとつです。コア事業や採算の取れる事業にリソースを割けるようになり、業績向上が期待できます。

売却益を得られる

子会社売却によって、会計上の売却益と、キャッシュベースの譲渡代金が得られます。これらを活用して、ほかの事業や、成長の見込みがある事業などに投資ができます。

▷関連:M&Aによる子会社化|そのメリット・デメリット、買収事例も紹介

デメリット

子会社の譲渡にはデメリットもあります。

企業イメージやブランド力が低下する恐れがある

子会社売却を行うことで、培ってきた企業イメージやブランド力が低下する恐れがあります。特に、子会社が企業の象徴である場合には、グループ全体の業績に影響する可能性もあるため、子会社を切り離す際には、十分な検討が必要です。

人材やノウハウが流出する

株式譲渡を活用した子会社売却では、人材やノウハウも譲渡することになります。人材やノウハウが他社に移ることで、親会社に勤める従業員が不信感を抱く可能性もあります。そのため、離職などのトラブルが生じるケースもあります。

クロージング(成約)までに時間がかかる

子会社売却は、クロージング(成約)までに3~6ヶ月ほどを要します。一連の手続きに時間がかかるため、余裕をもったスケジュールを組まなければなりません。

▷関連:M&Aにかかる期間は?買収スケジュールを適切に時間管理する方法

子会社カーブアウトの流れ

株式譲渡で子会社を譲渡する際に、どのように進めていくのかについて解説します。

1.M&Aの準備

始めに、M&Aの準備をします。子会社の譲渡における戦略を策定する段階であるため、方向性を明確にします。戦略を策定するにあたっては、譲渡の目的やスケジュールを決定することで、譲渡先の選定や条件の決定がしやすくなります。子会社の譲渡に適したスキームの検討も重要です。

2.親会社から子会社に株式譲渡承認の請求

親会社から子会社に対して、株式譲渡の承認を請求する手続きが必要になります。親会社は、譲渡株式の種類、譲渡先を明示した書面を子会社に提出します。

3.親会社が臨時取締役会の開催

親会社が取締役会設置会社であり、かつ子会社株式が重要な資産に当たる場合、取締役会での決議が必要です。そのため、親会社では、臨時取締役会を開催します。

4.子会社から親会社に株式譲渡承認の通知

株式譲渡の承認後は、子会社から親会社に対して、その旨の通知が必要です。子会社は、親会社から株式譲渡の承認請求を受けた日から2週間以内に、臨時株主総会を開催する必要があります。2週間以内に承認通知を行わないと、請求を承認したものとみなされます。

5.親会社と譲受側で株式譲渡契約の締結

子会社からの承認通知を受け取ったら、親会社と譲受側で株式譲渡契約を締結します。株式譲渡契約の締結をもって譲渡が成立するため、契約内容について十分に検討する必要があります。契約内容には、株式の対価、支払い期日、株式譲渡の効力発生日を明記します。

6.子会社に株主名簿の書換請求

親会社と譲受側の共同で、子会社に株主名簿の書換請求を行います。株主名簿が書き換えられることで、対外的に株主であることを証明できるため、重要な手続きのひとつです。

7.譲受側に株主名簿記載事項証明書の交付

譲受側が子会社に対して、株主名簿記載事項証明書の交付を請求します。子会社が株主名簿記載事項証明書を交付することで、一連の手続きが完了します。

▷関連:M&Aの基本的な流れ|中小企業の会社売却のプロセス・進め方とは

▷関連:株式譲渡の流れ|手続をフローチャートで分かり易く解説!

子会社売却の注意点

子会社の譲渡を進めるにあたって注意すべき点について解説します。

M&Aの専門家に相談する

子会社売却の手続きを進めるためには、法律や財務などの専門知識が必要です。失敗やトラブルを防ぐためにも、専門家のサポートを得ながら進めることが重要です。

▷関連:2025年版【M&A仲介会社一覧】上場・非上場・会計系を紹介

売却価格は慎重に決める

売却価格の計算方法は複雑であるため、専門家のサポートを受けて、適切な売却価格での契約をしましょう。譲受側は、必ずしも譲渡側の条件で契約するとは限らないため、柔軟な交渉が必要です。

▷関連:企業価値評価とは?流れ・費用・算定方法・M&A実務でのポイント

従業員の離職に留意する

子会社の譲渡を行うことで従業員が将来に不安を抱き、離職を検討する恐れがあります。従業員の離職を防ぐためには、適切なタイミングで子会社の譲渡に関する説明を、丁寧に行うことが重要です。

▷関連:M&A後の雇用リストラはない!従業員への影響・伝えるタイミング

売却後の子会社の従業員の処遇

子会社の譲渡が行われる場合、従業員にとっては、どのように処遇が変化するのかが重要です。

従業員の地位

子会社の譲渡が成立しても、株主(親会社)が変わるだけのため、一般に従業員の雇用形態や役職に変更はありません。とはいえ、子会社の譲渡や今後の処遇に対する丁寧な説明が、従業員の不安解消や離職防止のために不可欠です。

従業員の給与

子会社の譲渡が成立した場合、給与は維持されるのが一般的です。ただし、その後の業績によっては、変更されるケースもあります。

▷関連:M&Aで従業員の待遇はどう変わる?M&Aのメリットや注意点を解説

競業避止義務の有無を確認する

子会社の譲渡では、株式譲渡契約書に競業避止義務が課せられるケースが多数あります。親会社や他の子会社で同様の事業を行っている場合には、影響が及ぶ可能性があるため、注意が必要です。

▷関連:M&A仲介会社の比較|信頼できるアドバイザーを選ぶポイント

子会社売却に伴う税務

株式譲渡における子会社売却では、いくつかの税金が課せられます。ここからは、子会社の譲渡に伴う税金について解説します。

親会社に法人税がかかる

親会社には、売却益に対して法人税が課せられます。法人税の税率は33~36%と、企業によって異なるため、事前の確認が必要です。

▷関連:株式譲渡の仕訳とは?関係会社・子会社株式の会計処理と勘定科目

配当を受ける場合は税金がほぼかからない

子会社売却に先立って、その子会社から配当を受ける場合、税金は殆どかかりません。また、譲渡対価と同額の配当を、子会社から親会社に実施することで、子会社の企業価値が減少し、廉価での譲渡が可能になります。この場合は、子会社株式の売却益が発生せず、この部分についても税金がかかりません。

ただし、税制改正によって海外子会社についてはこの方法が使用できなくなりましたので注意が必要です。

▷関連:みなし配当とは?M&A・事業承継での自己株式・減資・残余財産分配

把握しておきたい税金対策

子会社の譲渡において、把握しておきたい税金対策について解説します。

最適なタイミングを選ぶ

法人税は、事業年度に発生した所得を合算し、算出されます。親会社の年度決算が、赤字のときに譲渡することで、赤字と譲渡益が相殺され、法人税の節税につながります。

親会社に不要資産を移動する

譲渡前に子会社の不要な資産を移動し、整理しておくことも有効です。不要資産を移動しておくことで子会社の売却価格が下がり、節税につながります。

事業譲渡と比較する

株式譲渡だけではなく、事業譲渡を検討することも重要です。事業譲渡を選択した場合、納税額を抑えられるケースもあります。株式譲渡と事業譲渡を十分に比較し、自社に最適な手法を選びましょう。

子会社売却のまとめ

子会社の譲渡では、株式譲渡が多く活用されています。株式譲渡を用いることで、業績不振の事業の切り離しやリソースの集中などのメリットがあります。ただし、子会社売却の手続きを進めるためには、専門的な知識が必要です。売却価格の算出が複雑であり、適正価格で譲渡するには、専門家のサポートが欠かせません。

みつきコンサルティングでは、子会社の売却に関するサポートを提供しています。事業分析や企業価値算定のために事業計画書の提出を求められた場合も、経営コンサルティング経験者による精緻な計画を策定可能です。また、海外子会社を譲渡したいケース、海外子会社を含め譲渡したいケースでも海外拠点(バンコク)と連携し、サポートをします。子会社の売却に関するご相談は、みつきコンサルティングにお任せください。

著者

- 事業法人第三部長/M&A担当ディレクター

-

宅食事業を共同経営者として立ち上げ、CFOとして従事。みつきコンサルティングでは、会計・法務・労務の知見を活かし、業界を問わず、事業承継型・救済型・カーブアウト・MBO等、様々なニーズに即した多数の支援実績を誇る。M&Aの成約実績多数、M&A仲介・助言の経験年数は10年以上

監修:みつき税理士法人

最近書いた記事

2025年7月18日表明保証保険とは?M&Aでの仕組・流れ・買主と売主のメリット

2025年7月18日表明保証保険とは?M&Aでの仕組・流れ・買主と売主のメリット 2025年7月17日事業譲渡・事業売却の税務|M&Aでの税金対策・買い手のメリット

2025年7月17日事業譲渡・事業売却の税務|M&Aでの税金対策・買い手のメリット 2025年7月16日株式交換による会社売却|利点と欠点・M&Aの流れ・注意点

2025年7月16日株式交換による会社売却|利点と欠点・M&Aの流れ・注意点 2025年7月16日M&Aの法務|関連する法律・手続の流れ・Q&A

2025年7月16日M&Aの法務|関連する法律・手続の流れ・Q&A