近年、経営戦略の1つとしてM&Aを実施する企業が急速に増加しています。本記事では、M&Aと税金の関係やM&A時にかかる税金の種類、節税方法などについて解説します。会社売却や譲受を検討している方は、参考にしてください。

「うちの会社でも売却できるだろうか…」、「何から始めればいいんだろう…」

そのようなオーナー経営者の不安に、中小企業向けM&A仲介会社みつきコンサルティングは、20年間・500件以上の支援実績にもとづく無料相談でお応えします。本格的な検討前の情報収集だけでもかまいません。まずはお話をお聞かせください。

> みつきコンサルティングにM&A仲介を無料相談する|税理士法人グループ

個人と法人の課税方式の違い

M&Aに関する税金の前に、個人と法人の税制の違いについて、概略を説明します。

個人の税金の概要

個人の所得は・利子所得・配当所得・不動産所得・事業所得・給与所得・退職所得・山林所得・譲渡所得・一時所得・雑所得の10種類があります。そして、これらの所得の種類よって、総合課税と(申告)分離課税のいずれかが適用されます。

| 課税方式 | 説明 | 該当する所得 |

| 総合課税 | 他の所得と合算して課税 | 配当所得・不動産所得・事業所得・給与所得・譲渡所得(ゴルフ会員権などの売却)・一時所得・雑所得 |

| 申告分離課税 | 他の所得と合算せず個別に課税 | 利子所得・退職所得・山林所得・譲渡所得(土地や建物、株式の売却) |

このうち、個人株主(オーナー経営者など)が自社株を譲渡した際に生じる所得は「株式譲渡所得」となり、(申告)分離課税が適用されることになります。

法人の税金の概要

法人の所得は、個人のように区分されず、トータルの所得に対して課税されます。その意味では、個人でいう「総合課税」に該当します。

法人株主が子会社株式を売却した際に生じる「株式売却益」も、法人の事業の一部(又は全部)を譲渡した際に生じる「事業譲渡益」も、同じく利益(所得)として、他の所得と合算して、課税されます。

▷関連:創業者利益とは?IPOとM&Aの比較・非上場企業でEXIT時の税金

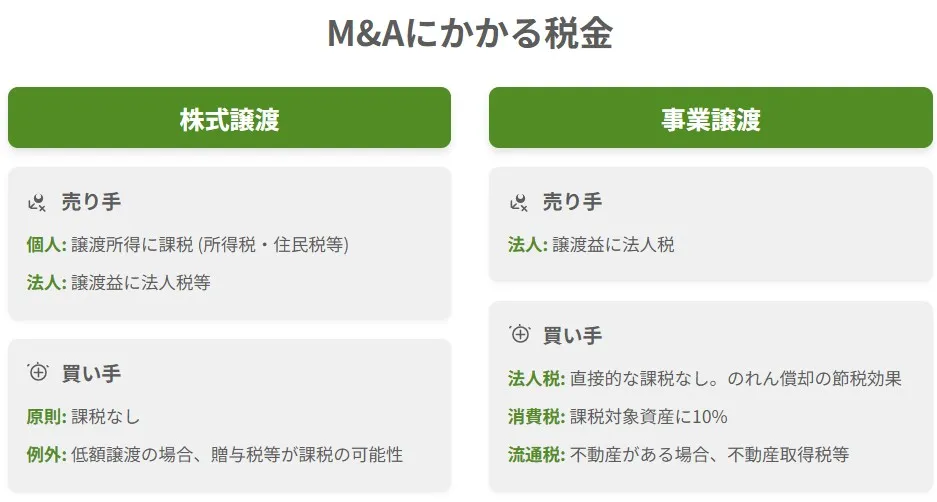

M&Aにかかる税金

以下では、主なM&Aの種類・方法別に、どのような税金が生じるかを解説します。

株式譲渡

株式譲渡でのM&Aの税金の種類について解説します。

売り手|個人の株式譲渡にかかる税金

株主である個人が株式譲渡した際は、譲渡価格から経費を差し引いた譲渡所得に税金がかかります。具体的には、分離課税で譲渡所得に所得税・復興特別所得税・個人住民税がかかり、税率は所得税15%+復興特別所得税0.315%+個人住民税5%、合計で20.315%となります。

売り手|法人の株式売却にかかる税金

法人には、株式譲渡益と本業の利益を合算した所得に法人税・住民税・事業税がかかります。そのため、仮に本業で株式売却益を上回る損失が発生しした場合は、税金が発生しません。

買い手|株式の譲受にかかる税金

原則として、株式の譲受側には税金は生じません。

ただし、例えば譲渡価格が低すぎる場合には、譲受側が個人であれば贈与税等が、法人であれば受贈益として法人税等がかかるケースがあり得ます。適正な時価と取引価格との差額に対して、贈与税は10~55%の税率が適用されます。法人税は他の利益と合算の上、法人税率(実効税率は30~35%程度)が適用されます。

事業譲渡

事業譲渡で発生する税金の計算方法について解説します。

売り手|法人税

事業譲渡では、事業譲渡損益を計算して他の所得と合計したうえで計算します。事業売却損益は、事業譲渡金額から譲渡する純資産(資産マイナス負債)の簿価を引いて求めます。

買い手|法人税

原則として、M&Aにおける事業譲渡の買い手側には、事業取得時に直接的な税金は生じません。

ただし、例えば譲渡価格が低すぎる場合には、譲受側が個人であれば贈与税等が、法人であれば受贈益として法人税等がかかるケースがあり得ます。適正な時価と取引価格との差額に対して、贈与税は10~55%の税率が適用されます。法人税は他の利益と合算の上、法人税率(実効税率は30~35%程度)が適用されます。

また、事業譲渡により取得した資産の減価償却や、のれんの償却により、将来にわたって法人税の計算に影響を与えます。のれんは5年間(60か月)で均等償却することとなり、この償却費は損金として法人税の軽減効果をもたらします。一方で、取得した固定資産等については、取得価額を基準として減価償却を行うため、従前の帳簿価額と異なる場合があります。

買い手|消費税

事業譲渡の場合、譲渡対象資産のなかに課税対象の内容が含まれていれば、譲受側が消費税を納付しなければなりません。課税対象の資産とは、有形固定資産や営業権などのことを指し、土地は課税対象にはなりません。消費税額は、これらの課税対象の事業譲渡金額に10%の税率をかけて求めます。

買い手|その他の税金(流通税)

事業譲ので譲渡対象に不動産が含まれる場合、買い手に対して「不動産取得税」や「登録免許税」が課税されます。

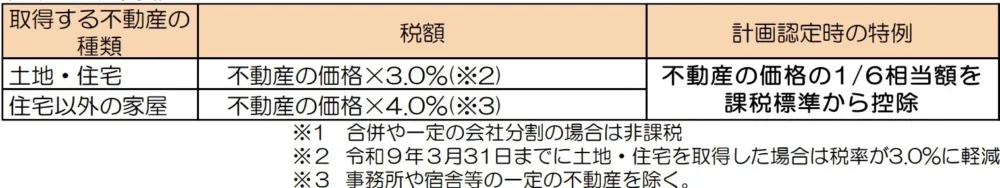

不動産取得税とは

不動産取得税は、土地や建物などの不動産を取得した際に、取得した人に対して課税される税金です。有償・無償、登記の有無に関わらず発生しますが、相続など一定のケースでは課税されない場合もあります。

M&Aにおける不動産取得税は、固定資産評価額×税率で計算します。税率は土地・住宅用家屋は3%(平成20年4月1日〜令和9年3月31日までの特例)、非住宅の家屋は4%です。

登録免許税とは

登録免許税は、不動産、会社などについての登記や登録の際に課税される税金です。M&Aの譲渡対象に例えば土地が含まれていた場合、土地の所有権移転登記を行う必要があります。

土地の売買に伴う登録免許税は、固定資産評価額×1,000分の15(令和8年3月31日までの特例。通常は1,000分の20)と計算されます。

組織再編

会社分割や株式交換、株式交付、吸収合併など、組織再編でのM&Aの場合、その組織再編が税務上の「税制適格」かどうかで分けて考える必要があります。税制適格であれば、資産・負債を「帳簿価格」で引き継ぐため売却損益が発生せず、課税もありません。税制適格の要件を満たす組織再編には、適格合併・適格分割・適格株式交換・適格株式移転などの種類があります。一方で、税制適格の要件を充足しないでない組織再編は、資産・負債を「時価」で引き継ぐため、売却損益が発生し、課税が生じます。

▷関連:会社売却の相場は?10億円ほど純資産価値より高い株価での売却事例

M&Aにおける節税方法

ここでは、M&Aに際しての節税方法について紹介します。

売り手|株式譲渡を選択する

M&A時にどの手法を選択すると節税になるかを考えると、株式譲渡が選ばれるケースが圧倒的に多いです。株の所有者が個人と法人で違いがあるものの、株式譲渡での譲渡所得は課税率が20.315%であり、事業譲渡での法人税率約31%と比べて大きな差があります。

また、中小企業であれば経営者の手元の資金も会社の資金もともに事業資金に充てられるケースがあり、株式譲渡のほうが使用できる資金が多くなるメリットがあります。ただし、株式譲渡は経営権を失うのに対して、事業譲渡では企業は残る点は注意が必要です。

売り手|第三者割当増資を選択する

株式譲渡であれば通常であれば、税金が発生しますが、発生させずに経営権を渡す方法があります。

議決権割合が5割を超える数の株式を第三者割当で譲受側に交付すると、株式の売却が発生しないため税金も発生せず、経営権を渡すことができます。ただし、既存株主の手元への入金も発生せず、M&A後も少数株主として残ることになる点は注意が必要です。

売り手|買取ニーズの高い資産のみ売却する

株式譲渡でのM&Aでは、譲受側が不要と感じる資産も引き継ぐことになりますが、譲受側が強く求める資産のみを売却することで譲渡対価を下げ、支払う税金の額も下げることができます。いわゆる「のれん」を付けないで事業売却するということです。

また、企業すべてを売却する株式譲渡ではなく事業譲渡を選択したり、不要資産を処分したのちに株式譲渡したりすることなども有効な手法と言えます。

売り手|売却益と経費を相殺する

法人税においては、企業の全損益を通算した額が課税対象となりますが、そのために、法人株主であれば、M&Aで発生した売却益をのれん償却といった経費と相殺することで課税額を減らすことができます。たとえば、売却益が発生した年度内に高額の設備投資を実施して費用を計上すると、譲渡益と相殺でき、法人税等の金額を減らすことができます。ただし、経費として使用するため手元に残る現金は少なくなることは注意が必要です。

売り手・買い手|役員退職慰労金を活用する

譲渡側が対象企業の役員で株式を保有しており、株式譲渡を実施する際に可能な節税方法の1つが役員退職慰労金の活用です。具体的には、M&A時の譲渡価額の一部を退職金という形で受け取ると、退職金にかかる所得税の税率は一定額までは譲渡所得にかかる税率よりも低いため、税金を差し引いた手取りが多くなるケースが多くあります。

▷関連:M&Aでの役員退職金の活用方法|会社売却の節税スキームとは?

▷関連:退職金の税金の計算方法は?M&A時の試算・住民税・5年ルールとは

買い手|支援措置を利用する

租税特別措置として、以下のような特例が用意されています。利用できる場合は限定的にはなりますが、検討はしてみても良いでしょう。(図表出所:中小企業庁「中小企業等経営強化法に基づく支援措置活用の手引き」)

中小企業経営強化税制(D類型:経営資源集約化)

経営力向上計画に基づき、M\&A後に取得する「経営資源集約化に資する設備」が対象です。修正ROA等の改善見込みがあれば、即時償却か取得価額10%(資本3,000万円超は7%)の税額控除を受けられます。

.webp)

中小企業経営強化税制(E類型:経営規模拡大設備等)

売上拡大の投資計画(投資利益率7%以上等)に基づく設備が対象です。経産局確認の設備は即時償却か取得価額10%(7%)の税額控除、建物等は特別償却15/25%又は賃上げ達成時の税額控除1/2%を使えます。M\&A後の成長投資に有効です。

.webp)

事業承継等に係る不動産取得税の特例

認定計画に基づく事業譲渡で土地・建物を取得した場合、不動産取得税が軽減されます。課税標準から価格の1/6を控除し、税率は土地・住宅3%、その他4%です(平成30年7月9日~令和8年3月31日)。M\&Aでの不動産移転に役立ちます。

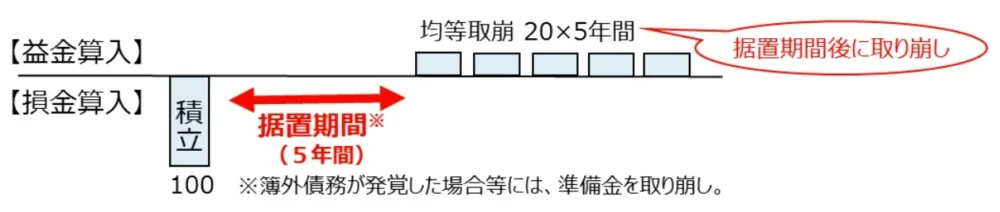

中小企業事業再編投資損失準備金

事業承継等の認定計画に基づき、M\&Aで株式等を取得した場合、取得価額の70%を上限に準備金を積み立て損金算入できます。原則5年据置き、取崩事由で即時、又は据置後5年間で均等に取崩して益金算入します。資金負担を平準化できます。

M&Aにかかる税金の注意点

最後に、M&A時の税金に関する注意点について解説します。

個人株主の株式譲渡

- 個人株主が株式譲渡を実施した際には、所得税・復興特別所得税・住民税がかかります。譲渡収入の5%は取得費に計上でき、相続から3年10か月以内は特例が適用されます。

- 譲渡した企業の資産のうち70%以上が土地や借地権であった場合、不動産の短期譲渡所得となり課税率が変化する可能性があるため注意が必要です。

- 配当金の受け取り、または譲渡企業の株式を譲渡企業に譲り渡すと配当所得に累進課税で最高約50%の所得税がかかります。

- 株式譲渡で受け取った対価の一部を退職金として受け取る場合、累進課税であることに注意が必要です。「退職所得の受給に関する申告書」を企業に提出すると、退職金の支払時に源泉徴収されるため確定申告の手間が省けることがあります。

法人株主の株式譲渡

- 法人株主が株式譲渡を実施した際は、譲渡益が他の利益と通算されたのち法人税や地方法人税などを合わせた実効税率がかかります。

- 配当金の受け取り、または譲渡企業の株式を譲渡企業に譲り渡すと、一定額を非課税にでき、差し引かれた源泉徴収を法人税額から控除できます。また、完全子会社から土地といった現物配当があった際は、全額が非課税扱いとなります。

消費税

事業譲渡の際に発生する消費税は、譲受側が負担することになります。事業譲渡に伴う資産譲渡額が高いほど消費税額が上がりますので、事前に消費税分までを含めた資金繰りを考えておく必要があります。

みつきコンサルティングがM&A仲介した税務事例

みつきコンサルティングは、これまで500件を超えるごM&Aを支援してまいりました。公認会計士・税理士ら専門家チームが、完全成功報酬制で支援した成約事例から、税務面が譲渡スキームにおいて重要になった事例をご紹介します。

父から承継した地場企業を同地域の有力企業へ

譲渡企業:クリーニング(売上約2億円)

譲受企業:クリーニング(売上約10数億円)

スキーム:株式譲渡

父から承継し20年以上経営するクリーニング会社が、後継者不在と早期引退希望から第三者承継を決断。地方企業特有の距離的課題を経て、同じ東北の有数企業に譲渡。

4年半越しの期間を経てIT企業とデジタル融合を実現

譲渡企業:専門出版社(売上約7億円)

譲受企業:ネットメディア(売上約60億円)

スキーム:株式譲渡

紙媒体からデジタルへの業界変化を背景に2017年からM&A検討を開始。複数企業との交渉や社内調整を経て、約4年半後にIT・Webマーケ企業への譲渡を実現。

上記は当社のM&A仲介実績のほんの一部です。様々な業界・規模の成約事例を下記のページでご紹介しておりますので、ぜひご覧ください。

M&Aにかかる税金のまとめ

本記事では、M&Aと税金の関係やM&A時にかかる税金の種類、節税方法などについて解説してきました。大切なことは、自社に最適なタックスプランニングを選択するために、税務専門家や税務に強いM&A仲介会社による専門的なアドバイスが重要であるということです。

みつきコンサルティングは、税理士法人グループのM&A仲介会社として15年以上の業歴があり、中小企業M&Aに特化した経験実績が豊富なM&Aアドバイザーが多数在籍しています。みつき税理士法人と連携することにより、税務面のサポートもワンストップで対応可能ですので、M&Aをご検討の際は、成功するM&A仲介で実績のある、みつきコンサルティングにご相談ください。

完全成功報酬のM&A仲介会社なら、みつきコンサルティングへ >

著者

- 事業法人第三部長/M&A担当ディレクター

-

宅食事業を共同経営者として立ち上げ、CFOとして従事。みつきコンサルティングでは、会計・法務・労務の知見を活かし、業界を問わず、事業承継型・救済型・カーブアウト・MBO等、様々なニーズに即した多数の支援実績を誇る。M&Aの成約実績多数、M&A仲介・助言の経験年数は10年以上

監修:みつき税理士法人

最近書いた記事

2026年1月12日会社売却とは?手法・目的・手続・価格・費用と税金・成功のポイント

2026年1月12日会社売却とは?手法・目的・手続・価格・費用と税金・成功のポイント 2026年1月11日不動産M&Aとは?仕組・手続スキーム・税務メリット・注意点を解説

2026年1月11日不動産M&Aとは?仕組・手続スキーム・税務メリット・注意点を解説 2025年12月13日第三者割当増資とは?株価・手続の流れ・会計税務・M&A事例を解説

2025年12月13日第三者割当増資とは?株価・手続の流れ・会計税務・M&A事例を解説 2025年12月10日ベンチャー企業のM&A|メリット・注意点・買収・成功事例を解説

2025年12月10日ベンチャー企業のM&A|メリット・注意点・買収・成功事例を解説