買収プレミアムとは、一般的には、譲受価額と時価総額(市場価値)との差額のことを指します。本記事では、M&Aにおける買収プレミアムの支払い背景やメリット・算出方法・事例について解説します。買収プレミアムの重要性とリスクを理解し、M&A戦略を成功させるための参考にしてください。

「うちの会社でも売却できるだろうか…」、「何から始めればいいんだろう…」

そのようなオーナー経営者の不安に、中小企業向けM&A仲介会社みつきコンサルティングは、20年間・500件以上の支援実績にもとづく無料相談でお応えします。本格的な検討前の情報収集だけでもかまいません。まずはお話をお聞かせください。

> みつきコンサルティングにM&A仲介を無料相談する|税理士法人グループ

買収プレミアムとは

M&Aにおける「買収プレミアム」は、一般的には、買収金額と市場時価総額との差額をいいます。

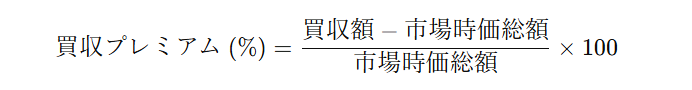

M&Aにおける買収プレミアムの算式

買収プレミアムは、具体的には、次の計算式で表されます。

ここでの「市場時価総額」は、通常、買収提案が公表される直前の株価に基づいて算出されます。このプレミアムは、ターゲット企業の株主がその企業を売却する際のインセンティブとして提示されるものです。

株式市場で株式の過半数を買い集めようとすれば、一般的には、市場株価で買い集めることは難しく、市場株価に幾らか上乗せした価格でないと既存株主が売却してくれないことが多いです。その上乗せ分を買収プレミアムと呼ぶわけです。

M&Aの買収プレミアムの平均割合

平均的な買収プレミアムの割合は、約30~40%です。たとえば時価総額が100円の場合、平均的な取引価格は130~140円です。ただし、譲渡側に特定の技術や優れたブランド力がある場合は、40%以上の買収プレミアムが提示されることもあります。平均額は参考程度と考えましょう。

▷関連:M&Aとは|目的やメリット・デメリット、手法、流れを簡単に解説

スタンドアロン価値との差額という考え方もある

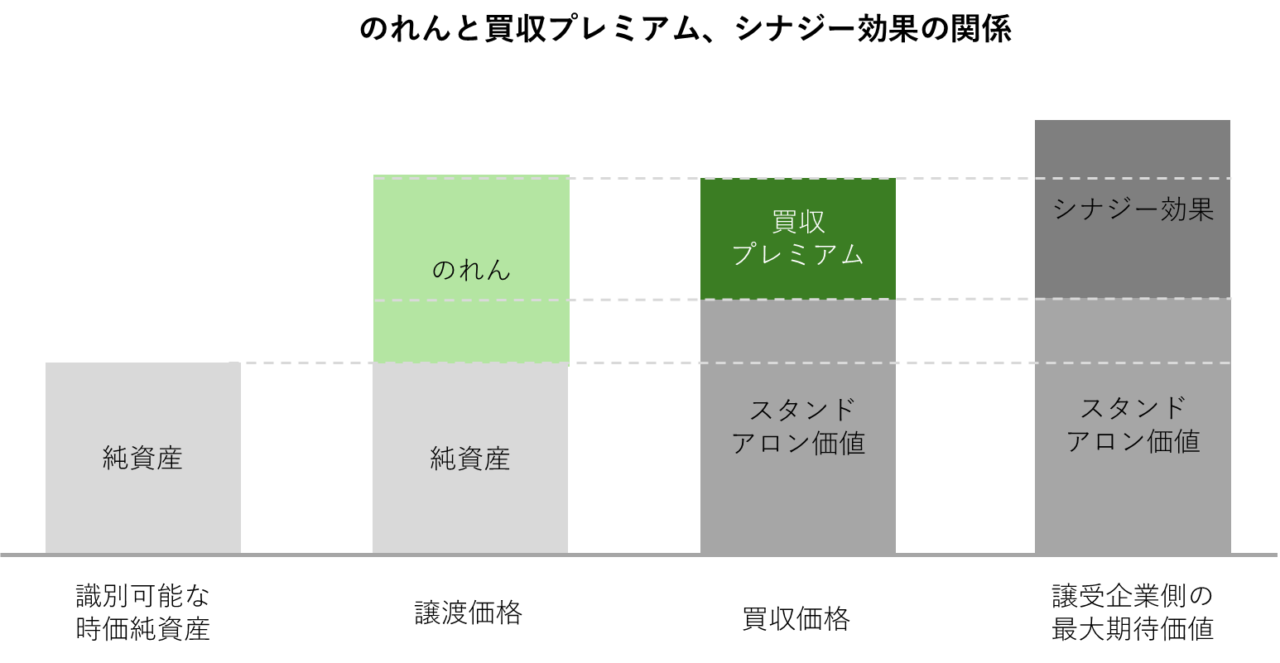

買収企業にとってのターゲット企業の価値とは、スタンドアロン価値とシナジー効果の二つから成り立っています。スタンドアロン価値とは、対象企業が持つ独自の価値を指し、M&Aの影響を考慮する前の段階で評価される経営資源の価値です。

M&A取引では、このスタンドアロン価値に買収プレミアムを上乗せした金額が最終的な買収価格となります。買収プレミアムは通常、会計上ののれんの一部を構成します。

▷関連:企業買収とは?目的・利点と欠点・種類と手法・流れ・M&Aの注意点

買収プレミアムが付く理由

M&Aで買収プレミアムを支払う背景として考えられる、2つのケースを紹介します。

シナジー効果が期待できる

自社事業とM&A対象会社の事業にシナジー(相乗効果)が期待される場合、買収プレミアムが提示されます。期待されるシナジー(相乗効果)としては、原材料の共同購買による費用削減や配送会社の集約、物流拠点の統合などが挙げられます。また、ブランド力や売上拡大に対する期待値などが挙げられるでしょう

▷関連:M&Aのシナジー効果とは?種類・定量化による評価・成功事例

無形資産の価値が評価される

無形資産の価値が高く評価される場合にも、買収プレミアムが提示されることがあります。無形資産とは、有形資産や金融資産以外のすべての要素を指します。具体的には、企業の知的財産権、経営者や従業員の能力、顧客エンゲージメント、企業統治力、企業文化などです。いずれも直接株価には反映されませんが、企業の価値創造能力に重要な影響を及ぼす要素となります。

コントロールプレミアム

株式市場で付いている株価は、基本的には、市場で1株を売買するとした場合の価格です。他方で、市場を通じて過半数の取得を目指す場合には(通常、TOB規制に服します)、その後、残存株主を排除(スクイーズアウト)して100%子会社化を目指す取引と相まって、それらは支配権を獲得する行為であり、その支配権獲得の対価として市場株価を上回る価格で既存株主に報いることが通例です。(市場株価を下回る価格で買収するディスカウントTOBも存在します。)

逆に、既存の株主からすれば、TOBに応じない場合には、非公開化により流動性を失うリスクがあり、買収プレミアムは、そのようなネガティブ要因に対する見返りという見方もできます。

▷関連:TOBとは?M&A・LBO・MBOとの違い、改正30%ルール

買収者側の現実的なメリット

M&Aでの買収企業には、上記以外に、次のような経済メリットが見込めます。

短期間でM&Aが行える

買収プレミアムによって譲受価額が高くなると、譲渡側は自社が高く評価されたと感じます。そのため、積極的に交渉を進められる可能性も高まるでしょう。

交渉を優位に進められる

競合他社がいる場合、買収プレミアムを高く設定することで、自社が選択される可能性が高まります。譲渡側との交渉も、自社が優位に立って進めることができるでしょう。高い買収プレミアムは、競争が激しいM&A市場において差別化を図り、交渉で有利な立場を築く手段といえます。

▷関連:M&Aのメリット・デメリットを網羅!全関係者の立場と手法別に解説

買収プレミアムの算出方法

M&Aの買収プレミアムは、スタンドアローンバリュー(単独価値)、または企業価値から算出するのが一般的です。ここでは2つの算出方法について解説します。

スタンドアローンバリューから算出する

スタンドアローンバリューとは、シナジー(相乗効果)を考慮せずに、企業の株主価値を評価する概念です。貸借対照表の詳細な分析とデューデリジェンス(買収監査・企業調査)の実施を通じて、正確な企業の単独価値を算出します。

株式市場に上場する企業の支配権獲得を目指すM&Aの場合には、この方法が用いられることは殆どないと思われます。

企業価値から算出する

企業価値評価から買収プレミアムを求める算出方法として3つの方法があります。

コストアプローチ

コストアプローチは、企業の保有している資産および負債をもとに、企業価値を算出する方法です。企業の純資産に着目するため、客観性に優れた評価ができます。中小企業のM&Aにおいて、比較的採用されやすい方法です。

コストアプローチは、評価する項目の違いにより、以下の3つに分けられます。

| 簿価純資産法 | 企業の財務諸表にある帳簿上の価値をもとに評価する |

| 時価純資産法 | 資産と負債を市場価値で評価する |

| 時価純資産+のれん | 無形資産も考慮に入れ、包括的に評価する |

マーケットアプローチ

「マーケットアプローチ」は、譲受対象の企業と類似企業の情報や譲受事例などをもとに、企業価値を算出する方法です。

マーケットアプローチには、以下のような方法があります。

| 類似会社比較法 | 類似企業の平均的な企業価値を参考にして算出する |

| 類似取引比較法 | 類似企業で過去に実施されたM&Aの取引内容を参考にして算出する |

インカムアプローチ

「インカムアプローチ」は、対象企業の将来の利益やキャッシュ・フロー予想に基づき、リスクを考慮した収益を現在価値に換算し、企業価値を評価する手法です。

インカムアプローチには、以下のような方法があります。

| DCF(Discounted Cash Flow)法 | 予想される将来の利益を用いて算出する |

| 配当還元法 | 過去2年間の平均配当金額を、利率10%と仮定して算出する |

| 残余利益モデル(オルソンモデル) | 株主に属する企業価値を、会計利益によって算定する |

デューデリジェンス結果を踏まえる

買収プレミアムを確定する際は、デューデリジェンス(買収監査・企業調査)を綿密に行いましょう。その結果、対象企業の問題点や懸念事項が判明した場合、買収プレミアムの修正やM&A自体の中止を検討します。

譲受後に収益効果が得られない場合、譲受への投資が回収できない状況に陥る恐れがあります。リスクを避けるためにも、デューデリジェンス(買収監査・企業調査)の結果を踏まえることが重要です。

買収プレミアムを付ける際の注意点

ここでは、M&Aの買収プレミアムの注意点を2つ、解説します。

投資金額の回収が長期化することがある

下記のような場合は、投資金額の回収が長期化する恐れがあります。場合によっては、改修しきれないケースもあるでしょう。

- 対象企業を過大に評価してしまった場合

- 予想よりも対象企業の業績が低迷する場合

ただし、買収プレミアムが低すぎても、取引の不成立や譲渡側の不信感につながります。M&Aを成功させるためには、適切な買収プレミアムを算出することが重要といえます。

▷関連:事業投資とは?M&Aでの投資方法・メリットとデメリット・株価影響

買収が買い手の株価に及ぼす影響は不明

買収実行後の買収者の株価がどうなるかは、ケースバイケースになります。長期的には、買収後に予定したシナジーが十分に発揮できるか次第と思われます。

▷関連:M&Aで株価が上がる・下がる理由|買収が影響・変動した事例

のれん減損のリスクがある

買収プレミアムは、買収後に得た資産と、負債の時価を買収価格が超える場合に発生します。この差額が買収プレミアムで、「のれん代」として計上されます。予想水準の収益性が得られない場合、会計上で、のれんの減損が発生するかもしれません。のれんは定額法に従って規則的に償却される必要があるため、のれんの減損は利益の減少につながる恐れがあるでしょう。

▷関連:企業買収が失敗する理由とは?失敗する場合・公表成約事例を紹介

買収プレミアムが付いた事例

M&Aにおいて買収プレミアムがどの程度支払われているかを理解することは、取引価格の妥当性を判断する上で重要です。ここでは、日本を中心とした主要な10件のM&A事例を紹介します。

| 譲受企業 | 譲渡企業 | 買収プレミアム | 取引の詳細 |

|---|---|---|---|

| HCホールディングス(昭和電工) | 日立化成 | 13.48% | 2020年4月に実施されました。日立化成は昭和電工の連結子会社になりました。技術や事業の統合を進めて、世界的な機能性化学メーカーを目指しています |

| ヤフー | ZOZO | 20.96% | 取引金額は約4,008億円です。大手ECサイトであるZOZOの物流システム「ZOZOBASE」のノウハウ獲得を目的としています |

| ニトリホールディングス | 島忠 | 91.10% | 2020年12月に実施されました。島忠のTOB価格は競合他社の価格を3割ほど上回る1株5,500円でした。販売チャネルを広げることが狙いです |

| 三井不動産 | 東京ドーム | 44.93% | 2021年1月に実施され、取引金額は約1,200億円です。東京ドームが持つ施設運営のノウハウを活用した収益向上が主な目的です。完全子会社化を果たしました |

| 電通 | セプテーニ・ホールディングス | 53.9% | 2018年11月に実施され、2022年1月4日に連結子会社化を果たしました。インターネット広告分野の強化と、デジタルマーケティング分野の拡大という狙いがあります |

| 武田薬品 | シャイアー社(アイルランド) | 64.4% | 2019年1月に実施され、取引金額は約6兆8,000億円です。アイルランドの製薬大手を譲受しました。競争力を高めて新薬開発を優位に進めることが主な目的です |

| Microsoft | 49.5% | 2016年12月に実施され、取引金額は約2兆9,800億円(1株196ドル)です。ビジネスソーシャルネットワークを取得し、クラウドサービスとの統合を強化、プロフェッショナルネットワークの拡大を図りました | |

| 帝人 | ジャパン・ティッシュ・エンジニアリング(J-TEC) | 27.33% | 2021年3月に実施され、取引金額は約192億円です。富士フイルムの子会社で再生医療製品を製造・販売しているJ-TECを譲受しました。自社の基盤とJ-TECの技術を結びつけ、さらなる成長を見込んでいます |

| ヤマダホールディングス | ヒノキヤグループ | 14.35% | 2020年10月に実施され、完全子会社化しました。家電・家具・住宅リフォーム商品の連携を強化し、住宅の拡販を促進する狙いがあります |

| アサヒグループホールディングス | カルピス | 約30% | 2012年5月に実施され、取引金額は約1,200億円です。この取引でアサヒは国内清涼飲料業界でシェア3位となり、国内外の飲料事業を強化・拡大する戦略を推進しました |

この表から、買収プレミアムは案件により大きく異なることがわかります。最も高いのはニトリによる島忠の譲受で91.10%、最も低いのはHCホールディングスによる日立化成の譲受で13.48%でした。買収プレミアムの水準は、譲受企業が期待するシナジー効果の大きさや、競合他社との譲受競争の有無などによって決まります。

▷関連:近年のM&A事例|最近の有名な事例・中小企業の成功事例も紹介

M&Aの買収プレミアムの相談先

買収プレミアムの設定には、専門的な知識と経験が必要です。M&A仲介会社やFAに相談することをおすすめします。専門的な見地からアドバイスをもらうことで、複雑な企業譲受のプロセスを明確にして、買収プレミアムを適切に決められます。

まとめ

買収プレミアムは、市場時価総額を上回る譲受価額の差額で、平均30~40%です。シナジー効果や無形資産の価値評価、コントロール権取得を理由に支払われます。短期間でのM&A成約や交渉優位性というメリットがありますが、のれん減損や投資回収長期化のリスクもあります。デューデリジェンスを綿密に行い、適切な金額を設定することが重要です。

みつきコンサルティングは、公認会計士・経営コンサルタントのサポートにより、最短2ヵ月でM&A成約を実現します。企業価値評価の専門知識を活用し、コストアプローチ、マーケットアプローチ、インカムアプローチなど多角的な手法で適切な買収プレミアムを算出します。完全成功報酬で途中費用はかからないため、お気軽にご相談ください。

完全成功報酬のM&A仲介会社なら、みつきコンサルティングへ >

著者

- 事業法人第三部長/M&A担当ディレクター

-

宅食事業を共同経営者として立ち上げ、CFOとして従事。みつきコンサルティングでは、会計・法務・労務の知見を活かし、業界を問わず、事業承継型・救済型・カーブアウト・MBO等、様々なニーズに即した多数の支援実績を誇る。M&Aの成約実績多数、M&A仲介・助言の経験年数は10年以上

監修:みつき税理士法人

最近書いた記事

2026年1月12日会社売却とは?手法・目的・手続・価格・費用と税金・成功のポイント

2026年1月12日会社売却とは?手法・目的・手続・価格・費用と税金・成功のポイント 2026年1月11日不動産M&Aとは?仕組・手続スキーム・税務メリット・注意点を解説

2026年1月11日不動産M&Aとは?仕組・手続スキーム・税務メリット・注意点を解説 2025年12月13日第三者割当増資とは?株価・手続の流れ・会計税務・M&A事例を解説

2025年12月13日第三者割当増資とは?株価・手続の流れ・会計税務・M&A事例を解説 2025年12月10日ベンチャー企業のM&A|メリット・注意点・買収・成功事例を解説

2025年12月10日ベンチャー企業のM&A|メリット・注意点・買収・成功事例を解説