中小企業M&Aとは、中小企業を譲渡企業とするM&Aの総称です。本記事では、中小企業M&Aにおける目的やメリット・デメリット、また大企業との違いや成功のポイント、具体的な手続の流れをやさしく解説します。事業承継や後継者不在対策に役立つ内容です。

「うちの会社でも売却できるだろうか…」、「何から始めればいいんだろう…」。そのようなオーナー経営者の不安に、中小企業向けM&A仲介会社みつきコンサルティングは、20年間・500件以上の支援実績にもとづく無料相談でお応えします。本格的な検討前の情報収集だけでもかまいません。まずはお話をお聞かせください。

> みつきコンサルティングにM&A仲介を無料相談する|税理士法人グループ

中小企業M&Aとは

中小企業M&Aとは、後継者不在や事業承継問題の解決策として注目されるM&Aの類型です。M&A(エムアンドエー)は、会社の合併や買収を中心とした幅広い概念ですが、より大きく捉える場合には、組織再編や資本業務提携といった形態も含みます。

▷関連:M&Aとは、なんの略?意味・読み方・関連用語を分かり易く解説

実務上は、オーナー経営者による株式譲渡のように、第三者へ承継する手段として使われることが多いです。特に中小企業においては、後継者問題の解決や早期の事業承継が大きなテーマとなっており、その流れの中でM&Aが注目されています。近年のM&Aの一般化により、会社乗っ取りとM&Aの違いは明白です。

▷関連:M&Aとは|目的やメリット・デメリット、手法、流れを簡単に解説

中小企業の定義

まず「中小企業」と呼ばれる範囲を確認します。一般的には、中小企業基本法において、業種ごとに資本金や従業員数の要件が定められています。例えば、製造業なら資本金3億円以下か従業員数300人以下、卸売業なら資本金1億円以下か従業員数100人以下などの基準が代表的です。多くの場合、これらの基準に該当する企業を「中小企業」と位置付けています。

ただし、この定義はあくまで中小企業政策における原則的な区分であり、法律や制度によって扱われ方が異なることもあります。いずれにせよ、中小企業は日本国内の企業数の大半を占めているため、M&Aを検討する企業が増えるほど、その影響や手続上の特色も注目されるようになってきました。

▷関連:事業承継型M&Aとは?後継者不在を解決する手法と成功の秘訣を解説

中小企業M&Aの特徴

中小企業M&Aは、主に次のような特徴があります。

- 後継者不在等が背景となりやすい

- 譲受企業の主目的が事業拡大やシナジー創出にある

- 譲渡企業側が非上場の場合が多いため、詳細な情報の入手が困難になりやすい

- 譲渡企業にとっては専門機関への報酬、デューデリジェンス対応などの負担が大きい

大企業との違い

中小企業のM&Aが大企業と大きく異なる点は、譲受企業のニーズや検討体制、そして非上場ゆえの情報開示の難しさです。大規模な企業では、ある程度公開されている財務情報や企業価値の算出事例が豊富なため、取引金額やリスク評価が比較的明確になりやすいです。大企業の場合は、株式が上場されているため企業情報を入手しやすく、M&Aの成立もしばしばスムーズです。

しかし中小企業では、詳細な企業情報が世間に公表されていないケースがほとんどであり、財務状況・事業内容・顧客構成などを調べるためのコストが譲受企業にとって大きな負担となります。そのため、経営の実態をつかみにくく、マッチングに時間が掛かりやすいです。さらに人材や設備に限りがあるため、大企業がM&Aに求める即効性の高い事業拡大効果が得られにくいことも、中小企業が抱えるハードルの一つです。

こうした違いが、中小企業M&Aならではの課題を生んでいます。

▷関連:人手不足をM&Aで解消!中小企業こそM&Aで人材確保すべき理由

中小企業M&Aの目的

一般に、中小企業を譲渡企業とするM&Aは、以下のような目的で実施されることが多いです。

譲渡企業側の目的

中小企業M&Aにおいて、譲渡企業(売り手)側の大きな目的には、後継者不在の解消や事業承継の円滑化があります。代表的なものを挙げると、下記のような内容です。

- 後継者不在の解消

- 経営資源の集中(ノンコア事業売却)

- 個人保証の解除

- 創業者利潤の実現

- 事業規模が拡大する相手方との統合による企業の存続・発展

これらは、「会社を高く売る」という金銭的な側面だけでなく、企業や従業員を次のステージへ導き、地域社会や取引先への影響をできるだけ良好に保つことも含みます。特に社員の雇用や顧客との関係を維持したいという想いが強い経営者にとって、M&Aは新たな後継者を見つける有効な手段です。

▷関連:M&A後の雇用リストラはない!従業員への影響・伝えるタイミング

譲受企業側の目的

一方、譲受企業(買い手)側の目的としては、下記のようなポイントがよく挙げられます。

- 事業規模の拡大

- 新規市場への参入

- 技術やノウハウの獲得

- シナジー効果による企業価値向上

- 競争優位の確立

特に中小企業の譲受を行う場合、自社だけでは獲得しにくい人材・技術・ブランドを取り込みたいと考えるケースが多いです。経営リスクを軽減しつつ、短期間で事業範囲を拡大できる点がM&Aの大きな魅力です。

中小企業M&Aの進め方(譲渡オーナーの視点)

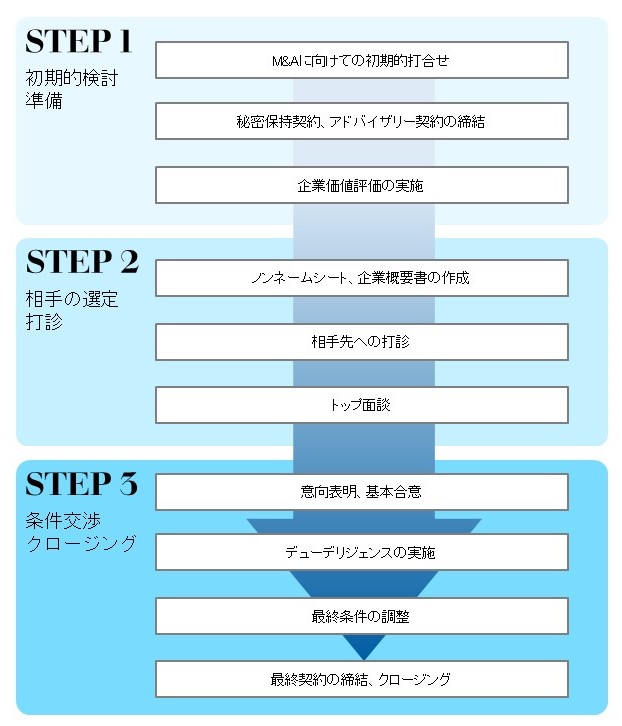

中小企業における大まかなM&Aの流れは、次のように整理できます。

企業規模や業種、双方の事情によって手順や期間は変動しますが、おおむね以下の10ステップが一般的です。

| 手順 | 手続の概要 | |

|---|---|---|

| 1 | M&Aの検討・情報収集 | まずは自社の状況を踏まえ、M&Aという選択肢が適切かどうか検討します。後継者不在や事業拡大への意欲不足、経営者個人のリタイア時期など、さまざまな要因がきっかけになるでしょう。ここで顧問の会計事務所やM&Aアドバイザーへ相談したり、無料セミナーや勉強会に参加したりして、事前知識を深める経営者も少なくありません。 |

| 2 | M&Aの準備(自社分析・プレDD) | M&Aを成功に導くうえでは、まず自社がどの程度の企業価値を持ち、どのような魅力とリスクを抱えているかを分析します。企業価値評価(バリュエーション)の仮算定や、財務内容の整理、潜在的な債務リスクの洗い出しを行うのもこの段階です。加えて、M&A仲介会社やFAの選任を検討し、自社の希望条件(希望金額や雇用維持など)を明確にしておきます。 |

| 3 | 相手先探し(ソーシング) | ソーシングでは、ロングリストやショートリストを作成して買い手候補を抽出し、ノンネームシート(匿名情報)を提示しながら打診を進めます。買い手が興味を示したら秘密保持契約を締結し、さらに詳しい企業概要書を提供する流れです。中小企業向けM&Aの市場では、仲介会社が保有するネットワークやデータベースを活用することが多いでしょう。 |

| 4 | トップ面談 | 企業概要書を確認し「ぜひ検討したい」となった買い手との間で、トップ面談を実施します。ここでは経営者同士が直接会い、相性や将来のビジョンなどを擦り合わせるのが目的です。ここで双方の意向が大きく異なる場合は、M&Aの続行が難しくなることもあるため、事前の準備やシナリオ設計が大切です。 |

| 5 | 基本合意書の締結 | トップ面談を経て条件交渉が進み、大枠で両者の合意が見込める場合、基本合意書を取り交わします。ここには、スキームや想定金額、従業員の処遇、独占交渉権などが盛り込まれます。法的拘束力がない項目も含まれますが、この時点で「お互いが本気で話を進める」姿勢を明確にする意味があります。 |

| 6 | デューデリジェンス(DD)の実行 | 買い手が譲渡企業の財務、税務、法務、人事・労務などを詳細に調査する段階です。事業価値やリスクを正しく把握し、提示価格や契約条件を最終調整するためには欠かせません。売り手側は、デューデリジェンスがスムーズに進むよう、必要資料を整理して提供しなければなりません。 |

| 7 | 最終条件調整 | デューデリジェンスの結果、もし簿外債務や経営上のリスクが発覚した場合は、最終譲渡価格の見直しや追加の合意事項を交わすことがあります。この段階で条件が折り合わない場合、交渉が破談になるケースもあるため、丁寧なコミュニケーションが重要です。 |

| 8 | 最終契約締結・クロージング | 両者が最終条件に合意し、株式譲渡契約書(あるいは事業譲渡契約書など)を締結します。その後、買い手から売り手へ譲渡対価が支払われ、株式の名義変更や事業移管手続きを行い、M&Aが実行されます。 |

| 9 | 関係者への開示 | M&Aが成立したら、従業員や取引先、金融機関などへの周知が必要になります。大企業や上場企業のM&Aほど大規模ではないとはいえ、人材が少ない中小企業では社員や取引先が不安を抱きやすいので、円滑な説明が欠かせません。 |

| 10 | PMI(経営統合) | クロージング後は、買い手側の企業文化やマネジメント体制との統合が始まります。ここでシナジー効果をどう引き出すか、従業員をどう扱うか、さらなる設備投資をどう行うかなど、経営上の重要課題が山積みです。事前にPMI方針を固め、実際の現場に落とし込むための担当者と体制を整えておくことが、M&A後の成功につながります。 |

▷関連:M&Aの基礎知識を学ぶ|ビジネスで必要な専門知識をわかり易く解説

中小企業M&Aのメリット・デメリット

中小企業を対象会社とするM&Aの一般的なメリットとデメリットは以下のようなものです。

メリット

中小企業M&Aには、次のようなメリットが考えられます。

- 後継者問題の解決

- 従業員の雇用維持

- 個人保証(経営者保証)の解除

- 現金・株式の獲得

- 比較的短期間で事業承継が完了する場合がある

近年、経営者の高齢化と後継者不足によって、親族内承継の件数は減少傾向にあります。そのため、社員の雇用や会社の将来を守りたいという理由から、第三者承継としてM&Aを選択する経営者が増えています。また、短期間での承継が可能になり得る点も、親族内承継や社内承継にはない特徴と言えます。

▷関連:M&Aのメリットとデメリットを網羅!全関係者の立場と手法別に解説

デメリット

一方で、次のようなデメリットも存在します。

- マッチングが成立しないと承継期間が長引く

- 希望する譲渡金額での成立が難しいことがある

- 譲受企業によっては雇用条件が悪化する恐れがある

- 取引先などからの信用を損ねる懸念がある

特に、譲受先がなかなか見つからずに何年も費やしてしまうリスクや、譲受企業が提示する条件が思ったより低く、譲渡オーナー側が納得できないまま交渉決裂するリスクは否定できません。また、地域密着型の企業ほど「外部の企業に譲る」というイメージに抵抗感を持たれやすく、周囲への説明に多くのエネルギーを費やす場合もあります。

▷関連:中小企業M&Aの注意点とは?売り手・買い手・プロセス別の失敗要因

中小企業M&Aの手法

M&Aというと株式譲渡のイメージが強いかもしれませんが、実際にはいくつかのスキーム(手法)が存在します。中小企業では財務・人材面の事情や企業形態によって使い分けられますので、主な手法を押さえておくことが大切です。

株式譲渡

中小企業で最も一般的な手法が株式譲渡です。譲渡対象企業(売り手)の発行済株式をすべて(または一部)買い手に譲ることで、経営権を移転します。

- メリット:従業員や取引先との関係をそのまま引き継ぎやすい

- デメリット:売り手側・買い手側ともに簿外債務などのリスク精査が必要

株主が多数存在する場合は、その全員と譲渡条件を調整しなければならない点に注意が必要です。特に老舗企業などで株式が親族や従業員に分散している場合、事前に株式を集約する、あるいは法律に基づき強制買取の手続を検討するケースもあります。

事業譲渡

事業譲渡は、株式譲渡とは異なり、会社そのものではなく、特定の事業だけを切り出して売却する手法です。売り手企業は、事業を売却して得た対価で別事業に注力する、あるいは経営資源を整理できるというメリットがあります。

- メリット:取引先や従業員などを必要な範囲で承継できる

- デメリット:株式譲渡よりも手続きが複雑で、移転手続や許認可の変更が個別に必要

また、株主総会の特別決議(議決権の3分の2以上の賛成)を要するため、社内調整をしっかり行うことが不可欠です。

会社分割

会社分割は、事業の一部または全部を新設会社や既存会社に承継させる法的な再編手法です。新設分割や吸収分割などいくつかの種類があり、特定の事業を切り出して別組織とすることで、スムーズにM&Aを行う狙いがあります。事業譲渡と同様、承継する範囲を選別しやすい一方、法的手続が複雑になりやすい点も考慮が必要です。

合併

合併は、複数の企業を一つの法人に統合する方法です。吸収合併と新設合併の2種類がありますが、第三者同士のM&Aではまず株式譲渡を実行し、子会社化したうえで最終的に合併するケースが一般的です。合併直後から完全に1社として経営できるため、買い手にとっては統合後のマネジメントがシンプルになるメリットがあります。ただし、従業員にとって社名が消滅するなど心理的なインパクトが大きい場合もあり、事前の説明や理解醸成が不可欠です。

▷関連:M&Aスキームの種類は?広義と狭義・手法の選択・事例も紹介

中小企業M&Aの問題点と対応策

M&Aの成功事例は多いですが、なかには失敗するケースもあります。その失敗パターンを事前に認識しておけば、回避策を打ちやすくなります。

M&Aの失敗例

- 目的があいまい:買い手が「とりあえず会社を買ってみたい」という程度の動機だと、PMIで統合に失敗しがち。

- 価格面で折り合わない:売り手は「もっと高く売りたい」、買い手は「安く買いたい」で、調整に失敗すると交渉が破談になる。

- シナジーを過剰評価:買い手が無理な事業計画を作成して高値買いをし、結果的に収益性が伴わずに頓挫する。

- コミュニケーション不足:企業文化の違いを軽視し、PMIで人材流出や業績悪化を招く。

こうした失敗を防ぐには、明確な戦略と周到な準備、そしてアドバイザーによる専門的なサポートが欠かせません。

▷関連:M&Aでのシナジー効果とは?種類・定量化による評価・成功事例

失敗の背景

中小企業M&Aの失敗の背景には、下表のような原因が考えられます。

| 原因 | 内容 |

|---|---|

| ネガティブなイメージ | 地方や家族経営の企業では「外部の手を入れるなんて…」とネガティブに受け止められることがあり、周囲の理解を得るのに苦労するケースがあります。 |

| 譲受企業が情報を入手しにくい | 非上場の中小企業では外部向けに公開される情報が極めて限られます。開示される情報が少ないとリスクを評価しづらくなり、デューデリジェンスに時間が掛かり、交渉が前に進まないケースも少なくありません。 |

| 譲受企業が見つかりにくい | 事業規模が小さいため譲受後の売上拡大幅が限定的で、興味を持つ相手が少ない場合があります。大企業のように企業情報が分かりやすくないため、マッチングが難しくなります。 |

| 譲渡価格の算定が困難 | 上場企業のように株価が公開されていないため、取引金額の参考基準を作るのが難しくなります。簿外債務や偶発債務の潜在的リスクも考慮する必要があり、専門的な知識が不可欠です。 |

| 簿外債務・偶発債務 | デューデリジェンスで未計上の債務が発覚すると、企業の評価額が下がるだけでなく、交渉そのものが難航する恐れがあります。事前に把握しておくことで取引リスクを回避しやすくなります。 |

| 支援機関への報酬負担 | 事前相談料や着手金、月額報酬(リテイナーフィー)、成功報酬など、費用項目は多岐にわたります。企業規模やサービス内容によって額は変わるものの、譲渡企業にとって負担が重いことは否めません。 |

▷関連:M&A失敗の原因とは?中小企業M&Aから学ぶ防止策を解説

対応策|中小企業M&Aが成功するポイント

中小企業こそ、下表のような戦略的な取り組みや専門家の活用が欠かせません。

| 取り組み | 内容 |

|---|---|

| 経営状態を整備しておく | 財務が混乱している企業はデューデリジェンスの段階で大幅な減額や追加条件を提示される可能性があります。以下の点を早期に整理することで、譲渡価格や条件面で有利に働かせることができます。・財務内容の透明性(不良資産や簿外債務の洗い出し)・税務・法務リスクの確認・売掛金や貸付金、在庫、設備などの評価見直し・従業員の雇用条件や就業規則の整備 |

| 複数のお相手候補を検討する | 1社のみとの交渉に絞ってしまうと、譲渡価格やその他の条件で不利な提示を受けても選択肢が限られます。複数の候補先と接触することで競争的な交渉環境が生まれ、譲渡オーナーに有利な条件を引き出しやすくなります。 |

| 事業計画や将来性をアピールする | 譲受企業は将来のリターンを重視するため、数値的な業績だけでなく成長戦略やシナジー効果を具体的に示すことが重要です。理想を高く描きすぎた計画よりも、客観的かつ実現可能性の高い計画が望まれます。 |

| PMIを意識する | M&Aの真の成功はクロージング後の統合(PMI)にかかっています。現場レベルでの文化統合や業務フローの再設計、人事制度の見直しをどう進めるかが重要です。交渉段階から従業員が混乱しないよう周到に準備しておくと良いでしょう。 |

| アドバイザーや仲介会社の活用 | 以下のような場面で専門家の助けが大いに役立ちます。・相手先探し(ソーシング)・企業価値算定(バリュエーション)・条件交渉・契約書類の作成、デューデリジェンス対応 |

▷関連:中小企業の「M&Aの課題」は?人事・システム統合・組織面も解説

中小企業M&Aにおける企業価値評価

中小企業M&Aでよく用いられるバリュエーション手法は、大まかに次の3つに分けられます。

- インカムアプローチ(DCF法、配当還元法など)

- コストアプローチ(時価純資産法など)

- マーケットアプローチ(類似会社比較法など)

ただし、中小企業の場合は上場企業と異なり、公開情報が少なく、将来のキャッシュフロー予測が難しいケースが多いのが現実です。そのため実務上は「年買法」(時価純資産法+のれん)や「EBITDAマルチプル」など、簡易的な算定手法を組み合わせるケースが多いです。企業によっては成長性が重視され、DCF法で将来価値を試算する場合もありますが、情報精度と説得力を担保するには周到な準備が必要です。

譲渡企業の希望価格と現実の差

譲渡企業の経営者は、自社への思い入れや潜在価値を高く見積もりがちで、希望する譲渡価格が実際の評価額と乖離することがよくあります。買い手としては、合理的な根拠をもって価格を提示しようとするため、このギャップが交渉の大きな焦点となります。そこで、売り手は自社分析と今後の事業計画を精密に整理し、納得感のある説明を行うことが大切です。

▷関連:M&Aに役立つ本32選!譲渡側・譲受側に分けておすすめ書籍を紹介

中小企業M&Aにかかる費用

M&Aにおける主な費用は、税金と支援機関への報酬になります。

譲渡スキームによって税金が異なる

売り手にとって、株式譲渡の場合は株主個人に対する譲渡所得税(約20.315%)が課税されます。事業譲渡の場合は、法人税が課されるうえ、譲渡対象に不動産が含まれる場合には不動産取得税や登録免許税、また消費税といった費用も検討が必要です。どのスキームを選ぶかによって税負担が大きく変わるため、M&Aアドバイザーや税理士と相談しながら慎重に決定することが望ましいでしょう。

専門家報酬は結構高い

M&A仲介会社に支払う費用は、一般的に以下のような構成になります。

- 着手金:0円~数百万円

- リテイナーフィー:月額数十万円程度

- 中間金:成功報酬の10%程度

- デューデリジェンス費用:数十万円~数百万円

- 成功報酬:譲渡対価の数%(数千万円~に及ぶこともある)

仲介会社ごとに報酬体系が異なり、最低成功報酬額を数百万円~数千万円程度に設定している例が多いです。報酬に見合うサービスを提供できるかを見極めつつ、自社に合った専門家を選定することが重要となります。

▷関連:M&Aが学べるおすすめの小説・参考書15選!選び方は?

みつきコンサルティングがM&A仲介した事例

みつきコンサルティングは、これまで500件を超えるごM&Aを支援してまいりました。公認会計士・税理士ら専門家チームが、完全成功報酬制で支援した成約事例から、本記事テーマ「中小企業のM&A」に関連するものをご紹介します。

家族との時間を優先、異業種への譲渡で新たな未来

譲渡企業:保険代理店(売上約1億円)

譲受企業:人材サービス(売上約80億円)

スキーム:株式譲渡

経営者の単身赴任解消が主目的。主力商品の販売中止という課題もあったが、異業種である買い手の顧客基盤とのシナジーを評価し、事業の未来を託した事例。

業界変化の波を大手企業との統合で乗り越える

譲渡企業:求人広告(売上約2億円)

譲受企業:求人メディア(売上約63億円)

スキーム:株式譲渡

デジタル化の波で苦戦する地域密着型フリーペーパー運営企業が、全国展開する同業大手企業へ譲渡。地域力と先進技術を融合させ、従業員雇用を守りつつ事業再生を実現。

上記は当社のM&A仲介実績のほんの一部です。様々な業界・規模の成約事例を下記のページでご紹介しておりますので、ぜひご覧ください。

中小企業M&Aの今後の展望

後継者問題や廃業リスクが高まる一方で、国内のM&A件数は増加傾向にあります。大企業だけでなく、多くの中小企業もM&Aを「消去法の最終手段」から「成長戦略の積極策」として捉え始めています。コロナ禍やデジタル化の加速、業界再編の波などで事業形態を見直す動きが急激に進んでおり、これらの流れがさらにM&Aの活況を後押しするとみられています。

M&Aは増えている

M&Aが増えている背景や今後について概説します。

後継者問題の解決策として中小企業のM&Aが増加

2024年公表の独立行政法人中小企業基盤整備機構の公表資料によると、2023年度の全国の事業承継・引継ぎ支援センターへの相談者数は、23,722者(前年度比106%)、M&A(第三者承継)の成約数は、2,023件(前年度比120%)となっており、相談者・成約数数ともに過去最高件数でした。中小企業の後継者問題解決策として、M&Aが増加していることがうかがえます。

経営者の高齢化により休廃業する中小企業が多い

2024年公表の帝国データバンクの調査によると、2023年の休廃業・解散件数は、全国59,105件で、引き続き高水準であると言えます。その中でも51.9%の企業が黒字休廃業、休廃業した企業の経営者の年齢は平均70.9歳となりました。

ただし、何も準備をせずにM&A市場に出ていくだけでは、好条件での譲渡は困難です。早めに専門家へ相談し、企業価値を高める計画を立てることが重要になります。将来的な承継だけでなく、成長のための「グループイン」や「ノンコア事業の切り離し」など、さまざまな可能性を検討できるのがM&Aの利点です。

中小企業M&Aにおける支援施策

後継者不在による廃業リスクが社会問題となっていることから、国や自治体では中小企業M&Aを後押しするための支援策を設けています。具体的には、以下のような制度が挙げられます。募集時期や補助対象の詳細が毎年変わることもあるため、最新情報の確認が必要です。

- 中小企業が安心してM&Aに取り組める為の基盤として、中小企業庁「M&A支援機関登録制度」

- M&Aの基本的な事項や手数料目安、M&A業者に対しての行動指針の提示の為、中小企業庁「中小M&Aガイドライン」策定

- 事業承継に対する金銭面での支援として、事業承継・M&A補助金の設置

- 経営力向上計画の認定を受けた中小企業が、経営資源の集約化(M&A)によって生産性向上等を目指すため、計画に基づいてM&Aを実施した場合の減税・準備金の積立として、中小企業庁「経営資源集約化税制(中小企業事業再編投資損失準備金)」の制定

中小企業M&Aのまとめ

中小企業がM&Aを実施するにあたっては、後継者不在の解消や事業承継の円滑化といった動機が大きい一方、適切な相手を見つける難しさや情報の非対称性、高額な専門家報酬など、多くの課題があります。しかし、事前準備を徹底し、適切なアドバイザーを活用することで、従業員や取引先の安心感を保ちつつ円滑な事業承継を実現できる可能性は十分にあります。また、M&A後に売り手の経営者が得られる資金は新たな挑戦やセカンドライフの充実にもつながります。中小企業のM&Aは、経営者だけでなく従業員や取引先、地域社会にとっても大きなメリットをもたらす選択肢になり得るのです。

当社は、みつき税理士法人グループのM&A仲介会社として15年以上の業歴があり、中小企業M&Aに特化した実績経験が豊富なM&Aアドバイザー・公認会計士・税理士が多く在籍しております。M&Aをご検討の際は、みつきコンサルティングにご相談ください。

完全成功報酬のM&A仲介会社なら、みつきコンサルティングへ >

著者

- 事業法人第一部長/M&A担当ディレクター

-

みずほ銀行にて大手企業から中小企業まで様々なファイナンスを支援。みつきコンサルティングでは、各種メーカーやアパレル企業等の事業計画立案・実行支援に従事。現在は、IT・テクノロジー・人材業界を中心に経営課題を解決。M&Aの成約実績多数、M&A仲介・助言の経験年数は10年以上

監修:みつき税理士法人

最近書いた記事

2026年3月1日空調・衛生工事のM&A・会社売却|相場とメリットを専門家が解説

2026年3月1日空調・衛生工事のM&A・会社売却|相場とメリットを専門家が解説 2026年3月1日電気工事業界のM&A動向と売却相場|後継者不足の解決方法・事例

2026年3月1日電気工事業界のM&A動向と売却相場|後継者不足の解決方法・事例 2026年3月1日設備・プラント工事業のM&A件数は過去最多!売却相場も解説

2026年3月1日設備・プラント工事業のM&A件数は過去最多!売却相場も解説 2026年3月1日地盤改良工事業のM&A|最新動向・売却相場・成功事例を解説

2026年3月1日地盤改良工事業のM&A|最新動向・売却相場・成功事例を解説