M&Aにおける最終契約書(DA)とは、譲渡オーナーと譲受企業の交渉の結果、お互いに合意した最終条件をまとめた契約のことを言います。本記事では、M&Aを検討している経営者に向け、M&Aの最終契約書とは何か、内容や注意点など、わかりやすく解説します。

「うちの会社でも売却できるだろうか…」、「何から始めればいいんだろう…」

そのような漠然とした疑問をお持ちではありませんか? みつきコンサルティングでは、本格的なご検討の前でも、情報収集を目的とした無料相談を随時お受けしています。まずはお話をお聞かせください。

M&Aにおける最終契約書とは

最終契約書とは、M&Aの最終段階において締結される、当事者間の合意事項をまとめた契約書です。英語では、DA(Definitive Agreementの略)と表記します。M&Aの手法によって、以下のように契約書名が異なりますが、これらをまとめて最終契約書といいます。

株式譲渡:株式譲渡契約書(SPA)

事業譲渡:事業譲渡契約書

吸収合併:合併契約書」

▷関連:中小企業M&Aの相談先ランキング|銀行・税理士・仲介会社の違い

最終契約書を作成する目的

M&Aの交渉のなかで、譲渡側・譲受側で合意してきた内容を最終的に決定するために作成します。DA(最終契約書)は、M&A取引に係る契約書となる為、法的拘束力を持たせることでM&A完了後、合意事項に齟齬が出た際のリスクヘッジとしての役目もあります。

基本合意書との違い

基本合意書(MOU、文脈によりLOI)は、デューデリジェンス(買収監査・企業調査)等の詳細調査実施前の譲渡側・譲受側間で合意に至った内容をまとめた書面で基本事項が記載されており、法的拘束力はありません。一方、DA(最終契約書)は、詳細調査実施後に最終条件の交渉を終え、詳細条件等を記載した最終契約書となり、法的拘束力を有する書面となります。

▷関連:M&Aの基本合意書とは?意向表明との違い・目的・注意点・雛形

最終契約書の種類

M&AにおけるDA(最終契約書)は、譲渡スキーム(手法)により異なります。代表的な譲渡スキームにおけるDA(最終契約書)について解説します。

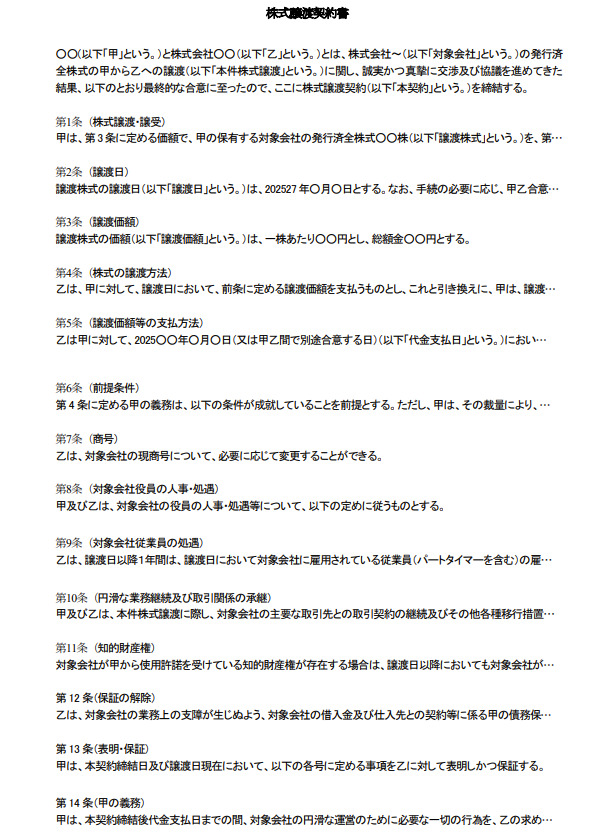

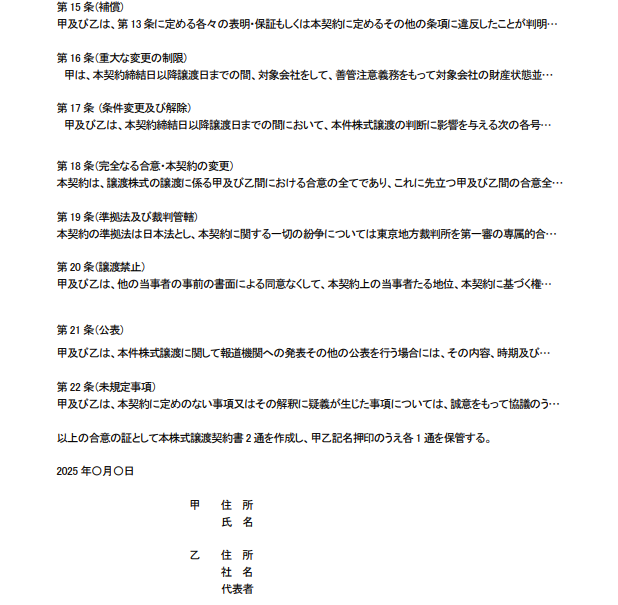

株式譲渡契約書

M&Aが株式譲渡スキームによって実施される場合のDA(最終契約書)を、「株式譲渡契約書」と言います。譲渡手続きがシンプルな為、M&Aで最も多く使用されるスキームです。株式譲渡スキームは、M&A実行前の前提条件を定めることが一般的で前提条件が履行されたことの確認後、M&Aの資金決済となります。譲渡対象会社の発行済み株式を譲渡する為、M&A取引金額の記載は1株あたりの株価と株式譲渡対価の総額が記載されます。

▷関連:株式譲渡契約書の記載事項・作成方法・注意点・ひな形を詳解!

事業譲渡契約書

M&Aが事業譲渡スキームによって実施される場合のDA(最終契約書)を、「事業譲渡契約書」と言います。事業譲渡は、譲渡対象となる資産と負債を選ぶことができるなど自由度が高い為、譲渡側と譲受側の認識のズレがないよう、譲渡対象資産の一覧を作成するなど細部まで条件を定めることが重要です。

▷関連:事業譲渡契約書とは?トラブル例・作成のポイント・注意点

その他の最終契約書

株式譲渡・事業譲渡以外のスキームで、M&Aを実行する場合のDA(最終契約書)について解説します。

吸収合併契約書

2つ以上の会社が、手続きを経て1つになることを合併といい、既存の会社を存続させ消滅する会社の一切の権利義務を承継する合併を吸収合併と言います。吸収合併スキームでM&Aを実行する際のDA(最終契約書)を吸収合併契約書と言います。

分割契約書

会社の事業の一部や全部を切り離し、他の会社に吸収させたり、新しい会社に承継させたりすることを会社分割といい、会社分割スキームでM&Aを実行する際のDA(最終契約書)を分割契約書(分割合意書)と言います。

株式交換契約書

譲渡対象会社の発行済み株式のすべてを、既存の株式会社等(親会社)に取得させる際、既存の株式会社等の発行済株式を対価として組織再編を実施することを株式交換と言います。株式交換スキームでM&Aを実行する際のDA(最終契約書)を株式交換契約書と言います。

▷関連:中小企業の「M&A仲介」とは?流れ・費用・メリット・選び方を解説

最終契約書を交わすタイミング

最終契約書(DA)は、その名の通り最終段階で交わすことになります。全体の大まかな流れを把握するとわかりやすいと思いますので、M&Aの基本的な流れを解説します。

最初は、事業承継や成長戦略など自社の目的に適うお相手候補をリストアップするところから始まります。M&A仲介会社のアドバイスを受けて、特定の1社または複数社を選定します。

1.秘密保持契約書の締結

情報開示の為、譲渡側‐譲受側間で秘密保持契約書を締結します。M&A仲介会社などアドバイザリーに支援を依頼している場合は、譲渡側・譲受側それぞれが、アドバイザリーと秘密保持契約書を締結します。

2.トップ面談を実施

譲渡側の経営者(オーナー)と譲受側の経営者で面談を実施し、それぞれのM&Aや事業運営方針のヒアリングなどを行います。

3.基本合意書を締結

開示された情報とトップ面談の内容を踏まえ、譲渡側と譲受側が合意した基本条件を法的拘束力がないLOI(基本合意書)にまとめ譲渡側‐譲受側間で締結します。

4.デューデリジェンス(買収監査・企業調査)を実施

譲受側が、専門家への依頼のもと財務・税務・法務・ビジネス分野のデューデリジェンス(買収監査・企業調査)を実施します。

5.最終条件交渉を実施

デューデリジェンス(買収監査・企業調査)の結果を踏まえ、譲渡条件・譲渡対価などの交渉を行い、最終条件を決定します。

6.最終契約書(DA)を締結

決定した最終条件を、法的拘束力を持つDA(最終契約書)にまとめ、譲渡側‐譲受側間で締結します。

7.M&Aを実行

譲渡側‐譲受側間で締結したDA(最終条件)に沿って、M&Aを実行(資金決済)します。

▷関連:M&Aの基本的な流れ|中小企業の会社売却のプロセス・進め方とは

最終契約書の記載項目

M&Aプロセスにおける最終契約は、譲渡オーナーと譲受企業の権利義務を確定する極めて重要な法的文書です。この契約内容が、M&A後の両社の関係性や事業運営に大きな影響を及ぼします。ここでは、最終契約において特に重要となる主要な条項について解説するとともに、譲渡企業のオーナー経営者が留意すべき点も説明します。

定義

最終契約書は、条件詳細まで記載されますので契約書のボリュームとしては多くなります。譲渡側‐譲受側の認識の齟齬が発生しないよう関連法令、許認可、クロージングなど契約書内で使われる言葉について、第1条で定義しておくことが一般的です。

取引対象の特定

譲渡スキームによってM&A取引対象がことなる為、取引対象物を特定します。例えば、株式譲渡スキームであれば「株式」を、事業譲渡であれば「譲渡する事業及び資産・負債」をM&Aの取引対象物とします。また、M&A取引金額・支払い方法・支払い日なども明示します。

譲渡価額に関する条項

最も基本的な条項として、譲渡対象となる事業や株式の対価(取引価額)に関する取り決めが規定されます。具体的には、譲渡価額の算定根拠、支払方法、支払時期、そして価格調整に関する規定などが詳細に定められます。

表明保証

表明保証条項は、譲渡オーナーが譲受企業に対し、契約締結日やクロージング日(取引実行日)における自社の財務状況、法務、税務、事業運営などに関する一定の事項が真実かつ正確であることを表明し、保証するものです。譲渡側が表明保証する例としては、譲渡対象会社に簿外債務はない・訴訟の可能性はないなどが挙げられます。この条項に違反があった場合、後述する補償条項に基づき損害賠償請求の対象となる可能性があります。

▷関連:表明保証とは?M&Aにおける条項のポイント、違反による効果を解説

誓約事項

DA(最終契約書)を締結してからクロージング(成約)までの間または、クロージング(成約)後に実行することや禁止することを定め義務づける事項を言います。例を挙げるとクロージングまでの事業運営を疎かにしない・クロージング後の譲渡対象会社の従業員の社外への勧誘を禁止などがあります。

補償条項

補償条項は、表明保証違反や契約上の義務違反などにより一方の当事者が損害を被った場合に、他方の当事者がその損害を補償することを定めるものです。補償の範囲、上限額、請求期間などを明確に規定することが、将来の紛争を回避する上で重要となります。一般的には、補償対象となる期間、補償金額の上限・下限が記載されます。補償期間や金額は、M&A取引金額や譲渡対象企業(譲渡対象事業)により異なります。

クロージングの前提条件および誓約条項

クロージングの前提条件とは、M&A取引を実行するために、契約締結日からクロージング日までに充足されるべき条件のことです。例えば、重要な許認可の取得、重大な悪影響を及ぼす事態が発生していないことなどが挙げられます。 また、誓約条項は、契約締結日からクロージング日までの間、譲渡企業が通常の事業運営を継続することや、譲受企業の同意なしに重要な意思決定を行わないことなどを約束するものです。

解除条件

DA(最終契約書)締結後、表明保証や契約義務の違反、クロージング前に財産状況や経営状況に重大な悪影響を及ぼすことが発生するなどを理由に契約を解除できる条件を定めます。M&Aはクロージング(成約)するまで、何が起こるか分かりません。譲渡側・譲受側がお互いのリスクヘッジの為に定める条件となります。

秘密保持

M&Aの交渉の中で、譲渡側・譲受側共に自社の秘密情報を開示しているケースが多い為、交渉の中で知った情報を外部に漏れないようにする為の条件となります。クロージング(成約)後の事業運営にも大きな影響を及ぼす可能性がある為、M&A取引金額やその他の条件、M&A検討の経緯や交渉内容が外部に漏れないようにする意味もあります。

役員および従業員の処遇に関する条項

M&A後の役員の退任時期や処遇、従業員の雇用維持、労働条件の変更など、人的資源に関する取り決めも重要な論点です。特に譲渡企業の経営者にとっては、長年会社を支えてきた従業員の将来に関わるため、慎重な協議が求められます。

▷関連:M&A後の役員の待遇はどうなる?役員退職金・借入金への影響とは

▷関連:M&Aで従業員の待遇はどう変わる?M&Aのメリットや注意点を解説

競業避止義務

譲渡側がクロージング(成約)後、一定期間同じ業種の事業を一定区域で行わないよう定める条項です。譲受側としては、譲渡対象企業の前経営者が競合になることを防ぐ為の条件です。

その他一般条項

DA(最終契約書)は法的拘束力を有する契約書となりますので、「費用負担」「準拠法、裁判管轄」「公表」など一般的な契約書に記載されるべき内容も記載します。

▷関連:2025年版【M&A仲介会社一覧】上場・非上場・会計系を紹介

最終契約書のひな形

M&Aにおける最終契約書(DA)の作成例を、最も一般的な株式譲渡契約を例にお示しします。当然ながら、案件によって内容は異なりますので、あくまでも一例とお考え下さい。

▷関連:M&A仲介会社の比較|信頼できるアドバイザーを選ぶポイント

最終契約書の締結に際しての注意点

DA(最終契約書)は、M&A実行の際の最終条件をまとめた契約書となる為、細心の注意が必要です。作成の為の注意点を4つ解説します。

デューデリジェンスを行う

デューデリジェンス(買収監査・企業調査)は、譲渡企業より開示された情報や資料の正確性と隠れたリスク(簿外債務など)の有無の洗い出しの為、実施するM&Aにおいては非常に重要なフローとなります。

デューデリジェンス(買収監査・企業調査)の結果を踏まえ、DA(最終契約書)を正確に作成することが重要です。デューデリジェンス(買収監査・企業調査)を実施しない、または個人で実施するとリスクの洗い出しなどが不十分な為、必ず専門家への依頼のもと実施するようにしてください。

▷関連:デューデリジェンスの調査項目|種類・費用相場・注意点とは?

条件交渉の優先順位を決めておく

DA(最終契約書)に向けての交渉は、譲渡側・譲受側の歩み寄る姿勢がないと、まとまりません。相手方に譲る余地のある条件、絶対に譲れない条件を明確にし、優先順位を決めておくことが重要です。

専門家のアドバイス・チェックを受ける

DA(最終契約書)は、法的拘束力がある契約書です。自社のリスクをできるだけ軽減する為にも専門家のサポートを受け、不備が無いようDA(最終契約書)を作成するようにしてください。

自分でも内容を理解し、納得する

DA(最終契約書)は、譲渡側・譲受側の認識の齟齬がないよう慎重に進める必要があります。譲渡側の経営者・譲受側の経営者は、専門家のサポートを受ける必要がありますが、自分でも契約内容を理解し把握しておくことが重要です。不明点や疑問点が出てきた場合は、DA(最終契約書)締結前に解消しておくようにしましょう。

実務的には、M&A会社が、契約書の内容のうち主要な条項を網羅した資料(タームシートと呼ばれます)を用意してくれることが多いですが、それを参考にしながら整理すると良いでしょう。

▷関連:タームシートとは?M&Aでの必要性・記載内容・作成のポイントを解説

M&Aの最終契約書(DA)のまとめ

M&AにおけるDA(最終契約書)は、M&A実行までの最終段階に締結する契約書で、これまで譲渡側と譲受側がお互いに合意してきたM&A実行における条件をまとめます。法的拘束力を有する契約書であることから、慎重に作成することが必要です。

弊社みつきコンサルティングは、M&A仲介会社と多くのM&A支援を実施して参りました。これまで培ってきたM&Aノウハウと税理士法人グループの強みである税務・財務分野の知識をフル活用し支援させて頂きますので、M&Aをご検討の経営者様は、ご相談ください。

著者

- 名古屋法人部長/M&A担当ディレクター

-

人材支援会社にて、海外人材の採用・紹介事業のチームを率いて新規開拓・人材開発に従事。みつきコンサルティングでは、強みを生かし人材会社・日本語学校等の案件を中心に工事業・広告・IT業など多種に渡る案件支援を行う。M&Aの成約実績多数、M&A仲介・助言の経験年数は10年以上

監修:みつき税理士法人

最近書いた記事

2025年6月28日関連会社・関係会社・グループ会社の違いは?子会社・兄弟会社も解説

2025年6月28日関連会社・関係会社・グループ会社の違いは?子会社・兄弟会社も解説 2025年6月28日M&Aの意向表明書とは|基本合意書との違い・書き方・雛形サンプル

2025年6月28日M&Aの意向表明書とは|基本合意書との違い・書き方・雛形サンプル 2025年6月20日M&A会計|手法別の処理・のれん等を中小企業経営者向けに解説

2025年6月20日M&A会計|手法別の処理・のれん等を中小企業経営者向けに解説 2025年6月20日M&Aのクロージングとは?流れ・必要書類・前提条件を徹底解説

2025年6月20日M&Aのクロージングとは?流れ・必要書類・前提条件を徹底解説