M&Aにおけるデューデリジェンスとは、譲受企業が譲渡企業を詳しく調べることです。この記事を読むことで、デューデリジェンスの目的や種類、具体的な8つのステップ、効率的に進めるためのポイント、必要な資料、注意点などがわかり、M&Aを成功に導くための重要な調査について深く理解できます。

「うちの会社でも売却できるだろうか…」、「何から始めればいいんだろう…」

そのようなオーナー経営者の不安に、中小企業向けM&A仲介会社みつきコンサルティングは、20年間・500件以上の支援実績にもとづく無料相談でお応えします。本格的な検討前の情報収集だけでもかまいません。まずはお話をお聞かせください。

> みつきコンサルティングにM&A仲介を無料相談する|税理士法人グループ

税理士法人グループによる財務デューデリジェンス

M&Aに潜む財務リスク、見逃していませんか?

デューデリジェンスとは?

M&Aを考える上で、譲渡企業(会社を売ろうとしている側)と譲受企業(会社を買おうとしている側)の間で、譲受企業が譲渡企業や対象となる会社について詳しく調べる大切な調査があります。これが「デューデリジェンス」です。日本語では「買収監査」、英語では「Due diligence」と言います。実務では、「デューディリ」や「デューデリ」、「DD(ディーディー)」と略して呼ばれることが多いです。

M&Aはいくつかの段階を経て進められますが、デューデリジェンスは、基本的な合意(基本合意)を結んだ後に実施されます。この調査の目的は、譲渡企業や対象会社をしっかり精査し、最終的にM&Aを進めるかどうか、またどのような条件で進めるかを決めるための判断材料を得ることです。

▷関連:デューデリジェンスとは|誰がやる?DDの意味をわかりやすく解説

デューデリジェンスの目的

デューデリジェンスを行う主な目的はいくつかあります。

• 本当にこの会社を譲受しても良いのかどうかを確認することです。

• 譲受価格は適正か、取引条件に反映させるべき点はないかを検討することです。

• 譲受する前に対応しておくべきこと(例えば、何か問題を解決しておくことなど)を把握することです。

• 譲受した後に対応すべきこと(例えば、会社を統合するための準備など)を計画することです。

小規模なM&Aでは、調査を簡単に済ませることもありますが、それでも時間や費用がそれなりにかかります。また、譲渡企業にとっても、資料の提出や質問への回答など、大変な負担が生じます。デューデリジェンスは、譲渡企業と譲受企業、両方の協力があって初めて円滑に進む作業なのです。

そのため、基本合意の段階で、譲受企業が独占的に交渉できる期間を設けたり、デューデリジェンスへの協力について約束したりすることで、調査を確実に行えるようにするのが一般的です。事前に、売り手自身による簡易的な調査(プレDD)、または本格的な調査(セラーズDD)を行うことで、譲受企業による本格的なDDの前に重要なリスクを早期に把握することもあります。

▷関連:プレデューデリジェンスとは?M&A初期段階の限定的な簡易DD

▷関連:セルサイドデューデリジェンスとは?売り手有利にM&Aを進める方法

デューデリジェンスの種類

デューデリジェンスにはいくつかの種類があり、調査する分野によって専門家が異なります。主な種類を見ていきましょう。。

• 法務DD:法務デューデリジェンスは、法律に関することを調べます。弁護士などの専門家が行います。契約の内容、過去の訴訟の有無、コンプライアンスの状況などを確認します。会社の法的リスクを明らかにし、M&A後のトラブルを未然に防ぐことが目的です。

• 財務DD:財務税務デューデリジェンスは、会社の財務状況や税金に関することを調べます。公認会計士や税理士などの専門家が行います。会社の財産や収益、負債の状況、税金の計算方法などを詳しく調べます。財務諸表の正確性を検証し、簿外債務がないかを確認することが重要です。

• 事業DD:ビジネスデューデリジェンスは、対象会社の事業そのものについて調べます。譲受企業自身やコンサルティング会社が行います。市場の状況、会社の強みや弱み、将来性などを調査します。事業計画の妥当性や、競合環境の分析も含まれます。

これら各分野の専門家と、必要に応じて個別に契約を結んで調査を進めます。また、売主側がセルサイドデューデリジェンスを実施することで、売却前に自社の状況を整理しておくこともあります。

▷関連:デューデリジェンスの種類|法務・事業・環境・業界別M&Aも解説

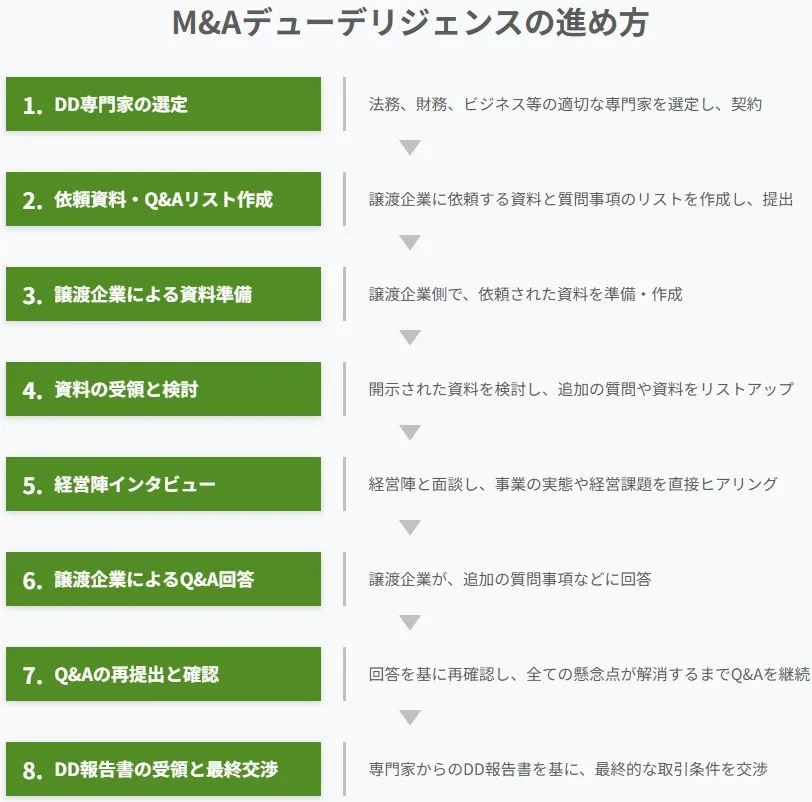

M&Aデューデリジェンスの進め方:8つのステップ

デューデリジェンスは、以下の8つのステップに分けて進めることができます。

それぞれのステップを順に見ていきましょう。

ステップ1:DD専門家の選定

譲受企業は、デューデリジェンスを適切に行うために、専門家を選ぶのが一般的です。調査する内容によって依頼する専門家は異なります。法務DDには弁護士、財務DDには公認会計士や税理士、ビジネスデューデリジェンスにはコンサルタントなどです。

これらの専門家は、必要な分野に応じて選定され、個別に契約を結びます。専門家選びの際には、M&Aの経験が豊富で、対象会社の業種に詳しい専門家を選ぶことが重要です。

▷関連:デューデリジェンスを依頼する専門家の選び方・役割・費用・注意点

ステップ2:依頼資料・Q&Aリストの準備

デューデリジェンスを依頼する専門家が決まったら、次に、譲渡企業に提出してもらう資料と、質問したいこと(Q&A)のリストを作成します。この段階でのスコープ設定が非常に重要です。調査範囲を明確にし、どの分野を重点的に調べるかを決めておくことで、効率的な調査が可能になります。

初期的な依頼資料リストは、以下のような基本的な資料になります。DDを進めていくと、必ず追加で資料依頼があります。

• 決算書

• 税務申告書

• 株主名簿

• 定款

• 取締役会議事録

• 商品ごとの売上高や利益がわかる資料

• 事業計画

• 設備投資に関する資料

• 月ごとの試算表

法務DDや財務税務DDを専門家に依頼する場合、これらの基本的な資料のリストアップは専門家が行います。譲受企業としては、ご自身が特に知りたい、分析したいテーマに関する資料や質問をリクエストすることになります。

複数のDD専門家に依頼する場合は、資料の依頼やQ&Aのやり取りに使うフォーマットを事前に統一しておくと、進行状況の管理がしやすくなり、譲渡企業の負担も減らすことができます。この依頼資料・Q&Aリストは、「開示資料リスト」や「インフォメーションリクエストシート」と呼ばれることもあります。

▷関連:DDの「スコープ」設定|M&Aの目的と予算に応じた調査範囲とは

ステップ3:譲渡企業による資料準備

作成した依頼資料・Q&Aリストを売主に渡し、資料が開示されるのを待ちます。決算書やすでに手元にある書類であれば準備しやすいですが、中には売主側でデータが整理されておらず、新たに資料を作成する必要があるケースもあります。資料の準備は売主にとって大きな負担となるため、売主と譲受企業双方が、現実的に対応できる方法について協力して検討することが大切です。

また、チェックリストを用いて、必要な資料が漏れなく準備されているかを確認することで、スムーズな進行が可能になります。

▷関連:デューデリジェンスのチェックリスト作成方法と分野別の主要項目

ステップ4:資料の受領と検討

譲渡企業から資料が開示されたら、その内容を詳しく検討します。資料を確認する中で、さらに質問したいことや、追加で確認したい資料が出てくることがあります。これらの追加事項は、依頼資料・Q&Aリストに随時追加し、譲渡企業との間でやり取りを続けます。

近年は、インターネット上で安全に資料を共有できる「バーチャルデータルーム(VDR)」と呼ばれるシステムが利用されることが一般的です。これにより、必要な情報に譲受企業側が効率的にアクセスできるようになります。

▷関連:VDRでデューデリジェンスを効率化|バーチャルデータルームとは

ステップ5:マネジメントインタビュー

デューデリジェンスの過程で、対象会社の経営陣との面談を行います。これは「マネジメントインタビュー」や「QAセッション」などと呼ばれます。譲受企業は、この面談を通じて、譲受しようとしている会社についてより深く理解を深める機会となります。

この面談では、現在の経営陣が考えている経営上の課題や、会社に対する問題意識などを聞くことが重要です。また、会社を譲受した後の経営体制についても話し合い、検討を進めます。経営陣面談とは別に、経理や法務などの実務を担当しているメンバーと個別に質問応答の機会を持つ場合もあります。

Q&Aリストで質問がたまっている場合は、このようなセッションで効率的に回答を得ることも可能です。提供された資料だけではわからない「生きた情報」を得られる貴重な機会です。

ステップ6:追加質問への回答

デューデリジェンスの初期段階から続いているQ&Aのやり取りですが、経営陣との面談などを経て、さらに追加の質問が出てくることが考えられます。最終契約を締結する前に、できる限り懸念事項を解消しておくことが重要です。

AIを活用したデータ分析ツールも登場しており、大量の資料から重要な情報を迅速に整理することが可能になっています。

▷関連:AI活用によるデューデリジェンス|テクノロジーの現状と未来

ステップ7:Q&Aの提出と再確認

譲受企業側は、追加の質問事項などをまとめたQ&Aリストを譲渡企業に提出し、回答を求めます。このQ&Aのやり取りは、必要な情報がすべて揃うまで、複数回繰り返されることが一般的です。

効果的なリスク発見方法として、過去の事例や業界特有のリスクパターンを参考にしながら、潜在的な問題点を洗い出していくことが重要です。些細な疑問点でも放置せず、しっかりと確認することが、後のトラブル防止につながります。

▷関連:買い手がM&Aデューデリジェンスで隠れたリスクを見抜く質問・調査

ステップ8:DD報告書の受領

譲渡企業から開示された資料の検討、繰り返されたQ&Aのやり取り、経営陣面談などを通して得られた情報を基に、DD専門家が調査結果をまとめた報告書を作成します。この報告書は「デューデリジェンス報告書」や「DDレポート」と呼ばれます。

報告書には、調査を通じて明らかになった問題点(検出事項)や、それがM&Aの取引条件(譲受価格など)にどのような影響を与えるか、そしてどのように対応すべきかなどがまとめられています。譲受企業は、このDD報告書の内容をよく確認し、株式譲渡や事業譲渡といったM&Aの具体的な方法や、価格などの取引条件について再度検討します。その上で、譲渡企業との最終的な交渉や、条件提示に臨むことになります。

▷関連:デューデリジェンス報告書|作成目的・記載項目とM&A交渉での活用

デューデリジェンスの効率的な進め方

デューデリジェンスは、M&Aのプロセスの中でも特に時間と労力がかかる段階です。効率的に、かつ正確に進めるためには、いくつかのポイントがあります。

協力関係の構築

デューデリジェンスを円滑に進めるためには、譲渡企業と譲受企業の協力が絶対に必要です。譲渡企業は資料の準備や質問への回答に協力し、譲受企業はリストの作成や質問の意図を明確に伝える努力が求められます。

お互いの状況を理解し、協力的な姿勢で臨むことが成功につながります。特に、資料の準備には時間がかかることを理解し、現実的なスケジュールを設定することが重要です。

誠実な姿勢での対応

デューデリジェンスは、資料の開示や質問への回答など、譲渡企業にとって大きな負担となる作業が多く含まれます。交渉がデリケートな場面もありますので、お互いに礼儀とマナーを守って誠実に対応することが、信頼関係を築き、円滑なコミュニケーションを保つ上で非常に重要です。

M&Aは、最終的には人と人との交渉によって決まる側面もあります。相手の立場に立って考え、配慮のある対応を心がけることが大切です。

スケジュールと情報の共有

デューデリジェンスには相応の時間が必要ですが、M&A全体のスケジュールの中で計画的に進める必要があります。特に、基本合意の段階で、デューデリジェンスを行う期間や、資料提供などの協力体制についてしっかりと取り決め、お互いにスケジュールを共有しておくことが大切です。また、調査の進捗状況や懸念事項について、譲渡企業と譲受企業、専門家間で密に情報共有を行うことで、遅延を防ぎ、スムーズに進めることができます。

情報収集リスト(IDR)とVDRの活用

「依頼資料・Q&Aリスト」は、通称「IDR(Information Document Request)」とも呼ばれます。どのような情報を得る必要があるかを事前にリスト化しておくことで、調査漏れを防ぎ、効率的に情報を収集できます。

また、譲渡企業から提供される大量の資料を安全かつ効率的に共有・管理するために、前述のバーチャルデータルーム(VDR)と呼ばれるオンライン上のシステムを活用することが一般的です。これにより、資料の受領や検討、Q&Aのやり取りをスムーズに行うことができます。

マネジメントインタビュー・Q&Aセッションの効果的な実施

経営陣面談(マネジメントインタビュー)や実務メンバーとのQ&Aセッションは、資料だけではわからない会社の状況や、経営者の考え、現場の実情などを把握するための重要な機会です。これらの面談やセッションを効果的に行うためには、事前に質問リストをしっかり準備しておくことが大切です。聞きたいことを明確にし、質問の意図を伝えることで、より具体的で役立つ回答を引き出すことができます。

デューデリジェンスで必要となる主な資料

デューデリジェンスを適切に行うためには、譲渡企業から様々な資料を提出してもらう必要があります。必要な資料は、どのような種類のデューデリジェンスを行うかによって異なりますが、多くのDDで共通して必要となる資料や、種類別に必要となる資料があります。

共通して必要となる資料

一般的に、ほとんどのデューデリジェンスで必要となる基本的な資料には、以下のようなものがあります。

| 書類名 | 内容・目的 | 取得場所・備考 |

|---|---|---|

| 会社案内 | 会社の概要や事業内容がわかります | – |

| 会社沿革 | 会社の歴史やこれまでの歩みがわかります | – |

| 役員経歴書 | 役員の経歴や人物像を知るために必要です | 重要な役職の従業員の経歴が必要な場合もあります |

| 商業登記簿謄本 | 会社の正式な情報(設立、役員、本店所在地など)を確認できます | 法務局で取得できます |

| 定款 | 会社の目的、組織、活動のルールなどが定められた基本的な規則です | 法務局や公証役場で取得できます |

| 組織図 | 会社の組織体制がわかります | 会社の規模が大きい場合に作成が必須となります |

| 株主名簿 | 誰が会社の株をどれだけ持っているか、といった株主に関する情報がわかります | – |

| 従業員名簿 | 従業員の氏名や所属などの基本的な情報がわかります | – |

デューデリジェンスの種類別に必要な資料

実施するデューデリジェンスの種類に応じて、上記の共通資料に加えて、さらに詳細な資料が必要となります。

財務デューデリジェンスでの必要資料

例えば、財務税務DDの場合、以下のような財務や税務に関する資料が必須となります。

| 書類名 | 内容・目的 |

|---|---|

| 貸借対照表や損益計算書などの財務諸表 | 過去数年分の会社の財政状態や経営成績がわかります |

| 税務申告書 | 税金の計算根拠がわかります |

| 出資証券や保険証券 | 会社が保有する資産に関する情報です |

| 固定資産税課税明細書 | 土地や建物などの固定資産に関する情報です |

| 売上高や仕入高に関する資料 | 売上債権や仕入債務の確認に必要です |

| 棚卸資産に関する資料 | 棚卸資産の状況や評価方法を確認します |

| 借入契約書や返済明細 | 有利子負債の状況を確認します |

| 給与台帳や就業規則 | 人件費や退職給付に関する確認に必要です |

▷関連:財務デューデリジェンスの目的とは?手順・分析項目・費用相場を解説

事業デューデリジェンスでの必要資料

また、ビジネスDDの場合、以下のような事業に関する詳細な資料が必要となります。

| 書類名 | 内容・目的 |

|---|---|

| 商品・サービスごとの売上高や利益に関する資料 | どのような商品・サービスが収益を上げているか、詳細がわかります |

| 主要な顧客や仕入先に関する資料 | 取引先との関係性やリスクを確認します |

| 事業計画書 | 会社の将来の目標や戦略がわかります |

| 市場調査データ | 会社を取り巻く市場環境がわかります |

| 許認可や登録に関する資料 | 事業を行うために必要な許認可があるか確認します |

税理士法人グループによる財務デューデリジェンス

M&Aに潜む財務リスク、見逃していませんか?

よくある質問|デューデリジェンスの進め方(FAQ)

デューデリジェンスの進め方に関するよくあるご質問をご紹介します。

M&Aにおけるデューデリジェンス(DD)とは、会社を買う側(譲受企業)が、売る側(譲渡企業や対象会社)の状況を詳しく調べる調査のことです。この調査では、対象会社のすべてを調べますが、特に法務、財務、税務、ビジネスなどの分野を中心に、契約内容、財務状況、税金の計算、事業の強みや弱み、市場環境などを詳しく調べます。目的は、M&Aを進めるかどうかの最終判断や、取引条件を決めるための情報を集めることです。

デューデリジェンスは、専門家を選び、資料を依頼し、受け取った資料を確認し、経営陣に面談し、質問のやり取りを重ね、最後に報告書を受け取るというステップで進みます。各ステップで大切なのは、まず譲渡企業と譲受企業の協力的な姿勢です。資料の準備や質問への回答は譲渡企業にとって負担が大きいので、お互いに礼儀とマナーをもって対応することが円滑な進行につながります。また、必要な資料を漏れなく依頼するためのリスト作成や、資料共有システム(バーチャルデータルーム)の活用も効率化のポイントです。質問はため込まず、疑問点は早めに解消することが重要です。

デューデリジェンスにかかる期間は、M&Aの規模や複雑さ、対象会社の状況などによって大きく変わります。小規模なM&Aでもそれなりの時間と労力がかかります。一般的に、基本合意を結んだ後にデューデリジェンスが行われ、その後に最終契約へと進みます。詳細な調査を行うため、ある程度の時間は必要ですが、具体的な期間の目安については、譲渡企業と譲受企業の間で事前にスケジュールをよく話し合い、基本合意書で期間を定めておくことが大切です。

マネジメントインタビューは、譲受企業が対象会社の経営陣と直接話をする面談です。資料だけではわからない経営者の考えや会社の雰囲気を知る貴重な機会です。面談を効果的にするために、事前に質問リストを準備しておきます。Q&Aセッションは、資料を見たり、面談で聞いたりした中で出てきた疑問点について、譲渡企業の実務担当者などに追加で質問し、回答を得るやり取りです。質問はリスト化し、譲渡企業に提出して回答をもらう、という作業を必要な情報が揃うまで繰り返します。

デューデリジェンスの進め方のまとめ

M&Aにおけるデューデリジェンスは、譲受企業が譲渡企業を詳細に調査し、取引の可否や条件を判断するための重要なプロセスです。法務・財務・ビジネスなど多方面にわたる調査を、専門家の協力を得ながら進めます。成功の鍵は、両社の協力、丁寧なコミュニケーション、計画的な進行にあります。この記事が、デューデリジェンスの進め方について理解を深める一助となれば幸いです。

みつきコンサルティングは、税理士法人グループのM&A専門会社として15年以上の業歴があり、中小企業の財務デューデリジェンスに特化した経験実績が豊富な公認会計士・税理士が在籍しております。みつき税理士法人と連携することにより、税務DDを含めた財務調査をワンストップで対応可能ですので、財務DDをご検討の際は、お気軽にお問い合わせください。

完全成功報酬のM&A仲介会社なら、みつきコンサルティングへ >

著者

最近書いた記事

2025年12月31日小売・飲食業M&Aのデューデリジェンス|店舗・FC・ブランド評価

2025年12月31日小売・飲食業M&Aのデューデリジェンス|店舗・FC・ブランド評価 2025年12月31日製造業M&Aのデューデリジェンス|工場・設備・サプライチェーン

2025年12月31日製造業M&Aのデューデリジェンス|工場・設備・サプライチェーン 2025年12月31日IT・ソフトウェア企業のM&Aデューデリジェンス|リスクと評価

2025年12月31日IT・ソフトウェア企業のM&Aデューデリジェンス|リスクと評価 2025年12月31日事業再生M&Aにおけるデューデリジェンスの実務ガイド

2025年12月31日事業再生M&Aにおけるデューデリジェンスの実務ガイド