基本合意書は、譲渡オーナーと譲受企業がM&A交渉の途中で基本的な合意事項を確認するための重要な書面です。本記事では、基本合意書の目的、記載内容、法的拘束力の有無、そして締結における注意点まで、M&Aを円滑に進める上で欠かせない知識を分かりやすく解説します。

「うちの会社でも売却できるだろうか…」、「何から始めればいいんだろう…」。そのようなオーナー経営者の不安に、中小企業向けM&A仲介会社みつきコンサルティングは、20年間・500件以上の支援実績にもとづく無料相談でお応えします。本格的な検討前の情報収集だけでもかまいません。まずはお話をお聞かせください。

> みつきコンサルティングにM&A仲介を無料相談する|税理士法人グループ

基本合意書とは

M&Aにおける基本合意書とは、M&A(合併・買収)の交渉過程において、譲渡オーナーと譲受企業候補が、最終的な契約締結の前に基本的な合意事項を確認するための書面です。これは、いわば交渉の「中間報告書」のようなもので、これから本格的な調査や交渉を進めるにあたり、両者の認識を一致させ、共通のスタートラインに立つための大切な一歩となります。

▷関連:M&Aの流れを仲介会社が解説|中小企業の売却プロセス・進め方

基本合意書の別名

この基本合意書は、英語では「Memorandum of Understanding(MOU)」や「Letter of Intent(LOI)」とも呼ばれます。これらの名称は、国際的なM&Aの場でも使われており、その性質をよく表しています。特にMOUは、お互いの理解と合意を示す覚書といった意味合いが強く、M&Aにおける基本合意書の役割にぴったりと重なります。

▷関連:MOUとは?LOIとの違い・法的拘束力・記載項目・ひな型を紹介

基本合意書と意向表明書の違い

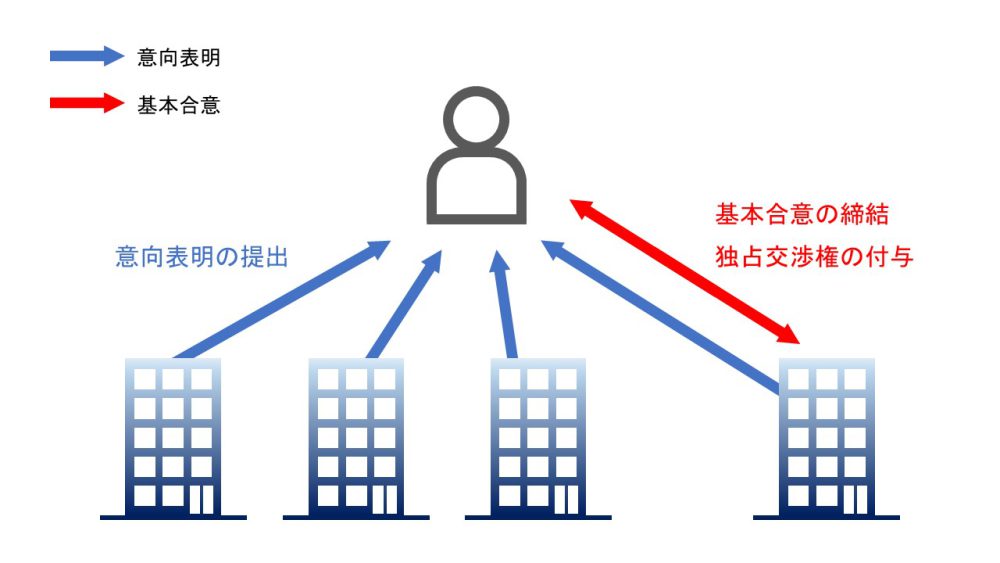

意向表明書は、譲受企業が譲渡オーナーに対し、M&Aの条件の概略を一方的に提示する書類です。例えるなら、譲受企業からの「プロポーズ」のようなものでしょう。これに対し、基本合意書は、譲渡オーナーと譲受企業候補の双方が合意した内容を確認する書面です。意向表明書は法的拘束力を持たないことが一般的ですが、基本合意書は一部の条件(独占交渉権や秘密保持義務など)に法的拘束力を持たせる場合がある点が大きな違いです。

意向表明書の性質

意向表明書は、あくまで譲受企業が「このような条件で譲受したい」という意思を示すものです。そのため、譲渡オーナーがこれを受理したとしても、それ自体が契約として法的な義務を生じさせることは通常ありません。これは、本格的な交渉に入る前の「意思表示」として理解しておくと良いでしょう。

両者の関係性と実務上の柔軟性

意向表明書と基本合意書は、内容が重複することも多く、その後の交渉プロセスにおいて、意向表明書の受領をもって基本合意に代えたり、意向表明の手続を省略して基本合意のみを締結したりと、ケースバイケースで進められることが一般的です。これは、M&Aが一つとして同じ形のない、オーダーメイドの取引だからこそ生まれる柔軟性と言えるでしょう。

▷関連:M&Aの意向表明書とは|基本合意書との違い・書き方・雛形サンプル

基本合意書と最終契約書の違い

M&Aにおける最終契約書は、基本合意書の内容とデューデリジェンスの結果を踏まえ、譲渡オーナーと譲受企業が最終的に合意した詳細な条件を記載した契約です。株式譲渡であれば「株式譲渡契約書」がこれに該当します。最終契約書は、締結すると双方に契約履行義務が生じ、違反した場合には損害賠償請求などの法的拘束力が伴います。

最終契約書の法的拘束力

最終契約書は、M&A取引の「ゴール」であり、その内容に法的な重みがあります。だからこそ、最終契約書の締結前には、基本合意書を通じて内容をじっくりと確認し、デューデリジェンスで企業の細部まで調査することが極めて重要になります。

▷関連:最終契約書(DA)はM&Aで最重要!記載項目・注意点・雛形

基本合意書を締結するタイミング

基本合意書は、M&Aの交渉過程において、特定の譲受企業候補とのみ交渉を進めると決定したタイミングで締結されます。これは、まさにM&Aの「中間地点」に当たる重要な局面と言えるでしょう。譲受企業からの意向表明書が出され、譲渡オーナーがその条件を受け入れられると考えた後、次のステップであるデューデリジェンス(詳細調査)を実施する前に締結されることが一般的です。

交渉プロセスにおける節目

基本合意書を締結する主な流れは、トップ面談を経て、譲渡オーナーと譲受企業がある程度の条件面で合意に至ることです。複数の譲受企業候補がいる場合、譲渡オーナーは提示された条件を比較検討し、最も良いと感じた相手に絞り込むことになります。そうして「この相手と本格的に進めよう」と決めた際に、この基本合意書が交わされるのです。

▷関連:M&Aの「トップ面談」とは?成功のポイント・流れ・事前準備

デューデリジェンス実施前に締結する

デューデリジェンスとは、譲受企業が譲渡対象会社に対して詳細な調査を行う手続の総称です。この調査は時間も費用もかかりますから、譲受企業としては、調査中に他の譲受企業に交渉を切り替えられるリスクを避けたいと考えるのが自然です。そのため、安心安全にデューデリジェンスを実施するために、基本合意書を締結し、特に「独占交渉権」を得ることが一般的なのです。

基本合意書を締結する目的

基本合意書は、M&Aの交渉を円滑に進める上で、譲渡オーナーと譲受企業双方にとって重要な目的を持っています。

譲渡オーナーの目的

譲渡オーナーが基本合意書を締結する目的の一つは、譲渡価格やM&Aの実行時期の目安を把握できる点にあります。これにより、将来の見通しが付きやすくなります。また、デューデリジェンスは企業の詳細な情報を開示するため、情報漏えいのリスクが伴います。基本合意書を締結した上で秘密保持契約を改めて締結することで、情報の安全性を高めることが譲渡オーナーにとっての大きな目的となるのです。

譲渡価格と実行時期の把握

基本合意書に譲渡価格の概算やM&Aのスケジュールが記載されることで、譲渡オーナーはM&Aの実現可能性や具体的なイメージを持つことができます。これにより、M&A後の人生設計や、事業の引き継ぎに向けた準備をより具体的に進めることができるでしょう。

情報漏えいリスクの軽減

自社の機密情報が外部に漏れることは、事業に大きな損害を与える可能性があります。デューデリジェンスでは、財務数値の詳細や顧客情報など、非常にセンシティブな情報が開示されるため、情報管理はM&Aにおいて最も神経を使う部分の一つです。基本合意書で秘密保持義務を明確にすることで、譲渡オーナーは安心して譲受企業に情報を提供できるようになります。

譲受企業の目的

譲受企業が基本合意書を締結する目的は、M&Aを確実に実施することに尽きます。M&Aには多大な時間と費用がかかるため、途中で交渉が頓挫することは避けたいものです。特に、デューデリジェンスに多額の費用を投じた後で、他社に交渉を切り替えられるリスクは避けたいと強く願うことでしょう。

確実なM&A実施へのコミットメント

譲受企業にとって、基本合意書はM&Aに対する「本気度」を示すコミットメント文書でもあります。法的拘束力がない部分が多いとはいえ、書面に記すことで、双方の経営陣がM&Aを真剣に進める意思を共有できます。これは、まるで山登りで、一度中間地点で皆がルートとゴールを再確認するようなものかもしれません。

独占交渉権の重要性

M&A交渉では、譲受企業がデューデリジェンスのために数千万円もの費用を投じるケースもあります。もし独占交渉権がなければ、この費用が無駄になるリスクを常に抱えることになります。独占交渉権を得ることで、譲受企業は安心して調査に集中でき、M&Aの実現可能性を大きく高めることができるのです。独占交渉権について、詳しくは後述します。

▷関連:M&A条件の交渉ポイント!提示の流れ・注意点・確認事項とは

基本合意書に記載される主な内容

基本合意書に記載される内容は多岐にわたりますが、M&Aの基本的な枠組みを定める上で特に重要な項目が盛り込まれます。これらの項目は、後の最終契約書の土台となるため、慎重に検討し、両者の認識に齟齬がないようにすることが大切です。

M&Aの方向性を明確にする条項

基本合意書には、M&Aがどのような方向で進められるのか、その大まかな道筋が示されます。これにより、交渉に関わる全ての関係者が共通の理解を持って進むことができます。実務では、M&A仲介会社が「タームシート」と呼ばれる合意事項リストを作成し、これをもとに基本合意書が作られることもあります。

対象となる範囲

M&Aでは、企業全体を譲渡する場合もあれば、特定の事業や資産のみを譲渡するケースもあります。事業譲渡の場合であれば、基本合意書には、どの事業や資産、負債を譲渡対象とするのかを明確に記載します。これにより、「何を譲渡するのか」という最も基本的な問いに明確な答えを与えることになります。

M&Aの方法

M&Aの実行にあたり、どのようなスキームを用いるか(例:株式譲渡、事業譲渡、会社分割など)も記載されます。中小企業のM&Aでは株式譲渡が最も一般的ですが、デューデリジェンスの結果によっては、より適切なスキームに変更される可能性も考慮し、協議によって変更可能である旨を定めておくことが賢明です。

譲渡価格

基本合意書には、譲渡オーナーと譲受企業が同意した譲渡価格やその算出根拠の概算を記載します。ただし、この価格はあくまでその時点での概算であり、デューデリジェンスの結果などにより変更される可能性も十分にあります。そのため、価格や条件が変更される可能性があることを明記しておくことが一般的です。M&Aを機に役員への退職慰労金を支給する場合は、その旨も明確にします。

▷関連:M&Aの価格交渉を成功へ|適正な譲渡価格で売却できる戦略と交渉術

役員・従業員の処遇

M&Aは、譲渡対象会社の役員や従業員に大きな影響を与えます。そのため、基本合意書の中で、役員や従業員の今後の処遇について合意しておくことが非常に重要です。事業承継型のM&Aであれば、譲渡オーナーは勇退を予定することが多い一方で、他の役員や従業員は引き続き従前の通り活躍することが期待されます。処遇の不利益変更がないことを明文化することで、M&A後の組織の安定を図ることができます。

個人連帯保証の解除

中小企業の譲渡オーナーは、個人として会社の借入金に対する連帯保証をしているケースが少なくありません。M&Aが実行されたからといって、当然にこの個人保証が解消されるわけではありません。そのため、基本合意書には、M&A実行後に譲受企業の責任で個人保証の解消手続を実施する旨を記載することがあります。これは、譲渡オーナーにとってM&A後の大きな安心材料となるでしょう。

スケジュール

M&Aの全体の流れを円滑に進めるため、基本合意書の有効期限、最終契約の締結予定日、譲渡実行日などが記載されます。このスケジュールは、両者間の確認の意味合いが強く、法的拘束力はありません。しかし、お互いが目標とする期日を共有することで、交渉にリズムと規律が生まれます。

デューデリジェンス

デューデリジェンス(DD)とは、譲受企業が対象会社に対し、その価値や潜在的なリスクを多角的に検証・調査する手続の総称です。基本合意書には、譲渡オーナーがこのDDに責任をもって協力すること、そして譲受企業が自己の費用負担で実施する旨を記載することが一般的です。これは、譲受企業にとって「調査をさせてください」という、非常に重要な許可を求める項目と言えるでしょう。

詳細調査の合意

デューデリジェンスは、財務、法務、税務、労務など、多岐にわたる専門分野にわたる詳細な調査です。譲受企業は、この調査を通じて、提示された譲渡価格が適正であるか、また譲渡対象会社に予期せぬリスクが潜んでいないかを徹底的に確認します。このプロセスを円滑に進めるための合意が、基本合意書に盛り込まれるのです。

譲渡オーナーの協力義務と譲受企業の費用負担

デューデリジェンスは、売り手からの情報提供なしには成り立ちません。そのため、譲渡オーナー側は、必要な情報の開示や質問への回答に協力する義務を負います。一方、譲受企業は、この大規模な調査にかかる費用(専門家への報酬など)を自社で負担する旨を基本合意書で明確にすることが一般的です。この費用は、場合によっては数千万以上に及ぶこともあり、譲受企業の本気度が試される部分でもあります。

独占交渉権

独占交渉権は、譲受企業がデューデリジェンスに着手した後、譲渡オーナーが一定期間、他の譲受企業候補と交渉することを制限する権利です。この条項は、基本合意書の中でも特に重要な位置を占め、法的拘束力を持たせることがほとんどです。

独占交渉権の意義

独占交渉権とは、基本合意書を締結した譲受企業とのみ、M&Aに関する交渉を進めることを約束するものです。もしこの権利がなければ、譲渡オーナーが複数の譲受企業と同時に交渉を進めることができ、譲受企業としては、多大なコストをかけて詳細な調査を行っても、最終的に他社にM&Aを横取りされるリスクに晒されてしまうでしょう。独占交渉権は、そうした不安を解消し、安心してM&Aプロセスにコミットできるようにするためのものです。

独占交渉期間の一般的な目安

独占交渉期間が長すぎると、譲渡オーナーの行動を過度に拘束してしまうことになります。もし交渉が破談になった場合、その間の機会損失は小さくありません。そのため、一般的には3ヶ月から6ヶ月程度が独占交渉期間として採用されることが多いです。この期間は、デューデリジェンスと最終契約に向けた交渉を完了させるのに十分な期間として設定されます。

独占交渉権が譲受企業にもたらすメリット

譲受企業が独占交渉権を得る最大のメリットは、他の譲受企業候補との交渉を一定期間禁止し、その間に集中してデューデリジェンスを行い、最終契約の締結を目指せる点にあります。これにより、交渉の主導権を確保し、M&A成功への確度を高めることができます。

譲渡オーナーにとってのメリットとデメリット

譲渡オーナーにとってのメリットは、特定の譲受企業が真剣にM&Aを検討してくれることで、成約の確度が高まることです。しかし、デメリットも存在します。独占交渉期間中は、たとえ他の譲受企業候補からより有利な条件が提示されたとしても、その相手と交渉することが禁止されるため、より良い条件で譲受される機会を逸する可能性もあるのです。

独占交渉権の種類

独占交渉権にはいくつかの種類があり、譲渡オーナーへの拘束力の強さによって「ノー・トーク」「ノー・ショップ」「ゴー・ショップ」などがあります。

| 項目 | ノー・トーク条項 | ノー・ショップ条項 | ゴー・ショップ条項 |

|---|---|---|---|

| 条項の意味合い | 「話すな」 | 「売るな」 | 「積極的に売り込め」 |

| 譲渡オーナーへの制約レベル | 最も厳しい | 中程度の制約 | 最も有利 |

| 他の譲受候補との接触 | 一切禁止 | 消極的接触のみ許可 | 積極的接触を許可 |

| 具体的な制限内容 | 基本合意期間中、譲受企業以外の第三者との勧誘・交渉・協議・検討を一切禁止 | 他の譲受候補を探すことや積極的な働きかけへの応答を禁止 | 一定期間、より良い条件を求めて他候補への積極的打診を許可 |

| 譲渡オーナーのメリット | 交渉の集中化、早期決着の可能性 | ある程度の柔軟性を保持 | 市場全体から最良条件を引き出す機会 |

| 譲渡オーナーのデメリット | 他の選択肢を完全に断たれる | 受動的対応に限定される | 交渉期間の長期化リスク |

| 日本での使用頻度 | 最も一般的 | 時々使用される | ほとんど見られない |

| 海外での状況 | 広く使用 | 広く使用 | アメリカでは善管注意義務の観点から使用される場合がある |

▷関連:M&Aの独占交渉権とは?期間・条項や優先交渉権との違いを解説

秘密保持義務

M&Aの交渉では、互いの企業に関する重要な情報が開示されます。基本合意書には、これらの情報、さらにはM&Aに関する事実そのものも秘密に保持し、漏えいしない義務が双方に課されることがあります。既存の秘密保持契約に追加する形や、対象範囲を広げる目的で記載されるケースもあります。

善管注意義務

善管注意義務とは、M&Aのクロージング(取引完了)までの間、譲渡オーナーが、対象会社の価値を不当に低下させるような行為をしない義務を負うものです。例えば、新規の多額の借入や、大規模な設備投資、多数の従業員の解雇などがこれに抵触する可能性があります。これは、譲渡対象会社が最終的に譲受企業の手元に渡るまで、その価値が損なわれないように「良い状態」を維持するという、譲渡オーナーの責任を示すものです。

その他の一般条項

基本合意書には、上記以外にもM&Aを円滑に進めるためのさまざまな条項が盛り込まれます。具体的には、金融機関からの借入金の取り扱い、M&Aアドバイザーへの報酬負担、M&A実行後の代表者の処遇などが挙げられます。これらは、個別の案件の特性に応じて細かく規定され、予期せぬトラブルを防ぐための重要な役割を果たします。

基本合意書の作成上の注意点

基本合意書はM&A交渉において非常に重要な役割を果たしますが、その性質を正しく理解していなければ、予期せぬ問題に直面する可能性があります。特に、法的拘束力の有無については、多くの譲渡オーナーや譲受企業が疑問を抱く点ではないでしょうか。

法的拘束力の有無を明確にする

基本合意書に記載される譲渡価格や買収条件など、多くの項目には法的拘束力がないのが一般的です。しかし、一部の特定の条項については、法的拘束力を持たせることが可能です。この点が、基本合意書の最大の複雑さであり、注意すべき点と言えるでしょう。

どの条項が拘束力を持つか

一般的に法的拘束力を持つとされるのは、秘密保持義務、独占交渉権の付与、そしてデューデリジェンスへの協力義務などです。また、基本合意書の有効期限や、費用負担、準拠法、合意管轄といった一般条項にも法的拘束力を持たせることが多いです。これらの条項に違反した場合は、損害賠償請求の対象となる可能性があります。

法的拘束力がないからこその意味

譲渡価格やM&Aの方法など、最終的な合意内容に法的拘束力がないのは、デューデリジェンスという詳細な調査の結果、条件が変更される可能性を考慮しているためです。法的拘束力がないことで、両者は柔軟に交渉を進められるのです。

上場企業における情報開示義務

上場企業がM&Aにおける基本合意書を締結する際には、証券取引所の規則に基づき、内容を開示しなければならない場合があります。これは、投資家への情報透明性を確保するためです。ただし、基本合意書の内容に法的拘束力がなければ、情報開示は不要とされるケースもあります。上場企業は、この開示義務の有無を慎重に判断し、必要な手続を進める必要があります。

例えば、東京証券取引所のFAQでも、基本合意書の締結や意向表明書(LOI)の受理によりM&A(買収)を事実上決定した場合は、その時点において適時開示を行うことが原則として必要とされています。

▷関連:LOIとは?用語・M&Aの流れ・記載事項・雛形・MOUとの違い

オンラインM&Aにおける基本合意の傾向

近年、オンラインM&Aプラットフォームの利用が増加しています。このようなオンライン取引では、基本合意書を締結せずにM&Aが完了するケースも珍しくありません。これは、オフラインのM&Aと比べて、譲受企業がインターネットを通じて譲渡オーナーから直接多様な情報を得やすくなり、情報格差が縮小されたためと考えられます。

情報格差の変化とオンライン取引の進展

従来のオフラインM&Aでは、基本合意書締結の段階で、譲渡オーナーと譲受企業の間に対象会社に関する大きな情報格差があるのが一般的でした。譲受企業は、デューデリジェンスを通じてその格差を解消する必要があり、そのための独占交渉権や調査への協力の合意が基本合意書で交わされました。しかし、オンラインプラットフォームでは、譲受企業が初期段階から多くの情報にアクセスできるため、このような「情報格差」が小さくなっています。

基本合意書の締結省略のリスクと利点

オンラインM&Aでは、情報格差が縮小されたことにより、お互いの認識の齟齬が生まれにくく、基本合意書を締結しなくても大きなリスクにならないと判断されるケースがあるようです。これにより、M&Aプロセスをより迅速に進めることができるという利点があります。しかし、書面による明確な合意がないことで、後に認識の違いやトラブルが生じる可能性もゼロではありません。どのような形式で進めるかは、双方の合意とリスク許容度によって慎重に判断すべきでしょう。

過去に法的拘束力が問題となった事例

基本合意書の一部条項に法的拘束力があることの重要性を示す事例として、かつて旧株式会社UFJホールディングスが基本合意の解約を通告し、これに対し住友信託銀行が経営統合交渉の差し止めを求めたケースがあります。この事例では、基本合意書に定められていた2年間の独占交渉義務が争点となりました。結果的に、最高裁判所が住友信託銀行の抗告を棄却し、高裁の決定が確定しましたが、これは基本合意書における法的拘束力を持つ条項の重みを示す教訓的な事例と言えるでしょう。

専門家との連携の重要性

基本合意書は、法的拘束力を持つ条項と持たない条項が混在するため、その作成には細心の注意が必要です。曖昧な表現や不適切な条項は、将来のトラブルの原因となる可能性があります。そのため、実績・経験が豊富で専門性の高いM&A仲介会社などの専門家に相談し、適切なアドバイスを受けながら作成を進めることが、M&Aを成功に導くために重要となります。

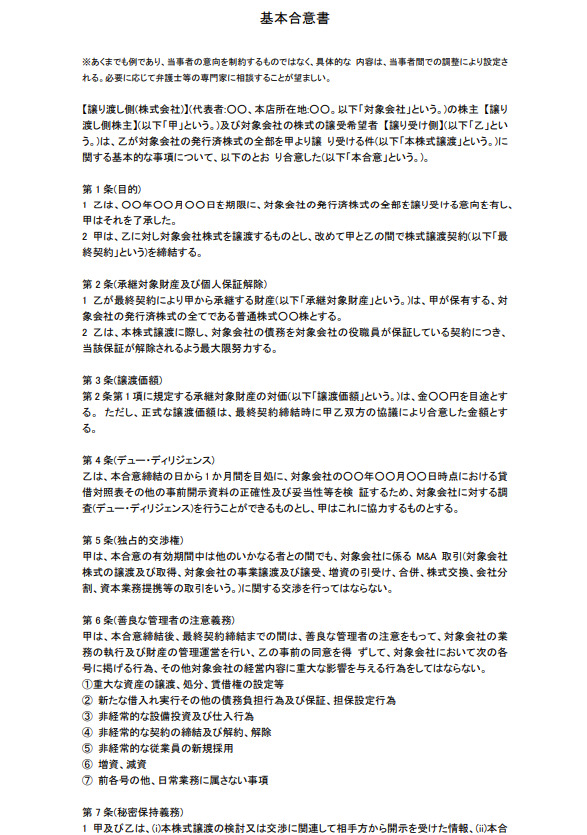

基本合意書のひな形

M&Aにおける基本合意書の作成は、専門的な知識が求められる手続です。経済産業省が発行している「中小M&Aガイドライン」の中には、基本合意書のテンプレートが示されており、これらを参考にすることができます。しかし、M&Aの案件はそれぞれ異なる特性を持つため、あくまで一般的なサンプルとして活用し、個別の状況に合わせて内容を調整することが不可欠です。

経済産業省が提供するひな形は、M&Aにおける基本的な合意事項を網羅しており、初めて基本合意書を作成する際に非常に役立ちます。これは、いわばM&Aの「標準的な青写真」のようなものです。しかし、対象会社の特性、M&Aの目的、交渉の進捗状況などに応じて、記載すべき条項や表現は大きく変わることがあります。

基本合意書のまとめ

基本合意書は、株式譲渡や事業譲渡などのM&A交渉における重要な中間地点です。譲渡オーナーと譲受企業が基本的な条件を確認し、デューデリジェンスを安心して進めるための書面となります。独占交渉権など一部条項には法的拘束力があるため、内容を正確に理解することが成功の鍵です。

みつき税理士法人グループのM&A仲介会社として15年以上の実績を持ち、中小企業の事業譲渡を含むM&Aに特化した経験豊富なアドバイザー・公認会計士・税理士・コンサルタントが在籍しています。M&Aをご検討の際は、みつきコンサルティングにご相談ください。

完全成功報酬のM&A仲介会社なら、みつきコンサルティングへ >

著者

- 事業法人第三部長/M&A担当ディレクター

-

宅食事業を共同経営者として立ち上げ、CFOとして従事。みつきコンサルティングでは、会計・法務・労務の知見を活かし、業界を問わず、事業承継型・救済型・カーブアウト・MBO等、様々なニーズに即した多数の支援実績を誇る。M&Aの成約実績多数、M&A仲介・助言の経験年数は10年以上

監修:みつき税理士法人

最近書いた記事

2026年2月8日M&Aの増加理由と背景は?今後の中小企業の会社売却の見通しも解説

2026年2月8日M&Aの増加理由と背景は?今後の中小企業の会社売却の見通しも解説 2026年2月8日M&Aのトレンドは?業界別に日本企業の今後の予測を解説

2026年2月8日M&Aのトレンドは?業界別に日本企業の今後の予測を解説 2026年2月8日M&A市場の規模・動向は?日本での件数推移・今後の展望を解説

2026年2月8日M&A市場の規模・動向は?日本での件数推移・今後の展望を解説 2026年2月7日M&Aニーズの高い人気の業種6選!業界別の動向・成約事例も紹介

2026年2月7日M&Aニーズの高い人気の業種6選!業界別の動向・成約事例も紹介