スクイーズアウトとは、主要株主が、少数株主を会社から排除し、完全に支配権を獲得するための手続です。本記事では、スクイーズアウトの手法の種類やメリット・デメリット、最も代表的な手法である株式併合について解説します。

「うちの会社でも売却できるだろうか…」、「何から始めればいいんだろう…」。そのようなオーナー経営者の不安に、中小企業向けM&A仲介会社みつきコンサルティングは、20年間・500件以上の支援実績にもとづく無料相談でお応えします。本格的な検討前の情報収集だけでもかまいません。まずはお話をお聞かせください。

> みつきコンサルティングにM&A仲介を無料相談する|税理士法人グループ

スクイーズアウトとは

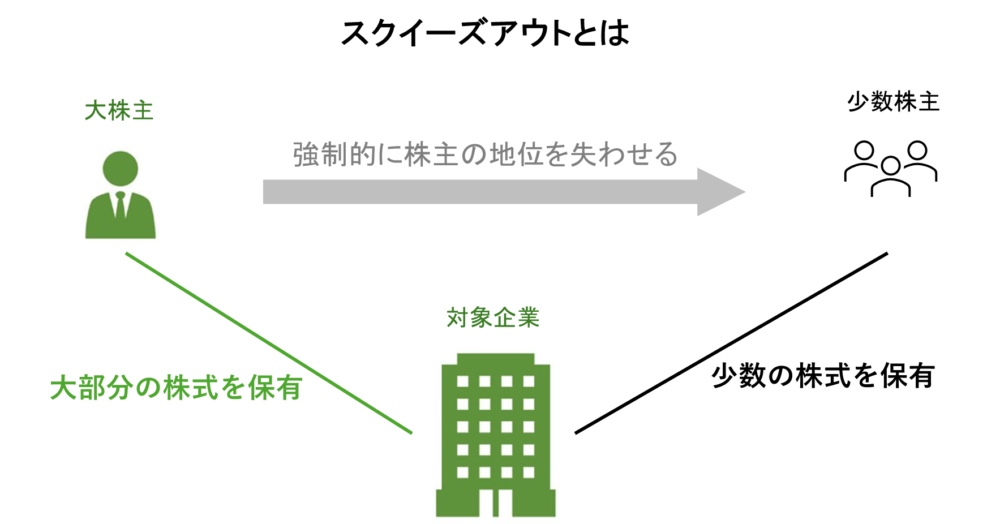

スクイーズアウトとは、大株主や経営陣に自社株を集約するため、少数株主から自社株を強制的に取得し、自社から排除することです。日本語では「締め出し」という意味で、主要株主が100%株式を所有することで意思決定の迅速化やグループ経営の効率化を図ることができます。

上場・非上場問わず、株主が分散すると株主間で意見の相違が生まれることが多々あり、経営方針決定のスピードが遅くなることがあります。スクイーズアウトは、このような対立構図が生まれた株主間のパワーバランスを集約することを目的に、大株主が少数株主を排除し意思決定を迅速且つ簡便的に進めるために活用されます。「キャッシュアウト」とも呼ばれます。

スクイーズアウトは企業買収の一連のプロセス、または買収の後に実行される「買収の一種」と見なすことができます。買収が完了した後、少数株主を強制的に排除して完全子会社化するための手法として使われることが多いです。

▷関連:企業買収とは?目的・利点と欠点・種類と手法・流れ・M&Aの注意点

スクイーズアウトの目的

完全子会社化の狙いとして、一般的に、中長期的な視点に立った柔軟な経営の実現や、株主総会に関する手続の簡略化による意思決定の迅速化、それに伴う株主管理コストの削減などが挙げられます。具体的には、以下のような目的(場面)で、スクイーズアウトが利用されています。

従業員や取引先が保有する株式を手放させたい

中小企業では従業員のモチベーション向上や取引先との関係強化を目的とし自社の株式を保有させているケースがあります。これらの株主は、自社の経営方針次第で利害関係が生まれる可能性が高く、スムーズな意思決定が困難になることがあります。よって自社の経営方針と利害関係のある者を排除するため、スクイーズアウトを検討することがあります。

創業時からの経営に関与していない株主を排除したい

旧商法では会社設立に7名の発起人が必要だったため、その時代に設立された企業では、経営に関与していない株主が存在するケースが多くありました。こうした株主は、時間を経て所在が不明になったり、会社の乗っ取りを画策されたりすることがあるため、現経営者に経営権を集中するため、スクイーズアウトを検討することがあります。

相続によって分散した自社株を集約したい

経営者が亡くなり、相続人が複数いる場合、今まで関与がなかった者が経営に参画したり、株主が増加し経営方針等で対立しトラブルになってしまうケースもあるため、トラブル要因回避のため、スクイーズアウトが検討されることがあります。

上場会社だが非公開化したい

上場会社の非公開化が増えています。その方法は、第1段階としてTOBによる株式取得により議決権の2/3超を取得し、第2段階として少数株主を強制的に排除するためのスクイーズアウトを採用する流れが一般的です。

M&Aを見越して株主を整理しておきたい

将来、企業譲渡を行う際には、株主総会等で会社の承認が必要となるため、反対勢力となる株主を排除することや、議決権を100%保有し会社の承認を省略し手続きを簡便的にするため、スクイーズアウトが検討されることがあります。

▷関連:M&Aとは|目的やメリット・デメリット、手法、流れを簡単に解説

スクイーズアウトの手法

スクイーズアウトの手法は、具体的には以下の5つがあります。

| 手法 | 特徴 | 実務での利用頻度 |

|---|---|---|

| 株式併合 | 少数株主を端株化し強制的に買い取る。議決権66.7%以上で実施可能 | 最も多い |

| 株式等売渡請求 | 90%以上の議決権を持つ特別支配株主が少数株主から直接買い取る。手続きが簡単 | 多い |

| 株式交換 | 子会社化時に現金で少数株主を排除する方法。上場企業向け | 中程度 |

| 全部取得条項付種類株式 | 特定種類の株式を強制的に取得する方法。手続きが煩雑で現在ほとんど使われない | 少ない |

| TOB | 株式公開買付とも言い、買付け価格や期間などを公表して株主から株式を売却するよう呼びかけ買付ける手法 | 少ない |

このうち実務上、スクイーズアウトの手法として最もポピュラーなのは「株式併合」です。株式併合は、その手続の簡便性等から、少数株主を締め出すための効率的な手段として広く利用されています。

株式併合

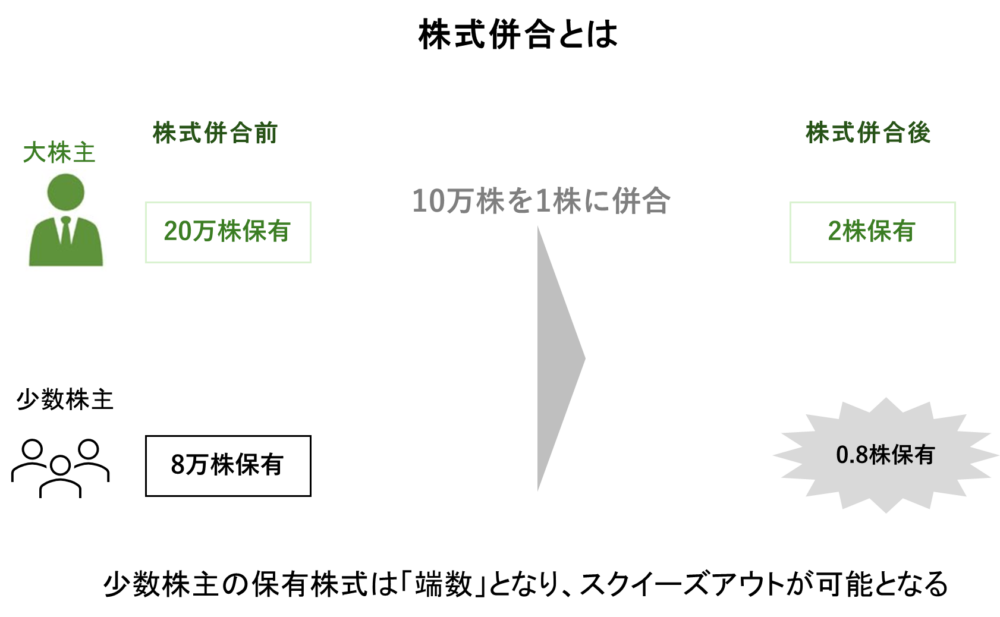

複数の株式を1株にまとめ株式を圧縮し少数株主の保有する株式を端数にすることで、議決権などの権利を消失させる手法です。例えば1,000株を1株にする株式併合を実施すれば、保有する株式数が1,000株に満たない株主は、1株にも満たない端数になります。端数は議決権など株が要する権利が認められていません。株式併合を実行し、端数を買い取れば、少数株主を排除することが可能となります。平成26年の会社法改正以降、株式併合がもたらすメリットが会社にとっても大きいことからスクイーズアウト以外の目的でも多く活用されるようになりました。

株式併合を行うためには、株主総会における特別決議が必要となります。特別決議とは、議決権の過半数を有する株主が出席した株主総会で3分の2以上の賛成によって成立する決議のことを言います。株式併合手続きのハードルは、そこまで高くないと言えます。手続の詳細は後述します。

株式等売渡請求

特別支配株主の株式等売渡請求は取締役会設置会社の場合、株主総会での決議は必要なく、取締役会の承認手続きによって実行が可能となります。株式等売渡請求が承認されると、少数株主は株式の売渡を拒絶できず、会社の定めた価格で強制的に株式を売却しなければなりません。株主総会の決議が不要であるため、他の方法と比べて迅速にスクイーズアウトを実行することが可能となります。

株式等売渡請求を実行する要件として、議決権の90%以上を持つ「特別支配株主」が存在していることが必要となります。また、売渡価格に関しては対象会社の状況や市場を加味し株価算定を行い、公平な株価を設定することが求められます。不当な株価な設定は、裁判所に対する価格決定の申立てをされるリスクがありますので、注意が必要です。

株式交換

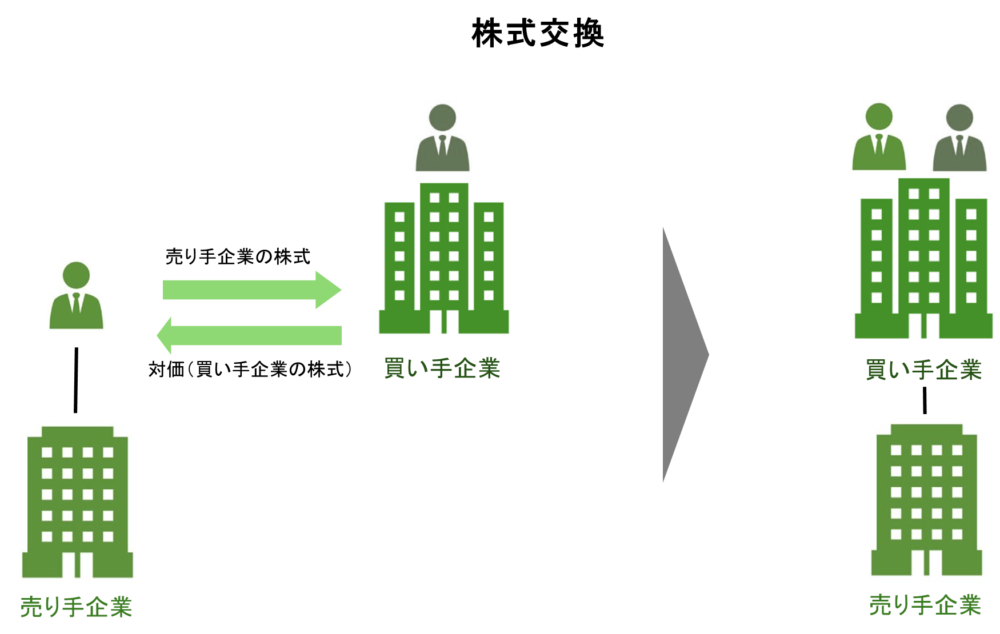

株式交換は上場会社が子会社の少数株主を排除する目的で、多く使われる手法です。親会社と子会社の株式交換を実施することで、子会社から少数株主を排除し、持ち株比率を100%にすることが可能となります。

しかし、株式交換の対価を親会社の株式とした場合、親会社の株主に子会社の少数株主が残ることに注意が必要です。株式交換の対価は親会社の現金でも可能なため、少数株主の株式交換の対価を現金とすることで完全に少数株主を排除することが可能となります。

全部取得条項付種類株式

全部取得条項付種類株式とは種類株式の1つで、会社の決議により権限が行使された場合、強制的に会社へ売却をしなければならない株式のことを言います。平成26年の会社法改正以前には、スクイーズアウトの手法として一般的でしたが、種類株式発行の手間や範囲を限定するなどの事前準備や全部取得条項付種類株式の権限行使のための手続などが煩雑なため、スクイーズアウトの方法として活用されることは減っています。

TOB(株式公開買付)

これまで説明した4つの手法では、最低でも株主総会の特別決議で承認を得るための3分の2以上の株式保有が前提でした。保有株式数が3分の2に達しない場合に活用されるのが、株式公開買付(TOB)です。TOBは、厳密にはスクイーズアウトの手法そのものではありません。むしろ、スクイーズアウトを実現するための準備段階として位置づけられています。TOBを実施しても、少数株主を完全に除外することは通常できません。そのため、株式公開買付で3分の2以上の議決権を取得した後で、上記の他の手法を活用してスクイーズアウトを完了させることになります。

▷関連:TOBとは?M&A・LBO・MBOとの違い、改正30%ルール

スクイーズアウトの流れ|株式併合の場合

ここでは、スクイーズアウトの代表的な事例として昨今、利用が増えている株式併合の手続と手順を7つのステップにまとめました。

| ステップ | 手続内容 | 実施期限・法的根拠 | 重要なポイント・注意事項 |

|---|---|---|---|

| ステップ1 取締役会の開催による株主総会の招集決定 | 株式併合の実施および株式併合を議題とした株主総会を開催するため、取締役会を開催します | 取締役会開催日の1週間前までに各取締役および各監査役に通知します(会社法368条1項) | 取締役会の適正開催及び決議事項を証明するため、取締役会議事録を作成し、出席取締役および監査役の署名または記名・押印が義務付けられています(会社法369条3項) |

| ステップ2 株式併合に関する資料の本店への備置 | 株式併合の概要、併合割合の相当性、最終年度の貸借対照表などを会社本店に備え置きます | 株主総会の2週間前、または株主への通知、公告の日のいずれか早い日から6ヶ月間、会社本店に備え置きます(会社法182条の2第1項および会社法施行規則33条の9) | 株主が株式併合について判断するための重要な資料となります。期間中は株主がいつでも閲覧できる状態にしておく必要があります |

| ステップ3 株主総会招集通知の発送 | 株主総会開催のため、株主総会招集通知を各株主に発送します | 自社の定款で特段の定めがない場合は、株主総会開催日の2週間前までに発送します(会社法299条1項) | 定款で株主の同意があれば招集通知を省略できるなどの定めがあれば、省略することも可能です。定款の内容を事前に確認することが重要です |

| ステップ4 株主総会の実施 | 株主総会において株式併合の決議を行います。決議内容は議事録に記載し、法律で定められた事項を含めて作成します | 議決権を持つ株主の過半数の出席、議決権の3分の2以上の賛成が必要となります(会社法309条2項4号、180条2項) | 特別決議が必要となるため、通常の決議よりも高いハードルがあります。事前に主要株主の賛成を確保しておくことが重要です |

| ステップ5 株主への個別通知の送付 | すべての株主に対して、株式併合の概要や併合割合などを記載した通知書を送付します | 株式併合により端数が発生する場合は効力発生日20日前まで、端数が発生しない場合は効力発生日の2週間前までに送付します(会社法181条1項、182条の4第3項) | 業歴の長い中小企業や複数の株主がいる上場会社では、連絡の取ることのできない株主がいる場合もあります。その場合でも、株主名簿に記載のある住所に郵送すれば通知が完了したことになるため、株主へは必ず通知します |

| ステップ6 株式併合の効力発生 | 株主総会で決議された効力発生日に、株式併合割合による株式数に変更されます | 効力発生日に株式数が変更され、端数となった株は議決権等の権限を失います | 効力発生し株式数が変更されることにより端数となった株は、議決権等の権限を失います。端数となった少数株主保有の株は、株式併合の効力発生後に買い取ることになります |

| ステップ7 株式併合完了後の資料本店備置 | 株主がいつでも閲覧できるよう株式併合に関する資料を本店に備置します | 効力発生日から6ヵ月間、本店に備置することが義務付けられています(会社法182条の6) | 事後開示書類として、株主や利害関係者が必要に応じて確認できる状態を維持する必要があります。備置義務を怠ると法令違反となります |

各ステップで法定期限や法的根拠が明確に定められているため、これらを遵守することが重要です。特に中小企業のオーナー経営者にとって、専門家と協力しながら適切に手続きを進めることで、法的リスクを回避し、円滑なスクイーズアウトを実現できます。

▷関連:会社乗っ取りの方法|M&Aとの違い・手口・違法性・阻止対策・事例

スクイーズアウトのメリット・デメリットと注意点

スクイーズアウトは、大株主が少数株主の株式を強制的に買い取って完全子会社化を進める手法です。この方法には良い点と悪い点があります。

スクイーズアウトのメリット

最初にメリットです。

意思決定の迅速化

少数株主がいなくなることで、株主間の合意形成にかかる時間が短縮され、重要な経営判断がスムーズになります。少数株主からの反対意見に左右されることなく、大規模なプロジェクトや投資案件を素早く実行できるようになります。意思決定プロセスがシンプルになることで、ビジネスチャンスを逃さず、市場環境の変化にも迅速に対応できるようになります。

株式の統合(相続・M&Aへの備え)

株式は相続財産となるため、少数株主の死亡により相続が発生すると、株式が細分化されてしまいます。株式の分散は株主管理を困難にし、連絡不能な株主の発生も招きかねません。また、M&Aで譲受企業の完全子会社化を図る際は、株主の意思統一が不可欠です。株式が分散し少数株主が多数存在する状況では、意思統一は極めて困難になります。スクイーズアウトを活用すれば、少数株主を除外して株式を統合できるため、将来の相続やM&Aへの対策として効果的な方法です。

株主総会運営の効率化

株主数の増加に伴い、株主総会の通知発送や会場準備、議事録作成などの事務作業が複雑化します。スクイーズアウトで株主を主要株主に限定すれば、事務負担が軽減され、株主総会を書面決議で完了させることも可能になります。

連結納税制度の活用

M&Aによる完全子会社化の推進において、スクイーズアウトは効果的な手法の一つです。M&Aで完全子会社化を実現すると、連結納税制度が利用可能になります。連結納税制度は、親会社と子会社の損益を通算して税額を計算する仕組みです。例えば、親会社が黒字で子会社が赤字の場合、子会社の赤字を親会社の利益から控除できます。利益の圧縮により、相応の節税効果が期待できます。

株主代表訴訟リスクの軽減

経営陣と少数株主の間に対立構造がある場合、取締役は少数株主からの株主代表訴訟提起の脅威に常時直面することになります。スクイーズアウトで少数株主を除外すれば、取締役は株主代表訴訟の懸念から解放され、経営に専念できる環境が整います。

長期的な経営戦略の実現

スクイーズアウト後は、短期的な株価や配当に関心が高い少数株主の意向を気にせず、長期的な視点で経営戦略を立てることができます。また、外部からの敵対的買収のリスクも低減するため、一貫した経営方針を維持しやすくなります。結果として企業価値の向上と安定した経営を両立させることが可能になります。

▷関連:敵対的買収とは?中小企業に防衛策は不要・M&A事例も紹介

スクイーズアウトのデメリット

次にデメリットです。

手続に期間を要する

スクイーズアウトの実施には、複数の手法が存在します。ただし、いずれの手法を採用する場合でも、法令に基づく厳密な手順での手続が求められるため、相応の期間を要します。最も迅速な方法でも3週間程度は必要であり、時間を要する方法では2か月程度を見込む場合もあります。スクイーズアウトの実施においては、採用する手法に応じて、手続完了まで十分な余裕を持ったスケジュール設定が重要です。

法的リスクの発生

強制的に株式を買い取られる少数株主が、譲渡価格の妥当性や手続の公正性に不満を持つことがあります。そのような場合、裁判に発展するリスクが高まります。裁判となれば弁護士費用などの経済的負担だけでなく、長期間の不確実性や企業イメージの低下といった問題も生じる可能性があります。このようなリスクを避けるためにも、公正で透明性の高い手続を心がけることが大切です。

高額な対価の支払い

スクイーズアウトを実施する際には、少数株主に対して正当な対価を支払う必要があります。この金額は市場価格や公正な評価額に基づいて決められるため、多くの場合高額になります。特に対象会社の業績が好調で将来性が高いと評価される場合は、さらに対価が増加する可能性があります。大きな資金負担を強いられることもあるため、事前の資金計画も重要です。

▷関連:M&Aで買収プレミアム付ける理由とは?株価の算出方法や注意点

スクイーズアウトの注意点

スクイーズアウト(キャッシュアウト)は、会社にとっては反対勢力を排除し、経営の意思決定を円滑に進めることができる等のメリットがあります。一方、排除される側である少数株主にとっては、強制的に保有株式を買い取られ経営から追い出されることから、受け入れがたい制度と言えます。特に、中小企業の株主は、親族や知人、創業仲間といった複雑な人間関係が絡むことも多いため、トラブルが発生しないよう慎重に進めることが重要です。

手続の公正性

スクイーズアウトは、適法な手続きを踏み、公正な買取価額の設定を行うことが、少数株主との対立回避策として重要です。仮に裁判所が介入し、会社側が勝訴したとしても企業イメージが低下する可能性があります。スクイーズアウトを進める際は、トラブルにならないよう丁寧な対話と適切な手続きで進めるようにしましょう。

会社法改正の影響

スクイーズアウトの実施方法は、会社法の改正を経て変化してきました。平成26年の会社法改正以前には、前述の通り全部取得条項付種類株式を利用したスクイーズアウトが主に利用されていましたが、改正後には特別支配株主による株式等売渡請求制度や株式併合等が可能になり、実行の手間や時間的観点からスクイーズアウトの手法も変化しました。

スクイーズアウトは、迅速な意思決定を可能にすることや会社にとって好ましくない株主を排除するなど、会社オーナーや経営者にとって安定的な経営を継続するためには必要な手段と言えます。一方で、少数株主の権利をないがしろにならないよう権利保護についても重要視されてきています。スクイーズアウトは少数株主の同意を得ず実行が可能ではありますが、大株主や経営者は少数株主に配慮した対応が求められることは変わりませんので、慎重に検討し実行することが重要と言えます。

買取価格(株価)の妥当性

スクイーズアウトに係る自社株の買取価格は、少数株主が納得できる「公正な価額」で買い取ることが重要です。株価算定に関して少数株主が納得できない場合、少数株主は裁判所に価格決定に関する異議申立てを行うことができます。裁判所が算出する株価は、対象会社が事業を継続的に行うことを前提とした株価算定となるケースが多くあります。株価の算定方法としては大きく3つに分けられますが、将来のキャッシュフローを現在価値に割引いて算出するインカムアプローチが採用されることが多いため、少数株主と買取価額で合意できない場合は、想定よりも高い株価で買取が必要となるケースがあります。

参考までに、スクイーズアウトの際の株価算定の代表的な評価方法について紹介します。

- インカムアプローチ:将来のキャッシュフローを現在価値に割引いて評価する方法です。代表的な算定方法としてはDCF法が挙げられます。

- コストアプローチ:事業運営に必要な資産や負債を時価評価し、再現コストを計算する方法です。代表的な算定方法としては、簿価純資産法・時価純資産法が挙げられます。

- マーケットアプローチ:自社と類似する上場企業の指標を参考に、相対的な評価を行う方法です。代表的な算定方法としては、類似企業比較法・類似取引比較法が挙げられます。

株価算定を行う対象会社の特徴や市場環境を加味し、どのアプローチ法で株価算定を行うか決定します。これらの株価算定法を用いて公平な株価を算出することが、スクイーズアウトを進める上で重要となります。

▷関連:企業買収が失敗する理由|失敗確率は1割か3割か?6つの罠とは

スクイーズアウトの事例(2024年)

2024年に公表・計画されたスクイーズアウトの事例を紹介します。いずれもTOB(株式公開買付)と株式併合を組み合わせた手法が採用され、少数株主を排除して完全子会社化が進められています。

| 対象会社 | 譲受企業(公開買付者) | TOB価格 | 手法 | 実施内容と結果 |

|---|---|---|---|---|

| 株式会社永谷園ホールディングス | エムキャップ十二号株式会社(丸の内キャピタルが設立) | 1株3,100円 | TOB + 株式併合によるスクイーズアウト | 2024年6月4日から7月16日までTOBを実施し、取得価額は最大約480億円となりました。2024年9月下旬に株式併合を用いたスクイーズアウト手続が行われ、完全子会社化および非公開化が実施されました。MBOにより機動的かつ柔軟な意思決定を可能とする新しい経営体制を構築することが目的です |

| サムティホールディングス株式会社 | Song Bidco合同会社(投資ファンドのヒルハウス) | 1株3,300円 | TOB + 株式併合によるスクイーズアウト | 2024年10月15日から11月26日までTOBを実施しました。応募株券等の総数が25,674,113株となり、買付予定数の下限を上回ったため成立しました。株式併合を通じてスクイーズアウトが行われ、完全子会社化および非公開化が実施されました。2024年12月3日に親会社となり、上場廃止となる見込みです |

| エレマテック株式会社 | 豊田通商株式会社 | 1株2,400円 | TOB + スクイーズアウト手続 | 2024年10月30日から12月11日までTOBを実施し、取得価額は約406億円となりました。応募株券等の総数が13,149,269株となり、買付予定数の下限を上回ったため成立しました。スクイーズアウト手続が進められ、完全子会社化が達成されました。国内顧客基盤の強化による事業規模の拡大、グローバルへの事業展開などのシナジー効果を狙っています |

3件ともTOBと株式併合を組み合わせた手法を採用しており、TOB価格はいずれも過去の株価水準を上回る水準で設定されました。これらの事例は、上場を維持するコストや経営の自由度を考慮し、非公開化を選択する企業が増加している傾向を示しています。

よくある質問|スクイーズアウトに関するFAQ

スクイーズアウト(キャッシュアウト)に関するFAQは以下のとおりです。

スクイーズアウト(少数株主の排除)とは、大株主が少数株主の持つ株式を強制的に買い取り、株主構成を単純化する手法です。これにより、大株主はより迅速かつ柔軟な経営判断が可能になります。一般的には、上場会社が非公開化する際や、グループ会社を完全子会社化する際などに用いられます。少数株主にとっては、保有する株式が意図せず現金化されることになります。

主な方法としては、以下のものがあります。

・株式売渡請求: 90%以上の議決権を持つ株主が、残りの少数株主に対して株式の売渡しを請求できる制度です。

・株式併合: 複数の株式をまとめて一つの株式とする手続きです。例えば、3株を1株に併合する場合、少数株主の持ち株数が1株未満になると端株となり、会社法に基づき金銭で買い取られることで株主でなくなることがあります。2/3以上の賛成による株主総会特別決議で実施可能です。

自身の持ち株比率が1/3以下になった場合、スクイーズアウトのリスクが高まるため注意が必要です。特に、第三者が2/3以上の株式を取得した場合や、その状況が続く場合は、株式併合によるスクイーズアウトが実行される可能性があります。

少数株主がスクイーズアウトをある程度回避するための対策としては、株主間契約を締結することが考えられます。例えば、大株主が株式を売却する際に、少数株主の株式も一緒に売却できる権利(ドラッグアロング)や、少数株主が株式を売却する際に、大株主が優先的に買い取る権利(先買権)などを定めることで、一方的なスクイーズアウトを防げる可能性があります。また、スクイーズアウトに関する条項を株主間契約に盛り込むことも有効です。

まず、反対する理由を丁寧にヒアリングし、説得を試みることが重要です。M&Aの目的やメリットを丁寧に説明することで、理解を得られる可能性があります。説得が難しい場合は、売却に同意する株主の持ち株比率を確認し、必要な議決権数を確保できるか検討します。また、株主間契約などで株式の処分に関する取り決めがないか確認することも重要です。最終的には、株式併合などの法的な手続を用いて、反対株主の株式を処理することも検討されます。

株式併合の結果、1株未満の端株が生じた場合、会社法に基づき、会社はその端株を市場で売却するなどして得られた代金を、端株主に交付する手続を行います。この際、少数株主は株主としての地位を失い、金銭を受け取る形となります。

M&Aを将来的に検討しているのであれば、株主構成を整理しておくことが重要です。創業時の関係者などで、現在は経営に関与していない株主がいる場合、事前に買い取っておくことで、将来のM&Aの手続を円滑に進めることができます。また、株主が反社会的勢力に関与していないかなども確認する必要があります。

経営者がM&Aに積極的である一方、株主が反対する場合や、その逆のケースなど、意見の対立が生じやすいです。特に、経営者が少数株主であり、オーナーシップの喪失を懸念する場合や、株主がより高い売却益を求めている場合などに意見が衝突することがあります。また、株主が会社の事業内容を十分に理解していない場合、表明保証の範囲などで問題が生じる可能性もあります。このような場合は、事前に経営者と株主間で十分な協議を行い、意思疎通を図っておくことが重要です。

スクイーズアウトのまとめ

スクイーズアウトとは、大株主が少数株主から強制的に株式を取得し、完全子会社化を実現する手法です。株式併合、株式等売渡請求など複数の手法があり、実務では株式併合が最も多く利用されています。意思決定の迅速化、株主総会運営の効率化、連結納税制度の活用などのメリットがある一方、手続の公正性や買取価格の妥当性が重要です。トラブル回避のため、少数株主と丁寧なコミュニケーションを取りながら慎重に進めることが不可欠です。

みつきコンサルティングは、税理士法人グループのM&A仲介会社として15年以上の業歴があり、中小企業M&Aに特化した経験豊富なM&Aアドバイザー・公認会計士・税理士が多数在籍しています。スクイーズアウトを活用したM&Aのご支援も可能です。みつき税理士法人と連携し、株価算定から手続実行、税務・法務面のサポートまでワンストップで対応します。M&Aをご検討の際は、ご相談ください。

完全成功報酬のM&A仲介会社なら、みつきコンサルティングへ >

著者

- 名古屋法人部長/M&A担当ディレクター

-

人材支援会社にて、海外人材の採用・紹介事業のチームを率いて新規開拓・人材開発に従事。みつきコンサルティングでは、強みを生かし人材会社・日本語学校等の案件を中心に工事業・広告・IT業など多種に渡る案件支援を行う。M&Aの成約実績多数、M&A仲介・助言の経験年数は10年以上

監修:みつき税理士法人

最近書いた記事

2026年2月21日M&A支援機関登録制度とは?国が認定する仲介会社の基準・選び方

2026年2月21日M&A支援機関登録制度とは?国が認定する仲介会社の基準・選び方 2026年2月21日中小M&Aガイドラインとは?第3版で変わる手数料開示と業者選び

2026年2月21日中小M&Aガイドラインとは?第3版で変わる手数料開示と業者選び 2026年2月21日個人保証とM&A|経営者保証の解除に向けた売却スキームと注意点

2026年2月21日個人保証とM&A|経営者保証の解除に向けた売却スキームと注意点 2026年2月9日M&A補助金とは?2026年14次公募の要件・申請方法を解説

2026年2月9日M&A補助金とは?2026年14次公募の要件・申請方法を解説