ベンチャーの経営者にとって、M&Aは成長戦略と創業者利益獲得の重要な手段です。将来の展望に悩む経営者にとって、M&Aは新たな可能性を拓くかもしれません。本記事では、ベンチャーM&Aのメリット、成功のポイント、注意点、そして国内の事例を解説し、貴社の事業拡大と適切なEXIT戦略を支援します。

「うちの会社でも売却できるだろうか…」、「何から始めればいいんだろう…」

そのようなオーナー経営者の不安に、中小企業向けM&A仲介会社みつきコンサルティングは、20年間・500件以上の支援実績にもとづく無料相談でお応えします。本格的な検討前の情報収集だけでもかまいません。まずはお話をお聞かせください。

> みつきコンサルティングにM&A仲介を無料相談する|税理士法人グループ

ベンチャーのM&Aの重要性と高まる注目度

近年、ベンチャー企業におけるM&Aは、事業成長と投資回収の両面で非常に重要な戦略となっています。これまでは新規上場(IPO)が主要な目標とされていましたが、M&Aを選択するベンチャー企業が国内で徐々に増えている傾向にあるのです。この変化は、ベンチャー企業を取り巻く環境が多様化し、経営者がより柔軟な選択肢を求めるようになったことを示唆しているように感じます。M&Aの件数は今後も増加し、事業の新たな展開を模索するベンチャー経営者にとって、その重要性はさらに高まることでしょう。

▷関連:M&Aとは|目的やメリット・デメリット、手法、流れを簡単に解説

ベンチャー企業におけるM&Aの目的

ベンチャーにとってM&Aは、いまや新規上場(IPO)と並ぶベンチャー企業の代表的なEXIT(投資回収)戦略の一つです。これには、既存の事業をさらに拡大させるために、不足している経営資源を獲得する目的もあります。具体的には、譲渡オーナーがベンチャーキャピタルやエンジェル投資家からの出資に対して、株式譲渡などを通じて利益を得る方法ということになります。

M&Aを通じて創業者利益を確保し、次のビジネスに投じるケースも増えています。事業を急成長させるために、自社に足りない技術、人材、顧客基盤、販売網などをM&Aによって取り込み、相乗効果を生み出すことも重要な目的となるのです。大手企業との連携により、ベンチャー企業単独では困難だった規模の拡大や市場開拓が可能となることも、M&Aが選ばれる大きな理由です。

▷関連:M&Aスキームの種類は?広義と狭義・手法の選択・事例も紹介

M&Aがベンチャー企業に選ばれる背景

M&Aがベンチャー企業に注目される背景には、いくつか理由があります。まず、ベンチャー企業を売却して利益を得て、その資金で新しい事業を立ち上げるケースが増えています。これは、創業者が新たな挑戦を続けるための資金源としてM&Aを活用していることを意味します。IPOに比べて準備期間が短く、より迅速に資金化できる点が、この選択を後押ししていると言えるでしょう。

また、大企業がイノベーションを推進するためにベンチャー投資を加速させていることや、ベンチャー企業自身が持続的な成長のために大手企業との連携を不可欠と考えるようになったことも、M&Aが増加する大きな要因と言えます。国内の市場環境の変化が、ベンチャー企業のM&Aを活発にしているのは明らかです。

▷関連:スタートアップM&Aの成功ポイント|成長とイグジット戦略

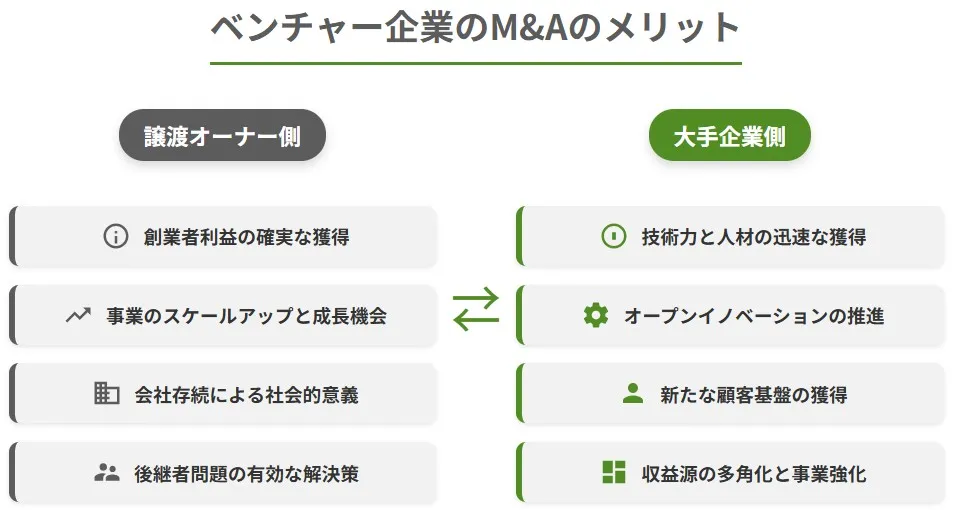

ベンチャーのM&Aがもたらすメリット

ベンチャー企業がM&Aを行うことには、譲渡オーナー側と譲受する大手企業側の双方に多くのメリットが存在します。これまでの努力が実を結び、次のステップへと進むための強力な推進力となる可能性を秘めているのです。M&Aは、単なる資金調達や売却というだけでなく、事業の成長を劇的に加速させる機会を提供します。

▷関連:スモールM&Aとは?メリット・デメリットや手続の流れ・成功の秘訣

譲渡オーナーにとってのメリット

M&Aを検討する譲渡オーナーにとって、様々な利点があります。ここでは、特に重要な4つのメリットについて詳しく説明します。

創業者利益の確実な獲得

譲渡オーナーにとって、M&Aの最も大きなメリットは創業者利益の獲得です。長年にわたって事業を育て上げた努力が、具体的な売却額として形になることは、大きな達成感につながります。

特に大手企業グループの傘下に入ることで、まとまった売却益を確保できます。同時に、事業のさらなる成長も期待できるため、一石二鳥の効果があります。M&Aは迅速な資金化を可能にするため、創業者や投資家にとって非常に魅力的な選択肢となります。

事業のスケールアップと成長機会

自社に不足していた資金力やリソースを譲受企業から補完してもらえる点も、大きな利点です。これにより、単独では実現が難しかった大規模な事業展開や投資が可能になります。

譲受企業の持つネットワークや技術力を活用することで、事業のスケールアップを図れます。市場拡大や新規事業展開など、これまで資金面で諦めていた計画も実現できるようになります。

会社存続による社会的意義

M&Aは会社の廃業を回避し、従業員や事業を存続させられるという社会的意義のあるメリットも提供します。従業員の雇用を守り、取引先との関係も維持できるため、地域経済への貢献も続けられます。

長年築き上げた事業を次の世代に引き継ぐことで、社会全体にとってもプラスの効果をもたらします。これは、単なる経済的利益を超えた価値のある成果といえます。

後継者問題の有効な解決策

後継者問題に悩むベンチャー企業にとっては、M&Aは技術力や経験値の高い人材を後継者に選定し、会社を存続させる有効な解決策となります。親族や社内に適切な後継者がいない場合でも、譲受企業の人材が事業を引き継げます。

これにより、事業の継続性を確保しながら、さらなる発展の可能性も生まれます。後継者不足で事業の将来に不安を感じているオーナーにとって、M&Aは現実的で有効な選択肢です。

▷関連:友好的M&Aとは?事例を紹介|敵対的買収との違い・手法・注意点

大手企業(買い手)にとってのメリット

大手企業にとっても、M&Aは多くの利点をもたらします。特に重要な4つのメリットについて、具体的に説明します。

技術力と人材の迅速な獲得

最も顕著なメリットは、自社にない技術や優秀な人材を短期間で獲得できる点です。これは、自社開発や新規採用に比べて、時間とコストを大幅に削減できることを意味します。

競争が激化する現代において、素早く経営資源を手に入れるM&Aの価値は非常に高いといえます。内部での開発には数年かかる技術も、M&Aなら数か月で自社のものにできます。

オープンイノベーションの推進

M&Aを通じて自社以外の組織と連携することで、いわゆる「自前主義」からの脱却を図れます。これにより、オープンイノベーションを推進できる機会も得られます。

外部の新しい発想や技術を取り入れることで、自社では思いつかなかった解決策や商品開発が可能になります。社内の固定観念にとらわれない、柔軟な事業展開ができるようになります。

新たな顧客基盤の獲得

ベンチャー企業が持つ独自の顧客基盤を自社に統合すれば、新たな顧客層へのアプローチが可能となります。これにより、市場シェアの拡大にもつながります。

従来の自社商品では届かなかった市場や顧客に対して、効率的にアプローチできるようになります。既存の営業ネットワークでは限界があった分野でも、新しいチャネルを活用して事業拡大が図れます。

収益源の多角化と事業強化

譲受企業は既存事業の強化だけでなく、新たな収益源の確保や事業領域の多角化も実現できます。一つの事業に依存するリスクを軽減し、より安定した経営基盤を築けます。

複数の事業分野を持つことで、市場変動や景気の影響を分散できます。また、各事業間でのシナジー効果も期待でき、全体としての競争力向上も見込めます。

▷関連:企業買収とは?目的・利点と欠点・種類と手法・流れ・M&Aの注意点

ベンチャーからみたIPOとM&Aの比較

ベンチャー企業の将来を考える上で、IPO(新規株式公開)とM&A(会社売却)は主要な二つの選択肢となります。それぞれの特徴を理解しましょう。

ベンチャーがIPOするメリット・デメリット

主なIPOのメリットとデメリットを列挙します。

IPOのメリット

- 広範な投資家から大規模な資金を調達できる点です。これにより、事業拡大や研究開発への投資といった戦略的な施策を大胆に実行できる余地が生まれます。調達される金額もM&Aの売却額と比較して、規模が大きくなる傾向にあります。

- 上場企業としての地位は取引先や顧客からの信頼性を高め、ブランド価値の向上にも寄与します。これにより、新規取引の獲得や優秀な人材の採用において有利に働くことが期待できます。

- ストックオプションなどの株式報酬制度を導入することで、従業員の会社への帰属意識や業績向上への意欲を高められる可能性もあるでしょう。

IPOのデメリット

- 準備には多大な時間とコストがかかり、財務諸表の整備、内部統制システムの構築、法令遵守体制の確立など、多岐にわたる綿密な準備が求められます。

- 証券取引所や証券会社による厳格な審査もパスする必要があり、すべての企業が上場基準を満たせるわけではありません。

- 経営者や主要株主は市場の信頼を維持するため、保有株式の売却に制限を受けることがあり、個人の資産流動性を制限する要因となることも事実です。

▷関連:マイクロM&Aとは?メリットとデメリット・成功ポイント・流れ

ベンチャーがM&Aするメリット・デメリット

次に、M&Aのメリットとデメリットの主なものを列挙します。

M&Aのメリット

- IPOと比較して一般的に準備期間が短く、コストも低い傾向にある点が挙げられます。企業規模や業績に関わらず、譲受企業との合意さえあれば実行可能な柔軟性も持ち合わせています。これにより、幅広いベンチャー企業が選択肢として検討できます。

- 適切なパートナーとのM&Aは、技術、市場、人材などの面で相乗効果を生み出し、急速な成長をもたらす可能性を秘めています。

- 社会全体で見ると、IPOよりもM&Aを支援する機関の方が圧倒的に多く、専門的なサポートを受けやすい環境にあると言えます。

M&Aのデメリット

も存在します。通常、M&Aでは経営権が譲受企業に移転するため、譲渡オーナーや現経営陣の影響力が大幅に低下する可能性があります。買収後に企業文化や経営方針が大きく変わることで、従業員の不安や離職に繋がる懸念も生じ得るでしょう。企業価値を最大化できる理想的な譲受先を見つけることは容易ではなく、M&Aプロセスが長期化したり、最終的に断念したりするケースも珍しくありません。

▷関連:M&Aのメリットとデメリットを網羅!全関係者の立場と手法別に解説

成功するベンチャーのM&A

ここからは、ベンチャー企業がM&Aをさせるためのポイントや注意点、成功事例、今後の展望について説明します。

ベンチャーがM&Aを成功させる鍵

ベンチャー企業がM&Aを成功させるためには、いくつかの重要なポイントを理解し、戦略的に準備を進めることが不可欠です。

適切な売却のタイミングを見極める

M&Aは、ベンチャー企業の価値が最も高まっている時期に実施することが非常に大切です。譲渡後の将来性も企業価値評価に加味されるため、事業が成長途上にあり、今後の伸びしろが期待できるタイミングであればあるほど、高い売却額で譲渡できる可能性が高まります。

例えば、安定したキャッシュフローを生み出し、かつ市場での注目度も高い時期は、まさに絶好のタイミングと言えるでしょう。逆に、事業がすでに成熟しきってしまい、将来性を見出しにくくなると、スムーズなM&Aが難しくなる可能性があるため、経営者としては常に市場の動向と自社の成長フェーズを注意深く見極める必要があるでしょう。

譲受企業のニーズを深く理解する

M&Aを成功させるためには、大手企業側のニーズ、すなわち「何を求めているのか」を深く理解することが肝要です。大手企業が高い相乗効果(シナジー)を引き出せると判断すれば、交渉は格段に進めやすくなります。例えば、大手企業が特定の技術や市場への参入を強く望んでいる場合、そのニーズに合致する情報を的確に提示することで、M&Aの成立可能性を高められます。自社の強みが譲受企業のどの課題を解決し、どのような未来を創出できるのかを具体的に示すことが、高い金額での合意に繋がります。

無形資産の価値をアピールする

M&Aにおいて、目に見える資産だけでなく、無形資産の価値を明確にアピールすることも成功への重要な鍵です。無形資産には、独自の技術力、蓄積された事業ノウハウ、革新的なアイデア、構築されたブランド力、そして経営者の能力などが含まれます。これらの無形資産に高い価値があると譲受企業に判断してもらえれば、売却額の向上に繋がる可能性も十分にあります。

もしもニッチ市場であったとしても、その中でのブランド力がある場合には、顧客の信頼や市場での優位性を象徴するものであり、高い金額で評価されることも少なくありません。具体的な数値や実績、あるいは将来の収益にどう貢献するかを示す計画を提示することで、交渉相手の興味を引き、M&Aの案件成立を促進できるでしょう。

バイアウトファンドが重視する視点

バイアウトファンドがベンチャー企業に投資し、さらなるM&Aを通じて成長を加速させる事例も増えています。ファンドは、投資した会社が継続的に小さな会社を譲受していくことで、事業を拡大させ、最終的に上場を促進するケースがあることにも着目しています。この過程でファンド側が重視するのは、対象会社が安定した収益を生み出し、高い確率で売却できるかどうかという点です。彼らは徹底した事業デューデリジェンスを行い、将来のキャッシュフロー計画の実現可能性や、潜在的なリスクを詳細に評価します。安定したビジネスモデルを持つベンチャー企業は、バイアウトファンドにとって魅力的な投資対象となるため、この視点を理解しておくことは重要です。

▷関連:バイアウトとは?M&Aやイグジットとの違い・手法・注意点を解説

ベンチャーがM&Aを進める上での注意点

M&Aにより大手企業の子会社になるプロセスにはいくつかの注意点も潜んでいます。金額面だけでなく、組織としての継続性を考えることも重要です。

希望売却額と現実のギャップを理解する

譲渡オーナーとしては、自社に対して高い売却額を希望するのは自然なことです。しかし、M&Aの交渉では、必ずしも希望する金額で譲渡できるとは限りません。譲渡オーナーと譲受企業の双方が納得できる価格を設定しなければ、交渉が難航する可能性も出てきます。そのため、明確な目標額を持ちつつも、ある程度の妥協点を見つける柔軟な姿勢が、M&Aをスムーズに成約させるための重要なポイントとなるでしょう。客観的な企業価値評価に基づいた現実的な金額を理解しておくことが大切です。市場の相場や、譲受企業が認識するシナジー効果の程度によって、提示される売却額は変動することを忘れてはなりません。

従業員への丁寧な説明と理解の促進

M&Aを実施する際、従業員の理解を得ることは極めて重要です。M&Aをきっかけに優秀な人材が離職してしまう事態は避けたいものです。なぜM&Aが必要なのか、M&Aによって従業員にどのような影響やメリットがあるのか、彼らの待遇がどのように変化するのかを、正確かつ丁寧に伝える準備が経営者には求められます。早期に情報を共有し、彼らの不安を解消するための対話を重ねることが、M&A後の企業文化の円滑な統合にも繋がると考えます。

組織体制がバリュエーションに与える影響

ベンチャーのM&Aにおける企業価値評価では、組織体制は重要な要素となります。例えば、正社員が少なく、業務委託やインターンだけで組織が形成されている場合、譲受企業側は「すぐに辞めてしまうかもしれない」「ノウハウが外部に流出するリスクがある」と考える可能性があります。そうなると、将来の事業計画の実現可能性が担保されないと判断され、結果としてバリュエーションがつきにくくなることも考えられます。

安定した組織体制は、譲受企業が将来の収益を予測し、リスクを評価する上で不可欠な要素であると認識しておくべきでしょう。業務委託契約であっても、実質的にフルタイムで長期的にコミットしているなど、特殊性や代替困難な仕組みがあれば、価値を生む可能性はあります。

▷関連:子会社化とは|株式や社長はどうなる?M&Aのメリットとデメリット

ベンチャー企業による老舗バイアウトの潮流

ベンチャー企業が老舗企業を買収し、自社テクノロジーで再成長させる動きが各業界で目立っています。2024年のベンチャー企業による買収件数は前年比5割超増の100件超となり、事業承継ニーズと成長志向のマッチングが加速しています。

具体的な買収事例

- AI翻訳を手掛ける株式会社NUVOは、札幌会議録センターなど翻訳・反訳会社3社を事業承継型で取得し、自社の音声認識・自然言語処理技術と、現場で培われた専門翻訳のノウハウを統合しました。

- 酒類ECのKURAND株式会社は、1788年創業の日本酒蔵・後藤酒造店の全株式を取得し、DXやデジタルマーケティングの強化を通じて、伝統と地域ブランドの継承・高付加価値化を図っています。

- 建設現場向けビデオ通話ツール「SynQ Remote」を開発するクアンドは、1970年創業の測量・補償コンサルの南都技研を完全子会社化し、同社をDXのモデルケースとして活用することで、生産性向上と人手不足解消に挑んでいます。

- ライドシェア事業のnewmoは大阪府内のタクシー会社を複数買収し、既存の運行管理体制と自社サービスを組み合わせることで、規制産業へスピーディーに参入しています。

成功するベンチャーによる買収の共通点

成功しているベンチャー企業のM&Aには、テクノロジーと老舗の顧客基盤・許認可・人材が補完関係にあるという共通点があります。

さらに、買収後のPMIにおいて、現場の文化や雇用を尊重しつつ、「DXのモデルケース」や将来の横展開をあらかじめ描いている点が、単発で終わらない成長ストーリーにつながっています。

国内ベンチャーのM&A成功事例

国内では、さまざまな分野でベンチャーM&Aの成功事例が数多く報告されています。これらの事例は、業種を問わず多くの企業がM&Aを通じて事業成長を実現していることを示しています。

IT・人材サービス分野の事例:フリーランス人材マッチングサービスの統合

ITフリーランス人材紹介サービスのパラフト株式会社は、ランサーズ株式会社のグループ企業となりました。これにより、パラフトが持つフリーランス向けマッチングサービス「PROsheet」のデータベースが統合され、ランサーズの事業拡大に活用されています。この連携は、両社の強みを掛け合わせることで、より強固な顧客基盤を築いた成功事例となりました。データベースの統合により、サービスの質と幅が大幅に向上しています。

教育分野の事例:オンライン学習サービスと文具大手の連携

学生向けオンライン学習コンテンツを提供する株式会社CLEARが、文具大手コクヨ株式会社に譲渡した事例があります。これにより、株式会社CLEARは国内での高い知名度を持つコクヨの力を借りて、中高生向け学習サービス「Clear」の事業成長を加速させました。これは、大手企業のブランド力と資金力を活用したベンチャー企業の成長戦略といえます。教育分野でのデジタル化を進める上で、理想的な組み合わせではないでしょうか。

製薬業界の事例:社会情勢を背景としたM&A

製薬業界では、株式会社UMNファーマが、コロナワクチン事業での相乗効果を見込まれ、塩野義製薬の完全子会社となったケースも注目されます。これは内的要因だけでなく、社会情勢がM&Aに影響を与えた興味深い事例です。外部環境の変化がM&Aのきっかけとなる可能性を示しており、企業の戦略的判断の重要性を物語っています。時代の流れを読んだ適切な判断が成功につながった事例と思います。

アパレル・ファッション分野の事例:サブスクリプションサービスの事業拡大

ブランドバッグのサブスクリプション型レンタルサービスを提供するラクサス・テクノロジーズ株式会社が、アパレル大手の株式会社ワールドに譲渡しました。ITを基軸にしたビジネスの強化を進め、既存システムを軸に事業規模を拡大させています。この事例は、ベンチャー企業が持つ革新的なサービスが、既存大手企業の事業変革に貢献する好例といえるでしょう。

フリマアプリ分野の事例:競合サービス統合による市場拡大

スマートフォンで簡単に取引ができるフリマアプリ「フリル」を提供していた株式会社Fablicは、楽天株式会社の完全子会社となりました。「ラクマ」との統合によってユーザー数と利用者層の拡大を図ることに成功しています。これは、競合するサービス同士がM&Aを通じて市場での支配力を高めた典型的な成功事例です。統合により、より多くのユーザーに質の高いサービスを提供できるようになりました。

▷関連:近年のM&A事例|最近の有名な事例・中小企業の成功事例も紹介

今後のベンチャーのM&A市場の展望

国内のM&A市場では、ベンチャー企業のEXITとしてのM&Aが増加傾向にあり、今後さらに加速すると予想されています。経済産業省の調査によると、日本のベンチャー企業のEXITの内訳は、IPOが約70%であるのに対し、M&Aは約30%にとどまります。これに対し、米国ではM&Aが約90%を占め、IPOは約10%です。このことからも、国内ベンチャーのM&A市場にはまだ大きな成長余地があると考えられます。

国内ベンチャーのM&A市場は、今後さらに拡大していくことが予想されます。国内においても、大企業がイノベーションを求める動きは加速しており、ベンチャー企業も大手企業との連携を通じて、持続的な成長を実現しようとする傾向が強まっているためです。これにより、多くのベンチャー企業がM&AをEXIT戦略として、また事業拡大の戦略として検討する機会が増えることでしょう。具体的な件数や金額も着実に増加し、より活発な市場へと発展していくと思われます。この流れは、日本の経済全体にとっても活力を与えるものとなるに違いありません。

▷関連:M&Aで起業する前に知るべき費用・メリット・成功ポイントとは?

ベンチャー企業のM&Aのまとめ

ベンチャー企業のM&Aは、IPOと比較して短期間での資金化が可能で、創業者利益を確実に獲得できる有力なEXIT戦略です。大手企業の経営資源やブランド力を活用することで事業のスケールアップを図れ、後継者問題の解決にも繋がります。成功には、事業が成長段階にある適切なタイミングの見極め、譲受企業のニーズの深い理解、技術力やノウハウなど無形資産の効果的なアピールが鍵となります。

みつきコンサルティングは、みつき税理士法人グループのM&A仲介会社として15年以上の実績を持ちます。中小企業・ベンチャー企業のM&Aに特化し、経験豊富なM&Aアドバイザー、公認会計士、税理士が多数在籍しています。企業価値評価から譲受企業の選定、シナジー効果の最大化まで、ベンチャーM&Aの特性を理解した総合的な支援が可能です。ベンチャー企業のM&Aをご検討の際は、ぜひ当社にご相談ください。

完全成功報酬のM&A仲介会社なら、みつきコンサルティングへ >

著者

- 事業法人第三部長/M&A担当ディレクター

-

宅食事業を共同経営者として立ち上げ、CFOとして従事。みつきコンサルティングでは、会計・法務・労務の知見を活かし、業界を問わず、事業承継型・救済型・カーブアウト・MBO等、様々なニーズに即した多数の支援実績を誇る。M&Aの成約実績多数、M&A仲介・助言の経験年数は10年以上

監修:みつき税理士法人

最近書いた記事

2026年1月12日会社売却とは?手法・目的・手続・価格・費用と税金・成功のポイント

2026年1月12日会社売却とは?手法・目的・手続・価格・費用と税金・成功のポイント 2026年1月11日不動産M&Aとは?仕組・手続スキーム・税務メリット・注意点を解説

2026年1月11日不動産M&Aとは?仕組・手続スキーム・税務メリット・注意点を解説 2025年12月13日第三者割当増資とは?株価・手続の流れ・会計税務・M&A事例を解説

2025年12月13日第三者割当増資とは?株価・手続の流れ・会計税務・M&A事例を解説 2025年12月10日ベンチャー企業のM&A|メリット・注意点・買収・成功事例を解説

2025年12月10日ベンチャー企業のM&A|メリット・注意点・買収・成功事例を解説