M&Aの検討を始める際、まず気になるのは費用面ではないでしょうか。多額の資金が動くM&Aでは、仲介会社に支払う手数料も決して少なくありません。本記事では、M&Aにおける「完全成功報酬」という料金体系に焦点を当て、その仕組みからメリット・デメリット、他の手数料との比較、さらには税務上の扱いに至るまで、詳しく解説します。

「うちの会社でも売却できるだろうか…」、「何から始めればいいんだろう…」。そのようなオーナー経営者の不安に、中小企業向けM&A仲介会社みつきコンサルティングは、20年間・500件以上の支援実績にもとづく無料相談でお応えします。本格的な検討前の情報収集だけでもかまいません。まずはお話をお聞かせください。

> みつきコンサルティングにM&A仲介を無料相談する|税理士法人グループ

M&Aにおける完全成功報酬とは

M&Aの世界には、様々な手数料体系が存在します。その中でも「完全成功報酬」は、譲渡オーナーにとって魅力的な費用体系になります。この料金体系は、M&Aが実際に成立しなければ、仲介会社に対して一切の費用を支払う必要がないというものです。

通常の「成功報酬制」では、M&Aが成立した時点で報酬が発生するという点は共通していますが、その過程で着手金や中間金といった費用が生じます。しかし、完全成功報酬制では、そうした途中費用を一切支払わずにM&Aプロセスを進められる点が、大きな違いとなるのです。

▷関連:中小企業のM&A仲介とは?メリットとデメリット・費用相場・選び方

M&Aで完全成功報酬が選ばれる理由

多くの譲渡オーナーが完全成功報酬制に魅力を感じるのは、費用面での安心感が大きいからでしょう。M&Aの交渉は、常に成功するとは限りません。途中で交渉が頓挫する可能性も十分にあります。そのような場合でも、着手金や中間金を支払っていれば、それらの費用は返金されません。

しかし、完全成功報酬制であれば、M&Aが成立しなかったとしても、譲渡オーナーが出費を負うことはありません。この「不成立時のリスクゼロ」という点が、M&Aを検討する上で非常に大きなアドバンテージとなるのです。まさに、譲渡オーナーの負担を最大限に軽減し、安心してM&Aに取り組める環境を提供する料金体系と言えるでしょう。

一般的な成功報酬と完全成功報酬の違い

「成功報酬」という言葉は、広く使われますが、その内訳は様々です。厳密な定義がないため、着手金や月額報酬は発生しないものの、基本合意の段階で中間金が生じる場合でも「成功報酬」と呼ぶことがあります。この中間金は、想定される成功報酬の10%程度を支払うケースが多く見られます。

一方で、完全成功報酬制は、着手金や中間金を含め、M&Aが成立するまでは一切の手数料が発生しないという明確な特徴があります。この違いを理解することは、M&A仲介会社を選ぶ上で非常に重要です。途中経過で発生する費用を避けたいと考えるならば、完全成功報酬制を採用している会社を選ぶべきです。

▷関連:売り手のM&A手数料相場は高い?アドバイザリー費用を25社比較!

完全成功報酬制のメリットとデメリット

M&Aを進める上で、料金体系の選択は非常に重要な判断です。特に完全成功報酬制は、その特性から様々なメリットとデメリットを持っています。これらを理解することで、ご自身のM&Aについて安心して進めることができるようになります。

完全成功報酬制がもたらすメリット

完全成功報酬制は、譲渡オーナーにとって多くの安心材料を提供してくれます。

費用負担の軽減

最も大きなメリットは、費用負担の軽減です。M&Aの交渉は、時間も労力もかかりますが、この料金体系であれば、交渉中に費用が発生する心配がありません。万が一、M&Aが不成立に終わったとしても、出費がないため、精神的な負担も大きく軽減されるでしょう。これは、会社を売却するかまだ迷っている段階の方や、最後まで譲渡の判断を保留したい方にとっては、非常に魅力的な選択肢となるはずです。

透明性と予測可能性

透明性と予測可能性が高まる点もメリットに挙げられます。M&Aにかかる費用が明確で分かりやすいため、予算計画を立てやすくなります。さらに、仲介会社は成約しないと報酬を得られないため、担当者から率直な意見を聞きやすくなることもあります。成約の可能性が低い案件であれば、そもそもアドバイザリー契約を受託しない、あるいは正直にその状況を伝えてくれることが期待できます。これは、譲渡オーナーが冷静な判断を下す上で、非常に価値のある情報となるでしょう。

成約確度が高まる

成約確度が高まるという側面も見逃せません。仲介会社は、報酬を得るために成約を目指して積極的にマッチングを進めるインセンティブが働くためです。良い相手先とできるだけ早期に成約したいと考える譲渡オーナーにとっては、この点は大きな後押しとなるでしょう。実際に、完全成功報酬制を採用する仲介会社は、お客様に最高のM&A相手を選定してもらうことに注力すると言います。

完全成功報酬の注意点とデメリット

一方で、完全成功報酬制にもいくつかのデメリットが存在します。

進行が遅延するリスク

進行が遅延するリスクがある点は、考慮すべきでしょう。仲介会社は成約しなければ手数料を得られないため、複数の案件を抱えている場合、成約の望みが薄い案件は後回しにされる可能性があります。これは、M&Aを急ぎたい譲渡オーナーにとっては、懸念材料となりえます。

最低報酬が高額になるリスク

最低報酬が高額になるリスクも存在します。一般的なM&Aでは、成功報酬の計算結果が一定額に満たない場合でも、最低報酬が適用されることがよくあります。完全成功報酬制の場合、途中で費用が発生しない分、最低報酬の金額が大きめに設定されている可能性があるのです。相場としては500万円から2,500万円程度で、2,000万円とする仲介会社が多いとされています。譲渡価格があまり大きくないにもかかわらず、最低報酬の値下げ交渉に応じない会社もあるため、契約前にしっかりと確認することが重要です。

仲介会社側の利益相反

仲介会社側の利益相反の問題も挙げられます。双方と契約する仲介タイプの場合、取引が成立しなければ報酬が発生しないため、成立に向けて過度なインセンティブが働き、譲渡オーナーにとって最適な条件ではなくても、成立を優先するようなアドバイスが行われる可能性も否定できません。この点については、仲介会社選びの際に、契約タイプや会社の姿勢をよく見極めることが大切です。

▷関連:M&Aの仲介契約は利益相反?問題と対処法・M&A仲介会社の選び方

M&A仲介手数料の全体像と完全成功報酬

M&Aの交渉には、様々な手数料が発生する可能性があります。完全成功報酬制は、これらの手数料の中から、最終的な「成功報酬」のみを支払う料金体系です。ここでは、M&A仲介会社に支払う手数料の全体像について見ていきましょう。

比較表|完全成功報酬制のM&A仲介会社はどこ?

代表的なM&A仲介会社が「完全成功報酬制」を採用しているか否かをまとめたものが以下の表です。例えば「みつきコンサルティング」などが完全成功報酬の仲介手数料体系を採用しています。

M&Aプロセスで生じる手数料

M&Aの最初から最後まで、通常どのような費用が生じるかを説明します。

M&Aにおける相談料の考え方

相談料は、M&A仲介会社と正式な業務委託契約を締結する前に発生する費用です。多くのM&A仲介会社では、最初の相談を無料で行っていますので、気軽に相談できるのは嬉しい点ですね。一部のファイナンシャルアドバイザー(FA)や経営コンサルタント、弁護士などに相談した場合には、相談料が発生することがありますが、基本的には無料のケースが多いと理解しておいて良いでしょう。

M&A仲介の着手金とは

着手金は、M&A仲介会社と業務委託契約を結んだ際に支払われる手数料です。近年では、多くのM&A仲介会社が着手金を無料とする傾向にあります。もし着手金が発生する場合の相場は、中小規模案件でゼロから100万円程度、大規模案件では100万円から300万円程度が目安となります。

注意すべき点は、M&Aが不成立に終わったとしても、着手金は返金されないことが一般的だということです。これは、完全成功報酬制が着手金を求めない大きな理由の一つでもあります。お客様のリスクを減らすためにも、着手金の有無は、仲介会社を選ぶ際の重要なポイントとなります。

リテイナーフィー(月額報酬)の役割

リテイナーフィーは、M&A仲介会社と業務委託契約を締結した後、成約まで毎月請求される手数料で、顧問料やアドバイス料といった性質を持っています。しかし、現在のM&A仲介業界では、リテイナーフィーを設定している会社はほとんど見かけません。

もしリテイナーフィーが設定されている場合の相場は、毎月50万円から100万円程度です。仲介会社によっては、成功報酬からリテイナーフィー分を減額してくれる場合もあります。しかし、完全成功報酬制の会社を選べば、この月額費用も発生しないため、これもまた譲渡オーナーにとってのメリットと言えるでしょう。

M&Aにおける中間金とリスク

中間金は、M&Aの譲渡側と譲受側が交渉の大筋で合意し、意向表明が受理されたり、基本合意を交わしたりした時点で請求されることが多い費用です。中間金を請求するM&A仲介会社と、無料でサービスを提供する会社に分かれます。中間金が必要な場合の相場は、50万円から200万円程度、または成功報酬の10%から20%相当分となることが多いです。

この中間金も、M&Aが不成立に終わった場合でも返金されません。基本合意書や意向表明書には法的拘束力がないため、この段階ではM&Aの成立が確定しているわけではない点に注意が必要です。破談する確率は20%から30%もあると言われています。中間金を支払うことは、譲渡オーナーにとって大きなリスクとなる可能性があるため、完全成功報酬制のメリットが際立つ部分でもあります。

デューデリジェンス費用の負担と相場

デューデリジェンス費用とは、譲受側が譲渡会社に対して行う詳細な調査にかかる費用です。この費用は、原則として譲受企業が負担します。デューデリジェンス費用の相場は、200万円から400万円程度で、弁護士や公認会計士、税理士といった専門家に依頼することが一般的です。

この費用も、M&Aが不成立に終わったとしても返金されません。譲渡オーナー側も、譲受企業からの質問に対応するために、顧問税理士などに依頼した場合は費用が発生することもあります。デューデリジェンス費用は、仲介手数料とは性質が少し異なりますが、M&Aプロセスにおいて避けて通れない費用の一つです。

M&Aの成功報酬とレーマン方式

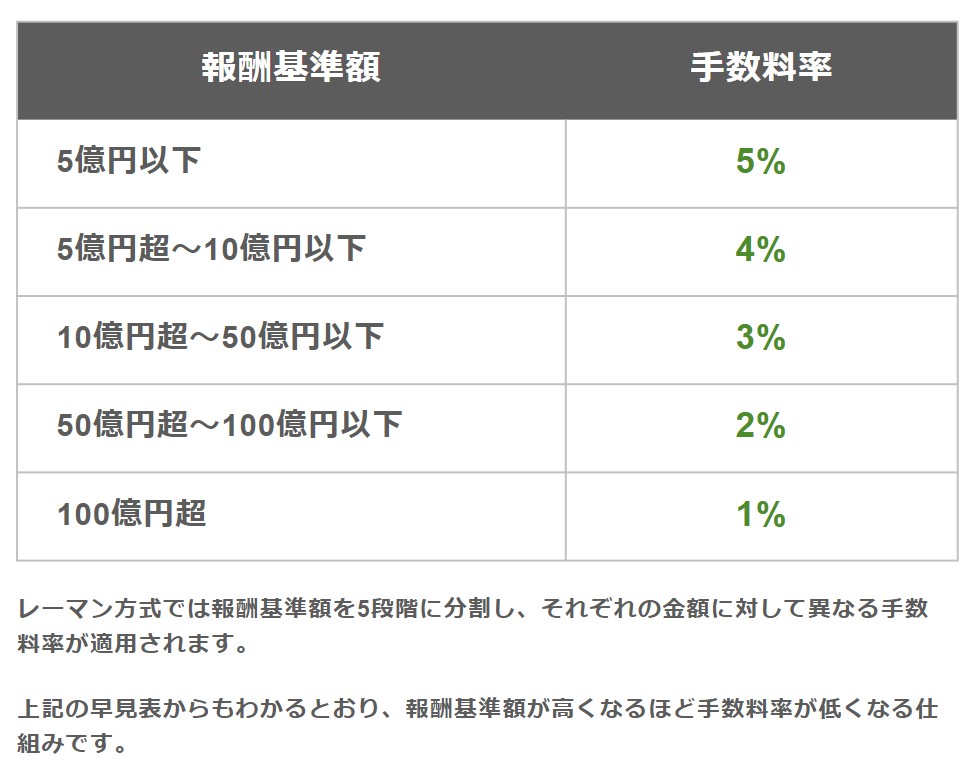

M&Aにおける成功報酬は、M&Aが成約した時点で支払われる、最も主要な手数料です。多くのM&A仲介会社では、レーマン方式という計算方法を採用して成功報酬額を決定しています。成功報酬の相場は、M&Aの取引価額の3%から5%程度が一般的です。

レーマン方式とは、成功報酬を計算する際の基準額をいくつかの金額帯に分け、それぞれの金額帯に対して異なる手数料率を設定し、その合計額を総費用とする方法です。例えば、5億円までの部分には5%、5億円超から10億円までの部分には4%といった具合に、金額が大きくなるほど手数料率が低くなるのが一般的です。

このレーマン方式の計算方法には、いくつかの報酬算出基準額があります。

- 譲渡価額(株式価値):株式の価値のみを基準とします。

- オーナー受取額:株式価値に、会社への役員貸付の返済分などを加えた額を基準とします。

- 企業価値:株式価値に有利子負債総額を加えた額を基準とします。

- 移動総資産:株式価値に負債総額を加えた額を基準とします。

これらの基準額は、下に行くほど報酬算出基準額が高くなり、結果として成功報酬額も高くなります。そのため、M&A仲介会社と契約する際には、どの基準額で成功報酬が計算されるのか、しっかりと確認しましょう。

▷関連:レーマン方式とは?M&Aの成功報酬の計算・種類・メリット・注意点

最低報酬の設定と完全成功報酬

成功報酬には、最低報酬が設定されることが一般的です。これは、M&Aの規模が小さい場合に、仲介会社が赤字になるリスクを抑えることを主な目的としています。最低報酬が適用される場合、成功報酬額は、レーマン方式で計算された額と最低報酬のうち、高い方が適用されることになります。

最低報酬の相場は、仲介会社の規模によって異なります。

- 小規模会社専門のM&A仲介会社:300万円から600万円程度。

- 小規模のM&A仲介会社:1,000万円程度。

- 中堅、大手のM&A仲介会社:1,500万円から2,500万円程度。

完全成功報酬制の場合、途中費用が発生しない分、最低報酬金額が大きめに設定されている可能性があるので、この点も事前に確認が必要です。最低報酬の有無とその金額は、M&Aを検討する上で見落としがちなポイントですが、最終的な費用に大きく影響するため、必ず確認しておきましょう。

▷関連:M&A仲介会社の売上高・成約件数の比較|大手に依頼すべきか?

M&A会社に支払う報酬の相場と完全成功報酬の比較

M&A仲介会社に支払う手数料は、各社が独自に設定しているため、その相場は一見すると把握しにくいかもしれません。しかし、一般的にはある程度の目安が存在します。これらの費用体系を理解し、完全成功報酬制と比較することで、ご自身のM&Aにおけるコスト感をより明確にできるでしょう。

M&A関係の費用相場一覧

M&Aに関連する主な費用の相場は、以下の通りです。

一般的な手数料相場 vs 完全成功報酬制

| 手数料 | 一般的な手数料体系(相場) | 完全成功報酬制 | 報酬の発生時期 |

|---|---|---|---|

| 相談料 | ゼロ~10万円程度/1回 | なし | M&A仲介会社に正式に委託する前に発生 |

| 着手金 | 中小規模案件: ゼロ~100万円程度 大規模案件: 100万円~300百万円程度 | なし | M&A仲介会社とのアドバイザリー契約の締結時に発生 |

| 中間金 | 0円から300万円程度、または想定される成功報酬の5%~20%程度(またはゼロ~300万円程度) | なし | 意向表明受理または基本合意締結時に発生 |

| 月額報酬 | ゼロ~100万円程度/月額 | なし | 正式委託後、毎月発生 |

| デューデリジェンス費用 | 200万円~1,000万円程度が多い | なし | 意向表明受理または基本合意締結後~最終契約締結前に発生(買い手のみが負担) |

| 成功報酬 | 取引金額の3%~5%程度(レーマン方式) 最低報酬は500万円~2,500万円程度 | レーマン方式 | クロージング時に発生 |

完全成功報酬制の場合、上記の費用のうち、成功報酬と最低報酬のみが最終的に発生する仲介手数料となります。他の料金体系と比較して、初期費用や途中経過での費用が一切かからないため、資金繰りに不安がある企業や、M&Aの成否が不透明な段階での出費を避けたい譲渡オーナーにとっては、魅力的な選択肢と言えるでしょう。

誰が払うのか?M&A手数料の負担者

M&Aにおける各種手数料を誰が払うのか、という点も非常に重要です。M&A仲介会社に支払う仲介手数料の多くは、最終的にM&Aを成立させた譲渡オーナーまたは譲受企業が負担します。

具体的には、相談料、着手金、リテイナーフィー、中間金、成功報酬は、それぞれ契約を締結した譲渡オーナーまたは譲受企業が支払います。しかし、デューデリジェンス費用に関しては、原則として譲受企業だけが負担するものです。譲渡オーナーが自社の顧問税理士などに相談して対応する場合などは、その費用が発生することもあります。

完全成功報酬制では、成功報酬のみを支払うことになりますが、その成功報酬も、M&Aの契約内容や仲介会社との合意によって、譲渡オーナーと譲受企業の双方が負担する形になります。

M&A手数料の税務上の取扱いと完全成功報酬

M&A仲介会社に支払う手数料が、税務上どのように扱われるのかは、譲渡オーナーと譲受企業で異なります。特に完全成功報酬制を選んだ場合でも、その性質によって経費(損金)となるか、資産として計上されるかが変わってきます。この知識は、M&A後の税負担を考える上で非常に重要です。

譲渡オーナーのM&A手数料の税務処理

譲渡オーナーが個人の場合、M&A仲介会社に支払う手数料(成功報酬を含む)は、譲渡経費として扱われます。これは、株式の譲渡収入から控除できる費用であり、譲渡所得の計算において税負担を軽減する効果があります。

具体的には、株式の譲渡収入から、株式の取得費やM&A仲介会社に支払った手数料などの譲渡経費を差し引いたものが譲渡所得となります。この譲渡所得に対して、税率(20.315%)を乗じたものが税金となるのです。仲介手数料を譲渡経費として計上できることは、譲渡オーナーにとって大きなメリットと言えるでしょう。

譲受企業のM&A手数料の税務処理

譲受企業が法人の場合、M&A仲介会社に支払う手数料の税務上の取り扱いは、M&Aのスキーム(手法)によって異なります。

株式譲受における成功報酬の税務

株式譲受の場合、中間金と成功報酬は、原則として損金算入できず、株式の取得原価(資産)になります。これは、これらの費用が株式の取得に直接関連する費用と見なされるためです。一方で、着手金は損金になります。もしM&Aが不成立に終わった場合は、支払ったすべての手数料が損金として扱われます。

デューデリジェンス費用については、原則として資産計上されますが、譲受の意思決定前に発生した部分については損金に算入できる場合があります。このように、株式取得では仲介手数料の扱いが複雑になるため、完全成功報酬制を選んでいても、専門家である税理士や公認会計士に具体的なケースについて相談することをおすすめします。

事業譲受・吸収合併における成功報酬の税務

事業譲渡や吸収合併による買収スキームの場合、成功報酬を含むすべての手数料が損金に算入されます。これは、これらの費用が事業の再編や拡大にかかる費用と見なされ、経費として認められるためです。

株式譲受と比較すると、事業譲受や吸収合併の方が、仲介手数料の税務上の取り扱いがシンプルで、企業の税負担を軽減しやすいと言えます。完全成功報酬制を選んだ場合でも、どのスキームでM&Aを進めるかによって、税務上の影響は大きく変わるため、事前に専門家と綿密な打ち合わせを行うことが不可欠です。

▷関連:中小企業M&Aの相談先ランキング|銀行・税理士・仲介会社の違い

M&A仲介会社と完全成功報酬の選択

国内のM&Aの大部分をサポートしているのがM&A仲介会社です。そのサービスを利用するメリットとデメリットを理解することは、完全成功報酬制の仲介会社を選ぶ上で非常に重要です。 M&Aを成功させるためには、適切な仲介会社の選択が欠かせません。

M&A仲介会社のメリット・デメリット

M&A仲介会社に依頼する主なメリットとデメリットを整理します。

M&A仲介会社を利用するメリット

M&A仲介会社に依頼することには、多くのメリットがあります。

取引条件の妥当性確保

M&A仲介会社は過去の取引事例や市場動向を基に適正な金額を算出し、譲渡オーナーと譲受企業の双方に公平なアドバイスを提供します。自力で相手先を探すと情報不足で不利な条件になりがちですが、仲介会社は多くの候補先を見つけ出し、有利な交渉を支援します。

業務負担の軽減

M&Aには半年から1年程度の期間と複雑な手続が必要です。経営者が自ら対応するのは時間的に困難なため、仲介会社に委託することで本業に専念できます。専門知識を活用した効率的な進行により、成功確率も向上します。

リスクとトラブルの回避

M&A進行中に予期しない問題が発生しても、仲介会社が間に入ることで自社のリスクを軽減できます。直接交渉が困難な場面でも仲裁役として機能し、円滑な問題解決を図ります。

M&A仲介会社を利用するデメリットと完全成功報酬

M&A仲介会社を利用することには、メリットだけでなくデメリットも存在します。

利益相反のリスク

M&A仲介会社が譲渡オーナーと譲受企業の双方と契約する場合、取引成立による成功報酬を得るため、必ずしもクライアントの最善の利益を優先しないアドバイスをする可能性があります。成立に向けた強いインセンティブが働くためです。

費用の無駄になるリスク

M&Aが不成立に終わった場合、支払った着手金や中間金が返金されません。完全成功報酬制では途中費用が一切かからない点と比較すると、大きなデメリットといえます。

高額な手数料負担

仲介会社の手数料は譲受価格の5%程度に加え、相談料や着手金、中間金などが別途発生する場合があります。小規模企業の譲渡では、これらの費用が譲渡対価に占める割合が大きくなりがちです。完全成功報酬制でも最低報酬額の確認が重要です。

▷関連:2025年版【M&A仲介会社一覧】上場・非上場・会計系を紹介

M&A仲介会社の選び方と完全成功報酬の視点

M&A仲介会社を選ぶ際には、多くの要素を考慮する必要があります。特に完全成功報酬制を検討している場合でも、それ以外のポイントも合わせて総合的に判断することが、M&A成功への鍵となります。

契約タイプの確認

M&A会社との業務委託契約には、「仲介タイプ」と「アドバイザリータイプ」の2種類があります。

- 仲介タイプ:M&A仲介会社が譲渡オーナーと譲受企業の双方と契約し、両者の間を取り持つスタイルです。短期間でM&Aが成立しやすい傾向がありますが、条件面で譲歩を求められる可能性もあります。

- アドバイザリータイプ(FA):M&A仲介会社がどちらか一方の当事者とのみ契約し、そのクライアントの利益を最優先して交渉を行います。妥協せずに理想的な条件でのM&A成立を目指せますが、交渉が長引くこともあります。

どちらのタイプが自社にとって適切かは、M&Aの目的や状況によって異なります。完全成功報酬制の会社でも、どちらの契約タイプに対応しているかを確認し、自社の意向に合った選択をすることが重要です。

M&A実績の確認

M&A仲介会社選びにおいて、その実績を確認することは非常に重要です。確認すべき実績は以下の3つです。

- 担当してきたM&Aの規模:自社の規模感に近い案件の実績があるか。

- 担当してきたM&Aの業種:自社の業界に関する深い知識やネットワークがあるか。

- 担当してきたM&Aの地域:自社の活動地域での実績があるか。

これらの実績に加え、担当者がM&A業務においてどれほどの経験があるかも重要です。分業制の会社では、担当者が実務の詳細を理解しておらず、マッチング後に難航するケースもあるため、担当者の経験年数も一つの目安となります。実績が豊富な仲介会社は、 M&Aの相場を正確に把握し、交渉を有利に進めるためのノウハウを持っています。

得意業種の確認

M&A仲介会社の中には、特定の業種に特化していたり、いくつかの業種を得意としていたりする会社があります。自社の業種で実績や専門知識を持つ仲介会社を選ぶことで、スムーズな取引が期待できます。業界特有の事情や慣習を理解していることで、的確なアドバイスや、より適切な譲受企業とのマッチングが可能になるでしょう。

一方で、会社単位で業種特化型の場合、異業種の譲受企業を紹介できないなど、選択肢の幅を狭めてしまう可能性もあります。M&Aの可能性を広げたいのであれば、幅広い業種に対応できる仲介会社を検討に入れると良いでしょう。

完全成功報酬制を選ぶ際のポイント

仲介手数料に対する不安がある場合、完全成功報酬制のM&A仲介会社を選ぶことは良い選択肢です。しかし、単に完全成功報酬制であるというだけで選ぶのではなく、成功報酬の計算方法にも注目することが大切です。レーマン方式がどの基準額で計算されるのか、手数料率は適切か、そして最低報酬がいくらに設定されているのかを事前にしっかりと確認しましょう。

また、完全成功報酬制を採用している仲介会社の中にも、そのサービスレベルや実績は様々です。初期費用がかからない分、本当に真剣に取り組んでくれるのか、成約までしっかりとサポートしてくれるのかを見極めることが重要になります。無料相談などを活用し、複数の仲介会社と話をして、信頼できるパートナーを見つけることがM&A成功への第一歩と言えるでしょう。

▷関連:M&A仲介会社の比較|信頼できるアドバイザーを選ぶポイント

M&A仲介の完全成功報酬のまとめ

完全成功報酬制は、M&Aが成約した時点で初めて費用が発生する料金体系です。着手金や中間金といった初期費用や途中経過での出費が一切ないため、譲渡オーナーの金銭的リスクを大幅に軽減できます。成約しなかった場合も費用負担がないため、安心してM&Aの検討を進められる点が大きなメリットです。仲介会社を選ぶ際は、料金体系に加えて実績や担当者の専門性も確認することが重要です。

みつきコンサルティングは、みつき税理士法人グループのM&A仲介会社として15年以上の実績を持ちます。中小企業のM&Aに特化し、経験豊富なM&Aアドバイザー、公認会計士、税理士が多数在籍しています。M&Aをご検討される場合は、ぜひ当社にご相談ください。

完全成功報酬のM&A仲介会社なら、みつきコンサルティングへ >

著者

- 事業法人第四部長/M&A担当ディレクター

-

国内証券会社(現SMBC日興証券)にてクライアントの資産運用を支援。みつきコンサルティングでは、消費財・小売業界の企業に対してアドバイザリーを提供。事業承継案件のみならず、Tech系スタートアップへの支援も行う。M&Aの成約実績多数、M&A仲介・助言の経験年数は10年以上

監修:みつき税理士法人

最近書いた記事

2025年12月10日スタートアップによるM&A|イグジット・IPO前のバイアウト戦略

2025年12月10日スタートアップによるM&A|イグジット・IPO前のバイアウト戦略 2025年11月30日社長の後継者がいない会社|後継ぎ募集の理由・事業承継方法を解説

2025年11月30日社長の後継者がいない会社|後継ぎ募集の理由・事業承継方法を解説 2025年11月30日経営者のハッピーリタイアとは?事業承継M&Aをわかり易く解説

2025年11月30日経営者のハッピーリタイアとは?事業承継M&Aをわかり易く解説 2025年11月29日黄金株とは?中小企業が事業承継に活用できる種類株!発行方法も解説

2025年11月29日黄金株とは?中小企業が事業承継に活用できる種類株!発行方法も解説