自己株式とは、企業が保有する自社の株式です。本記事では、自己株式の取得が認められた経緯、取得に関する手続やメリット、税務上の注意点などについて解説します。

「うちの会社でも売却できるだろうか…」、「何から始めればいいんだろう…」。そのようなオーナー経営者の不安に、中小企業向けM&A仲介会社みつきコンサルティングは、20年間・500件以上の支援実績にもとづく無料相談でお応えします。本格的な検討前の情報収集だけでもかまいません。まずはお話をお聞かせください。

> みつきコンサルティングにM&A仲介を無料相談する|税理士法人グループ

自己株式とは

自社株式とは、会社が所有する自社の株式です。俗称として「金庫株」とも呼ばれます。英語では「Treasury stock」や「Treasury share」と表現します。

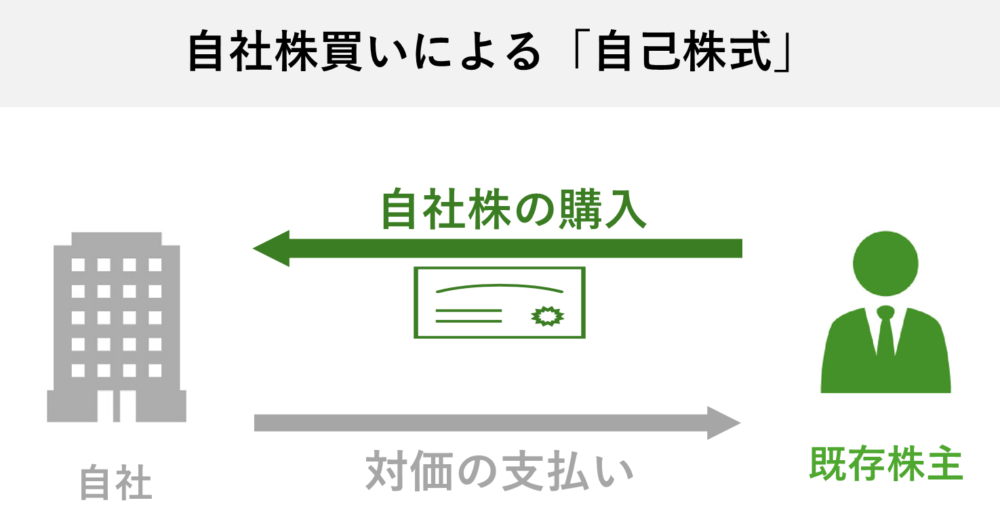

一般的な株式譲渡は、株主が保有する自社株を親族や第三者に譲渡しますが、発行会社自身に譲渡すると「自己株式」になります。

▷関連:株式譲渡とは|中小企業の目的・メリットとデメリット・従業員の処遇

自己株式と自社株の違い

自社株は、企業が発行した全ての株式を指す広い概念です。通常、自社株を保有する株主には議決権と配当を受ける権利があります。

一方、自己株式は、発行企業が市場や株主から買い戻して自社で保有している株式のことで、「金庫株」とも呼ばれます。自己株式には議決権や配当権がなく、株主資本の控除項目として貸借対照表に計上されます。

つまり、自社株は企業が発行した株式全体を指すのに対し、自己株式はその中で発行会社自身が保有している株式を指します。自己株式は自社株の一部という関係にあり、「自社株買い」したものが自己株式ということになります。

2001年に金庫株は解禁された

かつての商法は、会社の財産的基礎を守るため、自社株式の取得を原則禁止していました。1994年の商法改正で株式消却や従業員への譲渡目的の取得が認められ、1997年改正でストックオプションのための取得と最長10年間の保有が可能になりました。しかし、特定目的に限定されていたため普及しませんでした。

2001年の商法改正で金庫株が解禁され、会社は一定の財源規制のもと、目的を定めずに自由に自己株式を取得し、無期限で保有できるようになりました。

自己株式を取得するメリット

自己株式の取得は、様々な目的で行われています。上場企業は市場を通じて自己株式を取得(買い戻し)が可能ですが、非上場企業は株式が市場で取引されていないため、株主と直接交渉しなければなりません。

.jpg)

このように、自己株式の取得方法は上場企業と非上場企業で異なりますので、それぞれを分けて取得するメリットを紹介します。

▷関連:資本業務提携とは?M&Aとの違い・提携方法・進め方・事例

自己株式の取得メリット|非上場企業

非上場会社は、以下のような用途で自社株を取得することがあります。

株主への利益還元

自己株式を取得すると、1株あたりの利益が上昇し、株主が保有する株式の価値が上がり、利益還元につながります。

役員・従業員の報酬に利用

自己株式は、従業員や役員に付与することもできます。自社株を保有する従業員や役員は、企業への貢献が自らの資産増加につながることから、モチベーションアップや企業への帰属意識の向上が期待できます。

事業承継対策

事業承継にて、親族内の後継者に株式を引き継ぐ際、後継者は株式を購入したり、相続や贈与の場合は税金の納付が発生したりするなど、多額の資金が必要となります。会社が後継者から自社株を取得して自己株式とすることで、後継者は(持ち株が減るものの)資金を得ることができます。

自己株式の取得メリット|上場企業

上場会社の場合は、以下のような目的で自己株式が取得されています。

持ち株比率の維持

自己株式を取得すると、市場に流通する株式の数が減少し、既存株主の議決権比率の低下を防ぐことができます。

株価対策

自己株式を取得しても、公正価値で取得しているなら、理論的には株価への影響はないはずです。ただし、1株あたりの利益や株式資本利益率が上昇し、株価も上がり易くなる面はあります。また、自社の株価が割安と経営陣が判断する場合、株価調整の手段として自己株式が取得されることがあります。

M&Aの対価として利用

M&A実施にあたって買手企業は、買収資金を用意する必要があります。株式譲渡スキームでのM&Aの場合、株式の購入資金は現金だけでなく自己株式交付でも可能です。M&Aの対価に自己株式を利用することで、改めて資金準備する必要がなくなるメリットがあります。

▷関連:自己株式の譲渡とは?メリット・注意点・売却方法を分かりやすく解説

自己株式の取得制限

会社が自己株式を取得する際には一定の制限があります。主な制限は、手続に関するもの、財源に関するものの2つです。

自己株式の取得株式数・持株割合に関する制限

株式数については法律上の制限はありません。全ての株式を自己株式として取得することも可能ですが、株主総会が機能しなくなり、税務上も様々なトラブルを抱えることになるため、そのような取引はしないようにしましょう。

自己株式の取得手続に関する制限

自己株式の取得には株主総会での決議が必要です。不特定多数の株主から取得する場合は普通決議、特定の株主から取得する場合は特別決議が必要となります。

また、自己株式の取得方法には、市場取引、相対取引、公開買付けの3種類があります。これらを下表にまとめました。

- 市場取引は、上場企業のみが利用できる方法で、市場で流通している株式を購入します。

- 公開買付は、買付条件を事前に公開し、株主に平等な売却機会を提供する方法です。

- 相対取引は、特定の株主から市場外で株式を取得する方法です。

| 取得方法 | 詳細内容と特徴 |

|---|---|

| 市場取引による自己株式取得 | 株式市場に流通している自社の株式を購入する方法です。この方法は非常に簡単で手間がかからないため、多くの上場企業が実施しています。ただし、株式が市場に流通している上場企業のみが実施可能な自己株式取得方法となります。上場企業であれば、市場取引を利用して迅速に自己株式を取得できます。 |

| 公開買付による自己株式取得 | 株式公開買付は、企業の買収手段のひとつで、買収対象企業の株式買い付け期間や取得価格、取得株数などの条件を公開して不特定の投資家から株式を買い集める方法です。買収対象企業が買い付けに同意していないのに一方的に実施する敵対的TOBと、買収対象企業の経営陣が賛同している友好的TOBがあります。市場の内外に関係なく3分の1超の株式を取得する場合はすべてTOBが義務付けられており、近年は自社株式取得に利用する企業が増えています。 |

| 相対取引:すべての株主から自己株式を取得 | すでに自社株を保有している株主から証券市場を介さず株式を買い取ります。全株主を対象にするミニ公開買付けとも言われています。この方法は株主平等原則を守るために採用されることが多いです。特定の株主からの取得でないため、株主全体に対して公平に株式売却の機会を与えることができます。 |

| 相対取引:子会社を通じた自己株式取得 | 子会社から自己株式を取得する場合、取締役会で自己株式取得の承認が必要となります。 |

| 相対取引:特定の株主から自己株式を取得 | 特定の株主だけを対象に自己株式を取得する方法も選べます。株式公開買付けや敵対的買収から自社を守るために、友好的な株主から自己株式を取得する場合や株価が低迷しているために、自社株式の需給バランスを改善するために、大口株主から自己株式を取得する場合が想定されます。事業承継対策等で、オーナー経営者や親族が会社に金庫株譲渡する場合は、このケースに該当します。 |

主に上場企業に適用される金融商品取引法では、自社株式の取得や処分の決定は内部者取引規制上の重要事実として扱われています。このため、証券取引所は投資情報としての重要性を考慮し、上場会社に対して自社株式の取得や処分の決定について、適時開示を求めています。自己株式を取得したり、処分する際には、その事を対外公表しなければなりません。

自己株式の取得財源に関する制限

自己株式を取得できる金額には上限があります。

分配可能額が取得上限

取得できる金額は分配可能額の範囲内に制限されており、この分配可能額は剰余金から算出します。具体的な計算方法は以下の通りです。

剰余金の額 = その他資本剰余金 + その他利益剰余金

財源規制に関して、以下の点には注意が必要です。

- 資本金や準備金は債権者保護のため、社外への流出が認められていません。

- 取得時点の分配可能額は、前期末の決算時点の剰余金をベースに、その後の配当や資本金の増減などを反映して計算します。

- 分配可能額を超えて自己株式を取得した場合、取得自体が無効となる可能性があります。その場合、株主は受け取った対価を返還する必要があり、取締役も法的責任を負うことがあります。

分配可能額は減資手続で増やせる

会社が、分配可能額を超えて自己株式を取得したい場合、利益の蓄積を待つことなく、減資を行うことでも対応できます。減資手続は、資本金や資本準備金をその他資本剰余金へ振り替えることで、分配可能額を増加させる方法です。ただし、この手続きには債権者保護のための厳格なルールがあります。

具体的には、会社は以下の手順を踏む必要があります。

- 債権者が異議を述べることができる旨の公告

- 知れたる債権者へ個別に催告

- 債権者の異議申立期間は最低1か月を確保

減資から自己株式取得までには、債権者の異議申立期間を含めて、最低2か月程度の期間が必要になるため、時間的余裕を持って進めましょう。

▷関連:事業承継での減資の利用法|無償減資と有償減資の違い・流れ

自己株式取得の税務・会計

自己株式を、取得する会社側の会計処理と、譲渡する株主(個人)の税務に焦点を当てて、それぞれの概要を説明します。

株主の税務

未上場会社において自己株式を取得する際には、個人株主にとっては自身が保有する株式の譲渡となるため、株主個人に対しては譲渡所得税が課されます。具体的には、個人株主が株式の発行会社に対して自己株式を譲渡する場合、「資本金等の額」(1株当たりの資本金等の額×株式数)が譲渡した株式の取得費(取得価額)を超える部分については、通常の株式譲渡所得として、約20%の低税率が適用されます。

ところが、譲渡価額が発行法人の「資本金等の額」(1株当たりの資本金等の額×株式数)を超える部分については、税務上の「みなし配当」として総合課税となる配当所得が発生します。配当所得が発生することで、事業所得や不動産所得など他の所得と合算されて課税されるため、最高税率55%の超過累進税率によって高い税率が適用される可能性があります。

▷関連:みなし配当とは?M&A・事業承継での自己株式・減資・残余財産分配

発行会社の会計処理

自己株式を取得した発行法人側の会計処理を概観します。

勘定科目「自己株式」で仕訳する

例えば、自己株式を1,000,000円で購入した場合の仕訳は、以下のとおりです。自己株式の取得に際して手数料が発生した場合は、その費用を借方の営業外費用として計上します。

| 借方 | 貸方 | ||

| 勘定科目 | 金額 | 勘定科目 | 金額 |

| 自己株式 | 1,000,000円 | 現金 | 1,000,000円 |

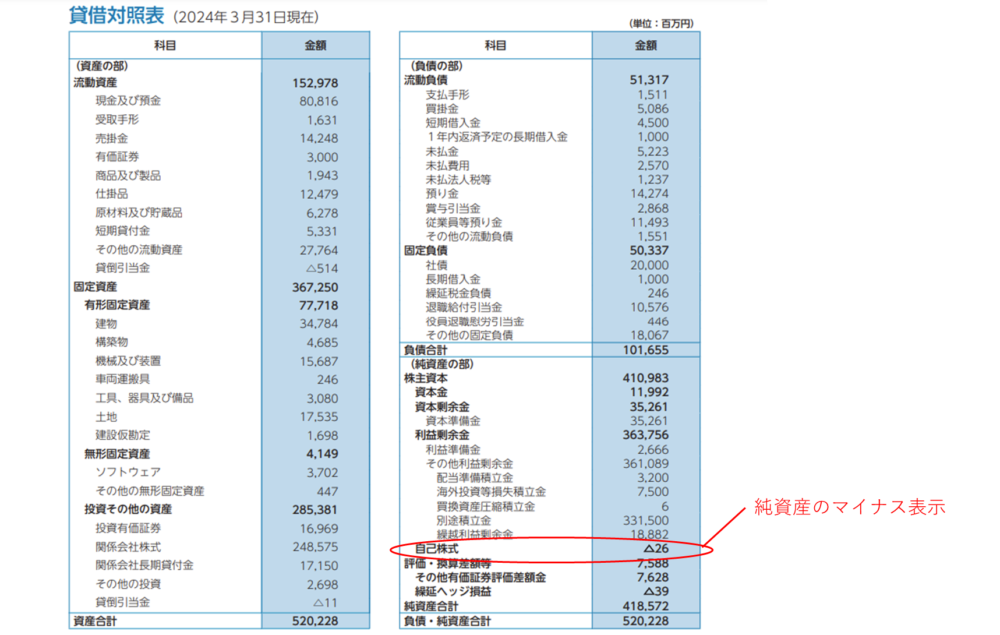

貸借対照表での表示

自己株式の購入は、経済的には、減資に類似した取引です。そのため、取得した自己株式は、貸借対照表では純資産のマイナスとして表記します。YKK株式会社の株主総会招集通知を参考に、バランスシートを見てみましょう。

▷関連:自己株式の消却・処分とは|メリット・株価への影響・手続・仕訳は?

自己株式とは(まとめ)

自己株式の取得は株主への利益還元、事業承継での株式の一元化や納税資金確保、敵対的買収の防止、株価の安定化など多くの効果があります。ただし分配可能額の範囲内での取得や株主総会決議などの手続、みなし配当課税への対応が必要で会社法のルールに従い専門家のサポートを得て進めることが重要です。

みつきコンサルティングは税理士法人グループのM&A仲介会社として15年以上の業歴があり中小企業M&Aに特化した経験実績が豊富なM&Aアドバイザーが多数在籍しています。みつき税理士法人と連携し税務面や法律面のサポートもワンストップで対応可能ですのでM&Aをご検討の際はみつきコンサルティングにご相談ください。

完全成功報酬のM&A仲介会社なら、みつきコンサルティングへ >

著者

- 事業法人第三部長/M&A担当ディレクター

-

宅食事業を共同経営者として立ち上げ、CFOとして従事。みつきコンサルティングでは、会計・法務・労務の知見を活かし、業界を問わず、事業承継型・救済型・カーブアウト・MBO等、様々なニーズに即した多数の支援実績を誇る。M&Aの成約実績多数、M&A仲介・助言の経験年数は10年以上

監修:みつき税理士法人

最近書いた記事

2026年2月8日M&Aの増加理由と背景は?今後の中小企業の会社売却の見通しも解説

2026年2月8日M&Aの増加理由と背景は?今後の中小企業の会社売却の見通しも解説 2026年2月8日M&Aのトレンドは?業界別に日本企業の今後の予測を解説

2026年2月8日M&Aのトレンドは?業界別に日本企業の今後の予測を解説 2026年2月8日M&A市場の規模・動向は?日本での件数推移・今後の展望を解説

2026年2月8日M&A市場の規模・動向は?日本での件数推移・今後の展望を解説 2026年2月7日M&Aニーズの高い人気の業種6選!業界別の動向・成約事例も紹介

2026年2月7日M&Aニーズの高い人気の業種6選!業界別の動向・成約事例も紹介