SPC(特別目的会社)とは、特定の目的のために資金調達を行い、運用する会社です。SPCは独自の役割や設立目的、利点や欠点、および株式会社および合同会社との違いがあります。本記事では、SPCの役割や設立目的、利点や欠点、株式会社および合同会社との違いについて詳細に説明し、代表的なスキームであるGK-TKスキームおよびTMKスキームについても紹介しています。

「うちの会社でも売却できるだろうか…」、「何から始めればいいんだろう…」。そのようなオーナー経営者の不安に、中小企業向けM&A仲介会社みつきコンサルティングは、20年間・500件以上の支援実績にもとづく無料相談でお応えします。本格的な検討前の情報収集だけでもかまいません。まずはお話をお聞かせください。

> みつきコンサルティングにM&A仲介を無料相談する|税理士法人グループ

SPC(特別目的会社)とは

SPCとは、Special Purpose Companyの略称で、特別目的会社を指します。特定目的会社には、広義のSPCと協議のSPCがあります。

広義のSPC(会社法SPC)の範囲

俗に「SPC」という場合は、以下で説明する狭義のSPCを含め、その名の通り「特別の目的のために設立した会社」を指します。

と持株会社の違い.webp)

事業承継やM&Aにおいては、現経営者から後継者に自社株を移転する際など(MBO)で、持株会社(ホールディングス)として利用されます。詳細は以下で説明します。

▷関連:M&Aとは|目的やメリット・デメリット、手法、流れを簡単に解説

「持株会社」とSPCの違い

持株会社とSPCの主な違いは設立目的と機能にあります。

持株会社は、子会社の株式を保有して経営管理を行う会社で、グループ全体の経営戦略や事業統括が目的です。純粋持株会社は自ら事業を行わず子会社の配当金が収益源となり、事業持株会社は自らも事業を行いながら子会社を管理します。

一方、SPCは、広義には「持株会社」を含む概念です。ただし、以下で説明する狭義のSPCは、資産の流動化や資金調達を目的として設立される会社で、特定の資産を保有する「箱」として機能し、利益を追求する事業活動は行いません。その意味では、持株会社は「経営管理」が主目的であるのに対し、狭義のSPCは「資産の流動化・資金調達」が主目的という違いがあります。

狭義のSPC(資産流動化法SPC)の範囲

狭義のSPCとは、いわゆる資産流動化法(SPC法)に基づき設立される会社を指します。「流動化」という通り、その企業が所有する資産だけを利用(オフバランス)して、特定の事業を運営することを目的に設立されます。一般の株式会社等と違ってSPC法上の制約があり自由度が低いため、事業承継やM&Aにおいて利用されることは殆どありません。

なお、SPC法上の会社のうち、不動産の流動化だけを目的に設立する会社を特定目的会社(俗にTMK)と言います。詳しくは後述します。

資産流動化法(SPC法)とは

日本では、1998年に旧SPC法(特定目的会社による特定資産の流動化に関する法律:資産流動化法)が制定され、SPCの設立が可能になりました。旧SPC法は、主に金融危機への対策としての特別な法律として位置付けられていましたが、その後、2000年に旧SPC法を改正し、「資産の流動化に関する法律」と改められました。これにより、手続きがより簡便になり、また全ての財産が対象となり、SPCの活用が容易になりました。

SPCの役割

SPCの主要な機能は、資産の所有であり、資産の管理や資金調達回りなどの実際の業務は設立された親会社が行います。保有している資産は、キャッシュフローを生み出すものであれば、基本的にどのようなものでも問題ありません。不動産だけでなく、債権や住宅ローンなども所有することができます。

SPC設立の目的・利用例

SPCを利用するかどうかを判断する上で、その設立目的や役割を理解することが重要です。ここでは、SPCの主な目的とその活用方法を解説します。特別目的会社を設立する主な目的には以下の2つが挙げられます。

- 投資家にとって投資しやすい環境を構築する。

- 投資単位を小口化し、投資の敷居を下げる。

このため、SPCは不動産を証券化する目的で多く利用されます。不動産の証券化を利用することで資金調達が容易となり、企業に大きな利点が生じます。不動産を証券化することで、投資家は直接不動産を購入することなく、間接的に不動産開発事業への投資ができるようになります。これにより、不動産を原資産とした有価証券は投資家にとって魅力的な選択肢となりえ、SPCにとっても利益還元が容易になります。また、有価証券の価格を抑えることで、投資へのハードルが下がることで、企業は資金調達がより容易になるとされています。このような理由から、特別目的会社の設立が行われます。

資産流動化法SPCと会社法SPCの比較

SPC法に基づいて設立されたSPCと、会社法に基づいて設立されたSPCの間には、いくつかの違いがあります。それぞれの特徴は以下のようになっています。

| SPC法に基づく設立 | 会社法に基づく設立 | |

|---|---|---|

| 資本金 | 10万円以上 | 1円以上 |

| 内閣総理大臣への届出 | 必要 | 不要 |

| 登録免許税 | 3万円 | 株式会社は15万円~、合同会社は6万円~ |

| 定款印紙 | 必要 | 必要(電子定款あるいは合同会社であれば不要) |

| 必要な役員 | 取締役1人+監査役1人 | 取締役1人(合同会社なら社員1人) |

| 資産流動化計画の作成 | 必要 | 不要 |

| 事業開始時期 | 資産流動化計画の作成後 | 設立後すぐに開始可能 |

| 業務開始届出の提出 | 財務局に届出 | 不要 |

SPC法を用いたSPCを設立しようとすると、会社法による設立と比べて手続きが複雑です。それもあり、資産流動化法上のSPCでなければならない事情が無い限りは、会社法に基づく株式会社(ときに合同会社)としてSPCを設立することが一般的です。

SPCのメリットとデメリット

SPCは企業が資金調達や事業を展開するために利用できる法人形態で、多くの利点を持っています。ここでは、特別目的会社(SPC)の利点や活用方法について詳しく述べていきます。

SPCのメリット

SPCには以下のようなメリットがあります。

複数の投資家から容易に資金調達ができる

特別目的会社(SPC)設立の目的の一つに、多様な投資家から資金調達を円滑に行うことが挙げられます。これは、企業が保有する資産を担保として有価証券を発行し、多くの投資家から資本を集めることができるためです。その結果、企業は新規事業や不動産開発などに必要な資本を得やすくなります。

親会社の信用状態が与信判断に影響を与えない

SPCを通じて資金調達を行うことで、親会社の信用力とは独立してSPCが所有する資産に対して審査が行われるため、親会社の信用状況が悪化するリスクから回避されます。

親会社の財務諸表から資産を切り離すことができる(オフバランス化)

SPCを利用することで、親会社から特定の資産を切り離すことが可能となります。その結果、企業の負債や資本コストを抑制することができます。これは、企業の財務指標や経営状況を良好に保つ上で非常に重要な点です。

投資家にとっての投資リスクを軽減できる

SPCが保有する資産が親会社の信用状態に左右されないため、投資家がリスクを抑えて投資することが可能です。

M&AにおいてLBOスキームを活用できる

M&Aにおいて、買収資金が不足している場合、LBOの活用により、譲渡対象企業の保有資産・キャッシュフローを担保にして資金調達を行うことが可能になります。

▷関連:LBOとは?仕組とM&Aスキームの流れ・メリットとデメリット

SPCのデメリット

SPCの利用には当然デメリットも存在します。以下に、主要なデメリットについて詳しく説明します。

一般的な会社と比較して設立コストが高い

一般的な株式会社と比較して、SPCの設立手続きや運用は複雑であり、それに伴ってコストが高くなることがあります。通常の会社法に基づく会社設立の場合、資本金は1円からとしていますが、SPCの設立には、少なくとも10万円の資本金が必要です。さらに、内閣総理大臣への届け出や各種書類の提出など、手続き上の作業コストがかかります。

LBOスキームでM&Aを実行した際に、買収後の債務が残る

SPCを使って資金調達を行い、M&Aを実行する場合、SPCと買収対象企業を合併させることで、合併後に過剰な債務が残るリスクがあります。譲渡対象企業のキャッシュフローを正確に見積もるなどの対策を講じることが重要です。

▷関連:バイアウトとは?M&Aやイグジットとの違い・手法・注意点を解説

SPCの活用手法

SPCは、事業承継におけるMBOや、不動産の流動化なでおに利用されています。以下に幾つかの活用手法を紹介します。

事業承継・M&Aのための利用

事業承継やM&Aでは、MBO(マメジメント・バイアウト)やレバレッジド・バイアウト(LBO)という手法でSPCが利用されることがあります。LBOとは、SPCを設立後に金融機関から融資を受け、その資金で譲渡企業を買収して子会社化し、その後譲渡企業とSPCを合併させるというM&Aの手法のことを指します。LBOでは譲渡企業の返済能力が担保となるため、譲受企業は比較的少ない資本でリスクを抑えたM&Aを進めることができます。

▷関連:子会社化とは|株式や社長はどうなる?M&Aのメリットとデメリット

LBOを実施する際、SPCを活用するスキームの具体的な手順は以下の通りです。

- まず、譲受企業がM&AのためのSPCを設立します。合同会社や株式会社が一般的に利用されます。

- 次に、SPCが買収対象企業の株式や資産を担保にして、金融機関や投資家から必要な資金を調達します。

- 資金調達が整ったら、SPCを通じて譲渡対象企業を買収します。

- 最後に、SPCと対象会社を吸収合併させ、SPCを消滅会社、対象会社を存続会社とします。合併後の会社が資金調達時に負った負債を返済します。

LBOの活用により、手元に資金が少ない場合でもM&Aを実行することが可能になります。ただし、買収後に借り入れた資金の返済が必要になるため、譲渡対象企業のキャッシュフローを慎重に見極めるなどの注意が必要です。

▷関連:M&Aスキームの種類は?広義と狭義・手法の選択・事例も紹介

不動産等のオフバランスのための利用

不動産をオフバランス化して、事業リスクを遮断したり、貸借対照表を軽くする目的で利用されています。

REITスキーム

REIT(Real Estate Investment Trust)は、不動産投資信託を指す言葉であり、株式投資信託が広く知られているように、不動産分野においてもこれらの投信が存在します。REITは、不動産投資法人として資金を集めるための枠組みであり、投資証券を発行して資金調達を行います。投資家はこれらの投資証券を購入することで、少額で不動産投資を行うことができます。また、REITが金融機関から融資を受けることもあり、その資金は、不動産の購入や事業運営に活用されます。不動産事業から得られる利益は、投資家に対して配当金として支払われ、金融機関に対しては元金および利子として返済されます。EITの法律的根拠は、投資信託および投資法人に関する法律(投信法)になります。

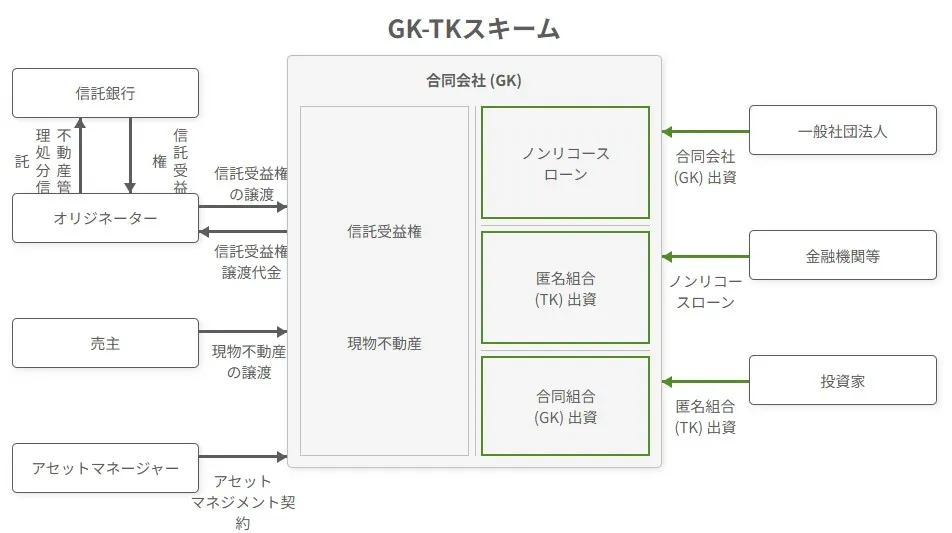

GK-TKスキーム

GK-TKとは、合同会社(Godo Kaisya)と匿名組合(Tokumei Kumiai)を指す言葉で、これらを組み合わせた資産管理スキームの一つです。このスキームにおいては、特定の資産の受け皿として合同会社が設立されます。匿名組合出資とは、投資家が特定の合同会社(SPC)に対して出資を行い、利益が生じた場合にその還元を受ける契約を指します。すなわち、GK(合同会社)が事業体として機能し、TK(匿名組合)が資金を調達する形式を取ります。

ここで、SPCの役割は資産の受け皿となることであり、具体的な事業運用は行いません。その代わり、特定の事業の運用はアセットマネージャーが委託されます。このスキームは、設立が容易で管理コストも低いため、SPCを活用する手法として広く採用されています。

REIT(Real Estate Investment Trust)のスキームと似ていますが、GK-TKのスキームとREITのスキームは、GK-TKが匿名組合出資に対して、REITは投資証券を発行する点で異なります。GK-TKスキームの利点として、投資家の匿名性を維持できるという点が挙げられます。さらに、匿名組合は法人格を持たないため、二重課税の問題を避け、より多くの利益を投資家に還元することが可能となります。

TMKスキーム

TMKスキームは、特定目的会社(Tokutei Mokuteki Kaisha)を活用する投資手法です。このスキームでは、投資家から出資を受け入れ、金融機関からの借り入れを行い、不動産事業を展開し、アセットマネージャーに資産運用を委託する点で、REITやGK-TKスキームと似ています。しかし、TMKスキーム独自の特徴として、特定目的会社を設立することが挙げられます。TMKの根拠法は、資産の流動化に関する法律(SPEC法)です。

▷関連:特定目的会社(TMK)とは?SPCとの違い・メリットとデメリット

節税のための利用

SPCは、税務上のメリットを得るために利用されることがあります。具体的には、タックスヘイブン(租税回避地)に持株会社となるSPCを設立することで、節税が可能になる場合があります。

タックスヘイブンは、低い法人税率や税免除が特徴の地域や国家を指し、例としてケイマン諸島やシンガポールが知られています。タックスヘイブンにSPCを設立することで、日本の法人税(約40%)を節税することができます。一見、不正行為に思えるかもしれませんが、実際には多くの国内外企業がこのような節税対策を活用しています。

日本国内でも特別目的会社が利用できるよう法改正が行われ、特別目的会社であれば、ほとんど税金を払わなくても済むようになっています。これは、税収が減ることよりも、国内企業が海外に進出してしまうリスクが高まることを防ぐための施策です。特別目的会社がほとんどの利益を配当として出資者に還元することで、特別目的会社の税金負担はほとんどゼロになります。ただし、配当金を受け取った際には所得税が発生します。

SPC(特別目的会社)のまとめ

SPC(特別目的会社)は、特定の目的のために設立される会社で、M&Aや不動産投資での資金調達に広く活用されています。親会社から資産を切り離してリスクを限定し、オフバランス化によって財務諸表への影響を抑えられる点が特徴です。事業承継におけるMBOやLBO(レバレッジド・バイアウト)スキームでは、少額の自己資金で企業買収を実現する手段として重要な役割を果たします。

みつきコンサルティングは、みつき税理士法人グループのM&A仲介会社として15年以上の実績を持ちます。中小企業M&Aに特化し、経験豊富なM&Aアドバイザー、公認会計士、税理士が多数在籍しています。SPCを活用したM&Aスキームは、法務・税務面での高度な専門知識が必要です。みつき税理士法人と連携することで、ワンストップでの総合的なサポートが可能です。SPCの活用をご検討の際は、ご相談ください。

完全成功報酬のM&A仲介会社なら、みつきコンサルティングへ >

著者

- 事業法人第三部長/M&A担当ディレクター

-

宅食事業を共同経営者として立ち上げ、CFOとして従事。みつきコンサルティングでは、会計・法務・労務の知見を活かし、業界を問わず、事業承継型・救済型・カーブアウト・MBO等、様々なニーズに即した多数の支援実績を誇る。M&Aの成約実績多数、M&A仲介・助言の経験年数は10年以上

監修:みつき税理士法人

最近書いた記事

2026年2月8日M&Aの増加理由と背景は?今後の中小企業の会社売却の見通しも解説

2026年2月8日M&Aの増加理由と背景は?今後の中小企業の会社売却の見通しも解説 2026年2月8日M&Aのトレンドは?業界別に日本企業の今後の予測を解説

2026年2月8日M&Aのトレンドは?業界別に日本企業の今後の予測を解説 2026年2月8日M&A市場の規模・動向は?日本での件数推移・今後の展望を解説

2026年2月8日M&A市場の規模・動向は?日本での件数推移・今後の展望を解説 2026年2月7日M&Aニーズの高い人気の業種6選!業界別の動向・成約事例も紹介

2026年2月7日M&Aニーズの高い人気の業種6選!業界別の動向・成約事例も紹介