M&Aでは進行プロセスごとに様々な契約書を締結します。本記事ではM&Aを検討する経営者に向け、それぞれの契約書の記載内容や作成のポイントについて解説しますので、参考にしてください。

「うちの会社でも売却できるだろうか…」、「何から始めればいいんだろう…」

そのようなオーナー経営者の不安に、中小企業向けM&A仲介会社みつきコンサルティングは、20年間・500件以上の支援実績にもとづく無料相談でお応えします。本格的な検討前の情報収集だけでもかまいません。まずはお話をお聞かせください。

> みつきコンサルティングにM&A仲介を無料相談する|税理士法人グループ

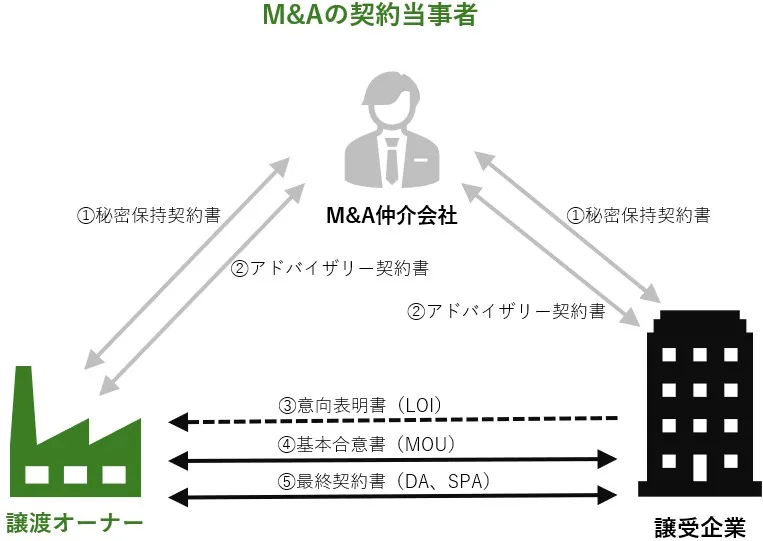

M&Aの契約当事者

M&Aにおける契約当事者は、M&A取引そのものの契約主体である中小企業のオーナー経営者と譲受企業です。そして、M&Aの支援機関として大部分のM&Aで仲介会社がサポートするため、M&A仲介会社も契約当事者になります。ここでは、これらM&Aを進める際の主な登場人物である「譲渡オーナー」「譲受企業」「M&A仲介会社」の三者の間で、どのような契約が、どの順番で結ばれるかを説明します。

- まず、譲渡オーナーと譲受企業は、それぞれM&A仲介会社との間で、情報の秘密を守るための「①秘密保持契約」と、M&Aの助言や支援を正式に依頼するための「②アドバイザリー契約」を締結します。

- その後、譲渡オーナーと譲受企業の当事者間の交渉を経て、譲受企業から譲渡オーナーの会社へ「③意向表明書(LOI)」が提出され、譲受の基本的な意向や希望条件が伝えられます。

- 交渉が進展し、大筋の条件で合意に至ると、譲渡オーナーと譲受企業の間で「④基本合意書(MOU)」を締結し、その時点での合意内容を確認します。ここまでの意向表明書や基本合意書は、一般的に法的な拘束力を持ちません。なお、「③意向表明書(LOI)」と「④基本合意書(MOU)」は、その内容の多くが重複するため、中小企業のM&Aでは、どちらか一方だけ締結することが一般的です。

- 最終的に、企業調査(デューデリジェンス)などを経て、すべての条件が確定した段階で、譲渡オーナーと譲受企業は、法的な拘束力を持つ「⑤最終契約書(DA、SPA)」を締結し、M&Aが正式に成立します。このように、M&Aは段階的な合意を重ねて慎重に進められます。

▷関連:M&Aの流れ|会社売却の進め方・基本的な手順を仲介会社が解説

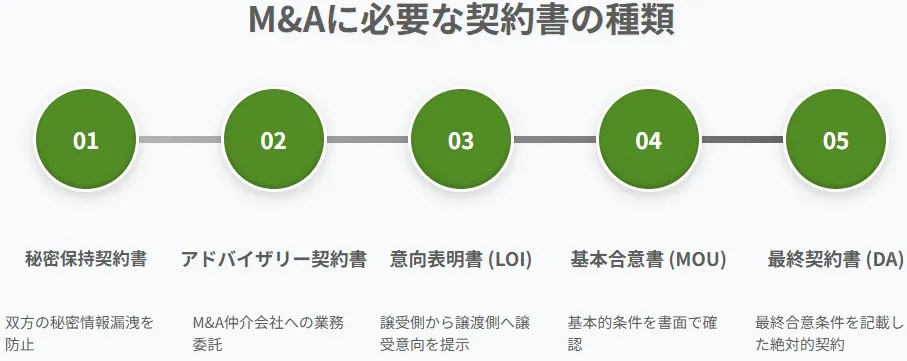

M&Aの契約書の種類

まずは、M&Aで使われる契約書を、一般的なM&Aの流れに沿って、概観していきます。この表は、M&Aプロセスにおける各段階で必要となる重要書類を時系列順に整理したものです。

| 書類名 | 略称 | 目的・概要 | 主な特徴 | 法的拘束力 |

|---|---|---|---|---|

| 1.秘密保持契約書 | NDA/CA | 譲渡側・譲受側双方の秘密情報漏洩を防ぐ契約書 | – 譲渡側と譲受側間で締結 – M&A仲介会社経由の場合は直接交渉禁止条項を含む | あり |

| 2.アドバイザリー契約書 | – | M&A業務をM&A仲介会社へ委託する業務委託契約書 | – 譲渡側・譲受側がそれぞれ別の仲介会社と契約する場合と同じ仲介会社と契約する場合がある | あり |

| 3.意向表明書 | LOI | 譲受側が主要な譲受条件についての譲受意向をまとめ譲渡側に提出する書面 | – 複数候補との比較検討が可能 – 譲受候補が1社の場合は省略されることが一般的 – 提出義務なし | 一般的になし |

| 4.基本合意書 | MOU | 譲渡側企業と譲受側企業候補が基本的事項の合意を書面で確認するもの | – 想定買収価格や買収条件等の基本的内容を記載 – 合意事項の確認書としての機能が強い | 一般的になし |

| 5.最終契約書 | DA/SPA | 基本合意書とDD結果を考慮し、最終的に合意した条件を記載した絶対的な契約 | – 契約履行義務が双方に発生 – 実際は株式譲渡契約書など、M&Aスキームに応じた契約書名になる | あり |

▷関連:M&Aにかかる期間の目安は?スケジュールを短縮して売却する方法

M&Aの契約書の記載内容・確認ポイント

以下では、M&Aに関する主要契約書の概要を説明します。

① 秘密保持契約書(NDA、CA)

M&Aの秘密保持契約書の記載内容と確認ポイントについて解説します。

記載内容

M&Aにおいての秘密情報とは、書面や口頭で開示されたM&Aに関わる全ての情報を秘密情報とすることが一般的です。もちろん、M&Aにおいてもすでに広く知られている情報、知っていた情報、法令で開示が義務づけられている情報など、一般的な秘密保持契約書でも除外されるような情報は、契約書内で定義をした上で秘密情報から除外されます。

有効期限としては、1年更新かつ自動更新のものが一般的です。また、M&A交渉の中には、譲渡側の営業機密や譲受側のまだ公表されていない事業計画などM&A交渉が終了した後もお互いに開示されたくない情報の伝達が行われることもありますので、契約期間が終了した後も、一定期間内は秘密保持義務が継続するよう規定を定めることもあります。

確認ポイント

M&Aにおける秘密保持契約書は、秘密情報を明確にすることとお互いに情報管理を徹底することの意識付けが重要となります。譲渡側の「M&Aを活用し譲渡先を探している」や譲受側の「この会社の譲受を検討している」などの情報は絶対に守らなければならない情報です。このような情報が第三者に漏洩した場合損害が発生する可能性があります。

譲渡側ですと従業員の離職・取引先の離脱、譲受側が上場企業であれば株価への影響などが考えられます。M&Aは秘密保持に始まり、秘密保持に終わると言われるほど、お互いに秘密保持を徹底することが大切になります。

② アドバイザリー契約書(提携仲介契約書)

M&A仲介会社とのアドバイリー契約書(提携仲介契約書)の記載内容と確認ポイントについて解説します。

記載内容

仲介契約書の記載内容としては、契約の形態(専任契約か非専任契約)、支援する業務内容及び費用が記載されることが一般的です。主な業務内容例としては、下記となります。

- 相手方の選定及び紹介

- 推進方法に係る助言

- 価値評価に係る助言

- 交渉及び諸手続に係るスケジューリング

- 交渉の立会及び助言

業務内容についてはほとんどの会社で同様の内容となりますが、報酬体系や費用については各M&A仲介会社(アドバイザリー会社)によって異なります。

確認するポイント

業務内容については前項の通りで基本的には大きく変わることはありません。相談料、着手金、リテイナーフィー(月額報酬)、中間報酬、成功報酬などの報酬体系については、M&A仲介会社(アドバイザリー会社)によって様々です。

仲介契約書をしっかり確認し、M&A成約までにどのくらいの費用が掛るのか把握することをお勧めします。また、契約解除方法やお相手との交渉が破談した場合の取り扱い、M&Aの検討を一時中断する場合の契約関係の取り扱い、解約時の違約金の有無、契約期間、契約期間終了後自動更新されるのか等も確認しておくと良いでしょう。

アドバイザリー契約を締結するメリット

ここでは、M&A仲介会社とアドバイザリー契約を締結するメリットについて、解説します。

トラブルを防ぎスムーズに進められる

M&Aは、経験と知識が求められるため、自社で完結するのは困難です。M&Aは税法や各種法令などの専門家のサポートを受けることが必要不可欠です。専門家により適切なアドバイスを受けられることで、トラブルも未然に防ぎ、M&Aもスムーズに進めることができます。

最良の相手企業を見極められる

M&A仲介会社は、M&Aが専業であるため、高い専門性とネットワークを有しており、希望の相手先を見つけやすいことがメリットです。自社で希望の相手企業を探す場合、お相手が見つかったとしても限定的になお相手しか見つからない可能性が高いです。

円滑な取引を実現する

M&A仲介会社は、譲渡側と譲受側の仲介者として、中立的な立場で取引を調整しますので、M&Aが円滑に進む傾向にあります。

仲介会社を利用する費用

先に触れておりますが、仲介会社によって報酬体系は異なります。相談料、着手金、中間金、デューデリジェンス(買収監査・企業調査)費用、成功報酬、リテイナーフィー(月額報酬)など、M&A仲介会社の特色踏まえ、報酬体系が自社に妥当であるか確認した上で、複数のM&A仲介会社を比較検討したうえで、どの仲介・FA会社を利用するかの選定が必要です。

③ 意向表明書(LOI)

M&Aの意向表明書の記載内容と確認すべきポイントについて解説します。意向表明書とは、譲受を検討している企業(譲受企業)が、会社の譲渡を検討している譲渡オーナーに対して、M&Aに対する意欲や基本的な条件を伝えるために提出する書類です。

記載内容

意向表明書に記載される内容の例としては、以下のような項目があります。

- M&Aの対象となる事業の範囲

- M&Aの手法(スキーム)の概要

- 譲渡価格の目安と、その価格を算定した方法

- 今後のスケジュール案

- デューデリジェンス(譲受企業による企業調査)の実施へのお願い

- 独占して交渉する権利(独占交渉権)について

- 知り得た秘密情報を外部に漏らさない義務(秘密保持義務)

- 書面に法的な拘束力があるかどうかの範囲

- 意向表明書の有効期限

確認ポイント

意向表明書は、譲渡オーナーと譲受企業が本格的な交渉に入る前に、お互いの認識に大きなズレがないかを確認する大切な役割を持っています。譲渡オーナーにとっては、譲受企業の真剣さや希望条件を知る機会となり、譲受企業にとっては、M&Aへの熱意を伝えることで、その後の交渉を円滑に進めるきっかけになります。 以下では、譲渡オーナーと譲受企業、それぞれの立場で確認すべきポイントを解説します。

譲渡オーナーの場合

譲渡オーナーが意向表明書を受け取ることは、M&Aの交渉が具体的に進展した証です。提示された譲渡価格の目安や今後のスケジュール案などを確認し、この譲受企業と真剣に交渉を進めるべきかを見極めるための重要な判断材料となります。 一方で、意向表明書に記載されている条件の多くは、この時点では法的な拘束力を持たないことが一般的です。また、譲受企業から独占交渉権を求められることもありますが、安易に合意すると、他のもっと良い条件を提示してくれるかもしれない企業と交渉する機会を失ってしまうため、慎重な判断が求められます。

譲受企業の場合

譲受企業は、意向表明書を提出することで、M&Aに対する真剣な姿勢を譲渡オーナーに示します。これにより、譲渡オーナーの経営者に安心感を持ってもらい、前向きな交渉のテーブルについてもらうことが大きな目的です。 この書類は今後の交渉の土台となるため、なぜこのM&Aを実現したいのかという熱意や、譲渡オーナーの従業員や取引先を今後どのように大切にしていくかといったビジョンを伝えることも重要になります。ただし、提示する条件は、今後のデューデリジェンスの結果次第で変更になる可能性があることを、誤解が生じないように明記しておくことも大切です。

▷関連:M&Aの意向表明書とは|基本合意書との違い・書き方・雛形サンプル

④ 基本合意書(MOU)

M&Aの基本合意書の記載内容と確認ポイントについて解説します。

記載内容

基本合意書の記載内容の例としては、下記がとなります。

- M&Aの対象となる事業の範囲

- スキーム(M&Aの方法)の概要

- 譲渡価格と譲渡価格の算定方法

- スケジュール

- デューデリジェンス(買収監査・企業調査)の実施方法

- 独占交渉権の発生時期と効力期間

- 秘密保持義務

- 法的拘束力の範囲

- 基本合意契約書の有効期限

確認ポイント

譲渡オーナーが基本合意書を締結する目的は、譲渡価格や実行時期の目安、譲受目的を知ることができるという点です。また、デューデリジェンスはM&Aにおいて重要ですが、その実施に当たり情報漏えいのリスクが発生します。

デューデリジェンスを安全に実施するために、基本合意書を締結したうえで秘密保持契約を締結することもあります。以下では、譲渡側と譲受側それぞれの確認ポイントについて解説します。

譲渡オーナーの場合

譲渡オーナーが基本合意書を締結する目的は、譲渡価格や実行時期の目安、譲受目的を知ることができるという点です。また、デューデリジェンスはM&Aにおいて重要ですが、その実施に当たり情報漏えいのリスクが発生します。

デューデリジェンスを安全に実施するために、基本合意書を締結したうえで秘密保持契約を締結することも確認すると良いでしょう。一方で、基本合意書が締結されると、譲受側に独占交渉権が付与されるため、他社と交渉できなくなる点は注意を要します。

譲受企業の場合

譲受側企業は、確実にM&Aを実施するために基本合意書を締結します。M&Aは時間も費用もかかり、デューデリジェンス(買収監査・企業調査)の段階で他社に交渉を切り替えられるリスクを軽減するために、適切な期間の独占交渉権を譲受側企業に付与してもらうことが基本合意書の中に盛り込まれているか確認する必要があります。

▷関連:M&Aの基本合意書とは?最終契約書との違い・記載内容・独占交渉権

⑤ 最終契約書(DA)

M&Aの最終契約書(DA)の記載内容と確認ポイントについて解説します。典型的な最終契約書は、株式譲渡契約書(SPA)になります。

記載内容

最終契約書の主な内容としては、下記のようになります。

- 譲渡価格

- 譲渡スキーム

- 譲渡対価決済(クロージング)の為の前提条件

- M&A後の役員や従業員の処遇

- その他、譲渡に係る条件(保証人の免責、商号の継続など)

- 譲渡側・譲受側それぞれの表明保証

- 表明保証に係る補償

- 競業避止

譲渡オーナーは表明保証に係る補償内容があると不安な気持ちになることもあるかも知れませんが、表明保証の有効期間を1~3年などの期限で区切ることや補償額の上限を設定するなどの交渉も可能です。最終契約書がM&A実行の為の最終交渉となりますので、M&Aアドバイザリーなどの専門家のアドバイスを受けながら慎重に作成すると良いでしょう。

確認ポイント

最終契約書は、意向表明書や基本合意書と違い法的拘束力を有しますので、お互いが不安になる取り決めもあります。

例えば、表明保証に係る補償内容があると譲渡側としては、不安な気持ちになることもあるかも知れませんが、表明保証の有効期間を1~3年などの期限で区切ることや補償額の上限を設定するなどの交渉も可能ですので、M&A仲介会社などの専門家のアドバイスを受けながら慎重に作成すると良いでしょう。

▷関連:最終契約書(DA)はM&Aで最重要!記載項目・注意点・雛形

M&Aの契約書で雛形を利用する際の注意点

M&Aの各種契約については、インターネット上のひな型やサンプルを使うケースがありますが、内容の確認をせず単純に流用することはリスクがあります。

譲渡オーナーと譲受企業で決定した事項が網羅されているか、通常取り決めるべき条項が抜けていないかなど自社で確認できない方は、専門家に相談すると良いでしょう。契約書に関しては、契約の当事者間で賠償請求といったトラブルにつながる可能性もあるものですので、利用する場合は慎重に確認した上で利用すると良いでしょう。

M&Aの契約書のまとめ

M&Aでは秘密保持契約書、アドバイザリー契約書、意向表明書、基本合意書、最終契約書と段階ごとに複数の契約書を締結します。各契約書には専門的な記載事項や確認ポイントがあり、法的拘束力の範囲も異なるため、専門家のサポートが不可欠です。

みつきコンサルティングは税理士法人グループのM&A仲介会社として15年以上の業歴があり、中小企業M&Aに特化した経験豊富なアドバイザーが多数在籍しています。みつき税理士法人との連携により、契約書作成から税務・法務までワンストップで対応できますので、M&Aをご検討の際はご相談ください。

完全成功報酬のM&A仲介会社なら、みつきコンサルティングへ >

著者

- 事業法人第三部長/M&A担当ディレクター

-

宅食事業を共同経営者として立ち上げ、CFOとして従事。みつきコンサルティングでは、会計・法務・労務の知見を活かし、業界を問わず、事業承継型・救済型・カーブアウト・MBO等、様々なニーズに即した多数の支援実績を誇る。M&Aの成約実績多数、M&A仲介・助言の経験年数は10年以上

監修:みつき税理士法人

最近書いた記事

2026年1月12日会社売却とは?手法・目的・手続・価格・費用と税金・成功のポイント

2026年1月12日会社売却とは?手法・目的・手続・価格・費用と税金・成功のポイント 2026年1月11日不動産M&Aとは?仕組・手続スキーム・税務メリット・注意点を解説

2026年1月11日不動産M&Aとは?仕組・手続スキーム・税務メリット・注意点を解説 2025年12月13日第三者割当増資とは?株価・手続の流れ・会計税務・M&A事例を解説

2025年12月13日第三者割当増資とは?株価・手続の流れ・会計税務・M&A事例を解説 2025年12月10日ベンチャー企業のM&A|メリット・注意点・買収・成功事例を解説

2025年12月10日ベンチャー企業のM&A|メリット・注意点・買収・成功事例を解説