食品スーパーマーケットの業界では、シェアの拡大や経営基盤の安定化を目的とするM&Aが増加しています。本記事では、食品SMの事業継続を検討している経営者に向けて、業界でのM&A動向や事例を紹介します。あわせて成功のポイントも解説しますので、参考にしてください。

「うちの会社でも売却できるだろうか…」、「何から始めればいいんだろう…」。そのようなオーナー経営者の不安に、中小企業向けM&A仲介会社みつきコンサルティングは、20年間・500件以上の支援実績にもとづく無料相談でお応えします。本格的な検討前の情報収集だけでもかまいません。まずはお話をお聞かせください。

> みつきコンサルティングにM&A仲介を無料相談する|税理士法人グループ

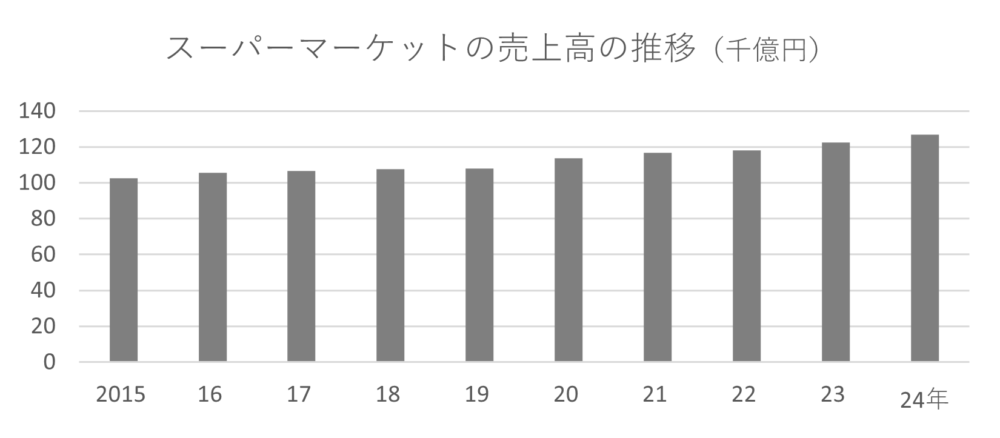

「スーパーマーケット白書」を基に当社作成

食品スーパーマーケット業界とは

食品スーパーマーケット(SM)業界は、どのような業界なのでしょうか。

スーパーマーケットとは

一般社団法人全国スーパーマーケット協会は、スーパーマーケットを「単独経営のもとに、セルフサービス方式を採用している総合食料品小売店で、年商1億円以上のもの」と定義しています。また、スーパーマーケットを大別すると、食品スーパーと総合スーパーの2種類です。食品スーパーは食品と日用品に特化しているのに対し、総合スーパーは食品、日用品、衣料品、文具など幅広い商品を扱っています。本記事では、食品スーパーを中心に説明しています。

▷関連:事業承継の相談先は税理士・公認会計士がおすすめ!選び方・費用相場

市場環境

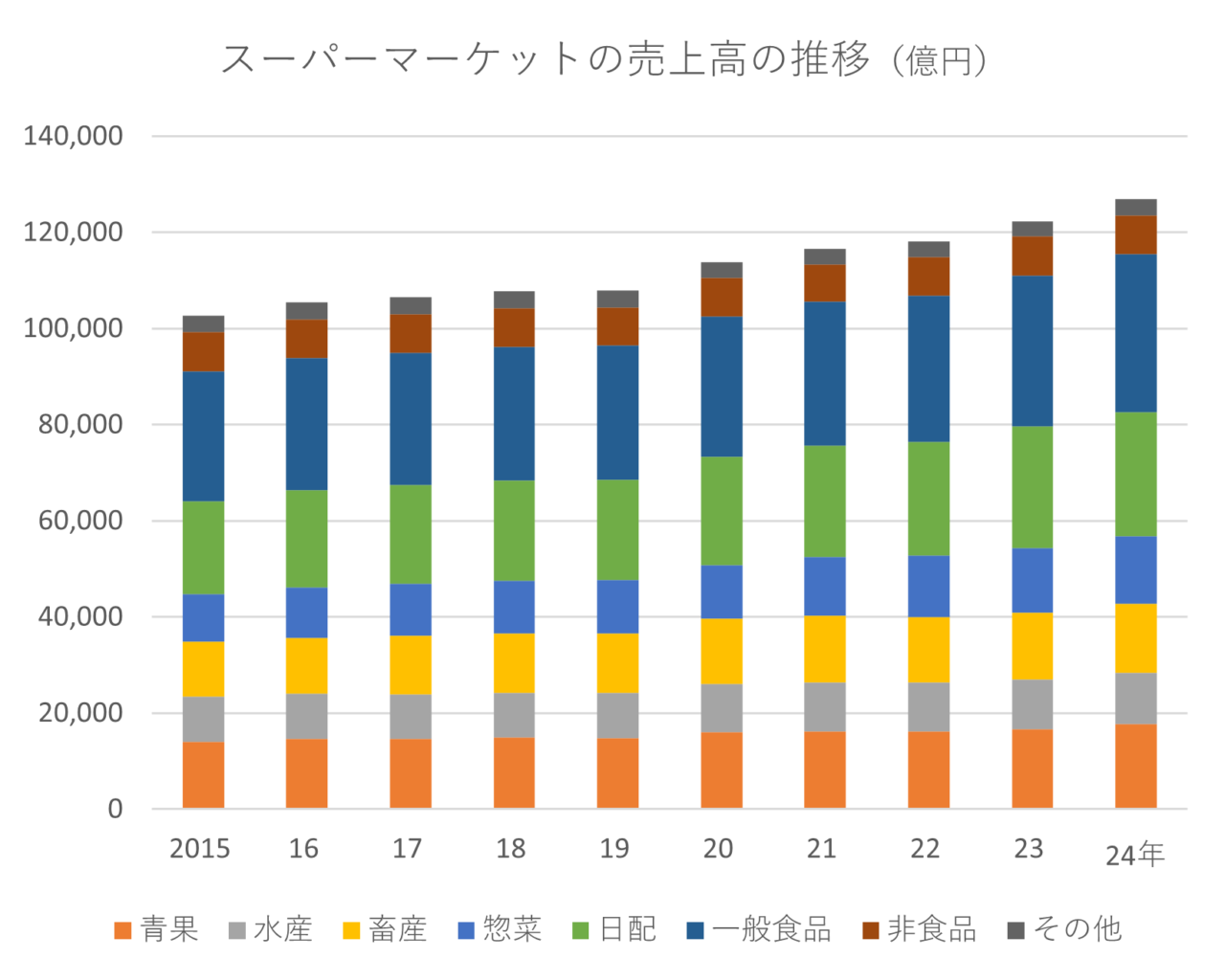

2015年から2024年にかけて、スーパーマーケットの年間総売上高は約1.03兆円から約1.27兆円へと23.6%増加しました。前半の2016~2018年は年率1~3%程度の緩やかな成長が続き、2019年はほぼ横ばいとなる一方、2020年は新型コロナ禍による巣ごもり需要の高まりで5.5%増と大きく伸長しました。その後も生活必需品需要の堅調さを背景に、2021~2022年は1~2%台の安定的な増収を維持。2023年以降は消費マインドの回復もあって3.6~3.7%増と再び加速し、10年で一貫して上向く推移を示しています。

「スーパーマーケット白書」を基に当社作成

食品SM業界が直面する主要な課題

食品スーパーマーケット業界には、さまざまな課題があります。

物価高騰に伴うコスト増

業界全体に影響を与えているのが、物価高騰に伴うコストの増加です。仕入れ原価や人件費などの経営コストが増加しており、多くの企業で業績に影響が出ています。中には事業継続に深刻な影響を受けている企業もみられます。特に人件費の上昇は、約2割の企業が事業継続に関わる問題と捉えており、パート・アルバイトの採用難も加わって、募集・採用コストの増加に繋がっています。

地域社会における役割(食品アクセス問題)

地域社会における役割と「食品アクセス問題」への対応も重要な課題です。人口減少や過疎化により店舗の経営が成り立たなくなり、徒歩圏内からスーパーマーケットがなくなってしまう地域が増えています。特に農村部では小規模食料品店の減少が著しく、高齢者などが食料品の入手に困難を抱えるケースが増加しています。地域住民の生活利便性を維持するため、移動スーパーや小型店舗の出店、配送サービスなど、様々な取り組みが行われていますが、これらは収益性が高いとは言えず、事業者の負担が大きいという側面があります。

また、経済的な困窮から食料品購入に苦しむ「食品アクセス問題」もあり、食品ロス削減の一環としてのフードバンクへの寄附など、社会的な役割も求められています。こうした社会福祉的な要素への対応は、民間事業者にとっては利益追求との間でジレンマを生じさせており、特に地方部の中小規模店舗では資金面での余力がなく、自治体からの支援が不可欠となるでしょう。

デジタル対応

デジタル化への対応も進んでいます。キャッシュレス決済の導入は進んでいますが、手数料負担やシステム障害への懸念、導入コストなどの課題も存在します。消費者の購買行動はデジタル化によって変化しており、オンラインとオフラインそれぞれのメリットを踏まえて購入チャネルを選択するようになっています。

従来より指摘されている食品SM業界の課題

上記以外にも、様々な課題に直面しているのが食品スーパーマーケットです。

人口減少による市場の縮小

今後さらに人口減少が進めば、食品SMの利用者数も減少すると予測されています。その場合、市場規模も縮小するため、集客や販売の機会をどのように拡大するかが課題になります。

慢性的な人手不足

食品スーパーマーケットでは、慢性的な人手不足も課題です。人手不足になるとそれぞれの従業員にかかる負担が大きくなり、労働環境も悪化しやすくなります。その結果、さらに人手不足に陥る可能性があるでしょう。

ネットスーパーの普及

ネットスーパーの普及に伴い、近年では、実店舗に行かずに食品や日用品を購入する人が増えている傾向です。この状況は、実店舗しかない食品SMの売上が伸び悩む要因につながっています。

他業種との競争激化

食品スーパーマーケットのライバルは、同業種だけではありません。コンビニエンスストアやドラッグストアでも食品や日用品を多く扱っており、競争が激しくなっています。状況によっては、他業種へ客足が流れてしまうリスクも考えられるでしょう。

▷関連:M&Aが活発な「ドラッグストア業界」の動向・価格相場とは?

▷関連:調剤薬局のM&A成約事例|最新動向・売却相場・成功ポイントも解説

M&Aが食品SM業界にもたらす可能性

前述のような厳しい経営環境や社会的な要請に対し、食品スーパーマーケット業界においてM&Aが課題解決の一つの有効な手段となり得ます。業界の均質化が進む中で、競争力を維持・強化するためには、企業統合や提携といった業界再編が進む可能性が高いです。

例えば、資金力や人材に課題を抱える中小規模の事業者にとっては、大手企業との連携や事業承継を目的としたM&Aが、事業継続や地域社会への貢献を継続するための道となり得ます。大手企業の持つ経営ノウハウや物流網、購買力などを活用することで、コスト削減やサービス向上を実現できる可能性があります。また、特定の地域で強みを持つ企業が、異なる地域に進出したい企業に譲渡することで、互いの事業範囲を拡大し、規模のメリットを追求することも考えられます。

▷関連:事業承継コンサルティングとは?必要資格・支援機関一覧・報酬など

食品SM業界のM&A動向

食品スーパーマーケット業界の課題を解決する方法として、M&Aに注目が集まっています。ここでは、食品SM業界のM&Aの特徴を解説します。

大手による積極的な買収が続いている

大手スーパーマーケットはM&Aによる買収を積極的に行っており、業容を拡大しています。出店エリアを拡げる目的でのM&Aは当然のこと、メーカー機能を内製化して自社PB商品を強化したり、調剤薬局やドラッグストア等の隣接小売業との再編などが増えています。

中小規模同士の業務提携も多い

大手スーパーマーケット、ディスカウントストア、ドラッグストアなどの競合に対抗する手段として、中小規模の食品SM同士で業務提携するケースも増えています。地域内でのブランド力の向上やシェアの拡大を期待できるためです。また、共同仕入れによりコスト削減を目指す目的もあります。

首都圏で独立系の中小スーパーの譲渡が増加

売上規模で50~100億円の独立系の食品スーパーマーケットの会社売却が、首都圏を中心に加速しています。2024年だけでも、(株)ココスナカムラ(東京)、(株)エフ・クライミング(東京)、(株)三浦屋(東京)などが譲渡に至っています。2023年には、メディア露出で有名な(有)アキダイ(東京)も大手SMのグループに入っています。

地域スーパー同士の合従連携が発生

ヤオコーを傘下に置くブルーゾーンホールディングスは、2025年10月中に愛知県豊橋市の地場スーパー「クックマート」を運営するデライトHDを連結子会社化しました。北関東に軸足を置くヤオコーが、全国区で地域スーパーの盟主に名乗りを上げた格好です。クックマートや文化堂も傘下に組み込み、越境M&Aを果たしています。一般的なスケールメリット追求とは異なり、商品や資材の共同仕入れは積極的には進めず、各スーパーの強みやノウハウをグループで共有する戦略を採用しています。人口減時代を迎え、地域密着型の店づくりと総菜開発力を武器に、地域スーパーと連携して各地の食文化を守る理念を掲げています。

ディスカウントスーパーの台頭

商品や顧客体験に独自性を持ちながらも「安さ」を訴求できるディスカウント業態の大手が、M&Aをも利用して店舗数・売上を拡大しています。例えば以下のような会社です。

食品スーパーマーケット業界におけるM&Aは、単なる企業の売買ではなく、地域経済や雇用、そして何よりも地域住民の食生活を支えるという重要な側面を持ち合わせています。業界特有のビジネスモデルや顧客層、地域性などを深く理解した上で、最適なM&A戦略を立案・実行することが不可欠です。

▷関連:中小企業M&Aの相談先ランキング|銀行・税理士・仲介会社の違い

食品SM業界におけるM&Aのメリット・デメリット

同じ食品スーパーマーケット同士でM&Aを進める場合のメリット・デメリットについて解説します。

譲渡オーナー

まず譲渡側について説明します。

譲渡側のメリット

- 仕入コストの低減などにより、利益率の向上が期待できます。

- 大手企業のノウハウを活用することで、売り上げの増加が見込めます。

- 労務管理や社員教育の改善により、業務効率の向上が図れます。

- 事業継承の課題や後継者不足の問題を解消できます。

- 従業員の雇用を維持し、廃業のリスクを回避できます。

- 会社売却によるオーナー家としての資金獲得の機会が得られます。

- 個人保証や担保提供の負担から解放されます。

譲渡側のデメリット

- 売却条件が当初の期待通りにならない可能性があります。もしくは、妥協が必要となる場合もあるでしょう。

- 会社売却に向けて動いてはみたものの、適切なお相手が現れないこともあり得ます。

- M&A手法として事業譲渡を採用する場合、競業避止義務が発生します。通常、20年間にわたり、当該地域およびその周辺地域でスーパーマーケット事業を展開することができなくなります。

譲受企業

次に譲受企業について説明します。

譲受側のメリット

- 出店してないエリアの店舗を取得することで、その地域への新規参入がスムーズに進められます。

- 規模の経済を活かし、仕入れコストの低減など、様々な面での経費削減が可能となります。

- 同じ地域内で店舗を増やすことにより、その地区での市場占有率を高めることができます。

- 販売拠点の拡大は、自社ブランド商品の開発や販売など、ビジネスチャンスの幅を広げることにつながります。

譲受側のデメリット

- 株式譲渡による買収では、簿外債務が存在する可能性があります。これらが明らかになった場合、企業の業績に悪影響を及ぼす恐れがあります。

- 同じ食品SMであっても、各社の業務プロセスは細部で異なることが多いです。そのため、企業統合の過程でスムーズに進まないケースがあり、その間は期待通りの業績向上が見込めない可能性があります。

- 食品SM業界では、一般的に一定規模以上の経営が求められます。そのため、買収を検討する際には多額の資金が必要となることを念頭に置く必要があります。

▷関連:中小企業の「M&A仲介」とは?流れ・費用・メリット・選び方を解説

SM業界のM&Aの相場

スーパーマーケット業界のM&Aは規模によって買収価格が大きく異なるため、相場は一概にいえません。ただし、スーパーマーケットを買収するには全店舗を買収する必要があり、基本的に費用が高くなる傾向があります。また、企業のブランド力や信頼を表す「のれん」は、他業界と比較すると付きにくい傾向です。

ネットスーパーが徐々に普及しつつありますが、リアル店舗での売上高の方が圧倒的に大きい現状では、その店舗の立地の良し悪し(近隣の競合店の状況を含む)は大きなポイントになります。また、店舗の土地・建物が自社(またはオーナー経営者)の所有である場合、それを譲渡対象に含めるか否かでも譲渡価格は大きく変わってきます。

貸借対照表では自社所有不動産(と見合いの外部借入)は多額にあっても、損益計算書上の利益は僅か、という状況の食品SM企業は多いです。このような食品SM企業は、特徴的な強みが無い限りは、大きな価格は付き難いと言えます。

▷関連:企業価値評価とは?流れ・費用・算定方法・M&A実務でのポイント

M&Aの成功ポイント

スーパーマーケット業界のM&Aでは、譲渡側が押さえておきたいポイントがあります。以下でくわしく解説します。

譲渡オーナーのポイント

譲渡企業のオーナー経営者がM&Aを成功されるポイントは以下のようばものです。

従業員との信頼関係を構築する

M&Aを行う場合、従業員との信頼関係の構築を大切にしましょう。従業員の数や質も売却価格の交渉に影響する可能性があるからです。従業員との信頼関係があれば、買収監査や企業調査といったデューデリジェンスも円滑に進みやすくなります。スムーズにM&Aを進めるには、従業員からの理解や協力が必要不可欠です。

黒字のタイミングで決断する

M&Aによる譲渡を希望しても、赤字の状態では企業価値が付きにくくなります。自社の状況を常に客観的に把握し、将来性についても分析しましょう。売却の必要性も早めに検討し始め、可能な限り黒字のうちに決断する必要があります。

強みや特徴を把握する

M&Aの契約を成立させるには、強みや特徴のアピールも重要です。他のスーパーマーケットと比較し、強みや特徴などを把握しましょう。アピールポイントをうまく伝えられれば、売却が成功する可能性も高まります。

▷関連:小売・飲食業M&Aのデューデリジェンス|店舗・FC・ブランド評価

譲受企業のポイント

食品スーパーマーケット業界のM&Aを成功させるには、譲受側も工夫が必要です。

M&A仲介会社に相談する

着実にM&Aを進めるには、M&A仲介会社への相談がおすすめです。M&A仲介会社にはM&Aの専門家がおり、スーパーマーケット業界のM&Aについて全面的なサポートを受けられます。譲渡側の候補を探すだけでなく、条件交渉や手続きなども支援してもらえます。

M&Aマッチングサイトを利用する

M&Aマッチングサイトとは、インターネット上でM&Aの譲渡側と譲受側を結びつけるサービスです。幅広い候補が素早く見つかり、効率的にM&Aを進められます。費用を抑えて最適な譲渡側を探したい場合に向いています。さまざまなM&Aマッチングサイトがあるため、特徴を比較したうえで選択しましょう。

▷関連:2025年版【M&A仲介会社一覧】上場・非上場・会計系を紹介

みつきコンサルティングのM&A成約事例

「みつきコンサルのM&A仲介」では、食品スーパーマーケットの譲渡を成功させたオーナー経営者の体験談を紹介しています。

食品スーパーのM&A事例【神奈川】P社さま

神奈川県で長年事業を営んできたP社さまが、自社の食品スーパー事業を同業のD社さまへ譲渡した事例です。この決断の背景には、経営環境の変化と事業の将来性、そして従業員の雇用を守りたいというオーナーさまの強い想いがありました。みつきコンサルティングの助言も受けながら、約半年という期間で譲渡が実現しました。

譲渡オーナーの課題

P社さまは、創業以来、食品ディスカウント業態で地域に貢献してきました。事業拡大のために食品スーパー事業にも進出しましたが、近年は競争の激化や自社店舗の老朽化といった課題を抱えていました。特に大手スーパーチェーンの進出により、食品スーパー事業を取り巻く経営環境は厳しさを増しており、自社単独での運営に限界を感じていらっしゃいました。

みつきコンサルの導入過程

P社さまは、以前からお付き合いのあったみつきコンサルティングより、食品スーパー事業のみを譲渡するというカーブアウト(事業切り出し)の提案を受けました。当初は戸惑いもあったそうですが、事業の将来性や従業員の雇用を真剣に考えた結果、この提案を検討する価値があると判断し、具体的な話し合いを進めることになりました。

コンサルティングの成果

みつきコンサルティングは、P社さまとD社さまの間に入り、きめ細やかなコミュニケーションをサポートすることで、交渉が円滑に進むようお手伝いをしました。特に、不動産が関わる事業譲渡であり、賃貸借契約の継続におけるチェンジオブコントロール条項への対応など専門的な知識が求められる場面でも、適切な助言を行いました。その結果、約半年という比較的短い期間で事業譲渡の成約に至りました。

その他の食品スーパーマーケットのM&A事例

食品SM業のM&Aは、同じ食品SM同士での再編が多いですが、近年では異業種との売買も増えています。

食品SM同士のM&A事例

食品スーパーマーケット同士のM&Aは、具体的にどのような事例があるのでしょうか。以下で事例を紹介します。

エコスはココスナカムラのM&A

2024年6月、エコスはココスナカムラの株式を全て取得すると発表しました。エコスは食品スーパーマーケットの事業を運営しています。一方、ココスナカムラは東京23区内で食品スーパーマーケットとベーカリーショップを展開する企業です。今回のM&Aを通じて、両社の経営資源とノウハウを統合し、より効率的に活用することで企業の成長を目指しています。

アークスと伊藤チェーンのM&A

2019年9月、東日本でスーパーマーケットを展開するアークスが伊藤チェーンを完全子会社化しました。伊藤チェーンは宮城県で複数のスーパーマーケットを運営しています。このM&Aの主な目的は経営の効率化です。

アルビスとオレンジマートのM&A

2019年4月、アルビスがオレンジマートを子会社化しました。両者とも、富山県を中心にスーパーマーケットを展開しています。アルビスは、まだ出店していないエリアでのシェア拡大を目指してM&Aを決断しました。

バローホールディングスと三幸のM&A

2019年2月、愛知県や岐阜県でスーパーマーケットを展開するバローホールディングスが富山県のスーパーマーケットの三幸を子会社化しました。バローホールディングスの目的は、富山県内のシェアの拡大です。

ヤオコーとエイヴイのM&A

2017年4月、関東でスーパーマーケットを運営するヤオコーが、神奈川県南部に複数の店舗があるエイヴイを子会社化しました。M&Aにより、両社の企業価値の向上や成長を実現できる見込みがあると判断したためです。

イズミとユアーズのM&A

2015年10月、中国・四国・九州地方でスーパーマーケットを運営するイズミが、広島県・岡山県・山口県・福岡県を中心に展開していたユアーズを子会社化しました。イズミは大規模店舗、ユアーズは小規模店舗を多く運営しており、それぞれのノウハウを活かして今後の成長を目指せると判断したためです。

食品SMが異業種に参入したM&A事例

中には、M&Aにより異業界に参入したスーパーマーケットもあります。具体的な事例を紹介します。

万代とハークスレイのM&A

2021年2月、近畿地方のスーパーマーケットである万代は、ハークスレイの子会社であるアルヘイムの事業をM&Aで買収しました。譲渡された事業内容は、フレッシュベーカリーの製造や販売などです。M&Aの目的は、財務基盤の安定と商品調達力の強化とされています。

異業種が食品SMに参入したM&A事例

M&Aにより、異業界から食品スーパーマーケット業界へ参入した事例もあります。以下でくわしく紹介します。

クスリのアオキは木村屋のM&A

2024年8月、クスリのアオキは木村屋の全株式を取得し、同日に吸収合併しました。クスリのアオキHDは、全国でドラッグストアや調剤薬局、スーパーマーケットを運営している企業です。木村屋は千葉県を拠点とし、食品スーパーを4店舗展開しています。今回のM&Aによって、ドラッグストアと食品スーパーが提供する新鮮な食材を豊富に組み合わせ、顧客にとっての利便性をさらに高めることを目指しています。

クスリのアオキとホーマス・キリンヤ、フードパワーセンター・バリューのM&A

2022年3月、クスリのアオキがホーマス・キリンヤと、フードパワーセンター・バリューの2社を吸収合併しました。ホーマス・キリンヤは岩手県や宮城県でスーパーマーケットや衣料品店を運営しており、フードパワーセンター・バリューはホーマス・キリンヤの仕入業務を担っていました。M&Aの目的は、ドラッグストアに新鮮な食材を取り込むことです。

丸の内キャピタルと三浦屋のM&A

2021年8月、丸の内キャピタルが中央線や西武新宿線の沿線でスーパーマーケットを運営する、三浦屋の全株式を取得しました。丸の内キャピタルはファンド運営の知見やノウハウを活かし、三浦屋を成長させるとしています。

PPIHとGRCY HoldingsのM&A

2021年2月、PPIHがアメリカのカリフォルニア州でスーパーマーケットを展開するGRCY Holdingsを子会社化しました。PPIHは総合ディスカウントストアなどを展開する持株会社で、M&Aの目的は海外事業の拡大です。

▷関連:M&A仲介会社の比較|信頼できるアドバイザーを選ぶポイント

食品スーパーマーケットのM&Aのまとめ

食品スーパー業界は物価高騰や人手不足、競争激化など多くの課題に直面しています。M&Aは事業承継や経営基盤の強化、地域貢献継続の有効な手段です。企業評価や交渉、統合後の運営には専門知識が必要で、従業員の雇用や地域への影響も考慮することが重要です。

みつきコンサルティングは食品スーパー業界のM&A支援実績があり、税理士法人グループとして相続対策にもワンストップで対応しています。事業承継や経営課題の解決をお考えの際は、現状を正確に把握し最適な選択肢を検討するため、専門家へのご相談をお勧めします。

完全成功報酬のM&A仲介会社なら、みつきコンサルティングへ >

著者

- 事業法人第三部長/M&A担当ディレクター

-

宅食事業を共同経営者として立ち上げ、CFOとして従事。みつきコンサルティングでは、会計・法務・労務の知見を活かし、業界を問わず、事業承継型・救済型・カーブアウト・MBO等、様々なニーズに即した多数の支援実績を誇る。M&Aの成約実績多数、M&A仲介・助言の経験年数は10年以上

監修:みつき税理士法人

最近書いた記事

2026年2月8日M&Aの増加理由と背景は?今後の中小企業の会社売却の見通しも解説

2026年2月8日M&Aの増加理由と背景は?今後の中小企業の会社売却の見通しも解説 2026年2月8日M&Aのトレンドは?業界別に日本企業の今後の予測を解説

2026年2月8日M&Aのトレンドは?業界別に日本企業の今後の予測を解説 2026年2月8日M&A市場の規模・動向は?日本での件数推移・今後の展望を解説

2026年2月8日M&A市場の規模・動向は?日本での件数推移・今後の展望を解説 2026年2月7日M&Aニーズの高い人気の業種6選!業界別の動向・成約事例も紹介

2026年2月7日M&Aニーズの高い人気の業種6選!業界別の動向・成約事例も紹介