吸収合併は、M&Aにおける重要な手法の一つで、企業の経営基盤強化やシナジー効果の早期実現が図れます。しかし、その手続や税務、経営統合には複雑な側面も存在します。本記事では、吸収合併の基本的な仕組みからメリット・デメリット、手続の流れ、さらには成功のためのポイントまで、わかりやすく解説します。

「うちの会社でも売却できるだろうか…」、「何から始めればいいんだろう…」

そのようなオーナー経営者の不安に、中小企業向けM&A仲介会社みつきコンサルティングは、20年間・500件以上の支援実績にもとづく無料相談でお応えします。本格的な検討前の情報収集だけでもかまいません。まずはお話をお聞かせください。

> みつきコンサルティングにM&A仲介を無料相談する|税理士法人グループ

合併とは

M&A(Mergers and Acquisitions、合併と買収)は、企業の成長戦略や事業承継の課題解決に不可欠な手段です。その中でも「合併」は、複数の会社が一体となって一つの会社になる組織再編の手法を指します。合併にはいくつかの種類がありますが、ここでは特に「吸収合併」について解説します。

吸収合併とは

吸収合併とは、一つの存続会社が、別の消滅会社のすべての権利義務を包括的に承継し、消滅会社が解散する組織再編の手法です。つまり、消滅会社の法人格は失われ、存続会社がその事業、資産、負債、契約関係、従業員などをすべて引き継ぐことになります。これにより複数の会社が完全に一体となるため、いわゆる資本業務提携のなかでも非常に統合度の高いM&Aといえるでしょう。

▷関連:資本業務提携とは?M&Aとの違い・提携方法・進め方・事例

合併と買収の違い

「合併」と「買収」は、どちらも会社が統合するという点で似ていますが、実際には異なる概念です。合併は会社法などの法律で定められた組織再編行為であり、複数の会社が一体となり、一つの法人格に統合されます。一方、買収は法律上の明確な定義がない言葉で、一般的には会社の株式の過半数を取得したり、一部の事業を譲り受けたりすることを指します。買収の場合、譲渡企業社は消滅せず、通常は独立した法人格として存続します。

▷関連:株式譲渡とは|中小企業の目的・メリットとデメリット・従業員の処遇

吸収合併と子会社化は違う

吸収合併とよく比較されるM&Aの手法に「子会社化」があります。子会社化は、親会社が他の会社の株式を過半数以上取得することで、その会社の支配権を持つ形態です。この場合、親会社と子会社という二つの法人格が引き続き存在します。しかし、吸収合併では、消滅会社の法人格は失われ、存続会社と完全に一体化するため、二つの法人格は一つになります。この法人格の統合の有無が、両者の最も大きな違いといえるでしょう。

吸収合併と株式交換も違う

吸収合併と株式交換も、他社を完全に統合する目的で使われる組織再編・M&Aの手法ですが、異なる特徴を持っています。株式交換では、譲受企業が対象会社の株式をすべて取得することで、対象会社を完全子会社化します。この場合、対象会社の法人格は存続し、譲受企業の傘下に入ります。一方、吸収合併では、消滅会社の法人格が消滅し、その権利義務すべてが存続会社に包括的に承継されます。法人格が存続するか否かという点が、両者の決定的な違いです。

▷関連:株式交換による会社売却を図解|手続・個人株主の税金はどうなる?

吸収合併と新設合併の違い

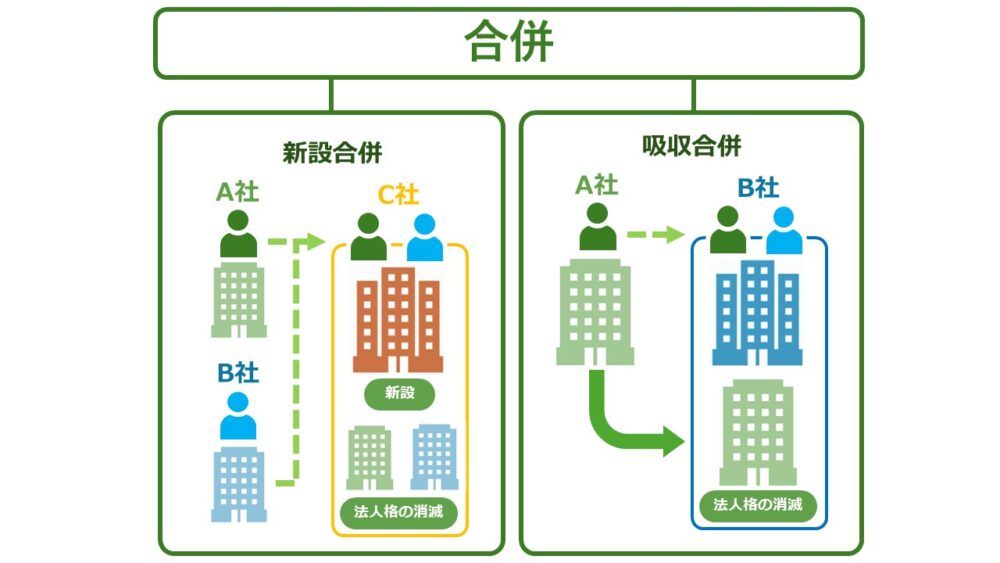

合併には「吸収合併」と「新設合併」の二種類があります。吸収合併では、既存の会社(存続会社)が他の会社(消滅会社)を統合し、存続会社のみが残ります。対して新設合併は、合併するすべての会社が一度解散し、新たに設立される会社がすべての権利義務を承継する手法です。両者とも企業を統合する点では同じですが、そのプロセスと結果に大きな違いがあることがわかります。

上図にて、A社とB社の合併を考えます。新設合併では、A社とB社が共に消滅し、新たにC社が設立されます。一方、吸収合併では、A社はB社に吸収されて消滅し、B社は合併後も存続する、といった結果になります。

実務では新設合併が選ばれない理由

新設合併ははシンプルな方法に見えますが、組織再編の実務ではほとんど採用されません。その理由はいくつかあります。

- 新設会社を設立するためには、新規の許認可申請や財産権の移転登記などをすべての会社で行う必要があり、手続が非常に煩雑で時間もコストもかかります。

- 登録免許税の算定においても、吸収合併より不利になるという事情もあります。

これらの理由から、多くの場合は吸収合併が選択されるのが実情です。

▷関連:存続会社とは?吸収合併の手続から資本金・会計処理・登記まで解説!

吸収合併のメリット・デメリット

吸収合併のメリットとデメリットを下表に整理しました。経営資源の統合や包括承継といった利点がある一方で、手続の複雑さやPMIの負担といった課題もあります。

| メリット | デメリット |

|---|---|

| 経営資源の統合とシナジー効果の早期実現 吸収合併の最大のメリットの一つは、経営資源を迅速かつ効率的に統合し、シナジー効果を早期に実現できる点にあります。消滅会社の資産、負債、技術、人材、顧客基盤などが、法的な手続の障壁が低い形で存続会社に包括的に承継されるため、事業統合がスムーズに進みます。これにより、例えば製品開発能力と販売ネットワークが一体化し、単独では得られなかった大きな成果を生み出すことが期待できます。 対等な統合という印象を与える 第三者とのM&Aでは、時に「買収」という言葉が持つ一方的なイメージで受け取られがちです。しかし、吸収合併は、特に合併比率などを適切に設定することで、対等な関係での統合という印象を社内外に与えやすいメリットがあります。例えば、同程度の企業規模の会社同士が事業承継を目的として統合する場合、どちらかが一方的に子会社化するよりも、吸収合併の形を取ることで、従業員や取引先にもポジティブなメッセージを伝えやすくなります。これにより、統合後の企業のイメージアップにも繋がり、関係者の協力も得やすくなるでしょう。 消滅会社の権利義務を包括的に承継できる 吸収合併の際、存続会社は消滅会社の権利義務を包括的に承継します。これは、消滅会社の資産、負債、契約、従業員との雇用契約などが、一つひとつの手続なしにまとめて引き継がれることを意味します。事業譲渡のように個別の資産や契約ごとに移転手続を行う必要がないため、大幅な時間と労力の節約が可能です。特に多くの契約や資産を持つ企業にとっては、この包括承継は事業統合を迅速かつ効率的に進める上で大きな利点となります。 資金調達の負担を軽減できる M&Aや事業承継では、譲受資金の調達が大きな課題となることがあります。しかし、吸収合併の場合、消滅会社の株主に支払う対価を必ずしも現金にする必要はありません。存続会社の株式や社債、新株予約権などを対価として選択することもできます。もし株式を対価にできれば、存続企業は手元資金を減らすことなく組織再編を実施できるため、財務的なリスクを低減できる大きなメリットがあります。ただし、存続会社の株価が対価に見合う必要がある点には注意が必要です。 繰越欠損金を活用した節税 吸収合併は、税務上のメリットをもたらす可能性も秘めています。特定の条件を満たす適格合併と認められた場合、存続会社は消滅会社が保有していた繰越欠損金を引き継ぐことができる場合があります。この繰越欠損金は、将来の利益と相殺して法人税等の節税効果を生み出す可能性があるため、譲受企業にとっては財務戦略の一環として非常に魅力的な要素となります。ただし、適格合併の要件は複雑であるため、事前の税務専門家への相談が不可欠です。 | 複雑な手続と多大な時間・労力 吸収合併は、会社法に則った組織再編行為であり、手続が複雑で多くの時間と労力を要します。合併契約の締結から始まり、債権者保護手続、株主総会の特別決議、登記手続など、法律で定められたステップを確実に踏む必要があります。特に、存続会社が消滅会社のすべての権利義務を承継するため、債権者保護や取引先との関係調整など、多岐にわたる対応が求められます。 株価の下落リスクとその影響 吸収合併において、存続会社が消滅会社の株主に対し、自社の新株を発行して対価とするケースが一般的です。この新株発行は、既存の株主が保有する自社株の価値を希薄化させる可能性があります。もし消滅会社の企業価値を割高に評価してしまった場合や、合併の目的が既存の株主に十分に伝わらない場合、既存株主からの信頼が低下し、存続会社の株価が下落する事態も考えられます。 PMIにかかる大きな負担 PMIとは、M&A成立後に両社の事業構造、組織体制、企業文化、情報システムなどを統合し、期待されるシナジー効果を最大化するための一連の経営施策を指します。吸収合併では、異なる企業文化や経営方針を持つ複数の会社が完全に一つに統合されるため、PMIの負担が非常に大きくなる傾向があります。システムの統合、人事制度の調整、組織の再編など、多岐にわたる業務を統合する必要があり、これには従業員の負担も伴います。 簿外債務を引き継ぐ可能性 吸収合併の大きな特徴である包括承継は、メリットであると同時に、潜在的なリスクもはらんでいます。存続会社は消滅会社のすべての権利義務を引き継ぐため、たとえ合併前に認識されていなかった簿外債務があったとしても、それをそのまま承継することになります。これは譲受企業にとって、予期せぬ財務的な負担となる可能性があるため、非常に懸念される点です。このリスクを軽減するためには、第三者とのM&Aでは、デューデリジェンスが必須になります。 |

▷関連:吸収合併と退職金|支給額・勤続年数・清算の有無、処遇は?

吸収合併の手続の流れ

吸収合併の進行手順を下表に整理しました。各ステップの要点と必要な書類・公告/通知・期限を具体的に示します。

| ステップ | 実施内容の要点 | 関連書類・公告/通知・期限 |

|---|---|---|

| 合併契約の締結 | 両社が合併契約を締結します。効力発生日や合併対価・割当てなど法定記載事項の記載漏れは無効となるため厳密な作成が必要です。取締役会決議を経て締結に進むのが一般的です。 | ・合併契約書(法定記載事項:当事会社の表示、消滅会社株主への合併対価、その割当て、効力発生日)。 ・任意記載事項(株主総会期日、合併後の役員選任、従業員処遇)を記載することがあります。 |

| 債権者保護手続 | 債権者の権利保護のため公告と個別催告を行います。異議申立てがあれば弁済や担保提供等で対応します。怠ると合併が無効となるおそれがあります。 | ・官報公告を実施。 ・個別催告を実施。 ・期限:効力発生日の1か月前までに公告。 |

| 事前開示書類の備置 | 株主・債権者が判断できるよう合併契約の内容や合併後の財務等を事前開示します。 | ・事前開示書類を作成。 ・期限:株主総会の少なくとも2週間前から会社の事務所に備置。 |

| 株主総会の特別決議 | 吸収合併は特別決議で承認を得ます。議決権の過半数出席と出席議決権の3分の2以上の賛成が必要です。 | ・株主総会招集・決議。 ・決議要件:過半数出席かつ出席の3分の2以上賛成。 |

| 反対株主の株式買取請求 | 反対株主は公正価格での買取請求が可能です。会社は権利について事前に通知または公告します。 | ・通知/公告:効力発生日の20日前までに実施。 ・買取価格:上場は市場価格基準、非上場は専門家評価等を参考。 |

| 合併の効力発生 | 合併契約で定めた効力発生日に、消滅会社のすべての権利義務が存続会社に包括承継され、消滅会社は解散します。 | ・効力発生日に特別の追加手続は不要です。 ・それまでの準備と各手続の完了が前提です。 |

| 登記手続(変更登記・解散登記) | 効力発生日後に存続会社は変更登記、消滅会社は解散登記を行います。存続会社は資本金や商号等の変更事項を登記し、消滅会社は法人格消滅の解散登記を行います。 | ・期限:効力発生日から2週間以内に申請。 ・主な書類:合併契約書、株主総会議事録、資本金の計上証明書、消滅会社の登記事項証明書等。 |

| 事後開示書類の備置 | 合併完了後の透明性確保のため事後開示書類を備置します。 | ・事後開示書類を会社の事務所に備置。 ・期限:効力発生日から6か月間保管。 |

▷関連:吸収合併契約書で取引関係は承継される?作り方・ひな形も解説

吸収合併を成功に導くポイント

吸収合併は、企業の成長や事業承継の解決に強力な手段となる一方で、複雑な手続や潜在的なリスクを伴います。期待されるシナジー効果を最大限に引き出すためには、いくつかの重要な視点と準備が必要です。

事前の周到な準備と戦略的な計画

第三者との吸収合併(M&A)の場合には、事前の周到な準備と戦略的な計画が不可欠です。まず、合併の目的を明確にし、どのようなシナジー効果を期待するのかを具体的に定めることが重要です。譲受企業としては、消滅会社の事業内容、財務状況、組織体制などを徹底的に調査するデューデリジェンスを丁寧に行い、簿外債務などのリスクを洗い出す必要があります。

M&A専門家との連携の重要性

吸収合併の手続は、会社法や税法など、多岐にわたる専門知識を必要とします。特に、税制適格要件の判断や合併対価の算定、複雑な登記手続など、専門的な判断が求められる場面が数多くあります。このような状況で、公認会計士、税理士、弁護士などの専門家と密に連携することは極めて重要です。加えて、第三者との吸収合併であれば、円滑な条件交渉のため、専門性の高いM&A仲介会社の起用が必須となります。彼らの知見と経験を活用しましょう。

PMIを成功させるための経営統合

吸収合併の真の成功は、効力発生後のPMI(Post Merger Integration:経営統合作業)にかかっていると言っても過言ではありません。異なる企業文化、経営方針、情報システムを持つ会社が一つになるわけですから、統合には多大な労力と慎重な配慮が必要です。PMIを成功させるためには、統合初期から明確な統合計画を立て、組織の再編、人事制度の調整、情報システムの統合、そして最も重要な企業文化の融合に重点的に取り組む必要があります。従業員の不安を解消し、一体感を醸成するためのコミュニケーションも不可欠です。

税務上のポイントを理解する

吸収合併を検討する際、税務上の影響を理解することは極めて重要です。特に、合併が「適格合併」となるか「非適格合併」となるかによって、課税関係が大きく変わるため、慎重な検討が求められます。

適格合併と非適格合併の違い

吸収合併は、税法上の要件を満たすかどうかで「適格合併」と「非適格合併」に分類されます。適格合併とは、消滅会社の株主が存続会社の株式を対価として受け取り、かつ一定の支配関係が継続するなどの要件を満たす合併を指します。この場合、消滅会社の株主による投資が継続しているとみなされ、原則として課税が繰り延べられます。一方、金銭などを対価とした場合や要件を満たさない場合は非適格合併となり、通常、消滅会社の資産の時価評価や株主への課税が発生します。

みなし配当課税と株主への影響

非適格合併の場合、消滅会社の株主が受け取る合併対価のうち、「資本金等の額」を超える部分については「みなし配当」として課税されることがあります。このみなし配当課税は、個人株主であれば累進課税による高率の税金が課される場合があるため、消滅会社の株主にとっては大きな負担となる可能性があります。また、消滅会社自体も資産の含み益に課税が生じうるため、税務上の影響は広範囲に及びます。組織再編やM&Aのスキームの選択においては、税務専門家によるシミュレーションが不可欠といえるでしょう。

繰越欠損金の承継条件

前述したように、吸収合併では、適格合併の要件を満たす場合に限り、消滅会社の繰越欠損金を存続会社が引き継げる可能性があります。この承継は、存続会社の将来の利益と相殺することで節税効果をもたらすため、譲受企業にとって大きなメリットとなります。ただし、繰越欠損金の承継には、一定の支配関係の継続や、共同事業目的の合併であることなど、税法上の厳格な要件が定められています。これらの要件を確実にクリアするためには、事前の綿密な確認と税務専門家のアドバイスが欠かせません。

吸収合併の利用事例

グループ内再編としての吸収合併は、日常的に見られるところです。親子会社や子会社同士での合併などです。しかしながら、第三者間の合併(M&A)については、直接合併することは基本的になく、2段階スキームが一般です。

M&Aスキームとしての合併

実務では、第三者間のM&Aにおいて、いきなり吸収合併することはほとんどありません。代わりに、まず株式譲渡等により100%子会社化を行い、その後に機をみて吸収合併する、段階的なアプローチが標準的な手法となっています。これは、吸収合併が取引先や顧客、従業員に与える影響が大きいことや、デューデリジェンスを徹底しても簿外債務のリスクを完全に払拭できないという懸念があるためです。

2段階スキームの原則

具体的なスキームは以下のようなものです。

- まず、譲受企業が譲渡企業の株式を取得し、100%子会社化します。

- これにより、親会社として主体的に子会社の財産状態を詳細に確認し、各種契約関係の引き継ぎも徐々に進めることができます。この期間中に、潜在的なリスクを洗い出し、組織間の連携を深めることで、最終的に吸収合併を行う際のハードルを下げられます。

- おおよその統合処理が終了した段階で吸収合併を実行すれば、関係者への影響を最小限に抑えつつ、スムーズな完全統合を実現できます。

もっとも、統合完了後の合併は必須ではなく、むしろ100%子会社のまま併存することが多いです。

例外的に直接合併するケース

例外的に直接合併が行われるのは、極一部の巨大上場企業同士の場合です。代表例として、住友銀行とさくら銀行が合併して誕生した三井住友銀行などが挙げられます。このような大型案件では、両社の規模や影響力、面子、株主構成等を考慮し、直接的な対等合併スキームが採用されることがあります。

▷関連:逆さ合併とは?メリットとデメリット・手続・事例などを解説

吸収合併のまとめ

吸収合併は存続会社が消滅会社の権利義務を包括承継する組織再編手法でシナジー効果の早期実現や繰越欠損金活用による節税メリットがあります。一方で株主総会決議や債権者保護など複雑な手続や適格要件の判断、PMI負担、簿外債務リスクなど慎重な対応が必要です。

みつきコンサルティングは税理士法人グループのM&A仲介会社として15年以上の業歴があり中小企業M&Aに特化した実績経験が豊富なM&Aアドバイザー公認会計士税理士が多く在籍しています。吸収合併をご検討の際はみつきコンサルティングにご相談ください。

完全成功報酬のM&A仲介会社なら、みつきコンサルティングへ >

著者

- 事業法人第三部長/M&A担当ディレクター

-

宅食事業を共同経営者として立ち上げ、CFOとして従事。みつきコンサルティングでは、会計・法務・労務の知見を活かし、業界を問わず、事業承継型・救済型・カーブアウト・MBO等、様々なニーズに即した多数の支援実績を誇る。M&Aの成約実績多数、M&A仲介・助言の経験年数は10年以上

監修:みつき税理士法人

最近書いた記事

2026年1月12日会社売却とは?手法・目的・手続・価格・費用と税金・成功のポイント

2026年1月12日会社売却とは?手法・目的・手続・価格・費用と税金・成功のポイント 2026年1月11日不動産M&Aとは?仕組・手続スキーム・税務メリット・注意点を解説

2026年1月11日不動産M&Aとは?仕組・手続スキーム・税務メリット・注意点を解説 2025年12月13日第三者割当増資とは?株価・手続の流れ・会計税務・M&A事例を解説

2025年12月13日第三者割当増資とは?株価・手続の流れ・会計税務・M&A事例を解説 2025年12月10日ベンチャー企業のM&A|メリット・注意点・買収・成功事例を解説

2025年12月10日ベンチャー企業のM&A|メリット・注意点・買収・成功事例を解説