M&A仲介における利益相反の問題とは何かについて解説します。また、M&Aにおける譲渡側と譲渡側それぞれが注意すべき点や、M&A仲介会社を選ぶポイントも紹介します。

「うちの会社でも売却できるだろうか…」、「何から始めればいいんだろう…」。そのようなオーナー経営者の不安に、中小企業向けM&A仲介会社みつきコンサルティングは、20年間・500件以上の支援実績にもとづく無料相談でお応えします。本格的な検討前の情報収集だけでもかまいません。まずはお話をお聞かせください。

> みつきコンサルティングにM&A仲介を無料相談する|税理士法人グループ

M&A仲介の利益相反問題とは?

M&A仲介の何が利益相反なのかについて説明します。

M&A仲介会社とは

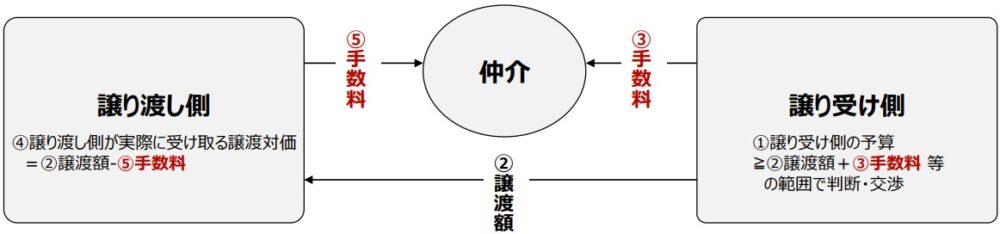

M&A仲介会社は、譲渡側と譲受側の間に入り、M&Aの取引が成立するために各種調整やアドバイスを行います。中立的な立場から現実的な提案ができるため、成約率が高い傾向にあります。

▷関連:中小企業のM&A仲介とは?メリットとデメリット・報酬相場・選び方

利益相反とは

利益相反とは、ある取引が一方には利益となるが、他方には不利益となることです。M&Aにおいては、譲受側はできるだけ安い価格で買収したいと望み、譲渡側はできるだけ高い価格で売却したいと望む状態を表した言葉となります。

出所:中小企業庁「中小M&Aガイドライン(第3版)改訂の方向性について」

M&A仲介会社は譲受側・譲渡側の両方と契約を結び、両社から手数料を得ることになり、M&Aにおいては、両者にとって同等に有利になる取引は不可能と言われているところ、M&A仲介会社がどちらか一方を有利になるように導いているとみなされる場合が出てきてしまうことが背景にあります。

▷関連:売り手のM&A手数料の相場は高い?アドバイザリー費用を25社比較

なぜ利益相反は問題か?

M&A仲介における利益相反問題では、以下の点が懸念されます。

譲受側に有利な取引になりやすい

M&A仲介会社にとって最も重要なポイントは、M&Aが成立することです。従って、取引がしやすい譲受側を優遇する可能性があると言われています。具体的には、M&Aに慣れている、豊富な資金を持つ譲受側企業に有利な価格での取引になりやすい傾向があります。

譲渡企業の交渉戦略が漏洩するリスク

不利な情報が譲受側に伝わると、交渉において譲渡側が不利になります。具体的には、売却可能最低額が漏れてしまった場合、譲渡側のメリットが減少する可能性が高くなってしまいます。

M&A仲介会社が譲受側を優遇する可能性

M&Aの仲介会社はM&Aの成立により手数料を得ることが目的となっているため、リピートする可能性が高い譲受側企業を優遇する可能性が高くなる傾向があります。

▷関連:完全成功報酬とは?M&A仲介手数料を比較・メリットとデメリット

中小企業庁のスタンス

中小企業庁「中小M&Aガイドライン(第3版)」では、M&A仲介における利益相反問題について、以下のように説明されています。

M&A仲介における利益相反問題

M&A専門業者は、依頼者との契約に基づいて、依頼者のために注意深く業務を行い(善良な管理者の注意義務、善管注意義務)、依頼者の利益よりも自分や他の人の利益を優先してはいけない義務(忠実義務)を負っています。 特に、仲介業務を行う場合、譲渡オーナーと譲受企業の両方から依頼を受け、両方から手数料を受け取ることが一般的です。この仕組みでは、一方の依頼者の利益にならないことをして、もう一方の依頼者に得をさせるような行動をとってしまうリスクがあり、これが利益相反の問題です。ガイドラインでは、具体的には以下のような行為を禁止しています。

- 何度も利用してくれる譲受企業を特別扱いし、その譲受企業だけが得をするように便宜を図る行為です。具体的には、譲渡オーナーの希望と違う相手を優先して紹介したり、譲渡価格を不当に安くするように仕向けたりすることなどが考えられます。

- 譲渡オーナーや譲受企業が希望した譲渡価格よりも高い(または低い)値段でM&Aが成立した場合に、元々決めていた手数料とは別に、希望額と成立額の差額の一部を追加の報酬として要求する行為です。

- 一方の依頼者から「相手に伝えてほしい」と頼まれたことを伝えなかったり、反対に、一方の依頼者が実際には言っていないことを相手に嘘として伝えたりする行為です。

- 一方の依頼者にとってだけ有利になる情報や、反対に不利になる情報を知っていたのに、その依頼者に伝えずに隠してしまう行為です。

このような行為は、仲介者として中立・公平であるべき立場から逸脱するものであり、ガイドラインでは明確に禁止されています。

M&A仲介が不適切であると断ずることは現実的でない

一方で、中企庁のガイドラインでは、以下のように説明されています。

利益相反のリスクはあるものの、中小M&Aの実務においては、FAよりも仲介者という形態の方が多く用いられているのが現状であり、中小M&A の実現を促進させる上で、両当事者の共通の目的である M&Aの成立を目指し、助言や調整を行うといった役割も勘案すると、仲介者という業態を中小M&A において不適切であると断ずることは現実的ではない。

そして、仲介者は、このような利益相反のリスクをできる限り小さくするために、最低限、以下のような対応を行う必要があるとされます。

利益相反リスクへの対処法

M&A仲介会社は、利益相反のリスクを減らすために、以下のようなことを行うことが求められています。

- 自分が譲渡オーナーと譲受企業の両方から依頼を受けて仲介していること、そして両方から手数料を受け取ることになっていることを、両方の依頼者にきちんと伝えることが必要です。

- 譲渡企業を評価すること(バリュエーション)や、デューデリジェンスといった、どちらか一方の依頼者の考えが反映されやすい工程について、助言に留め、仲介者自身が最終的な結論を決めないことが重要です。これらの評価や調査については、必要に応じて弁護士や税理士などの専門家に意見を聞けることを、依頼者に示す必要があります。

- M&Aの最終的な契約の内容については、最終的には譲渡オーナーと譲受企業の双方が、弁護士などの専門家に確認を依頼することを推奨することが大切です。

これらの対処法を通じて、仲介者はM&Aにおける利益相反のリスクを減らし、依頼者が安心してM&Aを進められるように支援することがガイドラインでは求められています。

▷関連:レーマン方式とは?M&Aの成功報酬の計算・種類・メリット・注意点

利益相反取引に係る法律

参考までに、利益相反取引に関する法律上の規定について解説します。

会社法

会社法第356条では、利益相反取引について規定されています。以下の事例に該当する場合は、会社法上の利益相反に該当する取引として、取締役は株主総会や取締役会の承認を受けなければなりません。

- 会社が取締役に贈与をする

- 会社と取締役との間で売買契約を結ぶ

- 取締役と第三者の間の債務を会社が保証する

民法

民法第108条に規定されている自己契約(相手方の代理人になること)と、双方代理(譲受側・譲渡側双方の代理人となること)は認められていません。ただし、M&A仲介会社はアドバイザー(助言者)という立場であるため、双方代理には当たりません。また、債務の履行および本人があらかじめ許諾した行為は、例外的に認められる場合もあります。

宅地建物取引業法

宅地建物取引業法には利益相反取引の規定はありません。不動産取引における仲介は、M&A仲介と同様に代理行為には該当せず利益相反が発生しないと考えられているためです。

▷関連:中小企業M&Aの相談先ランキング|銀行・税理士・仲介会社の違い

実際には仲介会社の利用が多い

前述のような利益相反のリスクがありながらも、実際に成約するM&Aの大部分がM&A仲介会社のサポートによるものです。

大部分のM&Aで仲介会社が利用されている理由

それは、以下のようなM&A仲介会社を利用するメリットがあるからです。

スムーズに取引を進められる

マッチング、交渉、契約締結など、さまざまな場面で、M&A仲介会社の支援を得ることができるため、スムーズに取引を進めることができます。また、M&A仲介会社が間に入ると取引に必要な情報がお互いに伝わりやすくなるため取引の成約確度も必然的に上がります。

決断が早くなる

M&A仲介業者の専門知識や交渉経験を利用できることで、法律や会計、税務などの対応へ早い決断を下していくことができます。

取引成立の確率が高まる

仲介会社方式以外の専門家へ依頼した場合、譲渡側と譲受側で利害が対立し、決裂することも往々にあり得えますが、M&A仲介会社は、中立的な立場で調整や説得をするため取引成約の確度が高まります。

▷関連:2025年版【M&A仲介会社一覧】上場・非上場・会計系を紹介

M&Aを進める上での注意点

公明正大にM&Aを進める上で、取引当事者として心掛けたい注意点について解説します。

譲渡オーナー側

売り手における注意点は以下のとおりです。

情報はすべて開示する

給料未払いや粉飾など、都合の悪い情報も含め、すべての情報を開示するようにしましょう。後々、虚偽や隠ぺいが譲受側に発覚した場合、譲渡価格の減額や訴訟の可能性もありますので、悪い情報ほど、自発的に開示することが大切です。

秘密を厳守する

M&Aを検討していることが漏洩してしまった場合、従業員が不安や不信感を抱く可能性があり、しいては大量の離職者が発生する可能性もあります。また、情報漏洩の結果、取引先にマイナスイメージを持たれると事業に悪影響が生じることもあります。譲受側と秘密保持契約書を締結した上で、秘密を知る人物を減らすことが有効な対策です。

事前の準備を徹底する

M&Aは相手がある取引である以上、自身の希望がすべて通るようなことは稀ですが、M&Aの目的を明確化し、自身の希望に対して優先順位をつけることができれば成約の可能性は高まります。また、M&Aに関する知識を身につけることで、先述した優先順位の決めやすくなりますし、M&Aもスムーズに進めることができます。

譲受企業側

買い手におけるM&A実施の注意点について解説します。

従業員の処遇や心情に配慮する

譲渡側の従業員への開示方法やタイミングによっては、不安や不満、不信感が生ずる可能性があり、仕事へのモチベーションが下がり、業績低下につながることがあり得ます。会社の価値の源泉は従業員であり、モノや不動産ではないことを理解したうえで、取引を進めることが大切です。

デューデリジェンスを徹底する

財務・法務・経営などのさまざまな分野のデューデリジェンス(買収監査・企業調査)を徹底して行うことは特に大切です。簿外債務、脱税、人材流出、リコール問題など経営に関わるリスクの洗い出しは当然に、デューデリジェンスの結果はM&A後の経営戦略立案にも寄与します。

PMIを慎重に進める

PMI(統合プロセス)とはM&A後に行うさまざまな統合作業で、事業規模の拡大や成長のために重要な作業となります。具体的には、企業理念や戦略のすり合わせ、各種制度の統合、業務システムやオペレーションの統合などを行います。

▷関連:M&A仲介会社の比較|信頼できるアドバイザーを選ぶポイント

M&A仲介会社の選び方

最後に、M&A仲介会社を選ぶポイントについて解説します。

誠実性を確認する

M&A仲介に内在する利益相反リスクを回避し、安心してM&Aを進めるためには、ガイドラインの考え方に準拠した誠実なM&A仲介会社を選ぶことが大事です。誠実な仲介会社とは、自社の利益を最優先せず、真に依頼者に寄り添える会社です。現実には営業色の強いM&A仲介会社が多いなか、しっかり見極めていくことが非常に重要です。

専門家の在籍の有無を確認する

M&Aにおいて、税務会計法務の専門知識は必要不可欠です。専門家がいない、もしくは、専門家との連携が取れていない仲介会社の場合、M&Aをスムーズに進めることが難しくなってしまうことがあります。

なお、会計事務所等の士業系のM&A仲介会社は、公認会計士法等の業法により高度な職業倫理が課せられているため、一般に誠実性が高い傾向にあります。

取り扱う案件の規模や業種を確認する

扱う案件の規模はM&A会社によって異なため自社の事業規模に合う案件を扱うM&A仲介会社を選ぶと良いでしょう。M&Aを進めるにあたっては、担当者の経験・実績が豊かであるか、自社と同じ業界での実績経験はあるか、という点は仲介会社を選ぶうえで重要なポイントの一つといえます。

料金体系を確認する

仲介会社のホームページなどを見て、料金体系について確認しましょう。相談料・着手金・中間金の有無と水準、成功報酬の計算方法など自身が納得できる水準の仲介会社を選ぶことが重要です。

▷関連:M&A仲介会社の売上高・成約件数の比較|大手に依頼すべきか?

M&A仲介契約の利益相反のまとめ

M&A仲介における利益相反問題は、譲渡オーナーと譲受企業の双方から手数料を受け取る仕組みに起因します。利益相反による不利益を避けるためには、誠実性の高いM&A仲介会社と担当者を見極めることが重要です。情報の透明性、専門家の在籍状況、料金体系の明確さなどを確認し、自社に適した仲介会社を選びましょう。

みつきコンサルティングは、みつき税理士法人グループのM&A仲介会社として15年以上の実績を持ちます。中小企業のM&Aに特化し、経験豊富なM&Aアドバイザーが多数在籍しています。税理士法人との連携により、税務面や法務面のサポートもワンストップで対応可能です。M&Aをご検討される際は、ぜひ当社にご相談ください。

完全成功報酬のM&A仲介会社なら、みつきコンサルティングへ >

著者

- 事業法人第三部長/M&A担当ディレクター

-

宅食事業を共同経営者として立ち上げ、CFOとして従事。みつきコンサルティングでは、会計・法務・労務の知見を活かし、業界を問わず、事業承継型・救済型・カーブアウト・MBO等、様々なニーズに即した多数の支援実績を誇る。M&Aの成約実績多数、M&A仲介・助言の経験年数は10年以上

監修:みつき税理士法人

最近書いた記事

2026年2月8日M&Aの増加理由と背景は?今後の中小企業の会社売却の見通しも解説

2026年2月8日M&Aの増加理由と背景は?今後の中小企業の会社売却の見通しも解説 2026年2月8日M&Aのトレンドは?業界別に日本企業の今後の予測を解説

2026年2月8日M&Aのトレンドは?業界別に日本企業の今後の予測を解説 2026年2月8日M&A市場の規模・動向は?日本での件数推移・今後の展望を解説

2026年2月8日M&A市場の規模・動向は?日本での件数推移・今後の展望を解説 2026年2月7日M&Aニーズの高い人気の業種6選!業界別の動向・成約事例も紹介

2026年2月7日M&Aニーズの高い人気の業種6選!業界別の動向・成約事例も紹介