M&Aにおいて、がLOI(意向表明書)の提出と受理は、検討の初期段階での重要イベントです。本記事では、LOIの役割や目的について説明し、テンプレート記載例も示します。また、似たような位置付けにあるMOU(基本合意書)との違いについても解説します。

「うちの会社でも売却できるだろうか…」、「何から始めればいいんだろう…」。そのようなオーナー経営者の不安に、中小企業向けM&A仲介会社みつきコンサルティングは、20年間・500件以上の支援実績にもとづく無料相談でお応えします。本格的な検討前の情報収集だけでもかまいません。まずはお話をお聞かせください。

> みつきコンサルティングにM&A仲介を無料相談する|税理士法人グループ

LOIとは

M&Aにおいて、LOI(Letter of Intent、エルオーアイ)は「意向表明書」または「基本合意書」を意味します。両方の意味で用いられるため紛らわしいのですが、意向表明書と基本合意書は異なるものです。そのため、本記事では、LOI=意向表明書であるとして解説していきます。基本合意書(MOUとも言います)については後述します。

▷関連:M&Aの基本合意書とは?最終契約書との違い・記載内容・独占交渉権

とは?.webp)

LOI(意向表明書)は、一般的に、M&A交渉の初期段階で譲受側から譲渡側へ交付され、双方のM&Aにむけての意向やおおまかな条件の確認を行います。LOIに記載される主な内容は以下の通りです。

- 取引の目的・対象

- 買収価格や支払方法

- 独占交渉権に関する取り決め

- 秘密保持義務

- その他取引に関する各種条件・事項

▷関連:M&Aの流れ|会社売却の進め方・基本的な手順を仲介会社が解説

法的拘束力はない

LOI(意向表明書)は基本的には法的拘束力を持たないものの、取引の枠組みや概括的な条件を示すことで、双方が合意すべき事項についての理解を深めることができます。譲渡側にとっては、譲受側の自社に対する評価や意向を確認できる重要な書類です。また、譲受側が提示する条件が譲渡側の期待に大きく反したものでないかを確認する役割も果たしています。

LOIは、いつ提示される?

LOI(意向表明書)は、通常、いわゆるトップ面談を経て、譲受企業から提示されます。それをオーナー経営者側で検討し、問題ない場合には、より具体的な交渉に進みます。LOIを受け入れたからといって、企業譲渡を約束するものではなく、あくまでも引き続き検討を深めていく合図になります。

なお、上図は教科書なフローであり、実務上は、LOI(意向表明書)と基本合意書のいずれかだけで進めることも少なくありません。LOIの内容を充実させつつ、その一部の項目(独占交渉、秘密保持、費用分担など)に法的拘束力を持たせることで、実質的な基本合意書として機能させることも珍しくありません。

▷関連:M&Aのトップ面談とは?出席者・場所・時期・事前準備と当日の流れ

LOIの記載項目

LOI(意向表明書)に記載される項目はケースバーケースで、LOIが提示される状況によっても記載項目は異なってきます。例えば、以下のとおりです。

- 多くの買い手候補先からLOIの例示を受ける入札に近い状況では、まずは簡易的な記載項目に留めることがあります。(正式なオークションでは、譲渡側アドバイザーが指定した項目の記載が必須になります。)

- M&A仲介会社が介在して、1社ないし極少数の買い手候補からLOIの提示を受け、その後の基本合意を省略する状況では、実質的に基本合意書に近い内容を折り込みます。

以下では、後者に近い状況を前提に、記載項目を説明します。

取引概要

譲受候補企業の概要や経営方針、想定するシナジー効果、予定するM&A手法などが記載されます。譲渡対象の範囲など明確に記載されることが望ましいです。

譲受価格

LOIには、今回のM&Aにおける大体の買収額が記載されます。「●●百万円~●●百万円」といったように、金額の範囲を提示することも一般的です。下限は譲渡側の希望額を示し、上限は交渉の余地を残す意味で設定されます。金額だけでなく、算定根拠も記載しておくことで後のデューデリジェンスの結果価格交渉をする際に正当性が高まります。

対価の支払方法

M&Aにおける対価の支払い方法が記載されます。株式、現金、あるいはそれらの組み合わせなどが挙げられます。支払い時期が一括でない場合、譲渡後の業績連動型などもあるため、十二分に確認が必要です。買収資金の原資や資金調達方法などが記載されることもあります。

なお、株式譲渡の場合に、譲渡を機にオーナー経営者が退任する予定のときは、そのオーナーの手取金額を引き上げる目的等から、役員退職金を用いたスキームが採用されることがあります。そのような際は、役員退職金の支給が予定されている旨がLOIに記載されることがあります。

経営者・役員・従業員の処遇

譲受後のオーナー経営者の処遇や、他の役員・従業員の雇用や待遇の維持が予定される場合には、その旨が記載されます。

今後のスケジュール

M&Aが成立するまでの大まかなスケジュールが記載されます。主に、基本合意書の締結時期、デューデリジェンス実施期間、最終契約書の締結時期などが現時点での予定として掲載されます。

▷関連:最終契約書(DA)はM&Aで最重要!記載項目・注意点・雛形

独占交渉権

譲受側に独占交渉権がない場合、取引の進行中にも他の譲受が名乗りを上げ、譲渡に対してより好条件を提示する可能性が完全には排除できません。今後デューデリジェンスを行うにあたり、費用や時間を費やす事になるので独占交渉権を付与するのが一般的です。譲渡側にとって一定期間他社との交渉が出来なくなるリスクがある為、独占交渉権を付与する際には、譲渡金額の根拠などしっかり内容の確認をすべきです。

独占交渉権の例外

通常、独占交渉権の期間は1ヶ月から3ヶ月程度ですが、もし長期間の独占交渉期間が設定された場合、譲渡側は他の譲受候補との交渉を「例外」として開始することがあります。

秘密保持義務

デューデリジェンスの過程で、譲渡の内部情報が譲受に開示されることになります。そのため、機密情報が第三者に漏れるリスクが高まります。秘密保持義務とは、双方が相手方の秘密を無断で使用・開示しない義務のことです。特に同業同士のデューデリジェンスの場合、競合に取引先やノウハウを開示することになるので、秘密保持義務の内容をしっかりと確認しておく必要があります。

デューデリジェンス

デューデリジェンスに関する取り決めも、LOIにおいて必須の記載内容となります。デューデリジェンスとは、譲渡の財務状況や業績、将来の見通しやコンプライアンス状況など、リスクを含めた内部情報を精査するプロセスのことです。この過程で、基本合意の内容の変更やM&Aの中止を検討することもあるため、重要な項目です。

なお、LOIに記載する事はないですが、デューデリジェンスの実施期間に関しては、書類提出や専門家とのヒアリング、実地調査の有無やスケジュールなど細分化し確認しておくことで、スケジュール進行がスムーズになります。

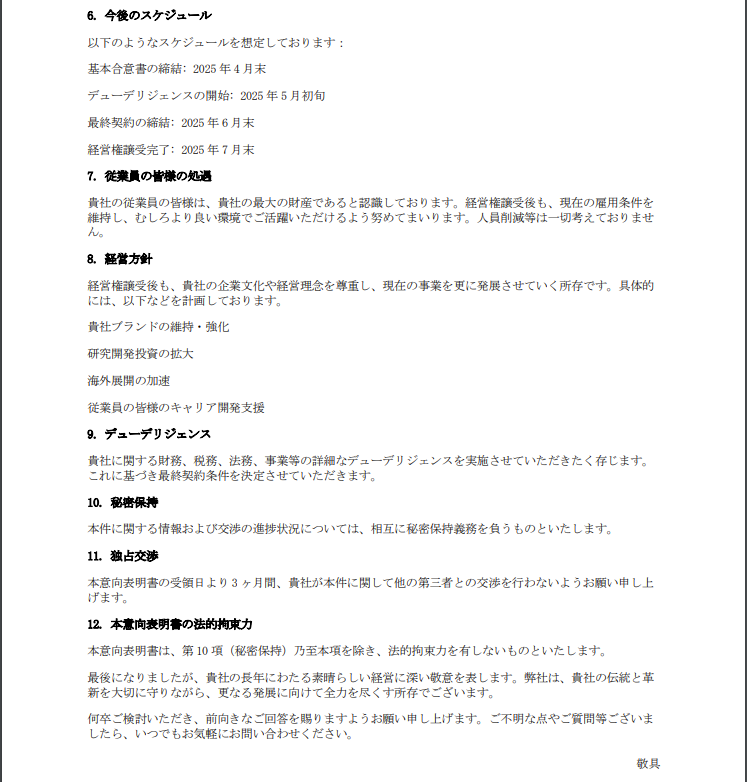

LOIのサンプル(ひな形)

以下は、LOI(意向表明書)のフォーマット(テンプレート)です。あくまでも一例で、実際には、売主のお考え等を踏まえ、記載内容はケースバイケースになります。

▷関連:M&Aの意向表明書とは|基本合意書との違い・書き方・雛形サンプル

LOIで確認すべきポイント

譲渡オーナー、譲受企業ともに、LOI(意向表明書)の作成・受入の検討に際しては、以下の点に留意いただきたいと思います。誠意を持って交渉に臨むことは無為な破談を避けることにもつながり、実利面でも大きな意味があります。

譲渡オーナー側

LOIを受け取った際には、以下のような点に気をつけることが重要です。

独占交渉権の記載とその取り扱い

独占交渉権が明記されている場合、一定期間は他の譲受候補との交渉が禁止されます。譲受側は、高い買収金額と併せて、譲渡側が他の候補者に目を向けないように独占交渉権の記載を行うことがあります。このような状況では、例外事項を独占交渉権に盛り込むことを検討しましょう。交渉期間を設定することで、他の譲受候補との交渉の余地を確保できます。

譲渡金額の妥当性の検証

譲受企業は、売主との交渉を独占的に進めたいがために、不合理に高い譲渡金額を提示することがあります。これは、交渉を進めた後にデューデリジェンス結果を根拠に、譲渡価格を下げることを目論んでいる可能性があります。そのような、譲受側の策略に惑わされないよう、企業価値評価に強いM&A仲介会社のアドバイスをもらいましょう。

譲受企業側

提出するLOIの内容に問題がないか適切に確認し、以下のような観点も念頭に置くことが重要です。

- 提示された取引内容や金額の妥当性の精査

- 法的拘束力(範囲や設定項目)の確認

- 独占交渉権の設定期間に対する例外事項の検討

- 提出期限の厳守とタイミングの見極め

- 誠実な交渉態度の維持

譲受側は、譲渡側が設定したLOIの提出期限を厳守することが大切です。これは、ビジネスマナーの基本であり、信頼性にも影響します。ただし、提出が早過ぎても、内容が漏洩するリスクがあるため、タイミングを見極める必要があります。提出期限の直前ないし当日が最適とも言えるでしょう。提出が期限日であっても前向きな検討をしている旨、仲介会社を通じて譲渡側へ意思は伝えておくことを良いです。譲渡側にとってM&Aは一世一代の事であり、待ち時間における譲渡側への心情の配慮など、相手方の立場に立って考え行動する事が重要です。

▷関連:M&A条件の交渉ポイント!提示の流れ・注意点・確認事項とは

LOIとMOUの違い

M&Aにおいて、重要でありながら違いがわかりにくい文書として、LOI(意向表明書)とMOU(基本合意書)の違いが挙げられます。

MOUとは

MOU(Memorandum of Understanding、エムオーユー)とは、基本合意書のことです。LOIとは異なり、より具体的かつ蓋然性の高い内容が記載されることが特徴です。もっとも、MOUの記載内容すべてに法的拘束力を持たせることはせず、取引の基本的な合意事項を確認・整理する目的で用いられます。具体的な取引条件や条項は、最終的な契約書にて詳細に定められます。

MOUに記載される主な内容は以下の通りです。

- 取引の目的・対象

- 買収価格や支払方法

- 取引のスケジュールや期間

- 独占交渉権(通常、法的拘束力を持たせる)

- 秘密保持義務(通常、法的拘束力を持たせる)

- 費用分担(通常、法的拘束力を持たせる)

- その他取引に関する各種条件・事項

LOIとの違い

LOI(意向表明書)とMOU(基本合意書)の主な違いを見ていきましょう。

締結のタイミング

M&Aのプロセスにおいて締結される文書の順序は、通常、最初にLOI、次にMOU、最後に最終契約書となります。トップ面談を経て双方が基本的な事項に合意した後、譲受側が買収意向を示すために提出する文書がLOIです。その内容に基づいて、本格的な交渉を経た結果、双方が合意した上で締結されるのが基本合意書です。LOIが複数社から提出される場合、提出期限を設けるなどスケジュール進行の仕切りも重要となります。

記載される内容

LOIには、希望する条件、従業員の処遇、M&Aの手法などの概要が記載されています。各社条件が出る中、株主に対して良い条件はどこなのか、従業員にとって良い先、取引先を大事にしてくれる相手先、それらを総合的に検討し判断する必要性があります。ただし、これらの内容は交渉を経ることで変更される可能性があるため、柔軟性が持たせられています。一方、MOUには、より最終契約に近い詳細な内容が記載されます。

双方の合意の有無

LOIは、譲受側が譲渡側に対して買収意思を示すために提出する文書であり、譲渡側がそれに基づいて候補を絞り込む目的があります。つまり、LOIは譲受側からの「意向表明」という性格を持っています。

それに対して、MOUは、譲渡側と譲受側の両者が合意した内容を確認・整理するために締結される文書で、その内容が最終契約書に非常に近いものになっているため、「基本合意書」と呼ばれています。

目的の違い

LOIが譲受側が譲渡側にM&Aの意向を伝える文書であるのに対し、MOUは交渉の結果合意された内容を確認・整理するための文書です。

LOIの目的

- 譲受側がM&Aの意向を表明する

- 譲受側が自社の概要や譲渡額、日程などの希望条件を提示する

- 譲渡側が交渉相手の候補を絞るために譲受企業の概要や条件を把握する

MOUの目的

- M&Aの方針や条件について交渉・合意した内容を整理する

- 最終成立に向けて双方の認識を共有する

LOIは、一般的に譲受側が希望条件を伝えるだけで終わるケースが多いです。しかし、MOUの作成には両社の合意が必要であり、この点が大きな違いと言えるでしょう。

▷関連:MOUとは?LOIとの違い・法的拘束力・記載項目・ひな型を紹介

LOIのまとめ

LOIはトップ面談後に譲受企業が提出する意向表明書です。譲受価格やM&A目的、スケジュール、独占交渉権などを記載し、基本的に法的拘束力はありませんが、譲渡オーナーが譲受候補を選定する重要な判断材料となります。真摯な態度と誠実な内容が最終契約への近道です。

みつきコンサルティングは税理士法人グループのM&A仲介会社として15年以上の業歴があり、中小企業M&Aに特化した経験豊富なM&Aアドバイザーが多数在籍しています。みつき税理士法人と連携し税務面や法律面のサポートもワンストップで対応可能ですので、M&Aをご検討の際はご相談ください。

完全成功報酬のM&A仲介会社なら、みつきコンサルティングへ >

著者

- 事業法人第四部長/M&A担当ディレクター

-

国内証券会社(現SMBC日興証券)にてクライアントの資産運用を支援。みつきコンサルティングでは、消費財・小売業界の企業に対してアドバイザリーを提供。事業承継案件のみならず、Tech系スタートアップへの支援も行う。M&Aの成約実績多数、M&A仲介・助言の経験年数は10年以上

監修:みつき税理士法人

最近書いた記事

2025年12月10日スタートアップによるM&A|イグジット・IPO前のバイアウト戦略

2025年12月10日スタートアップによるM&A|イグジット・IPO前のバイアウト戦略 2025年11月30日社長の後継者がいない会社|後継ぎ募集の理由・事業承継方法を解説

2025年11月30日社長の後継者がいない会社|後継ぎ募集の理由・事業承継方法を解説 2025年11月30日経営者のハッピーリタイアとは?事業承継M&Aをわかり易く解説

2025年11月30日経営者のハッピーリタイアとは?事業承継M&Aをわかり易く解説 2025年11月29日黄金株とは?中小企業が事業承継に活用できる種類株!発行方法も解説

2025年11月29日黄金株とは?中小企業が事業承継に活用できる種類株!発行方法も解説