買収失敗の最大要因は「準備不足」です。本記事では、国内外の失敗事例と最新市場動向をもとに、戦略立案からデューデリジェンス・PMIまでを公認会計士がわかりやすく解説します。

「うちの会社でも売却できるだろうか…」、「何から始めればいいんだろう…」。そのようなオーナー経営者の不安に、中小企業向けM&A仲介会社みつきコンサルティングは、20年間・500件以上の支援実績に基づき、お応えします。本格検討前の情報収集として、まずはお話をお聞かせください。

> みつきコンサルティングに無料相談する|税理士法人グループ

M&Aが失敗する確率は1割強?

2024年版の「中小企業白書」によると、M&Aを実施した企業の買い手・売り手ともに5割以上がM&Aに満足していると回答しています。逆に、「不満」と「やや不満」は、合わせても1割強です。

一方で、M&Aの成功率は一般的に2〜4割程度とする見方もあります。

▷関連:M&Aの成功率は3割?売り手・買い手別の失敗要因と成功ポイント

買収「失敗」の判断基準

成功率に関する見解が分かれるのは、何を基準に「成功」や「失敗」と判断するかが異なるためです。例えば、以下のような基準が考えられます。

- 主観的な満足度: 企業の担当者が「成功だった」と感じるかどうか。ある調査では、約7割の企業が買収を成功だったと主観的に評価しています。これはご提示のデータに近い数値です。

- 事前の目標達成率: 設定した営業利益目標の80%以上を達成できた場合などを「成功」と定義するケースもあります。

- M&Aの成約自体: 交渉がまとまり、契約が成立したことを成功とみなす場合もあります。

本稿では、新たな市場動向を踏まえつ主として買収側の視点から失敗要因を整理し、具体的な回避策を提示します。

▷関連:企業買収とは?目的・利点と欠点・種類と手法・流れ・M&Aの注意点

M&A市場を取り巻く最新環境

M&A市場は依然として「売り手優位」と言われます。買い手は多いが売り手が不足している構図が続き、入札形式も一般化しました。事業会社に加え、PEファンドが中規模以上の案件で強力なライバルとなり、価格競争を激化させています。DX推進や事業構造転換が待った無しとなり、周辺事業や異業種IT企業を買収する例が増加しています。

こうした背景から「良い会社を高く買う」事例が目立ち、30〜50代の経営者によるアーリーイグジットも珍しくなくなりました。買収側は入札競争を前提にした戦略設計が不可欠です。

▷関連:M&Aとは|目的やメリット・デメリット、手法、流れを簡単に解説

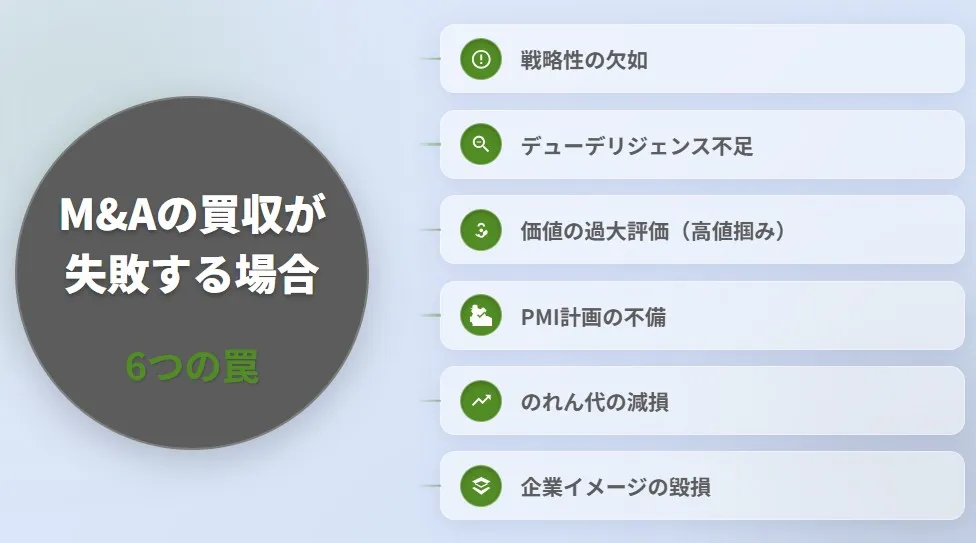

企業買収が失敗に陥る6つの罠

買収企業はM&A実行後も長期間にわたりシナジーを回収し続ける立場です。ここでつまずくと投資リターンは大きく揺らぎます。

目的が不明確──戦略的欠如

M&Aは経営戦略を具現化する手段です。「とりあえず買えば売上は伸びる」という短絡的な発想で進めると、統合後に方向性を見失います。結果として統合作業が後手に回り、現場は混乱します。

▷関連:M&Aの目的とは?売り手・買い手に分類してアンケートも踏まえ解説

デューデリジェンス不足──隠れ負債と粉飾の罠

財務・税務・労務・法務を含む多面的調査(デューデリジェンス)は、買収側がリスクを可視化する生命線です。調査が浅いと簿外債務や粉飾決算が買収後に露見し、最悪の場合は自社の経営破綻を招きかねません。

企業価値の過大評価──高値掴みの落とし穴

入札競争がヒートアップすると、人は合理性より感情に傾きます。妥当な企業価値評価を大きく上回る高値で買収すると、のれん償却費や減損処理で利益が圧迫され、投資回収期間が想定を大幅に超えるリスクがあります。

PMI計画の不備──統合疲れの連鎖

成約はゴールではなくスタートです。経営・業務・システム・意識を統合する広範な作業が待ち受けます。計画が甘いと決裁フローが二重化し、従業員の不満が増幅します。

のれん代減損──会計と税務のギャップ

買収価額が時価純資産を上回る部分はのれんとして資産計上されますが、価値を再評価した際に下落が判明すると減損処理が必要です。会計上は損失、税務上は損金不算入となるケースが多く、キャッシュアウトなしに実効税率が跳ね上がるという二重苦を招きます。

買収失敗は減損処理だけにとどまらず、多方面へ連鎖します。たとえば多額の減損を計上すると自己資本比率が著しく低下し、金融機関との緊張が高まります。財務制限条項に抵触し、再交渉が必須になることもあります。上場会社であれば、市場株価が下落すると、時価総額の目減りで新規投資余力が狭まり、従業員持株会が保有する自社株の評価減が従業員士気を下げる負のスパイラルが発生します。数字は無機質でも、その裏で人と組織が深く傷つく点を忘れてはなりません。

企業イメージの毀損──非財務リスクの顕在化

買収後にハラスメントや環境問題が発覚すれば、SNSで瞬時に炎上する時代です。ブランド毀損は売上減のみならず、優秀な人材流出や資金調達コスト上昇を引き起こします。

▷関連:M&Aのリスクとは?売り手・買い手が注意すべき危険と回避策!

買収失敗を回避するための初動チェックリスト

M&Aの失敗を防ぐために、初動段階で押さえるべき5つのポイントをチェックリスト形式でまとめました。中小企業のオーナー経営者が具体的に何から手を付けるべきかを明確にします。

| ☐ | チェック項目 | 具体的な実施内容 | 期待される効果・目的 |

|---|---|---|---|

| ☐ | 戦略シナリオを数値で描く | 売上〇億円増、EBITDA率〇%向上など定量目標を先に定めます。自己資本効率やROICまで落とし込みます | 定量目標を明確にすることで、社内の意思決定スピードが高まります。数値化により、M&Aの成果を客観的に評価できる基準が設定されます |

| ☐ | デューデリジェンスのスコープを明示 | 調査項目と責任者をリスト化し、「誰が・いつまでに・何を確認するのか」を可視化します。追加調査が必要になった際のバッファを計画段階で確保します | 調査の抜け漏れを防ぎ、責任の所在を明確にすることで、リスクの早期発見が可能になります。計画的な調査により、予期せぬ問題発生時にも柔軟に対応できます |

| ☐ | 複数シナジーシナリオのNPV試算 | 最楽観・基本・悲観の三ケースでNPVと投資回収年数を計算し、交渉で感情に流されない上限・下限を設定します | 複数シナリオを用意することで、交渉時に冷静な判断が可能になります。感情的な判断を避け、適切な価格設定により過大な投資リスクを防ぎます |

| ☐ | PMIタスクフォースの先行発足 | 譲受契約書に調印する前から統合タスクフォースを立ち上げ、Day1(株式譲渡実行日)から九十日以内の優先アクションを決定しておきます | 統合準備を早期に開始することで、統合疲れを防げます。契約締結後すぐに実行できる体制を整えることで、スムーズな統合が実現し、シナジー効果の早期実現につながります |

| ☐ | レピュテーションリスクの事前スクリーニング | SNS検索や第三者インタビューを通じて、譲受対象の評判を多面的に把握します。ネガティブ情報が確認された場合は、契約書に補償条項を盛り込み価格調整します | 隠れたリスクを事前に発見することで、M&A後のトラブルを未然に防ぎます。評判リスクを契約条件に反映させることで、適切なリスク分担が可能になります |

各項目を実施することで、M&Aの失敗リスクを低減し、成功確率を高めることができます。

買収の失敗事例に学ぶ

買収に伴う巨額減損やブランド毀損のニュースは、他山の石として学ぶ価値があります。

4つの公表案件

規模も業種も異なる4つの企業のM&A失敗事例を振り返り、共通する落とし穴を抽出しました。

| 譲受企業×譲渡企業 | 実行時期・譲渡金額 | 失敗の内容と経緯 | 教訓・共通する落とし穴 |

|---|---|---|---|

| 東芝×ウエスチングハウス | 2006年に約6,600億円で米国原子力企業を譲受 | 2011年の福島第一原発事故後に世界的な需要縮小が発生しました。さらに不正会計が重なり、巨額赤字と経営混乱を招きました。最終的に経営危機に陥り、事業の売却や再編を余儀なくされました | 価格と市場変化の両面で保守的に試算することが重要です。外部環境の急激な変化に対する想定が甘く、高値での譲受が経営を圧迫しました。市場リスクの分析が不十分でした |

| DeNA×iemo/ペロリ | 2014年に45億円でキュレーション事業に参入 | 譲受直後に医療系サイトの信頼性欠如が炎上しました。記事の盗用や信憑性に乏しい内容が指摘され、10サイトを閉鎖し謝罪会見を開く事態となりました。企業の評判が大きく毀損されました | デューデリジェンスの適用範囲をコンテンツ品質まで広げる必要性が浮き彫りになりました。レピュテーションリスクの怖さを世に示した事例です。事業内容の詳細調査が不可欠です |

| キリンホールディングス×スキンカリオール | 2011年にブラジル市場への進出を狙い約3,000億円で譲受 | ブラジルの景気悪化と競合激化により、事業計画が大きく狂いました。2015年に1,100億円の減損を計上し、海外展開の難しさを痛感しました。新興国市場への過度な期待が裏目に出ました | 市場調査と為替感応度の2点チェックが欠かせません。海外市場の景気動向や競合環境の変化を慎重に見極める必要があります。カントリーリスクの過小評価が失敗の原因です |

| 日本郵政×トールホールディングス | 2015年に縮小する国内市場の打開策として約6,200億円で豪州物流会社を譲受 | 利益計画を達成できず、わずか数年で4,000億円の減損を計上しました。譲受後の経営陣派遣や統合管理が不十分で、放置状態が続きました。期待したシナジー効果が実現しませんでした | 成長シナリオを描けない大型譲受は危険だと示す代表例です。譲受後のPMI(統合プロセス)が不十分で、経営の実態把握ができていませんでした。事業統合の計画性が欠如していました |

これらの教訓は、中小企業のオーナー経営者がM&Aを検討する際の参考となります。

中小企業における買収失敗の現場

中小企業は経営資源が限られる分、買収プロセスの僅かなほころびが致命傷になります。新たな参考情報を踏まえ、三つの典型的失敗を整理します。

タイミングを逃し買収機会が消滅

ニッチ業界のA社は買い手候補から好条件の提示を受けながら、「まだ若いから」と先送り。数年後に売却を打診したとき、相手はすでに同業を買収済みで興味を失っていました。買収機会は有限資源です。

従業員への説明不足で離職続出

買収の噂が社内に広まり、不安を抱いたキーパーソンが競合へ転職。結果として技術と取引先が同時流出し、買収後に業績が急降下しました。従業員告知のタイミングと内容は、情報管理と同じくらい重要です。

業務引継ぎの設計ミスで業務停止

許認可の要件を満たさないまま株式を引き渡し、行政指導で操業停止になった例もあります。オーナー社長がすべてを握る企業では「社長が退任した瞬間に意思決定が止まる」事態が本当に起こります。

進行段階別に押さえる失敗しないポイント

譲受を成功に導くには、プロセス全体を縦割りでなく一連の流れとして捉える必要があります。各段階で押さえるべきポイントを整理しました。

| プロセス | 実施内容・重要ポイント | 期待される効果 |

|---|---|---|

| 1 リーダーシップ | トップがコミットし、譲受はあくまで手段であると社内に周知します。譲受チームは財務・法務・事業の三職能を横断配置し、情報格差をなくします | 経営トップの強いコミットメントにより、社内の意思統一が図られます。横断的なチーム編成により、部門間の情報共有がスムーズになり、迅速な意思決定が可能となります |

| 2 案件ソーシング | 十分な案件母集団を確保することで、条件交渉力と比較眼が養われます。ファンドは強力なライバルであることを認識し、差別化された譲受提案を準備します | 複数の候補企業を比較検討することで、自社に最適な相手を選定できます。競合との差別化により、優良案件を獲得する確率が高まります。交渉において有利な立場を築けます |

| 3 交渉プロセス・意思決定 | デューデリジェンスは意思決定とPMIの双方に使います。重点領域を先に決め、お任せではなくここを深掘りと指示を出します。シナジー過大計上を戒める内部監査的視点も大切です | 目的を明確にした調査により、重要なリスクを見逃さず発見できます。シナジー効果を冷静に評価することで、過大な投資を防ぎ、適正価格での譲受が実現します。調査結果をPMIにも活用することで効率化が図れます |

| 4 PMI(統合プロセス) | 成立より成功、すなわちPMIが主役です。譲受後に手間・人・金をどれだけ投入できるか事前に算定し、予算化します。成功事例ほどPMIをイメージできない案件は買わないという鉄則を守っています | 事前の綿密な準備により、譲受後の混乱を最小限に抑えられます。十分な経営資源を投入することで、期待したシナジー効果を早期に実現できます。統合の成功が企業価値向上につながります |

▷関連:M&A成功のポイント|売り手買い手別・段階別に詳しく解説

よくある質問|買収の失敗に関するFAQ

上記と一部重複しますが、買収の失敗に関するQ&Aを紹介します。

買収側が陥りやすい失敗パターンは主に3つあります。まず「買うべきではない会社を買ってしまう」ケース、次に「適正価格を超えて高値で買収してしまう」ケース、そして「買収後の統合プロセス(PMI)で失敗する」ケースです。買収成立はゴールではなくスタートであることを理解し、これらのリスクを事前に認識することが重要です。

M&A自体が目的化してしまい、本来の戦略目標を見失うことが主な原因です。シナジーが期待できない対象を選んでしまうと、買収により「1+1が2超」とならず、経営資源の浪費に終わります。これを防ぐには、M&Aの目的を数値化し、合致しない案件は早期に撤退する明確な判断軸を設けることが必要です。

無理なシナジーを織り込んだ楽観的な事業計画を立ててしまうことが主な要因です。特に入札競争が激しい場合、競合他社の提示価格に引きずられて冷静な判断を失いがちです。バラ色の計画は現場に過大な負担を強いることになるため、第三者による客観的な評価を交差検証し、冷静さを保つことが重要です。

PMIが形骸化すると期待した相乗効果が実現しません。成功のためには、買収後に必要な人員・資金・時間をどこまで投下できるかを事前に経営トップと取締役が合意し、実行チームをシームレスに組成することが不可欠です。統合プロセスを軽視せず、十分なリソースを確保して臨むことが重要です。

全ての失敗パターンに共通するのは、事前の準備不足と現実的でない期待設定です。M&Aの目的を明確化し、客観的な評価基準を設け、買収後の統合まで含めた包括的な計画を立てることが成功の鍵となります。また、経営陣が一貫してコミットし続けることも重要な要素です。

参考:売り手が直面する3つの落とし穴

譲渡オーナーにとってM&Aは一世一代の意思決定です。ここで失敗すると従業員や取引先の信頼を一気に失います。

情報漏洩──交渉破断と人材流出

噂が出回れば従業員は将来に不安を抱きます。キーパーソンが離脱すると企業価値は直接毀損し、買い手も条件を見直します。

買収側への過度な譲歩──独立性喪失のリスク

社風や経営哲学を無視して要求を飲むと、残留役員・従業員の反発を招きます。価格だけでなく、買収後の組織設計や権限分配まで冷静に吟味しましょう。

株主対応の遅れ──スキーム崩壊の危機

株券紛失や所在不明株主の問題が後手に回ると、株式譲渡スキームが頓挫します。歴史の長い企業ほど株主構成が複雑で、早期の名簿整備が不可欠です。

失敗しない買収のまとめ

買収失敗の最大要因は準備不足です。目的の不明確化、デューデリジェンス不足、企業価値の過大評価、PMI計画の不備、のれん代減損、企業イメージの毀損という6つの罠に陥ると、投資回収が困難になります。成功の鍵は、戦略の明確化、徹底したデューデリジェンス、現実的な価値評価、そしてPMIへの十分なリソース投下です。売り手側も情報漏洩や株主対応の遅れに注意が必要です。

みつきコンサルティングは、みつき税理士法人グループのM&A仲介会社として15年以上の業歴があり、中小企業M&Aに特化しています。20年間・500件以上の支援実績をもとに、M&Aアドバイザー・公認会計士・税理士が多数在籍し、戦略立案からデューデリジェンス、PMIまで包括的にサポートします。本格的なご検討の前でも、無料相談を随時お受けしています。

完全成功報酬のM&A仲介会社なら、みつきコンサルティングへ >

著者

- 名古屋法人部長/M&A担当ディレクター

-

人材支援会社にて、海外人材の採用・紹介事業のチームを率いて新規開拓・人材開発に従事。みつきコンサルティングでは、強みを生かし人材会社・日本語学校等の案件を中心に工事業・広告・IT業など多種に渡る案件支援を行う。M&Aの成約実績多数、M&A仲介・助言の経験年数は10年以上

監修:みつき税理士法人

最近書いた記事

2026年2月28日事業承継での養子縁組活用|税金対策と後継者確保のメリット・留意点

2026年2月28日事業承継での養子縁組活用|税金対策と後継者確保のメリット・留意点 2026年2月28日遺言書を活用した事業承継|会社株式の分散を防ぐ対策・注意点を解説

2026年2月28日遺言書を活用した事業承継|会社株式の分散を防ぐ対策・注意点を解説 2026年2月28日自己破産とM&A売却を比較|法的整理前の事業譲渡で会社を守る方法

2026年2月28日自己破産とM&A売却を比較|法的整理前の事業譲渡で会社を守る方法 2026年2月21日M&A支援機関登録制度とは?国が認定する仲介会社の基準・選び方

2026年2月21日M&A支援機関登録制度とは?国が認定する仲介会社の基準・選び方