時価総額とは、市場株価に発行済株式数を乗じて株主価値を算出したものです。本記事では、企業価値との違いを明確にしながら、上場・非上場企業それぞれの時価総額の計算方法について、具体例を交えて解説します。

「うちの会社でも売却できるだろうか…」、「何から始めればいいんだろう…」。そのようなオーナー経営者の不安に、中小企業向けM&A仲介会社みつきコンサルティングは、20年間・500件以上の支援実績にもとづく無料相談でお応えします。本格的な検討前の情報収集だけでもかまいません。まずはお話をお聞かせください。

> みつきコンサルティングにM&A仲介を無料相談する|税理士法人グループ

時価総額と企業価値・株主価値の違い

企業の「価値」を示す用語として、「企業価値」と「時価総額」がよく使われますが、両者は同じものではありません。それぞれが示す意味や使われ方には大きな違いがあります。

時価総額とは

時価総額とは、株主価値を表す用語の1つです。法律用語ではなく厳密な定義はありませんが、一般に、以下のような概念と考えられています。

上場企業の場合

上場企業の場合、時価総額とは、株式市場における企業の株式の価値を合計した金額のことを指します。具体的には、「株価 × 上場株式数」によって計算されます。たとえば、ある企業の株価が1,000円で、発行済株式数が100万株だった場合、その企業の時価総額は10億円となります。これは、いわば「狭義の時価総額」と言えます。

もっとも市場株価は、基本的には株式市場を通じて1株を売買する場合の価格であり、それに発行済株式数を乗じたに過ぎない「時価総額」が、正しく評価対象会社の株主価値の全体をを表しているわけではありません。あくまでも理論値、ないし一つの目安と考えておくと良いでしょう。

総額としての株主価値は、正しくは後述する各種評価手法(DCF法やマルチプル法、純資産法など)によって算定されます。これをもって「時価総額」と呼ぶこともありますが、狭義の時価総額とは一致しません。

非上場企業の場合

非上場企業の「時価総額」は、後述するような評価手法(DCF法やマルチプル法、純資産法など)によって算定されます。

▷関連:バリュエーションとは?|企業価値の計算方法・M&A株価の意味

企業価値とは

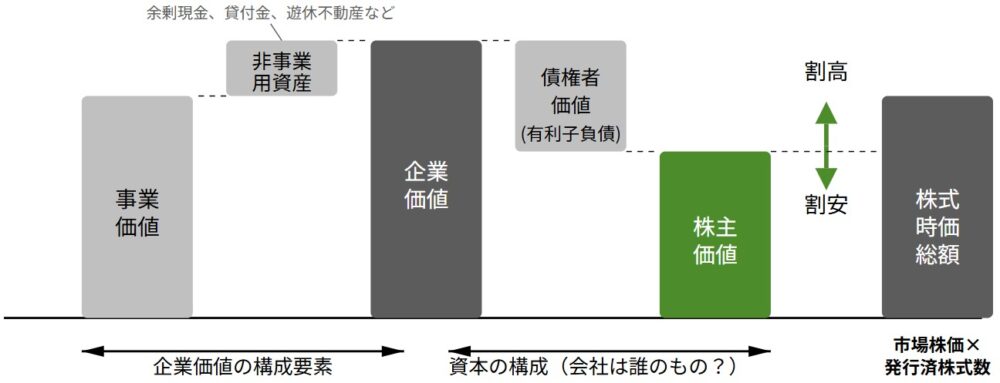

企業価値とは、企業そのものが持つ総合的な経済価値を示します。株主価値に、有利子負債(銀行からの借入など)を足し、余剰現金などを差し引いた金額で表されます。簡単にいえば、「企業が生み出す将来の収益に基づいて評価される価値」や「企業全体を買収する際に必要な金額」と考えることができます。

有利子負債を企業価値に含めていますが、企業にとっては借入金であっても、銀行にとっては「返済してもらえる価値」となります。そのため、企業が借金をしている場合でも、その分は「他者が価値を認めた証」として企業価値に含まれることになります。

このように、企業価値は時価総額よりも広い概念であり、株主だけでなく、債権者やその他のステークホルダーまで含めた「企業全体の価値」を表しています。

時価総額と企業価値・株主価値の関係式

企業価値は、以下のような式で表すことができます。

企業価値 = 株主価値 + 純有利子負債

算式中の「株主価値」をDCF法等を用いて算定する場合は、株主価値と「狭義の時価総額」(株価×上場株式数)は一致しません。逆に、「狭義の時価総額」を株主価値とみなす場合は、これに純有利子負債を加えることで、理論値・目安としての企業価値が概算されます。

▷関連:企業価値とは|EV・事業価値・株式価値との違い、3つの評価方法

時価総額の計算

上場企業と非上場企業に分けて、時価総額の計算方法を説明します。

上場企業の時価総額の計算方法

上場企業の時価総額は、市場で日々変動する株価をもとに算出されます。

株価だけではサイズを計れない

上場企業の時価総額は以下の計算式で求められます。

時価総額 = 市場株価 × 発行済株式数

株価が高い、低いでは企業の大きさや価値を測ることはできません。発行株式数が多ければ、株価が低くても時価総額は大きくなりますし、その逆もあります。

時価総額ランキング

参考までに、以下は、2025年3月21日時点の日本企業の時価総額上位20社になります。

▷関連:企業価値評価のタイミングは?M&Aでの算定時期・方法とは

非上場企業の時価総額の計算方法

非上場企業の場合は、株式市場で株価が形成されていないため、直接的に株価を使って時価総額を算出することはできません。また、上述したように、上場企業であっても、より実態に近い時価総額(株主価値)を算定しようとすれば、以下の評価手法を採用することになります。

時価総額の算定プロセス

非上場企業の時価総額を算出するためには、まず企業価値(事業価値)を計算し、そのうえで時価総額を導くというアプローチを取ることが多いです。この一連の流れは「株式価値算定」や「バリュエーション」と呼ばれています。

3つの代表的な評価アプローチ

非上場企業の企業価値を評価する方法には、大きくは以下の3つがあります。

コストアプローチ(時価純資産価値法など)

企業が保有する資産と負債を時価で評価し、純資産を求める方法です。資産の売却価値や負債の返済可能性をベースにしています。

▷関連:コストアプローチで見る中小企業M&Aの価値評価|時価純資産法ほか

インカムアプローチ(DCF法など)

将来に得られると見込まれる利益やキャッシュフローをもとに、その現在価値を計算して企業価値を評価する方法です。

▷関連:インカムアプローチとは?種類・計算方法・メリットとデメリット

マーケットアプローチ(類似企業比較法など)

上場している類似企業や、過去のM&A事例などを参考にしながら評価する方法です。

▷関連:マーケットアプローチとは?種類・計算方法・メリットとデメリット

これらの手法を組み合わせて企業価値を算定し、そこから有利子負債を差し引いた金額が時価総額(株主価値)となります。

企業価値を決める主な要素

企業価値は時価総額よりも広い概念であるため、算出にあたっては複数の要素を総合的に判断する必要があります。

収益性(稼ぐ力)

企業価値の中核をなすのが「収益性」です。企業がどれだけ安定して利益を出し続けられるかが、その企業の持続的な価値を左右します。たとえば、売上が安定しており、費用管理がしっかりされている企業は、将来の収益も見込まれるため、企業価値が高く評価されやすくなります。

無形資産の価値

商標や特許といった法的に保護された無形資産だけでなく、ブランド力や顧客との信頼関係、企業文化なども企業価値を構成する重要な要素です。こうした目に見えない資産は帳簿上には現れにくいですが、競争優位性や成長性を支える大きな力になります。

将来の成長性

現時点での収益や資産の価値だけではなく、今後どれだけ成長が見込まれるかという点も企業価値の大きな判断材料です。たとえば、新市場への進出計画がある、革新的な技術を開発している、優れた人材を有しているといった要素は、将来の収益増加につながる可能性があるため、企業価値を高める要因となります。

▷関連:自社株式を譲渡するときの価格は?税務上の時価とM&A株価の違い

時価総額の利用場面

時価総額は、単に企業の株価評価にとどまらず、さまざまな実務の場面で重要な指標として用いられています。

M&Aにおける買収価格の参考

M&A(企業の合併・買収)では、売り手と買い手の双方が合意に基づき価格交渉を進める必要があります。その際、企業価値や時価総額は価格設定のベースラインとして活用されます。

特に株式譲渡を通じたM&Aでは、算出された時価総額がそのまま企業の買収価格の目安として機能します。もちろん、実際の取引価格はリスクやシナジー効果などを考慮して調整されることが多いですが、交渉の出発点として非常に重要な情報となります。

第三者割当増資の価格設定にも活用

第三者割当増資とは、企業が特定の第三者に対して新たに株式を発行し、資金調達を行う方法です。これはM&Aの手段の一つとしても用いられることがあります。

この方法によって発行された株式が既存株式数の50%を超えると、出資者が実質的に企業の支配権を握ることになります。そのため、発行価格の決定は非常に慎重に行う必要があります。この場面でも、時価総額をもとに一株あたりの価値を計算し、それに応じて新株の発行価格を設定することが、出資者と既存株主の双方にとって納得感のある条件となるのです。

スクイーズ・アウト時の価格根拠

上場企業による株式の非公開化や、株式交換によるM&Aに反対する少数株主から合法的に株式を買い取ることをスクイーズ・アウトといいます。このような場合には、譲渡企業の株主に対して対価が支払われます。

このスクイーズ・アウトの際に提示される現金の金額が適正かどうかを判断する基準の一つとしても、時価総額が用いられます。公正な価格で株主の権利を買い取るという観点から、時価総額(に基づく株価)は非常に重要な指標となります。

時価総額のまとめ

時価総額は株主に帰属する価値で、上場企業は株価×発行済株式数で計算します。一方、企業価値は有利子負債も加えた企業全体の価値です。非上場企業ではDCF法などで企業価値を算出し、そこから時価総額を導き出します。

みつきコンサルティングは税理士法人グループのM&A仲介会社として15年以上の業歴があり、中小企業M&Aに特化した実績豊富なアドバイザー・公認会計士・税理士が多数在籍しています。M&Aをご検討の際は、みつきコンサルティングにご相談ください。

完全成功報酬のM&A仲介会社なら、みつきコンサルティングへ >

著者

- 事業法人第一部長/M&A担当ディレクター

-

みずほ銀行にて大手企業から中小企業まで様々なファイナンスを支援。みつきコンサルティングでは、各種メーカーやアパレル企業等の事業計画立案・実行支援に従事。現在は、IT・テクノロジー・人材業界を中心に経営課題を解決。M&Aの成約実績多数、M&A仲介・助言の経験年数は10年以上

監修:みつき税理士法人

最近書いた記事

2026年3月1日空調・衛生工事のM&A・会社売却|相場とメリットを専門家が解説

2026年3月1日空調・衛生工事のM&A・会社売却|相場とメリットを専門家が解説 2026年3月1日電気工事業界のM&A動向と売却相場|後継者不足の解決方法・事例

2026年3月1日電気工事業界のM&A動向と売却相場|後継者不足の解決方法・事例 2026年3月1日設備・プラント工事業のM&A件数は過去最多!売却相場も解説

2026年3月1日設備・プラント工事業のM&A件数は過去最多!売却相場も解説 2026年3月1日地盤改良工事業のM&A|最新動向・売却相場・成功事例を解説

2026年3月1日地盤改良工事業のM&A|最新動向・売却相場・成功事例を解説