株主割当増資とは、既存株主に対して持株比率と同じ割合で新株を割り当てる増資手法です。本記事では、株主割当増資の手法やメリット・デメリット、手続について詳しく解説いたします。

「うちの会社でも売却できるだろうか…」、「何から始めればいいんだろう…」

そのようなオーナー経営者の不安に、中小企業向けM&A仲介会社みつきコンサルティングは、20年間・500件以上の支援実績にもとづく無料相談でお応えします。本格的な検討前の情報収集だけでもかまいません。まずはお話をお聞かせください。

> みつきコンサルティングにM&A仲介を無料相談する|税理士法人グループ

株主割当増資とは

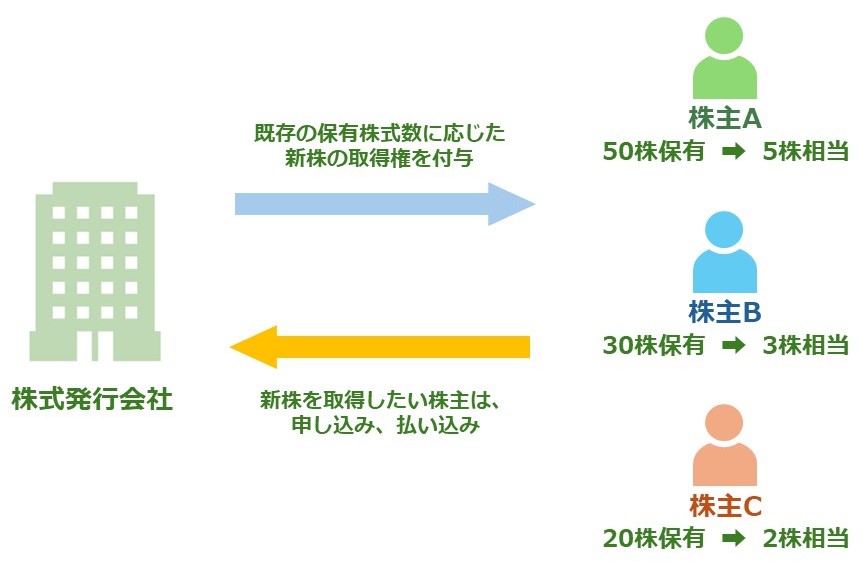

株主割当増資とは、増資の一種で、既存の株主に対して、持株比率に応じた新株を発行し、出資を引き受けてもらう資金調達方法です。この方法の特徴は、既存の株主が持分比率に応じて新株を取得することにより、全株主が引受に応じた場合には増資の前後で株主構成(持株割合)が変わらないということが挙げられます。このような方法であるため、他社との資本業務提携(M&A)に利用されることはありません。

▷関連:資本業務提携とは?M&Aとの違い・提携方法・進め方・事例

株主割当増資の事例

例えば、50株を保有している株主A、30株を保有している株主B、20株を保有している株主Cがいる場合を考えます。新たに10株を発行しようとすれば、株主Aに5株、株主Bに30株、株主Cに20株が割り当てられ、増資後の保有株数は株主Aが55株、株主Bが33株、株主Cが22株となります。株主割当増資の前後で持株比率に変化がないことが分かります。

株主構成を意図して変更したい場合には、株主割当増資よりも第三者割当増資が適しています。また、既存の株主にキャピタルゲイン等のニーズがある場合には株式譲渡が最適な方法になります。

▷関連:株式譲渡とは|中小企業の目的・メリットとデメリット・従業員の処遇

第三者割当増資・公募増資との違い

新株の発行によって資金調達を行う際、主に株主割当増資、公募増資、第三者割当増資の3つの方法があります。ここではこれらの増資方法の違いについて詳しく説明します。

出資者の違い

まず、出資者の違いについて見てみましょう。

資金調達範囲の違い

次に、資金調達範囲の違いについて解説します。

以下、指定されたトンマナで株価に関する3つの増資方式の違いを税務を意識して説明いたします(300字以内)。

株価への影響の違い

株価への影響についても見てみましょう。

- 株主割当増資では、既存株主が持株比率に応じて新株を引き受けるため、全員が応募すれば持株比率は変わりません。株価への影響は限定的ですが、時価より著しく低い価格で発行し、意図的に一部の株主が失権する場合、払い込んだ既存株主に対する経済的利益の供与として課税リスクが生じる可能性があります。

- 公募増資では、不特定多数の投資家から広く資金を集めます。株式数の増加により1株当たりの価値が希釈化され、株価が下落するリスクがあります。ただし、市場価格ベースで発行されるため、税務上の問題は生じにくいです。

- 第三者割当増資では、特定の第三者に新株を割り当てます。時価より低い価格での発行(有利発行)は、既存株主の持株価値が希釈化します。有利発行の場合、受贈益課税や寄附金認定のリスクがあります。

持株比率の変動

最後に、持株比率の変動について説明します。

株主割当増資は、既存株主に新株を割り当てることから、持株比率に変動は生じません。しかし、公募増資や第三者割当増資は新規株主にも新株を割り当てるため、既存株主の持株比率が相対的に低下します。これに伴い、株主総会の議決権や配当など、既存株主が享受していた利益も減少することがあります。

したがって、増資方法を選択する際には、既存株主への影響の程度を考慮する必要があります。

▷関連:第三者割当増資とは?株式譲渡との違い・メリット・M&Aの流れ

株主割当増資のメリットとデメリット

株主割当増資にはどのようなメリットとデメリットがあるのでしょうか。以下にその特徴をまとめました。

株主割当増資のメリット

株主割当増資のデメリット

以上のように、株主割当増資は既存株主の持ち分比率を維持しながら資金調達ができるメリットがある一方で、大規模な資金調達が難しいというデメリットがあります。企業は、自身の状況やニーズに応じて適切な増資方法を検討することが重要です。

株主割当増資の注意点

株主割当増資においては、新株の発行に伴って経営に様々な影響が及ぶ可能性があるため、注意が必要です。主な注意点を以下にまとめます。

株主割当増資の法務上の注意点

株主割当増資の法務上の注意点は以下のようなものです。

発行可能株式総数の確認

株式会社は定款で「発行可能株式総数」を定める必要があります。これは会社が発行できる株式数の上限(授権枠)であり、この範囲内でのみ取締役会決議による新株発行が可能です。会社設立時に発行済株式数と発行可能株式総数を同一に設定している場合や、発行可能株式総数が少ない場合、増資時に株式数が不足する可能性があります。増資を計画する際は、事前に発行可能株式総数を確認しましょう。

定款変更が必要な場合

発行可能株式総数を超えて新株を発行する場合、株主総会の特別決議による定款変更が必要です。公開会社では、変更後の発行可能株式総数は発行済株式総数の4倍を超えることができません。一方、株式譲渡制限会社にはこの制限がありません。定款変更後は、2週間以内に法務局で変更登記を申請する必要があり、登録免許税は3万円です。増資のスケジュールを考慮し、早めに定款変更を行いましょう。

▷関連:株式譲渡制限会社とは|定款・メリットとデメリット・譲渡手続

特例有限会社の注意点

旧有限会社法の有限会社(特例有限会社)は、会社法施行後も発行可能株式総数と発行済株式総数が同数となっています。そのため、特例有限会社が増資を行う際には、必ず発行可能株式総数を増加する定款変更が必要です。特例有限会社の経営者は、この点に特に注意が必要です。

株主割当増資の税務上の注意点

株主割当増資に係る税務上の注意点も説明します。

資本金1億円を超える場合に注意

株主割当増資を実行することのメリットとして、資本金が増加し、財務基盤が安定し信用力が向上することが挙げられます。ただし、資本金が1億円を超える場合は、税務上のデメリットが発生することに注意が必要です。

法人税の軽減税率

法人税法において、資本金1億円以下の企業は「中小企業」と定義されています。国の産業政策により、資本金1億円以下の中小企業へは、税務上の恒久的、または一時的な優遇措置が提供されています。主な特典として、法人税の軽減税率の適用があります。資本金1億円以下の法人は以下の通り、税率が軽減され優遇されています。

交際費

また、「交際費等」が全額損金不算入とされる原則に対して、資本金1億円以下の企業では年間800万円までの損金が算入され、接待飲食費特例措置(50%損金算入措置)の適用が可能です。

少額減価償却資産

さらに他にも、少額減価償却資産における一括償却特例など、期間は限定されますが、中小企業だけが利用できる有利な税制が時々設けられています。

増資を検討する場合は、これらの観点も十分に考慮しましょう。

▷関連:株式譲渡の税金|非上場株式の事業承継・M&Aでの計算方法と節税

株主割当増資の手続の流れ

ここでは、第三者割当増資を実施する際のスケジュールについて解説します。

1.募集要項を決定する(取締役会または株主総会)

募集要項を決定する際、公開会社の場合は取締役会にて決定します。非公開会社(株式譲渡制限会社)の場合は、原則として株主総会による特別決議となりますが、定款で募集要項の決定に関して、取締役会あるいは取締役が定めるという規定を設けている場合、取締役会や取締役での決定が可能です。

募集要項は、会社法によって以下の通り定められています。

▷関連:譲渡制限株式とは?種類株・RSとの違い・譲渡承認の流れ

2.株主への通知・公告を行う

続いて、取締役会で募集要項を決定した場合は、募集要項を株主に向けて、払込期日の2週間前までに通知、または公告を行います(会社法第201条第3項および第4項)。

3.引受け申込み希望者へ通知を行う

次のステップでは、募集する株式の引受け申込みを希望する人に対して、以下の項目を通知する必要があります(会社法第203条第1項)。

引受け書面を交付する

引き続き、募集株式の引受け申込者は、以下の内容を記載した書面を交付する必要があります(会社法第203条第2項)。

- 申込み者の氏名・名称および住所

- 引き受ける募集株式の数

4.割当先の決定と申込者への通知を行う

その後、割当先を決定し、割当募集株式の株式数を確定させます。なお、取締役会設置会社の場合は、取締役会決議で割当先を決定することが可能です(会社法第204条第1項、会社法204条第2項)。

5.出資の履行を行う

最終段階として、募集株式の引受人は払込日または払込期間内に、募集株式のすべての払込金額を会社が指定した金融機関の払込取扱場所に振り込む必要があります(会社法第208条)。

6.登記する

出資払込後は、払込期日または払込期間の末日から2週間以内に法務局で変更登記を申請します。資本金の額と発行済株式総数の増加を登記し、株主総会議事録、払込証明書、資本金計上証明書などを添付します。登録免許税は増資額の0.7%(最低3万円)が必要です。

株主割当増資のまとめ

株主割当増資は既存株主の持株比率に応じて新株を割り当てる資金調達方法で持株比率が維持され手続きが簡便です。ただし資本金が1億円を超えると税務上の優遇措置が受けられなくなり大規模な資金調達には不向きです。発行可能株式総数の確認や既存株主の資金負担を考慮し適切に判断することが重要です。

みつきコンサルティングは税理士法人グループのM&A仲介会社として15年以上の業歴があり中小企業M&Aに特化した経験実績が豊富なM&Aアドバイザーが多数在籍しております。みつき税理士法人と連携し税務面や法律面のサポートもワンストップで対応可能ですのでM&Aをご検討の際はみつきコンサルティングにご相談ください。

完全成功報酬のM&A仲介会社なら、みつきコンサルティングへ >

著者

- 事業法人第一部長/M&A担当ディレクター

-

みずほ銀行にて大手企業から中小企業まで様々なファイナンスを支援。みつきコンサルティングでは、各種メーカーやアパレル企業等の事業計画立案・実行支援に従事。現在は、IT・テクノロジー・人材業界を中心に経営課題を解決。M&Aの成約実績多数、M&A仲介・助言の経験年数は10年以上

監修:みつき税理士法人

最近書いた記事

2026年1月12日M&Aの手順と流れ|検討・相談~成約までを売り手・買い手別に解説

2026年1月12日M&Aの手順と流れ|検討・相談~成約までを売り手・買い手別に解説 2025年12月6日経営承継円滑化法とは?事業承継税制の認定要件等をわかりやすく解説

2025年12月6日経営承継円滑化法とは?事業承継税制の認定要件等をわかりやすく解説 2025年11月29日従業員持株会と事業承継・M&Aによる株式譲渡|仕組み・設立も解説

2025年11月29日従業員持株会と事業承継・M&Aによる株式譲渡|仕組み・設立も解説 2025年11月29日EBOとは従業員による事業承継!MBOやLBOとの違い・手順を解説

2025年11月29日EBOとは従業員による事業承継!MBOやLBOとの違い・手順を解説