M&Aファイナンスとは、譲受企業が買収に必要な資金を調達することです。本記事では、買収資金の外部調達を検討する企業に向けて、M&Aファイナンスの種類や手法、注意点などについて解説します。

「うちの会社でも売却できるだろうか…」、「何から始めればいいんだろう…」。そのようなオーナー経営者の不安に、中小企業向けM&A仲介会社みつきコンサルティングは、20年間・500件以上の支援実績にもとづく無料相談でお応えします。本格的な検討前の情報収集だけでもかまいません。まずはお話をお聞かせください。

> みつきコンサルティングにM&A仲介を無料相談する|税理士法人グループ

M&Aファイナンスとは

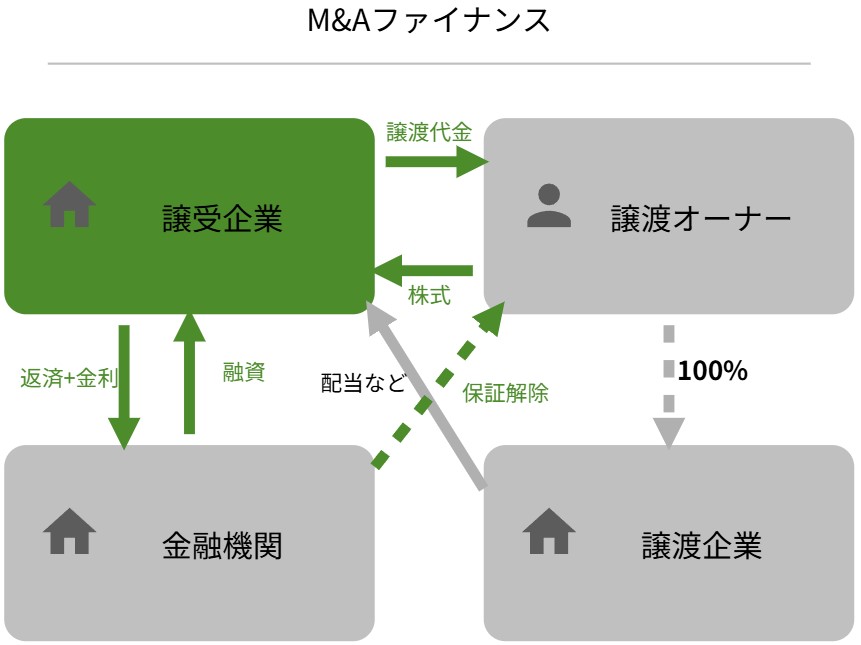

M&Aファイナンスは、M&Aに必要な買収資金を調達することです。別名、買収ファイナンスとも呼ばれています。M&Aを実施する際には、株式の買取などに多額の買収資金が必要です。

資金の調達先としては、主に金融機関や投資家などが挙げられます。本記事では、一般的である金融機関を利用するM&Aファイナンスについて解説します。

▷関連:M&Aとは|目的やメリット・デメリット、手法、流れを簡単に解説

M&Aファイナンスの一般的な使われ方

M&Aファイナンスは、LBOやMBOでの利用が典型ですが、これらに限らず、企業買収を目的とした借入全般を指します。

LBO

LBO(レバレッジド・バイアウト)とは、企業やファンドが企業買収をする際に、買収先の資産や将来キャッシュフローを見合いとした借入等で資金調達して買収する方法です。

▷関連:LBOとは?仕組とM&Aスキームの流れ・メリットとデメリット

MBO

MBO(マネジメント・バイアウト)とは、買収先の経営陣がファンドや金融機関と協力して、オーナー経営者から株式を買い取るM&A取引です。その買収資金の調達スキームとしてLBOが多く用いられます。

これらのほか、TOBを含め、企業買収において広くM&Aファイナンスが発生します。

▷関連:TOBとは?M&A・LBO・MBOとの違い、改正30%ルール

中小企業でもM&Aファイナンスは可能?

中小企業が他社を買収しようとした際に、自己資金だけでは買収が難しいことがあります。そのようなときでも、M&Aファイナンスは十分に利用可能です。近年の全国的なM&Aの広がりを受け、金融機関側も買収資金を資金使途とする融資の実績を積み上げており、むしろ積極的な金融機関も少なくありません。

また、自己資金が十分にある場合でも、中小企業が事業承継スキームとしてMBOを採用するときに、M&Aファイナンスを利用することが可能(むしろ一般的)です。

▷関連:企業買収とは?目的・利点と欠点・種類と手法・流れ・M&Aの注意点

M&Aファイナンスの種類

M&Aの資金調達は、コーポレート・ファイナンスとノンリコース・ファイナンスの2種類に分けられます。それぞれの特徴は以下のとおりです。

コーポレート・ファイナンス

コーポレート・ファイナンスとは、M&Aで買収側の企業が主体となる資金調達です。自社の信用力で資金調達する方法で、一般的な設備投資のための資金調達と大きく変わりません。自社の信用力に基づいた借入のため、審査を通過しやすいことが特徴です。買収側の企業の信用力で資金調達することから、売却側の企業の信用度が高くても、資金調達できる金額や期間に影響はありません。

ノンリコース・ファイナンス

ノンリコース・ファイナンスとは、買収を目的とした特別目的会社(SPC)が主体となる資金調達で、売却側の信用力で資金調達する方法です。特別目的会社(SPC)とは、特定の事業のために設立した会社を意味します。買収側の企業に信用力がなくても資金調達できることが特徴です。コーポレート・ファイナンスと比較すると、審査が通りにくい点がデメリットといえます。

▷関連:SPCとは?持株会社との違い・メリットとデメリット・活用方法

M&Aファイナンスの手法

M&Aファイナンスには、シニア・ローン(シニアファイナンス)とメザニン・ローン(メザニンファイナンス)の2つの手法があります。それぞれ特徴とメリット・デメリットを、以下で詳しく解説します。

シニア・ローン(ファイナンス)とは

シニア・ローン(シニアファイナンス)とは、「負債」での資金調達のことで、通常の融資と同様の仕組みです。与信審査が厳しく、基本的には担保の設定が求められます。メザニン・ローンに比べ、返済順位は高い点が特徴です。以下で、シニア・ローンのメリットとデメリットについて解説します。

シニア・ローンのメリット

メザニン・ローンに比べて金利が低い点が、シニア・ローンの買収側のメリットです。シニア・ローンは、低い金利で貸し出されることから、買収側の金利負担を抑えられます。また、シニア・ローンは他の債権より返済が優先されるため、金融機関側のメリットもあります。

シニア・ローンのデメリット

シニア・ローンは、買収側の信用力が必要なため、与信審査が厳しい点がデメリットです。資金調達まで時間がかかることもあり、状況によっては、不受理や融資希望額が満額認められないこともあります。担保設定が求められる点も、買収側のデメリットといえるでしょう。

メザニン・ローン(ファイナンス)とは

メザニン・ローン(メザニンファイナンス)は、シニア・ローンで補えなかった資金を補填する

ためによく利用される手法です。返済順位は株式より上ですが、シニア・ローンより下(劣後)であるため、劣後ローンとも呼ばれています。以下で、メザニン・ローンのメリットとデメリットについて解説します。

メザニン・ローンのメリット

シニア・ローンと比較すると与信審査が厳しくなく、不足分の資金を調達しやすい点は、買収側のメリットです。ただし、審査が緩い分、金利が高く設定されています。

メザニン・ローンのデメリット

前述した金利が高い傾向がある点は、買収側のデメリットです。借入期間がシニア・ローンよりも長く設定されるため、金利負担が大きくなる点にも注意が必要です。さらに、返済順位が劣後することで、金融機関側が貸付金を全額回収できない可能性があります。

ファイナンスアウト条項とは

M&Aファイナンスを進めるにあたって、ファイナンスアウト条項は知っておくべき条項です。ファイナンスアウト条項とは、買収側の企業が、金融機関からの融資を受けられることを前提に買収する、という条件を入れることです。買収側の企業の立場が有利または対等の場合に締結されます。一般に、譲渡オーナーも不安定な状態を避けたいため、融資に協力的になります。

金融機関から融資を受けられなかった場合、買収が行われないため、買収側の企業にとってメリットが大きい条項といえるでしょう。

▷関連:バイアウトとは?M&Aやイグジットとの違い・手法・注意点を解説

M&Aファイナンスの流れ

M&Aファイナンスで一般的なシニア・ローンを利用する際の6つのステップを下表に整理しました。適切な手順を踏むことで、スムーズな資金調達が可能となります。

| ステップ | 内容 | 取得・実施する事項 | 重要なポイント |

|---|---|---|---|

| ステップ1 インディケーションレターを取得する | 譲受企業が金融機関に融資を打診し、守秘義務契約を交わします。金融機関がM&Aファイナンスの検討を行い、融資が可能と判断した場合に発行されます | インディケーションレターは融資を表明した金融機関からの提案資料で、融資額や金利などの条件がまとめられています | 法的拘束力はありません。この時点では融資の内容も確定していないため、融資が最終的に実行されない場合、M&Aが進行しないケースもあります |

| ステップ2 コミットメントレターを取得する | 金融機関が与信審査を行い、融資条件を決めて決裁が通った場合に交付されます | コミットメントレターは金融機関による融資の意思を表明した文書で、融資実行の条件や有効期限などが記載されています | この文書により資金調達の不安要因が排除され、M&Aの交渉が前に進むことがあります。金融機関と譲受企業の双方で具体的な融資意思が確認されます |

| ステップ3 タームシートの合意をする | コミットメントレターをさらに詳細にした文書で、弁護士をはじめとした専門家によって検討され、金融機関と譲受企業の交渉を経て合意となります | 融資の前提条件、金利など融資に関する詳細が記載されています。最終的な融資契約のベースとなります | 法的拘束力はないものの、タームシートに記載された内容は基本的に遵守しなければなりません。専門家を利用して慎重に検討する必要があります |

| ステップ4 買収契約とローン契約を締結する | 金融機関と譲受企業とでローン契約(金銭消費貸借契約)を締結します。ほぼ同じタイミングで、譲受企業と譲渡企業とで買収契約の締結もします | タームシートで合意された内容を基に、ローン契約を締結します。買収契約の内容はローン契約にも関係します | 買収契約の内容は金融機関と共有する必要があります。ローン契約には資金使途、前提条件、弁済に関する事項、表明保証、誓約事項などが規定されます |

| ステップ5 担保の提供と保証の差し入れが求められる | 金融機関が確実に債権を回収するための保全策として、融資の際に担保設定や保証の差し入れが求められます | 担保・保証の内容は融資条件に含まれているもので、条件に沿って進めます | 譲受企業の株式・不動産などの資産だけではなく、譲渡企業の資産など、ケースにより担保はさまざまです。多くの場合、対象会社の株式や保有不動産等に担保権が設定されます |

| ステップ6 ローン返済・債務管理をする | 融資を受けた後、ローン契約に基づき返済を開始します。金融機関によるモニタリングが行われます | 場合によっては、財務制限条項を含んだ誓約事項や財務諸表などの提出、報告義務などが課せられます | 適切な債務管理をしながらローン返済をする必要があります。財務状況を継続的に報告し、金融機関との良好な関係を維持することが重要です |

各ステップで求められる書類や手続を正確に把握し、専門家のサポートを受けながら進めることが、円滑な資金調達につながります。

▷関連:事業投資とは?M&Aでの投資方法・メリットとデメリット・株価影響

M&Aファイナンスの注意点

M&Aファイナンスを進める際に気をつけるべき点ついて解説します。

M&Aファイナンスの経済メリットを確かめる

M&Aファイナンスを進める際には、自社の利益となるM&Aファイナンスか検討しましょう。金融機関から提案されたM&Aファイナンスの場合、金融機関のメリットが大きい提案となっている可能性もあり、注意が必要です。自社にとって利益となるのか、自社の状況にあっているかを見極めることが大切です。

M&A仲介会社は慎重に選ぶ

M&Aの仲介会社は、自社の希望に合う会社を慎重に選びましょう。仲介会社は専門知識やノウハウがあり、依頼するメリットが大きいためです。特に、税理士や会計士などの専門家が多数在籍している仲介会社がおすすめです。たとえ金融機関から勧められた会社の場合も、必ず検討しましょう。

譲渡オーナーの個人保証は解除する

一般に、譲渡企業のオーナー経営者は対象会社の金融機関からの借入に対して、個人として連帯保証をしています。これは、会社の借金が返せなくなった場合に、オーナー経営者個人が代わりに返済する義務を負うというものです。

M&Aによって会社を譲渡した後も、この連帯保証が残ってしまうと、元オーナー経営者にとっては大きな不安要素となります。そのため、譲受企業としては、M&Aのプロセスにおいて、この連帯保証を解除する方向で検討することが一般的です。具体的には、株式譲渡契約書などの最終的な契約を結ぶ際には、多くの場合、クロージング(M&Aの最終的な決済)後、速やかに譲渡オーナーの連帯保証を解除することを約束します。

約束した個人保証解除を実行しないリスク

もし、最終契約で連帯保証の解除を約束したにもかかわらず、クロージング後に譲受企業がその手続を行わない場合、これは重大な契約違反となります。譲渡オーナーからの(場合によっては役員・従業員からも)信頼を失うだけでなく、法的な問題に発展する可能性があります。

さらに、このような不誠実な対応は、M&A業界全体の信頼性にも関わります。M&A支援機関の連携による情報共有の仕組みにおいて、不適切な譲受企業として、問題のある事業者等をリスト化し共有する動きもあります。連帯保証解除の約束を反故にするような行為は、このような「特定事業者リスト」に登録される要因となり、今後のM&A活動において著しい不利益を被る可能性があります。

個人保証解除のための具体的な方法

連帯保証を解除するためには、まず金融機関との交渉が必要です。しかし、金融機関によっては、保証の解除に難色を示す場合もあります。

その際に有効な手段となるのが、対象となっている借入金を全額繰り上げて返済することです。借入金がなくなれば、保証の必要性もなくなるため、連帯保証を解除できます。この繰り上げ返済の資金については、譲受企業が準備することが一般的です。M&Aの交渉段階で、連帯保証の解除方法や、繰り上げ返済の要否、資金の準備について、譲渡オーナーと譲受企業の間で十分に協議し、合意しておくことが重要です。

譲受企業としては、譲渡オーナーの連帯保証解除は、M&Aを円滑に進め、良好な関係を築く上で欠かせない要素であることを認識し、誠実に対応することが求められます。

▷関連:企業買収が失敗する理由とは?失敗する場合・公表成約事例を紹介

M&Aファイナンスのまとめ

M&Aファイナンスとは、買収に必要な資金を金融機関から調達することです。資金調達の種類はコーポレート・ファイナンスとノンリコース・ファイナンスの2種類、手法はシニア・ローンとメザニン・ローンの2つに分類されます。インディケーションレターの取得から契約締結、返済管理まで6つのステップで進め、特に譲渡オーナーの個人保証解除が重要です。

みつきコンサルティングは、税理士法人グループとして財務・税務に強いM&A仲介会社です。事業承継や親族内承継など複数の選択肢を比較検討でき、経営コンサルティング経験者が対象企業の詳細な事業分析を実施した上で、シナジー創出を見込める最適な候補先を紹介しています。20年間・500件以上のM&A支援実績をもとに、無料相談を随時受け付けています。

完全成功報酬のM&A仲介会社なら、みつきコンサルティングへ >

著者

- 事業法人第三部長/M&A担当ディレクター

-

宅食事業を共同経営者として立ち上げ、CFOとして従事。みつきコンサルティングでは、会計・法務・労務の知見を活かし、業界を問わず、事業承継型・救済型・カーブアウト・MBO等、様々なニーズに即した多数の支援実績を誇る。M&Aの成約実績多数、M&A仲介・助言の経験年数は10年以上

監修:みつき税理士法人

最近書いた記事

2026年2月8日M&Aの増加理由と背景は?今後の中小企業の会社売却の見通しも解説

2026年2月8日M&Aの増加理由と背景は?今後の中小企業の会社売却の見通しも解説 2026年2月8日M&Aのトレンドは?業界別に日本企業の今後の予測を解説

2026年2月8日M&Aのトレンドは?業界別に日本企業の今後の予測を解説 2026年2月8日M&A市場の規模・動向は?日本での件数推移・今後の展望を解説

2026年2月8日M&A市場の規模・動向は?日本での件数推移・今後の展望を解説 2026年2月7日M&Aニーズの高い人気の業種6選!業界別の動向・成約事例も紹介

2026年2月7日M&Aニーズの高い人気の業種6選!業界別の動向・成約事例も紹介