スタートアップ企業の財務デューデリジェンス(DD)は、その将来性と特有のリスクを見極める重要な手続です。この記事では、赤字企業を含むスタートアップの財務DDにおいて、成長性の評価から資本政策、資金調達の状況まで、譲受企業が把握すべきポイントを詳細に解説します。

「うちの会社でも売却できるだろうか…」、「何から始めればいいんだろう…」。そのようなオーナー経営者の不安に、中小企業向けM&A仲介会社みつきコンサルティングは、20年間・500件以上の支援実績に基づき、お応えします。本格検討前の情報収集として、まずはお話をお聞かせください。

> みつきコンサルティングに無料相談する|税理士法人グループ

スタートアップ企業の財務DDとは

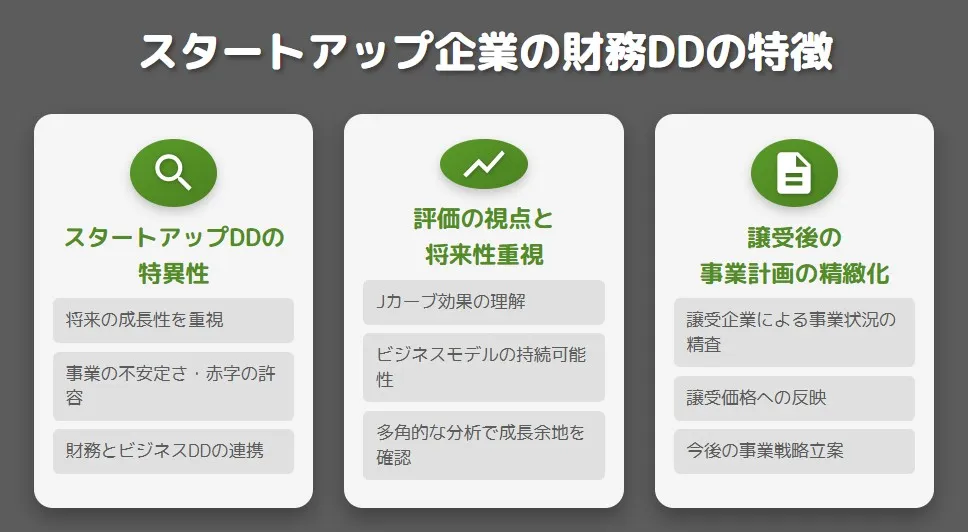

スタートアップ企業を対象会社とするM&Aでは、従来の財務デューデリジェンスとは異なる視点での評価が求められます。特に、スタートアップ企業は既存の枠組みを変えるような挑戦的な事業を展開していることが多く、その事業の将来性を検証する際には、参考となる既存事例が少ないという特異性があります。

譲受企業は、対象会社の事業状況を精査し、その将来計画を精緻化することが重要です。これにより、譲受価格への反映や、今後の事業戦略の立案に役立てることが可能になります。

▷関連:財務デューデリジェンスとは?M&Aでの目的・手順・調査項目・費用

スタートアップDDの特異性

スタートアップ企業に対する財務デューデリジェンスは、一般的な企業のそれとは異なるいくつかの特異性があります。従来の企業譲受における財務DDは、事業の実態把握と価値算定、潜んでいる問題点の洗い出しが主な目的です。しかし、スタートアップ企業の場合、まだ事業が安定していない、あるいは赤字が続いているケースも少なくありません。

そのため、過去の実績や現在の財務状況だけでなく、事業の成長性やビジネスモデルの持続可能性といった将来的な要素に重点を置いた評価が必要となります。特に、サービス開始から間もないアーリーステージの企業では、資金繰りがタイトな場合が多く、財務DDとビジネスDDの連携が極めて重要になります。

評価の視点と将来性重視

スタートアップ企業を評価する際の中心的な視点は、その将来性です。多くのスタートアップは、初期段階で先行投資を積極的に行い、一時的に赤字となる「Jカーブ効果」を経験します。このため、現在の財務状況だけを見て判断することは適切ではありません。

将来の収益化を見据えたビジネスモデルの持続可能性を評価し、その事業が社会や市場にどのような変化をもたらし、どのように成長していくのかを深く想像する力が譲受企業には求められます。単なる過去の数字の分析に留まらず、業界の有識者や想定ユーザーへのインタビューを通じて、事業の魅力度や成長余地を確認することが重要になります。

事業計画の評価とユニットエコノミクス

スタートアップ企業の評価において、事業計画の妥当性検証は不可欠です。しかし、スタートアップが提示する事業計画は、往々にして希望的観測が強く反映されており、そのまま鵜呑みにすることはできません。譲受企業は、事業計画の前提条件やロジックを詳細に分解し、その実現可能性を客観的に評価する必要があります。

特に、事業が成長段階にあるスタートアップの場合、将来の事業拡大に関する計画が蓋然性を持つかを見極めることが重要です。例えば、ライフサイエンス分野などでは、開発が順調に進んでも、その後の量産体制や販路拡大が課題となり、事業計画通りの売上や収益増加が遅れる可能性があります。

主要KPIの分析と信頼性評価

スタートアップ企業の事業計画を評価する上で、主要なパフォーマンス指標(KPI)の分析は欠かせません。売上やコストがどのような計算式で作成されているかを詳細に分析し、その前提条件や考え方を見抜くことが重要です。

譲受企業は、営業人員一人あたりの売上高推移、顧客あたりの単価、顧客数の増加ペースといった定量的なデータに加えて、以下の主要なKPIに注目し、その信頼性を評価する必要があります。

- ARR(Annual Recurring Revenue): 年間経常収益

- MRR(Monthly Recurring Revenue): 月間経常収益

- CAC(Customer Acquisition Cost): 顧客獲得コスト

- LTV(Lifetime Value): 顧客生涯価値

- チャーンレート(Churn Rate): 解約率

これらのKPIが過去から現在にわたり、どのように推移し、将来の計画にどのように織り込まれているかを深く掘り下げて分析します。また、これらの数値の算出根拠となるデータが適切に管理されているかどうかも確認し、必要に応じて実際の顧客データや運用記録との整合性を検証することが求められます。

ユニットエコノミクス分析の重要性

主要KPIの分析と密接に関連するのが、ユニットエコノミクス分析です。ユニットエコノミクスは、顧客一人あたり(または一単位あたり)の収益性とコストを分析することで、ビジネスモデルの健全性と持続可能性を評価する手法です。

具体的には、顧客獲得コスト(CAC)と顧客生涯価値(LTV)のバランスに注目します。理想的には、LTVがCACを大きく上回る状態が望ましいとされます。このLTV/CAC比率を通じて、顧客を増やせば増やすほど利益が拡大する、スケーラブルなビジネスモデルであるかを評価することが可能になります。この分析は、特にサブスクリプション型やSaaS型のビジネスモデルを持つスタートアップにおいて、その収益性の源泉と成長余地を定量的に把握する上で不可欠です。

▷関連:デューデリジェンスとは|誰がやる?DDの意味をわかりやすく解説

赤字企業における正常収益力とキャッシュフロー予測

スタートアップ企業、特にアーリーステージの企業では、事業の成長のために先行投資が続き、赤字経営となっていることが珍しくありません。このような赤字企業に対する財務デューデリジェンスでは、現在の損益だけではなく、将来的な収益性を評価するためのアプローチが重要となります。

正常収益力評価のアプローチ

赤字が続いているスタートアップ企業でも、その「正常収益力」を評価することは可能です。正常収益力とは、会計処理上の誤りや一時的・非経常的な損益取引、あるいは過去に発生しなくなった取引の影響などを排除し、企業が本来持つ経常的な収益力を示す指標です。

具体的には、損益計算書(PL)上のEBITDA(償却前営業利益)を起点とし、以下のような調整を加えることで、より実態に近い正常収益力を算出します。

会計処理上の誤りの修正

決算処理の誤りや損益計上時期の誤りなどを修正します。

非経常的な損益取引の除外

単発のキャンペーンによる一時的な売上や、特別損失に計上された一時的な費用など、将来的に継続する見込みがない項目は除外します。

営業外・特別損益の経常的な取引の加味

例えば、恒常的に発生する固定資産除却損など、営業外や特別損益に計上されていても実質的に事業活動と関連が深い経常的な項目は、正常収益力に含めて評価します。

過去に発生しなくなった取引の影響排除

特定のブランド撤退や店舗閉鎖など、今後確実に発生しなくなる損益項目は、過去に遡って影響を排除します。

新規に発生した取引の影響加味

新ブランドの立ち上げや新規出店など、今後継続的に発生する損益項目は、発生額を年間に引き直して加味します。

このように調整されたEBITDAは、譲受企業が対象企業の真の収益力を理解し、将来の事業計画の蓋然性を判断するための重要なインプットとなります。

▷関連:財務DDでの収益性分析とは?正常収益力を見極める方法と注意点

将来キャッシュフロー予測の難しさ

スタートアップ企業は、製品開発、市場開拓、組織拡大のために多額の先行投資を必要とすることが多く、そのため、たとえ黒字化の目途が立っていても、キャッシュフローは赤字である場合があります。将来キャッシュフローの予測は、スタートアップの成長ステージによってその難易度が大きく異なります。

特に、シード・アーリーステージの企業では、事業がまだ確立されていないため、統計的なデータや過去の事例だけでは将来の事業を予測することが困難です。このような場合、損益計算書(PL)だけでなく、貸借対照表(BS)やキャッシュフロー計算書(CF)も詳細に確認することが不可欠です。

譲受企業は、対象会社がいつ、どれくらいの追加資金を必要とするのか、その資金調達の蓋然性はどうなのかを深く検証する必要があります。これは、譲受後のPMI(M&A成立後の統合プロセス)において、資金繰りの問題が事業運営のボトルネックとなることを避けるためにも重要です。

▷関連:財務DDのキャッシュフロー分析とは?資金創出力・返済能力・FCF

資本政策の分析と株主構成への影響

スタートアップ企業の財務デューデリジェンスにおいて、資本政策の分析は極めて重要な要素です。特に、成長ステージの企業では、複数の投資家から様々な形態で資金調達を行っていることが多く、それが複雑な株主構成や権利関係を生み出している場合があります。

優先株・転換社債・新株予約権等の評価

スタートアップ企業の資金調達では、普通株式だけでなく、優先株、転換社債、新株予約権といった特殊な金融商品が活用されることが一般的です。これらの金融商品は、それぞれ異なる権利や義務を伴い、譲渡価格や将来の株主構成に大きな影響を与える可能性があります。

優先株

普通株式よりも優先的に配当を受け取れる権利や、清算時に残余財産の分配を優先される権利を持つことがあります。

また、特定の条件下で普通株式に転換できる「転換優先株」の形を取ることも多いです。

転換社債(CB)

一定の条件で株式に転換できる権利を持つ社債です。

将来的な株価上昇を見込んで投資されることが多く、転換された場合の希薄化リスクを考慮する必要があります。

新株予約権(ストックオプションなど)

将来、あらかじめ定められた価格で株式を取得できる権利です。

これも将来の株式発行による希薄化リスクや、権利行使のタイミングが譲受後の経営に与える影響を評価する必要があります。

これらの金融商品が持つ権利や義務、転換・行使条件、発行済株式総数に与える潜在的な影響を詳細に分析し、譲受後の企業価値評価や株主間のパワーバランスにどのような影響があるかを把握することが不可欠です。

▷関連:中小企業M&Aの財務デューデリジェンス|特有の論点と簡易財務DD

チェンジオブコントロール条項の確認

スタートアップ企業が締結している各種契約には、譲渡企業の株式譲渡や資本構成の変更(チェンジオブコントロール、COC)をトリガーとして、契約の解除事由や相手方の事前承諾事由となる「COC条項」が付されている場合があります。

特に、主要な顧客との契約、重要な技術ライセンス契約、あるいは賃貸借契約などにCOC条項が含まれている場合、譲受後にこれらの契約を現在の条件のまま継続できない可能性や、再交渉が必要となることで収益性の低下や追加費用の発生を招くリスクがあります。

財務DDでは、これらの重要契約におけるCOC条項の有無と内容を詳細に確認し、譲受後の事業継続性への影響を評価することが重要です。

▷関連:M&Aにおける財務デューデリジェンスの進め方と必要資料リスト

資金調達ニーズと継続性評価

スタートアップ企業は、成長のために継続的な資金調達を必要とします。財務デューデリジェンスでは、対象企業の現在の資金状況だけでなく、将来的な資金調達ニーズとその蓋然性を評価することが不可欠です。

バーンレートとランウェイの評価

スタートアップ企業の資金状況を評価する上で重要なのが、「バーンレート=現金燃焼率」と「ランウェイ=資金余命」です。

バーンレート

企業が1ヶ月あたりに消費する現金の純減額を示す指標です。

これが高いほど、資金の減少が早いことを意味します。

ランウェイ

現在の手持ち資金とバーンレートから算出し、企業が追加の資金調達なしに事業を継続できる期間を示します。

これらの指標を分析することで、対象企業がいつまでに、どれくらいの資金を調達する必要があるのか、その緊急度を定量的に把握することが可能になります。特に赤字が続くスタートアップ企業では、これら指標の評価が譲受後の資金計画に直結するため、慎重な分析が求められます。

追加調達の必要性

ランウェイが短い場合、対象企業は近い将来、追加の資金調達を必要とします。財務DDでは、その追加調達の規模、方法、そしてそれが譲受後の株主構成や企業価値に与える影響を評価します。

譲受企業が追加資金を提供する必要があるのか、あるいは外部からの資金調達が可能で、その条件は適切か、といった点を検証します。これには、対象企業の過去の資金調達実績、投資家からの評価、市場環境の変化なども考慮に入れる必要があります。資本政策の項目で述べた優先株や新株予約権が、今後の資金調達にどのように影響するかも併せて検討します。

▷関連:財務DDでの運転資本分析|M&A後の所要資金の予測・企業価値評価

税理士法人グループによる財務デューデリジェンス

M&Aに潜む財務リスク、見逃していませんか?

よくある質問|スタートアップ企業に対する財務DD(FAQ)

スタートアップ企業の財務デューデリジェンスに関するよくある質問にお答えします。

赤字続きのスタートアップ企業でも、財務DDでは現在の損益だけではなく、将来の成長性やビジネスモデルの持続可能性を評価します。具体的には、一時的な赤字である「Jカーブ効果」のステージにいるのか、経常的な収益力はどうか、そしてユニットエコノミクス(顧客獲得コストと顧客生涯価値の関係)が健全かを分析します。さらに、資金の燃焼率であるバーンレートや資金余命(ランウェイ)を確認し、追加資金調達の必要性と時期を見極めます。

スタートアップの将来の成長性を数字で評価する際には、過去の実績に加え、詳細な事業計画とその前提条件を検証します。特に、ARRやMRRといった継続収益に関するKPI、顧客獲得コスト(CAC)や顧客生涯価値(LTV)などのユニットエコノミクス指標を分析します。これらのKPIが示すトレンドや、顧客獲得の効率性、収益化の蓋然性を評価することで、将来のキャッシュフロー予測の精度を高め、成長性に対する見立てを行います。

スタートアップ特有の財務リスクとしては、事業の不確実性による将来キャッシュフロー予測の難しさ、先行投資による継続的な赤字と資金ショートのリスクが挙げられます。また、優先株や転換社債、新株予約権など複雑な資本政策による将来的な株式の希薄化リスク、重要契約におけるチェンジオブコントロール条項の発動リスクなども考慮すべき点です。経営陣への依存度が高いことによる、キーパーソンの離職リスクも、財務的な影響に繋がり得ます。

資金調達の状況をDDで見る際には、過去の資金調達履歴や現時点での手元資金を確認し、その上で、バーンレート(現金の燃焼率)とランウェイ(資金余命)を詳細に評価します。これにより、対象企業がいつまでに、どれくらいの追加資金が必要になるのか、そのニーズと緊急度を把握します。また、既存の投資家との関係性や、優先株などの資本政策が将来の資金調達に与える影響も考慮し、譲受企業が追加資金を提供する必要があるか、あるいは外部からの調達が可能か、その条件は適切かなどを検証します。

スタートアップ投資への財務DDのまとめ

スタートアップ企業の財務デューデリジェンスでは、将来性や成長性に注目し、従来の評価に加えてKPIやユニットエコノミクス、複雑な資本政策、資金調達ニーズを詳しく調査します。これらを正確に把握することで、真の価値とリスクを見極め、M&Aを成功に導けます。

みつきコンサルティングは、税理士法人グループとして15年以上の実績を持ち、財務調査に精通した公認会計士が在籍しています。税務を含めた専門的な調査をワンストップで提供します。財務デューデリジェンスをご検討の方は、ぜひお気軽にご相談ください。

完全成功報酬のM&A仲介会社なら、みつきコンサルティングへ >

著者

最近書いた記事

2025年12月31日小売・飲食業M&Aのデューデリジェンス|店舗・FC・ブランド評価

2025年12月31日小売・飲食業M&Aのデューデリジェンス|店舗・FC・ブランド評価 2025年12月31日製造業M&Aのデューデリジェンス|工場・設備・サプライチェーン

2025年12月31日製造業M&Aのデューデリジェンス|工場・設備・サプライチェーン 2025年12月31日IT・ソフトウェア企業のM&Aデューデリジェンス|リスクと評価

2025年12月31日IT・ソフトウェア企業のM&Aデューデリジェンス|リスクと評価 2025年12月31日事業再生M&Aにおけるデューデリジェンスの実務ガイド

2025年12月31日事業再生M&Aにおけるデューデリジェンスの実務ガイド