M&A仲介サービスを選ぶ際の重要なポイントや、おすすめのサービスを紹介します。M&A成功の鍵となる仲介会社の選び方や、各サービスの特徴を解説していますので、参考にしてください。

「うちの会社でも売却できるだろうか…」、「何から始めればいいんだろう…」

そのようなオーナー経営者の不安に、中小企業向けM&A仲介会社みつきコンサルティングは、20年間・500件以上の支援実績にもとづく無料相談でお応えします。本格的な検討前の情報収集だけでもかまいません。まずはお話をお聞かせください。

> みつきコンサルティングにM&A仲介を無料相談する|税理士法人グループ

M&A仲介サービスとは

M&A仲介サービスとは、株式譲渡や事業譲渡などのM&Aを支援する専門的なサービスです。M&A仲介会社は、譲渡側と譲受側の間に立ち、取引をスムーズに進行させる重要な役割を果たします。M&A仲介サービスの主な業務内容には以下のようなものがあります。

- 企業価値評価

- 買い手・売り手の発掘

- 条件交渉の支援

- デューデリジェンス(企業調査)の実施

- 契約書作成の支援

- クロージング(取引完了)までのサポート

M&A仲介サービスを利用することで、経験豊富な専門家のサポートを受けながら、効率的かつ効果的にM&Aを進めることができます。特に、M&Aの経験が少ない中小企業のオーナー経営者にとっては、仲介サービスの活用が成功への近道となる場合が多いです。

▷関連:中小企業のM&A仲介とは?メリットとデメリット・報酬相場・選び方

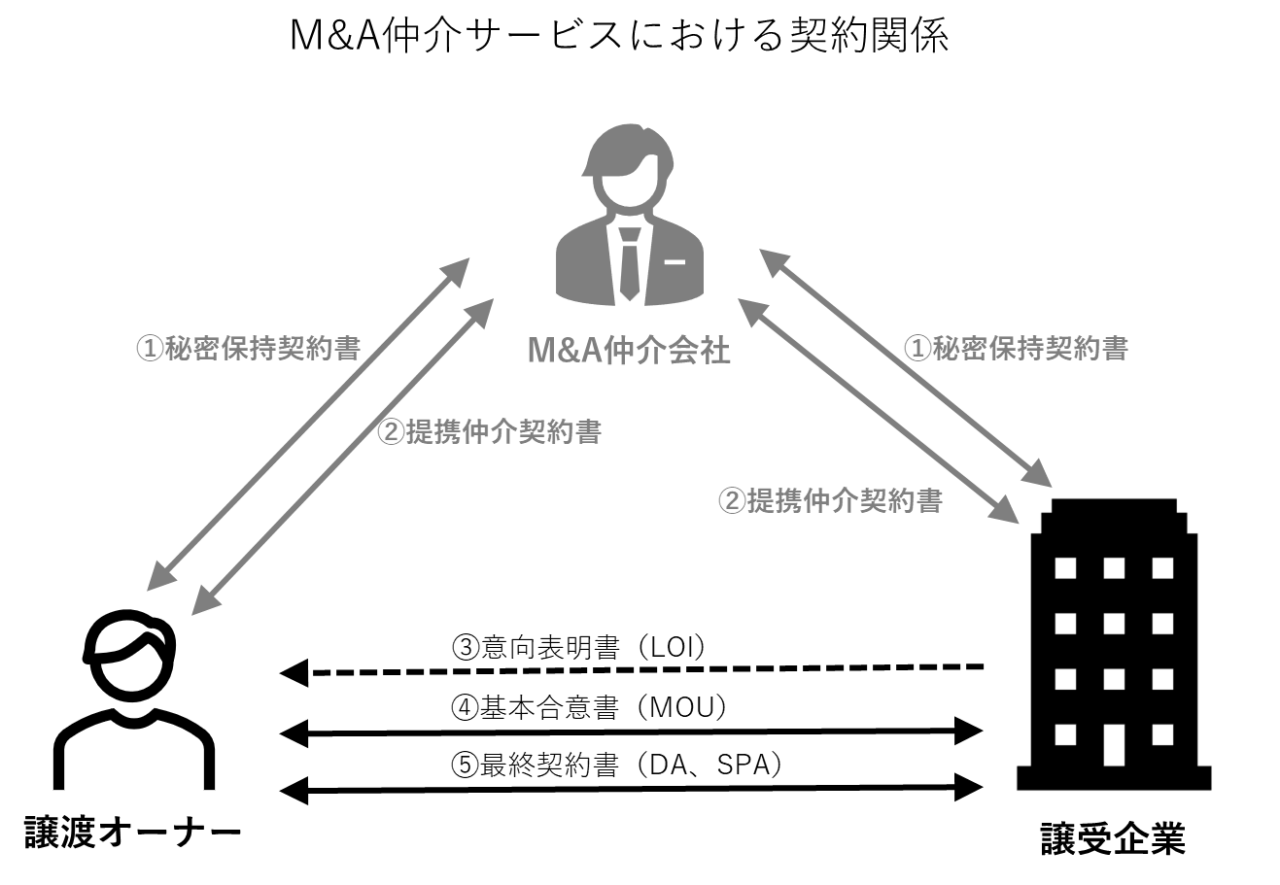

M&A関係者の契約関係

下図は、譲渡オーナーと譲受企業、M&A仲介者の契約関係を示したものになります。これらの重要書類の作成支援を含め、殆どすべてをM&A仲介会社はサポートします。

M&A仲介サービスが必要な理由

M&A仲介サービスを利用する主な理由として、以下のようなものが挙げられます。

専門知識とノウハウの活用

M&Aは複雑なプロセスを伴う取引であり、法務、財務、税務など多岐にわたる専門知識が必要です。M&A仲介会社の一部では、これらの分野に精通した専門家を擁しており、その知識とノウハウを活用することができます。

幅広いネットワークへのアクセス

M&A仲介会社は、多くの企業や投資家とのネットワークを持っています。このネットワークを活用することで、自社だけでは見つけられない優良なお相手候補を発掘できる可能性が高まります。

交渉力の強化

M&A取引では、条件交渉が非常に重要です。経験豊富なM&A仲介会社であれば、交渉のプロフェッショナルとして、クライアントにとって最適な条件を引き出すサポートを行います。

リスク管理

M&A取引には様々なリスクが伴います。M&A仲介会社は、これらのリスクを事前に特定し、適切な対策を講じることで、取引の安全性を高めることができます。

時間と労力の節約

M&Aプロセスは多くの時間と労力を要します。M&A仲介会社にプロセスの大部分を任せることで、経営者は本業に集中することができ、効率的に取引を進めることが可能になります。

▷関連:2025年版【M&A仲介会社一覧】上場・非上場・会計系を紹介

M&A仲介サービスの提供者

M&A仲介サービスは、主に以下の支援機関から提供されています。もっとも、日本で行われるM&Aの多くはM&A仲介会社が支援しています。

M&A仲介会社

M&A仲介を専門に行う会社です。中小企業のM&Aを得意とする会社が多く、幅広い業種や規模の案件を扱います。その特徴は以下のとおりです。

- M&Aに特化した専門知識とノウハウを持つ

- 中立的な立場で仲介を行う

- 中小企業向けのサービスが充実している

- 営業職を組織化した会社が殆どだが、会計事務所系、人材系、不動産系など様々な業者が乱立している

▷関連:M&Aコンサルタントとは?選び方から費用、業務内容をを解説

金融機関

銀行・信金や証券会社、これらの関連会社において、M&A仲介業務が提供されることがあります。

銀行系

メガバンクや地方銀行、信用組合が提供するM&A仲介サービスです。取引先企業とのネットワークを活かした仲介を行います。特徴は以下のとおりです。

- 営業エリアに関しては、豊富な企業情報を持つ

- 融資との連携が可能

- 中堅~大企業向けの案件を得意とする場合が多い

証券会社系

証券会社が提供するM&A仲介サービスです。主に上場企業や大企業向けのサービスを展開しています。特徴は以下のとおりです。

- 資本市場に関する専門知識を持つ

- 上場企業のM&Aを得意とする

- 大規模なクロスボーダーM&Aにも対応

それぞれのサービスには特徴があるため、自社の状況や目的に合わせて適切なサービスを選択することが重要です。

▷関連:中小企業M&Aの相談先は仲介会社が良い?税理士・銀行との違い

M&A仲介サービスの選び方

M&A仲介サービスを選ぶ際には、以下のポイントを考慮することが重要です。

実績と経験

M&A仲介会社の実績と経験は、サービスの質を判断する上で重要な指標となります。以下の点をチェックしましょう。

- ホームページ等に記載の成約実績の件数

- 取り扱い案件の規模、業種

- 担当コンサルタントの経験年数・実績

特に、M&Aの成否は、会社の看板よりも、自社を担当するアドバイザー個人の力量に依存しますので、その見極めが非常に大事になります。

▷関連:M&A仲介会社の売上高・成約件数ランキング|大手に依頼すべきか?

サポート体制

M&Aプロセス全体を通じて、十分なサポートを受けられるかどうかも重要な選択基準です。以下の点をチェックしましょう。

- 担当者の経験と知識

- チーム体制(複数の専門家によるサポート)

- コミュニケーションの頻度と方法

- アフターフォロー(PMIサポートなど)

手厚いサポート体制を持つ仲介会社を選ぶことで、M&Aプロセスをより円滑に進めることができます。

専門性と得意分野

M&A仲介会社によって、得意とする分野や案件の規模が異なります。以下の点を確認しましょう。

- 業界特化型か、総合型か

- 得意とする案件の規模

- 特殊なM&A(クロスボーダーM&Aなど)への対応力

- 法人・個人合算のタックスプランニングへの対応力

自社のニーズに合った専門性を持つ仲介会社を選ぶことが重要です。

ネットワークの広さ

M&A仲介会社のネットワークの広さは、最適なお相手候補を見つける上で重要な要素となります。以下の点を確認しましょう。

- 国内外のネットワークの有無

- 業界団体や金融機関とのつながり

- 他の専門家(弁護士、会計士など)とのネットワーク

幅広いネットワークを持つ仲介会社を選ぶことで、より多くの選択肢の中から最適な相手を見つけられる可能性が高まります。

▷関連:M&A仲介会社の比較|信頼できるアドバイザー・業者の選び方

信頼性と評判

M&A仲介会社の信頼性と評判も重要な選択基準です。以下の方法で確認しましょう。

- 過去のクライアントの評価や口コミ

- 業界内での評判

- メディアでの露出や受賞歴

- 過去の問題行動の有無

2024年にニュースになった事案では、15社ものM&A仲介会社が問題のある買い手を紹介しており、その中には上場している仲介会社も含まれているようです。

参考:読売新聞「M&Aで売り手企業の資産移し倒産させる」

手数料体系

M&A仲介サービスの手数料体系は会社によって異なります。以下の点を確認しましょう。

- 着手金・中間金の有無と金額

- 成功報酬の計算方法

- 最低報酬額の設定

手数料体系を十分に理解し、自社の予算に見合った仲介会社を選ぶことが重要です。

M&A仲介サービスの報酬体系

M&A仲介サービスの報酬体系は、一般的に以下の要素で構成されています。

着手金

M&A仲介サービスの利用を開始する際に支払う初期費用です。案件の規模や複雑さによって金額が異なりますが、一般的に100万円から500万円程度の範囲で設定されることが多いです。

中間金

M&Aプロセスの中間段階(例:基本合意書の締結時)で支払う報酬です。全ての仲介会社が設定しているわけではありませんが、設定がある場合は、想定成功報酬の10%等とする会社が多いです。

成功報酬

M&A取引が成立した際に支払う報酬です。一般的にはレーマン方式と呼ばれる計算方法が用いられ、取引金額に応じて段階的に料率が設定されます。以下の料率が一般的です。

- 5億円以下の部分:5%

- 5億円超~10億円以下の部分:4%

- 10億円超~50億円以下の部分:3%

- 50億円超~100億円以下の部分:2%

- 100億円超の部分:1%

最低報酬

成功報酬に最低報酬額が設定されている場合があります。これは、小規模な案件でも仲介会社が一定の報酬を確保するためのものです。例えば、最低報酬額が1,000万円と設定されている場合、レーマン方式で計算した成功報酬が1,000万円を下回っても、1,000万円の報酬が発生します。

月額顧問料

一部の仲介会社では、月額の顧問料を設定している場合があります。これは、継続的なサポートを提供する代わりに毎月一定額を支払うシステムです。

報酬体系は仲介会社によって大きく異なるため、複数の会社の見積もりを比較検討することが重要です。また、報酬の支払タイミングや条件についても十分に確認しておくことをおすすめします。

▷関連:売り手のM&A手数料の相場は高い?アドバイザリー費用を25社比較

M&A仲介サービスの利用プロセス

M&A仲介サービスを利用する際の一般的なプロセスは以下の通りです。

| ステップ | 主な内容 |

|---|---|

| 1. 初期相談 | ・M&A仲介会社に相談を持ちかけ、自社の状況や希望を伝える ・この段階で、M&Aの目的や希望条件などを明確にしておくことが重要 |

| 2. 企業価値評価 | ・M&A仲介会社が自社の企業価値を評価する ・財務諸表の分析や業界動向の調査などを通じて、適正な企業価値を算出する |

| 3. マッチング | ・M&A仲介会社のネットワークを活用して、適切なお相手候補を探す ・候補企業のリストアップと、初期的な条件のすり合わせを行う |

| 4. 交渉 | ・お相手候補企業との交渉を開始する ・M&A仲介会社は、双方の利益を最大化するために、条件交渉をサポートする |

| 5. 意向表明・基本合意 | ・交渉が進展し、双方が合意に達した段階で意向表明書の授受または(および)基本合意書を締結する ・この段階で、取引の大枠が決定する |

| 6. デューデリジェンス | ・譲受企業が譲渡企業の詳細な調査(デューデリジェンス)を行う ・財務、法務、税務、業務など多岐にわたる調査を通じて、リスクの洗い出しと企業価値の再確認を行う |

| 7. 最終契約締結 | ・デューデリジェンスの結果を踏まえて最終的な条件を確定し、契約を締結する |

| 8. クロージング | ・株式の譲渡や代金の支払いなど、実際の取引を行う ・これをもってM&Aが完了する |

| 9. PMI | ・M&A完了後の統合作業(ポストマージャーインテグレーション) ・譲受企業向けのサービスとして、一部のM&A仲介会社では、この段階のサポートも提供している |

各段階において、M&A仲介会社は専門的なアドバイスを提供し、スムーズな取引の実現をサポートします。プロセス全体を通じて、仲介会社と密接にコミュニケーションを取ることが、成功への鍵となります。

M&A仲介サービス利用のメリット・注意点

M&A仲介サービスを利用する際のメリットと注意点をまとめると以下の通りです。

| メリット | 注意点 |

|---|---|

| 専門知識の活用 ・M&Aには、法務、財務、税務など多岐にわたる専門知識が必要 ・M&A仲介会社のなかには、これらの分野に精通した専門家を擁している会社がある ・その知識を最大限に活用することができる 時間と労力の節約 ・M&Aプロセスは非常に時間と労力を要する ・仲介会社にプロセスの大部分を任せることで、経営者は本業に集中することができる ・効率的に取引を進めることが可能になる ネットワークの活用 ・M&A仲介会社は、幅広いネットワークを持っている ・このネットワークを活用することで、自社だけでは見つけられない優良な買い手や売り手を発掘できる可能性が高まる 交渉力の強化 ・経験豊富なM&A仲介会社は、交渉のプロフェッショナル ・クライアントにとって最適な条件を引き出すサポートを行う ・より有利な条件でM&Aを成立させる可能性が高まる リスク管理 ・M&A取引には様々なリスクが伴う ・M&A仲介会社は、これらのリスクを事前に特定する ・適切な対策を講じることで、取引の安全性を高めることができる 公平性の確保 ・M&A仲介会社は中立的な立場で取引をサポートする ・譲渡オーナーと譲受企業の間の利害関係を調整する ・公平な取引を実現することができる スムーズなプロセス進行 ・M&A仲介会社は、M&Aプロセス全体を管理する ・各段階でのタスクを適切に遂行する ・プロセス全体がスムーズに進行し、取引完了までの時間を短縮することができる 情報の非対称性の解消 ・M&A仲介会社は、譲渡オーナーと譲受企業の間の情報の非対称性を解消する役割を果たす ・双方が適切な情報に基づいて意思決定を行うことができる 戦略的アドバイスの提供 ・M&A仲介会社は、単なる仲介役にとどまらない ・クライアントの経営戦略に基づいた戦略的なアドバイスを提供する ・長期的な視点に立ったM&Aの実現が可能になる 守秘性の確保 ・M&A情報は非常にセンシティブ ・M&A仲介会社を介することで、情報の漏洩リスクを最小限に抑えつつ、効果的なマッチングを行うことができる | コストの考慮 ・M&A仲介サービスには相応のコストがかかる ・特に成功報酬は取引金額の数%に及ぶ ・最低報酬金額の設定もある ・事前に十分な費用対効果の検討が必要 仲介会社の選定 ・すべてのM&A仲介会社が同じ品質のサービスを提供するわけではない ・自社のニーズに合った仲介会社を慎重に選定することが重要 情報管理 ・M&A情報は極めて機密性が高いため、情報管理には細心の注意が必要 ・仲介会社との間で適切な秘密保持契約を締結することは当然 ・総合的にみて信頼できるM&A仲介会社であるかが重要 主体性の維持 ・M&A仲介会社に任せきりにするのではなく、経営者自身が主体的に意思決定を行うことが重要 ・最終的な判断は経営者自身が行う必要がある 契約内容の理解 ・仲介契約の内容、特に報酬体系については十分に理解しておく必要がある ・不明点があれば、必ず仲介会社に確認する 複数の選択肢の検討 ・一社のM&A仲介会社に絞り込むのではなく、複数の会社から提案を受けて比較検討することも検討してよい 社内体制の整備 ・M&Aプロセスを円滑に進めるためには、社内の協力体制が不可欠 ・必要に応じて、社内にM&A専門のチームを組成することも検討する アフターフォローの確認 ・M&A完了後のサポート(PMIサポートなど)についても、事前に仲介会社の対応を確認しておくことが重要 法的リスクへの対応 ・M&Aには様々な法的リスクが伴う ・必要に応じて、弁護士など法務の専門家にも相談することが推奨される タイミングの見極め ・M&Aのタイミングは非常に重要 ・業界動向や自社の状況を見極めて、最適なタイミングでM&Aを実行することが成功の鍵となる |

専門知識やネットワークの活用といったメリットを最大限に享受しつつ、コストや主体性の維持といった注意点にも十分配慮しましょう。

M&A仲介サービスの今後の展望

M&A仲介サービス業界は、今後さらなる発展が期待されています。以下に、業界の今後の展望について考察します。

| 展望項目 | 詳細内容 |

|---|---|

| テクノロジーの活用 | ・AI(人工知能)やビッグデータ分析などの先端技術を活用したM&Aマッチングサービスの発展が予想される ・より精度の高いマッチングが可能になる |

| 中小企業向けサービスの拡充 | ・少子高齢化に伴う事業承継問題の深刻化により、中小企業向けのM&A仲介サービスの需要が増加すると予想される ・中小企業に特化したサービスの拡充が進む |

| オンラインサービスの拡大 | ・新型コロナウイルス禍を機に、オンラインでのM&A仲介サービスの提供が増加している ・地理的な制約が少なくなり、より多くの企業がM&A仲介サービスを利用しやすくなる |

| 専門性の高度化 | ・M&Aの複雑化に伴い、より高度な専門知識が求められるようになる ・M&A仲介会社の専門性がさらに高まると予想される |

| アフターフォローの重要性増大 | ・M&A後の統合(PMI)の重要性が認識されるにつれ、M&A完了後のサポートサービスの需要が増加すると予想される |

| ESG(環境・社会・ガバナンス)の考慮 | ・ESGへの関心の高まりに伴い、M&A仲介サービスにおいてもESGの観点からの評価や助言が重要になると予想される |

| コンサルティングサービスの拡充 | ・単なる仲介にとどまらず、経営戦略全般に関するコンサルティングサービスを提供するM&A仲介会社が増加すると予想される |

| クロスボーダーM&Aの増加 | ・グローバル化の進展に伴い、国境を越えたM&A(クロスボーダーM&A)の需要が増加すると予想される ・国際的なネットワークを持つM&A仲介会社の重要性が高まる |

企業経営者は、これらの動向を注視しつつ、自社のニーズに最も適したM&A仲介サービスを選択することが重要となるでしょう。

▷関連:M&Aマッチングサイトの選び方|プラットフォーム比較・注意点

おすすめM&A仲介サービスのまとめ

M&A仲介サービスは、企業の譲渡や譲受を成功に導く重要な役割を担います。適切な仲介会社を選ぶには、実績と専門性、サポート体制、ネットワークの広さ、手数料体系などを総合的に比較することが重要です。特に、担当コンサルタントの経験と誠実性は成功の鍵となります。自社の規模、業種、M&Aの目的に合わせた最適なサービスを選択することで、M&Aの成功確率を高めることができます。

みつきコンサルティングは、みつき税理士法人グループのM&A仲介会社として15年以上の実績を持ちます。会計事務所系の強みを活かし、財務・税務面の専門知識を駆使した総合的なサポートを提供します。中小企業のオーナー経営者に真に寄り添い、経験豊富なM&Aアドバイザーが一気通貫で担当します。M&Aをご検討の際は、ぜひ当社にご相談ください。

完全成功報酬のM&A仲介会社なら、みつきコンサルティングへ >

著者

- 事業法人第一部長/M&A担当ディレクター

-

みずほ銀行にて大手企業から中小企業まで様々なファイナンスを支援。みつきコンサルティングでは、各種メーカーやアパレル企業等の事業計画立案・実行支援に従事。現在は、IT・テクノロジー・人材業界を中心に経営課題を解決。M&Aの成約実績多数、M&A仲介・助言の経験年数は10年以上

監修:みつき税理士法人

最近書いた記事

2026年1月12日M&Aの手順と流れ|検討・相談~成約までを売り手・買い手別に解説

2026年1月12日M&Aの手順と流れ|検討・相談~成約までを売り手・買い手別に解説 2025年12月6日経営承継円滑化法とは?事業承継税制の認定要件等をわかりやすく解説

2025年12月6日経営承継円滑化法とは?事業承継税制の認定要件等をわかりやすく解説 2025年11月29日従業員持株会と事業承継・M&Aによる株式譲渡|仕組み・設立も解説

2025年11月29日従業員持株会と事業承継・M&Aによる株式譲渡|仕組み・設立も解説 2025年11月29日EBOとは従業員による事業承継!MBOやLBOとの違い・手順を解説

2025年11月29日EBOとは従業員による事業承継!MBOやLBOとの違い・手順を解説