MOUとは、譲渡側と譲受側がM&Aの条件交渉を進め、途中段階での基本的な合意条件をまとめた書面であり、基本合意書と同義です。MOUは基本的には法的拘束力がなく、デューデリジェンスを実施するにあたっての前提をお互いに確認することやこれまでの交渉事項の認識をする合わせるための書面となります。この記事では、MOUの概要、作成の意味などについてく解説します。

「うちの会社でも売却できるだろうか…」、「何から始めればいいんだろう…」。そのようなオーナー経営者の不安に、中小企業向けM&A仲介会社みつきコンサルティングは、20年間・500件以上の支援実績にもとづく無料相談でお応えします。本格的な検討前の情報収集だけでもかまいません。まずはお話をお聞かせください。

> みつきコンサルティングにM&A仲介を無料相談する|税理士法人グループ

M&Aの「MOU」は基本合意書

MOUは、「Memorandum of Understanding」の略で、M&Aにおいては「基本合意書」を指します。読み方は「エムオーユー」です。

売主と譲受企業の経営陣のトップ面談を経て、譲受側と譲渡側のM&Aに関する主要な条件が折り合ったタイミングで締結することになります。MOUの一般的な内容としては、譲渡価格、M&A後の役員・従業員の処遇、譲渡方法、今後の交渉スケジュールなどが記載されることが一般的です。MOU締結後に実施されるデューデリジェンス(買収監査)の結果次第では、条件面が変更される可能性があるため、基本的には法的拘束力を持たない合意文章となります。

▷関連:M&Aの基本合意書とは?最終契約書との違い・記載内容・独占交渉権

LOIとの違い

LOIは「Letter of Intent」の略です。基本合意書はMOUと英略しますが、実務上、LOIと英略することも多いです。読み方は「エルオーアイ」です。文脈上で、基本合意書と意向表明書を使い分けるような場合には、基本合意書をMOU、意向表明書をLOIと表現することがあります。

しかしながら、これら2つの書類は、使用場面が異なるため、どちらを指しているのか区別することは重要です。狭義のLOI(意向表明書)は、デューデリジェンスに先立って、買い手企業が考えるM&A条件等を売り手に一方的に提示するものです。他方でMOU(基本合意書)は、デューデリジェンを経て、売り手・買い手間の合意事項を書面化したものになります。

▷関連:M&Aの意向表明書とは|基本合意書との違い・書き方・雛形サンプル

MOUの締結時期

M&AにおけるMOUは、トップ面談を経て、譲渡オーナーと譲受企業の間で大枠の取引条件に一定の合意が得られた段階で締結されます。具体的には、トップ面談で経営者同士が顔を合わせ、買収スキームや概算の買収価格、譲渡スケジュールなどの基本条件が固まった時点が目安です。MOUの締結により、独占交渉権が設定され、その後のデューデリジェンスや最終契約交渉を円滑に進めることができます。

▷関連:M&Aの流れ|会社売却の進め方・基本的な手順を仲介会社が解説

MOUの法的拘束力

本来、契約を締結すると、契約当事者は法的に拘束(法的拘束力がある)されることになります。しかし、MOUでは、法的拘束力を有さない契約書となることがほとんどです。トップ面談を経て、譲渡側と譲受側が対象会社の限定的な情報で交渉してきた結果をまとめた書面であるため、MOU締結後のデューデリジェンス(買収監査)等の結果で、MOUで合意した条件が変更されることが珍しくないからです。

秘密保持義務など一部の条項に法的拘束力を持たせますが、MOUに記載のあるすべての内容に法的拘束力を持たせることは、通常ありません。

▷関連:M&Aの「トップ面談」とは?成功のポイント・流れ・事前準備

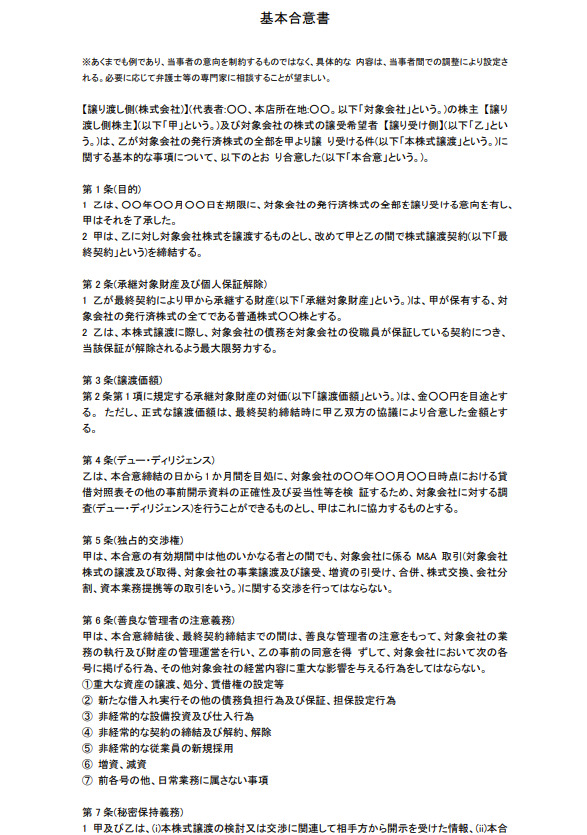

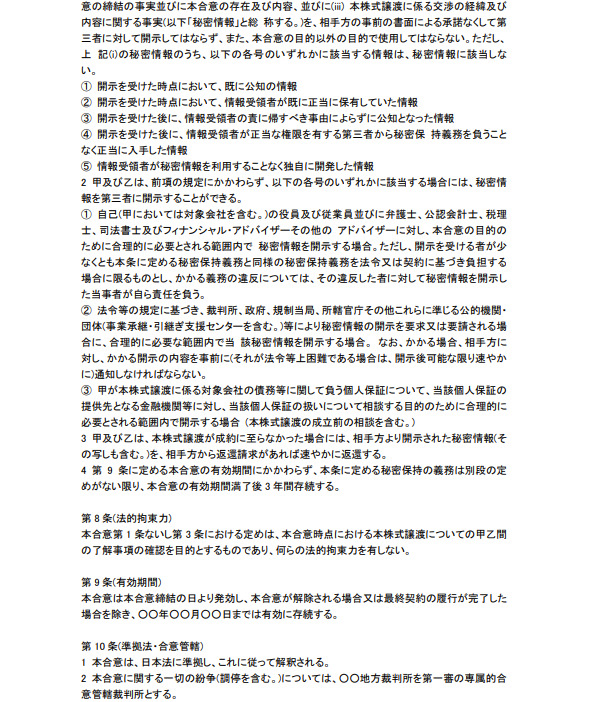

MOU(基本合意書)の雛形

中小企業庁「中小M&Aガイドライン」で示されているMOUのサンプルを紹介します。標準書式としてご参考ください。

▷関連:LOIとは?用語・M&Aの流れ・記載事項・雛形・MOUとの違い

MOU(基本合意書)の記載項目

MOUでは、譲渡側と譲受側の認識の齟齬が無いよう、具体的に条件を記載することが望ましいと言えます。しかし、上場企業が譲受側の場合、まだM&Aがクロージングするか不明な段階でM&A検討の事実を開示(公表)することは、自社の株価に影響を及ぼす可能性があることから、情報開示規則に抵触しないよう敢えて具体的な条件を記載しないMOUも存在します。

MOU作成のポイント

ここでは、一般的なMOUに記載される内容について、そのポイントを解説します。

M&Aの対象となる会社・事業

M&Aの対象となり事業や資産などを明確にするため、買収対象を明記します。買収対象の認識に齟齬がでると、それまで交渉してきた前提が崩れるため、明確にする必要があります。MOU締結時には、買収対象が確定していないと言うことも珍しくありませんが、MOU締結時点の譲渡側と譲受側の認識をすり合わせるためにも、明記することをお勧めします。

M&Aスキーム

M&Aの手法は、譲渡側・譲受側両者にとってM&A交渉を進める中、極めて重要な事項となります。M&Aスキームによって譲渡側はM&A対価の受取当事者や金額、譲渡に対する手続きが変わりますし、譲受側はM&A実行に伴うリスクの大きさや資金調達方法などが変わります。デューデリジェンス(買収監査)の結果によって、スキーム変更されるケースもありますが、現段階で想定されるM&Aスキームを記載することはM&A検討プロセスにおいては重要な事項と言えます。複数のM&Aスキームを検討する場合は、想定されるM&Aスキームの全てを記載することもあります。

買収価格の調整と合意事項

デューデリジェンス(買収監査)の結果により、買収価額の調整が可能とすることを前提とした買収予定価額(今後の交渉内容次第で価額の調整が可能であることを前提とした)を記載します。M&Aは譲渡価額の齟齬が一番のブレイク(破断)要因となるため、MOUで、譲渡側と譲受側で譲渡価額目線を擦り合わせておくことが重要です。譲渡価額を確定させることが難しい場合、価額をレンジで記載することも多くあります。最終的な買収価額調整が可能ではありますが、MOUで合意した価額から大幅な変更があると、合理的な変更理由を明確に説明しなければ譲渡側の納得を得ることが難しくなるため、買手側としては買収価額の合意には慎重な検討が必要です。

従業員・役員の引き継ぎと雇用条件

譲渡側としては、M&A実行後も残る従業員の雇用継続や処遇は相手先を選ぶ上で重要な要素となります。現行水準の処遇で雇用を継続するなどM&Aが従業員にとって不利益にならないよう譲渡側と譲受側で条件面をすり合わせることが重要です。また、譲渡側の役員についても、業務引継ぎ時の処遇や期間、続投役員がいる場合は続投時の処遇、M&A後退任予定の場合は、役員退職慰労金の有無などM&A実行後の役員の取り扱いについては、譲渡側はM&A対価の一部として認識されているため、MOUで合意すべき事項となります。

今後のスケジュール

デューデリジェンスの実施期間、最終契約の締結予定日、クロージング予定日など大まかな目安が記載されます。これは今後の交渉が間延びしないようお互いにスピード感をすり合わせるためにも重要となります。下記に一般的なスケジュール例を記載します。

- デューデリジェンス:MOU締結後、1~2ヶ月

- 最終契約日:基本合意から3~4ヶ月

- クロージング日(資金決済日):最終契約締結日から1ヶ月以内

クロージング日については、M&Aスキームやクロージング条件によって異なりますが、最終契約書締結後、できるだけ速やかに実施されます。

デューデリジェンス

譲受側によるデューデリジェンス(買収監査)実施の旨や実施時期、デューデリジェンス(買収監査)実施の範囲等が記載します。デューデリジェンス(買収監査)は、M&A対象会社の状況把握のため、財務・税務・労務・法務など多岐に渡る分野のコアな情報を確認することになるため、資料の提供やQ&Aの回答など譲渡側の協力無くして実施することができません。そのため、MOUで譲受側が希望するデューデリジェンス(買収監査)実施に対する、譲渡側の了解と協力を取り付ける意義付けとなります。

独占交渉権・違約金

譲受側によるデューデリジェンス(買収監査)は、自社や外部の専門家に依頼し実施するため、多くの工数と費用がかかります。そのため、デューデリジェンス(買収監査)を実施したにも関わらず、他の候補先へ鞍替えされると譲受側でそれまでにかかった工数や費用が無駄になることからMOU締結の譲受側に配慮し、期間を限定した形で譲渡側から独占交渉権を付与する旨が明記されることが一般的です。また、MOUでは原則、法的拘束力を有しませんが、独占交渉の違反については違約金が設定されるなど、この条項については、譲渡側が順守するよう法的拘束力を持たせる場合もあります。

秘密保持義務

M&Aのほとんどのケースは、アドバイザーや仲介会社経由で、譲渡側と譲受側がマッチングされるため、MOU締結までは、譲渡側と譲受側間での秘密保持契約が締結されていないケースほとんどです。デューデリジェンス(買収監査)で多くの情報のやり取りが発生することもあり、MOUは秘密保持義務が明記されます。

善管注意義務

譲渡側がMOUを締結したことにより、経営が疎かにならないよう善管注意義務が明記されます。特別な注意事項を記載すると言うよりは、通常一般的に経営者が求められる程度の注意義務を課すことで、対象会社の企業価値を損なわないよう譲渡側に注意を促すための条項となります。

クロージングの前提条件

クロージング(資金決済)の前提条件を網羅的に記載することは難しいですが、現段階で認識しているクロージングのための前提条件を記載します。クロージングの前提条件を明記することで、譲渡側もクロージングに向けて準備ができるため、最終条件交渉と同時並行で前提条件の対応を実施することが可能です。

▷関連:M&Aのクロージングとは|当日の流れ・必要書類・前提条件・手続

許認可

M&A実行後、事業運営上必要な許認可を明記し、継続可能な許認可と再取得の必要な許認可を把握します。許認可によっては、再取得に多くの時間を要するものや人に紐づいているもの、当局の承認が必要なものなど様々なため、漏れが無いようMOUで明記することをお勧めします。

公表

譲渡側と譲受側でMOU締結に至った旨を自社のHP等で公表する場合、相手方の事前承諾なしにMOU締結の事実や合意内容を公表しないとする条項が記載されます。

有効期限

MOUの締結は、独占交渉権が付与されることやデューデリジェンス(買収監査)後、クロージングに向けた最終交渉が行われます。譲渡側・譲受側共にスピーディーな条件交渉が求められることから有効期間は、2~4か月程度で設定されることが一般的です。

法的拘束力

MOUに対する法的拘束力の有無や秘密保持や独占交渉権付与に対する違反など限定した条項のみ法的拘束力を有する旨などが明記されます。このように日本におけるM&Aでは、MOU記載のすべての内容ではなく、限定した内容にのみ法的拘束力を持たせることが一般的です。

その他の合意事項

その他の合意事項として、デューデリジェンス(買収監査)、土地家屋調査士への不動産評価依頼、紛争解決のため弁護士費用、M&A仲介などの成功報酬など、譲渡側・譲受側ともに様々な費用が発生するため、後のトラブル回避のため、費用負担を明記することがあります。

▷関連:M&A条件の交渉ポイント!提示の流れ・注意点・確認事項とは

M&AにおけるMOUのまとめ

MOUは基本合意書のことで、トップ面談後にデューデリジェンス実施前のタイミングで締結します。譲渡価格や今後のスケジュール、独占交渉権などを記載し、譲渡側と譲受側の認識をすり合わせます。基本的に法的拘束力を持たず、デューデリジェンス結果で条件変更される場合もありますが、円滑な交渉進行に不可欠な書面です。

みつきコンサルティングは税理士法人グループのM&A仲介会社として15年以上の業歴があり、中小企業M&Aに特化した経験豊富なM&Aアドバイザーが多数在籍しています。みつき税理士法人との連携により税務面や法務面のサポートもワンストップで対応可能ですので、M&Aをご検討の際はご相談ください。

完全成功報酬のM&A仲介会社なら、みつきコンサルティングへ >

著者

- 名古屋法人部長/M&A担当ディレクター

-

人材支援会社にて、海外人材の採用・紹介事業のチームを率いて新規開拓・人材開発に従事。みつきコンサルティングでは、強みを生かし人材会社・日本語学校等の案件を中心に工事業・広告・IT業など多種に渡る案件支援を行う。M&Aの成約実績多数、M&A仲介・助言の経験年数は10年以上

監修:みつき税理士法人

最近書いた記事

2026年2月28日事業承継での養子縁組活用|税金対策と後継者確保のメリット・留意点

2026年2月28日事業承継での養子縁組活用|税金対策と後継者確保のメリット・留意点 2026年2月28日遺言書を活用した事業承継|会社株式の分散を防ぐ対策・注意点を解説

2026年2月28日遺言書を活用した事業承継|会社株式の分散を防ぐ対策・注意点を解説 2026年2月28日自己破産とM&A売却を比較|法的整理前の事業譲渡で会社を守る方法

2026年2月28日自己破産とM&A売却を比較|法的整理前の事業譲渡で会社を守る方法 2026年2月21日M&A支援機関登録制度とは?国が認定する仲介会社の基準・選び方

2026年2月21日M&A支援機関登録制度とは?国が認定する仲介会社の基準・選び方