役員・従業員へのインセンティブとして、ストックオプション制度を採用する非上場企業が散見されます。一方で、日本国内でのM&Aは増加しています。本記事では、ストックオプション導入後にM&Aした場合に、ストックオプションはどのような扱いになるかを解説します。

「うちの会社でも売却できるだろうか…」、「何から始めればいいんだろう…」

そのようなオーナー経営者の不安に、中小企業向けM&A仲介会社みつきコンサルティングは、20年間・500件以上の支援実績にもとづく無料相談でお応えします。本格的な検討前の情報収集だけでもかまいません。まずはお話をお聞かせください。

> みつきコンサルティングにM&A仲介を無料相談する|税理士法人グループ

ストックオプションとは

ストックオプションとは、会社の役員や従業員が、将来の一定期間にあらかじめ決められた価格で、一定数の自社の株式を購入できる権利のことです。将来的に会社の業績が上がり、株価が上昇すれば、売却によって利益を得ることが可能です。

ストックオプションのしくみ

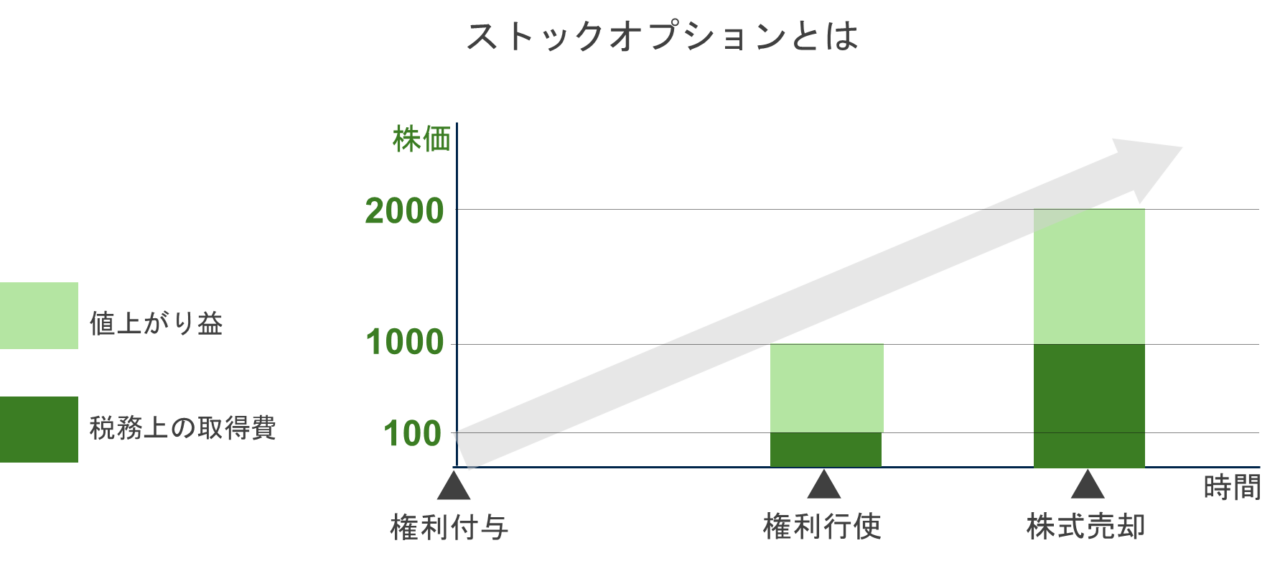

下図を例に、簡単にストックオプションの仕組みを説明します。ここでは、いわゆる税制適格ストックオプションを前提に説明します。

権利付与

ストックオプションの発行時の株価が100の場合に、役員・従業員等にストックオプションを無償で付与します。

権利行使

株価が1000になった段階で、ストックオプションの権利を行使して、自社株を取得します。株価は1000ですが、100で取得できる権利を保有していますので、払込金額は100で足ります。この時点で、株式の含み益が900あることになります。

株式売却

株価が2000になった段階で株式を売却すると、譲渡収入が2000、取得費は権利行使価格と同額の100であったため、株式譲渡益が1900になります。税制適格ストックオプションの場合は、この段階で税金が生じます。

ストックオプションの利用例

ストックオプションの一般的な利用例は以下のようなものです。

従業員の勤労意欲を向上させる

ストックオプションは、会社の業績が上がれば上がるほど、従業員がより多くの利益を得られる仕組みです。自分のがんばりによって会社の業績が上がれば、それだけ自分にも利益が返ってくるため、「会社の業績アップに貢献しよう」などモチベーションの向上が期待できます。

従業員の意欲が向上することで会社の業績が上がり、従業員にさらに多くの利益を還元できる好循環を生みだせるでしょう。

優秀な人材の確保に繋げる

ストックオプションは採用時の魅力づけになるため、優秀な人材が集まりやすいというメリットもあります。会社としての成長性を将来的なインセンティブに換えられるため、手元に資金がない状態でも人材を確保しやすくなるでしょう。また、自社の従業員や役員以外にも付与できるため、優秀な社外人材の確保にもつながります。

上場後の持株比率を上げる

上場後に予定より多くの株式を発行すると、経営者の持株比率が下がってしまいます。持株比率は株主総会での決議にも影響するため、一定以下まで下がると経営の自由度が低下するおそれがあるでしょう。しかし、経営者自身がストックオプションを保有していれば、安価な権利行使価格を利用することで自分の持株比率を上げることができます。

ストックオプションの種類(有償・無償など)

ストックオプションにはいくつかの種類があり、主に「通常型ストックオプション」「有償型ストックオプション」「株式報酬型ストックオプション」の3タイプに分けられます。

通常型ストックオプション

最も一般的なストックオプションです。役員や従業員に対して、無償でストックオプションを付与します。業績アップにより会社の株価が上がった際、役員や従業員へのインセンティブとして機能させる場合は、この通常型ストックオプションが選択されます。

これには、いわゆる税制適格ストックオプション(下記参照)と、税制非適格ストックオプションがあります。

有償型ストックオプション

通常型ストックオプションとは異なり、従業員や役員に有償でストックオプションを付与するタイプです。有償型は、ストックオプションの付与時に、付与された者が、発行会社に対して、ストックオプションの時価相当額の払い込みをします。一方で、一般に、税務上は有利である利点があります。

なお、有償型でも、ストックオプションを有利発行する場合は、無償発行する通常型と同様の課税関係になりますので、注意が必要です。

信託型ストックオプション

会社が信託を活用してストックオプションを付与する方法があります。この仕組みでは、まず発行会社が信託を設定し、信託会社が適正な時価でストックオプションを購入します。その後、信託財産として管理されているストックオプションを従業員等に付与します。

信託型では、信託からストックオプションが付与される時点では、譲渡制限がない場合を除き、課税は発生しません。権利行使した時点で、給与所得等として課税されます。その後、取得した株式を売却した場合の株式譲渡益も課税対象となります。

株式報酬型ストックオプション

株式を1円程度の低価格で購入できるようにすることで、権利行使時の株価をほとんどそのまま報酬にできる形態です。株式報酬型ストックオプションは、ストックオプションを付与した役員や従業員に、より多くの報酬を与えられるというメリットがあります。

役員の退職金として用いられる場合は、給与よりも低い税率が適用される点も魅力の1つです。ただし、権利行使時・株式売却時の両方で課税対象となります。

▷関連:新株予約権とは?経営者向けに種類・利点と欠点を分かりやすく解説

M&Aにおけるストックオプションの取扱い

M&Aにおけるストックオプションの取扱いについて、譲渡企業と買い手企業の両方の視点から詳しく解説します。

譲渡オーナーが対応すべきこと

会社の成長のために、役員や従業員の意欲を高める目的で、ストックオプション(新株予約権)制度を導入している企業は少なくありません。会社の譲渡を考える際、このストックオプションの扱いは、M&Aを成功させるための重要なポイントになります。

- 譲渡企業のオーナー経営者としては、自社が発行しているストックオプションの内容や条件を、譲受企業に正確に伝えることが大切です。なぜなら、ストックオプションの存在が、会社の価値評価や最終的な譲渡価格に影響を与える可能性があるからです。

- ストックオプションを持つ役員や従業員の権利が、M&Aによってどのように扱われるのかを明確にすることも極めて重要です。彼らの権利が守られることで、M&A後も安心して会社に残り、引き続き活躍してくれることが期待できます。

- M&Aの交渉の早い段階で、ストックオプションの取扱いについて譲受企業と十分に話し合い、従業員のモチベーションを維持しながら、円滑な事業承継を目指すことが求められます。

▷関連:会社売却とは|流れ・期間・費用・税金・相場を解説(メリット・デメリット/相談先・事例付)

譲渡企業側の取扱い

株式譲渡等よって譲受企業の100%子会社となる場合、ストックオプションの取扱いが問題となります。譲受企業が完全親会社となる場合、譲渡企業が発行したストックオプションをそのまま引き継ぐと、100%親子会社関係が崩れる可能性があるからです。

そのため、一般的には、ストックオプションを保有する役員・従業員に対して、以下の対応が検討されます。

- ストックオプションを付与対象者が行使し、取得した株式を譲受企業に譲渡する

- ストックオプションを付与対象者が譲渡企業(発行企業)に譲渡する

- ストックオプションを付与対象者が譲受企業に譲渡する

- ストックオプションの消滅と新株予約権買取請求権への対応

ストックオプション等の譲渡

譲受企業(または譲渡企業)が公正な価格でストックオプション(または権利行使後の株式)を買い取ります。この方法には以下のメリットがあります。

- M&A後の100%親子関係が崩れるリスクを回避できる

- ストックオプション保有者の権利を保護できる

- 譲受企業にとって、将来的な株式の希薄化を防ぐことができる

新株予約権買取請求権への対応

ストックオプションを消滅させる場合、従業員は「新株予約権買取請求権」を行使することができます。この権利により、ストックオプション保有者は以下の保護を受けられます。

- M&Aによる不利益を回避できる

- 公正な価格での買取りを請求できる

合併によって法人格が消滅するケース

吸収合併や新設合併で譲渡側の法人格が消滅する場合、以下の点に注意が必要です。

ストックオプションの消滅

従業員に付与されていたストックオプションは、合併の効力発生日に消滅します。

新たなストックオプションの交付

譲受企業が新たにストックオプションを交付することが可能です。これにより、以下の効果が期待できます。

- 役員・従業員のモチベーションを維持できる

- 優秀な人材の流出を防ぐことができる

買取請求権の行使

譲渡企業と譲受企業で規程の違いがある場合や、新たなストックオプションが付与されない場合、従業員は買取請求権を行使できます。

▷関連:IPOとM&Aどちらを選ぶ?メリットとデメリットを比較・事例

譲受企業側の取扱い

譲受側企業も、M&A実施時にストックオプションの取り扱いを慎重に検討する必要があります。特に、譲渡企業の株式を100%保有するケースでは、M&A後にそれが崩れないようする必要があります。

ストックオプション等の買取り

譲渡側のストックオプションを金銭などの対価で買い取り、消滅させます。この方法には以下のメリットがあります。

- 将来的な株式の希薄化を防ぐことができる

- 100%子会社化後の株式所有構造をシンプルに保つことができる

新たなインセンティブの付与

必要に応じて、譲渡企業の役員・従業員へのインセンティブとして、新たにストックオプションを発行します。これにより、以下の効果が期待されます。

- 役員・従業員のモチベーションを維持・向上させることができる

- 優秀な人材の定着を図ることができる

譲渡側の法人格が消滅するケース

合併により譲渡側の法人格が消滅する場合、以下の点に注意が必要です。

ストックオプションの消滅と対応

譲渡企業のストックオプションは消滅しますが、役員・従業員のモチベーション維持が課題となります。

代替インセンティブの提供

以下のような方法で、従業員のインセンティブを維持することを検討します。

- 補償額の算定方法を明確にし、公平性を確保する

- 譲受側のストックオプション付与

- 合併後の新会社のストックオプションを付与する

- 条件を適切に設定し、従業員の継続的な貢献を促す

- 金銭的な補償の実施

- 消滅するストックオプションの価値に見合う金銭補償を行う

▷関連:イグジットとは?M&AとIPOによる出口戦略の方法・成功事例

M&Aにおけるストックオプションの注意点

ストックオプションが関わるM&Aでは、以下の点に特に注意が必要です。

社内コミュニケーションの重要性

ストックオプションを失うことは、従業員にとって大きなリスクです。会社がM&Aを実施するとなると、「ストックオプションはどうなる?」「インセンティブはゼロになってしまうのか?」と、従業員は大きな不安を抱えてしまうでしょう。M&Aによる売却が具体的に進みはじめたら、ストックオプションの取り扱いについて説明する機会を設けることで、従業員の離職を防ぐことが大切です。

従業員への説明機会の確保

ストックオプションの取り扱いについて、以下の効果を狙って、早期に説明の機会を設けることが重要です。

- 従業員の不安を軽減できる

- 離職を防ぐ効果が期待できる

- 円滑なM&Aの実施につながる

具体的な説明内容としては、以下のようなものになります。

- M&Aの目的と意義

- ストックオプションの取り扱い方針

- 新たなインセンティブ制度の概要(ある場合)

- 今後のスケジュールと手続

社内規程や契約を確認しておく

M&Aを実施する際のストックオプションの取り扱いは、社内規程やストックオプション発行時の契約上の規定を確認しておく必要があります。

規定の事前確認

M&A実施時のストックオプション取り扱いは、社内規程やストックオプション契約に則る必要があり、以下の点に注意が必要です。

- 譲渡側の規定を詳細に確認する

- 規定に矛盾や不明確な点がある場合は、事前に整理しておく

規定違反のリスク

会社が規定に反した対応をとった場合、以下のリスクがあります。

- ストックオプション保有者による買取請求権の行使

- 法的紛争の発生

- 企業イメージの低下

M&Aにおけるストックオプションの税務

ここでは、IPOを目指して税制適格ストックオプションとして無償発行したものの、事情が変わり大手企業へのM&Aを選択した、というケースを前提に、主な課税関係を説明します。厳密には、上記したストックオプションの種類に応じて課税関係は異なりますので、実務に際しては、税務に強いM&A会社に相談すると良いでしょう。

譲受側が譲渡側のストックオプションを買い取るケース

譲渡企業が、譲渡企業における役員・従業員からストックオプションを買い取るケースです。税制適格要件の1つにストックオプションの譲渡禁止がありますが、役員・従業員から譲受企業にストックオプションを譲渡するためには、この譲渡禁止を解かなければならず、その時点で、税制適格要件から外れることにより、課税が生じます。具体的には、役員・従業員に対して、給与所得が発生します。

参考:国税庁「被買収会社の従業員に付与されたストックオプションを買収会社が買い取る場合の課税関係」

譲渡側の従業員がストックオプションを権利行使したケース

M&A実行前にストックオプションの権利行使が可能な場合、権利行使により取得した株式を譲受企業(または譲渡企業)に譲渡する方法が考えられます。この場合のストックオプションの税務上の取り扱いは、税制適格要件の該当性によって異なります。

税制適格要件に該当する場合

権利行使により役員・従業員が取得した譲渡企業の株式は、一般に証券会社や金融機関での保管が必要となります。実務上、証券会社・信託会社は上場企業の株式のみを取り扱うことが殆どであるため、非上場企業のM&Aではこの方法を採用することが困難です。そのため、通常、M&A前の権利行使により税制非適格ストックオプションに変容すると考えられます。

ただし、2024年度の税制改正により、権利行使により付与される株式が譲渡制限株式であれば、証券会社への保管委託要件が緩和され、自社で管理することが認められるようになりました。これにより、権利行使をしても税制適格性を維持できる可能性があります。

以下では、税制適格性が維持できたとした場合の課税関係を説明します。

権利行使時の非課税

- ストックオプションの権利行使時には課税されない

- 課税の繰り延べ効果がある

株式売却時の譲渡所得課税

- 取得した株式を売却する際、売却価額と権利行使価格の差額が譲渡所得として課税される

税制適格要件に該当しない場合

上記のように、非上場企業の役員・従業員がM&Aを契機に権利行使して株式を取得する場合、税制適格要件から外れる可能性があります。

権利行使時の所得税課税

給与所得として課税されるため、高い税率が適用される可能性がある

株式売却時の追加課税

取得した株式を売却する際、売却価額と行使時の株式時価の差額が譲渡所得として課税される

参考:税制適格ストックオプションの主な要件

税制適格ストックオプションとは、税制優遇措置を受けられるストックオプションのことです。税制適格ストックオプションとして認められるためには、主に以下の要件を満たす必要があります。

| 項目 | 要件 |

|---|---|

| 発行価額 | 無償で発行されること |

| 付与対象者 | 会社や子会社の取締役・執行役・従業員(およびその相続人)であること |

| 権利行使期間 | 権利付与の決議日から起算して、2年から10年後の間に行使すること |

| 権利行使価額 | ストックオプションの契約を結んだときよりも高い価格を設定すること |

| 譲渡禁止規定 | 第三者への譲渡を禁止していること |

| 権利行使限度額 | 1年間の権利行使価額が、社歴にひょり合計1,200万円~3,600万円以下であること |

| 保管委託 | 証券会社を株式の保管委託場所に指定すること |

大手企業のストックオプション活用事例

ストックオプションは、国内の大手企業でも活用されています。

楽天グループ株式会社

楽天グループ株式会社は、子会社と関連会社を含む役員・従業員にストックオプションを付与しています。発行から1年~10年までに段階的に権利を行使できる制限を設けることで、従業員の早期離職を防ぐねらいです。

株式会社メルカリ

フリマアプリの「メルカリ」を提供する株式会社メルカリは、設立数年で急成長を遂げ、わずか5年で上場を達成した企業です。役員や従業員にストックオプションを付与していたことから、上場の際には、「役員だけでなく従業員も含めた30名以上が、6億円以上の資産を有する計算になる」と話題になりました。

よくあるご質問|M&A後のストックオプション(FAQ)

M&Aにおけるストックオプションについて、想定されるよくあるご質問とその回答をまとめました。

M&Aにおいて、株主以外の役職員にストックオプションを付与するケースは多くありません。しかし、譲渡企業の希望額と譲受企業の提示額に差がある場合に、その差額を埋めるインセンティブとしてストックオプションが付与されることがあります。特にファンドが買い手となり、その後のIPOを目指すような場合には、新たな経営陣などにインセンティブとして活用されることがあります。

譲受企業が上場企業の場合、その企業の株価が高い水準で推移していると、インセンティブとしての効果が限定的になる可能性があります。以前は、権利行使価額が譲受企業の株価に連動していたため、効果が薄いこともありました。ただし、最近は行使価額の算定方法が多様化しており、インセンティブ効果が期待できるケースも増えています。

M&Aでストックオプションを付与する対象者は、会社の価値を高める上で中心となる役職員(キーマン)が多いです。キーマン以外の役職員にまで付与する必要性は低いと判断される傾向があります。譲受企業の意向により、譲渡後に企業価値を向上させる上で重要な人物に対してストックオプションが発行されることもあります。

譲受企業の提示額が希望に満たない場合、ストックオプション以外の代替手段として、アーンアウトやセラーズノート、ベンダーローンなどが考えられます。これらは、将来の業績に応じて追加の対価が支払われる仕組みです。譲受企業の資金負担を抑えつつ、譲渡企業側が追加の対価を得る機会を持てるものです。ただし、最も良い解決策は、別の譲受企業を探すことである場合もあります。

税金の優遇措置が受けられる無償ストックオプションの場合、権利を行使する際の金額(行使価額)の合計に年間の上限が定められています。以前は年間1,200万円まででしたが、税制改正によってこの上限額が引き上げられました。ただし、企業の規模が非常に大きい場合や、付与する割合が大きい場合には、この上限を超える可能性があります。その場合、税制優遇を受けられる無償ストックオプションの利用は難しくなります。

税金の優遇措置における年間上限額を超える場合、有償ストックオプションの利用が考えられます。有償ストックオプションは、受け取る際に一定の金額を支払って取得するもので、無償ストックオプションのような年間の上限額はありません。有償ストックオプションを設計する際は、将来の株価が一定額に届かなかった場合に権利が消滅する、といった条件を付けることで、受け取る際の支払額を抑える設計が一般的です。

2024年の税制改正で、ストックオプションの税制優遇の要件が緩和されました。以前は年間1,200万円という権利行使価額の上限がありましたが、会社の設立からの経過期間に応じて2,400万円や3,600万円まで拡大されました。また、M&Aの際に証券会社へ信託するといった複雑な手続も緩和され、M&Aが実行しやすくなりました。これにより、ストックオプションを受け取った側のメリットが増え、活用の幅が広がっています。

M&A後のストックオプションのまとめ

ストックオプションを導入している企業がM&Aを実施する際は、役員や従業員の権利を適切に保護することが重要です。離職を防ぐため、買取や新たな付与など、適切な対応を検討する必要があります。第三者へのM&Aのほか、従業員承継など複数の選択肢を視野に入れることで、最適な事業承継を実現できます。

みつきコンサルティングは、税理士法人グループのM&A仲介会社として15年以上の実績を持ち、経験豊富なM&Aアドバイザー・公認会計士・税理士が在籍しています。ストックオプションの税務処理から従業員承継を含む事業承継まで、詳細な事業分析を実施し、シナジーを見込める候補先をご紹介します。まずはお気軽にご相談ください。

完全成功報酬のM&A仲介会社なら、みつきコンサルティングへ >

著者

- 事業法人第三部長/M&A担当ディレクター

-

宅食事業を共同経営者として立ち上げ、CFOとして従事。みつきコンサルティングでは、会計・法務・労務の知見を活かし、業界を問わず、事業承継型・救済型・カーブアウト・MBO等、様々なニーズに即した多数の支援実績を誇る。M&Aの成約実績多数、M&A仲介・助言の経験年数は10年以上

監修:みつき税理士法人

最近書いた記事

2026年2月8日M&Aの増加理由と背景は?今後の中小企業の会社売却の見通しも解説

2026年2月8日M&Aの増加理由と背景は?今後の中小企業の会社売却の見通しも解説 2026年2月8日M&Aのトレンドは?業界別に日本企業の今後の予測を解説

2026年2月8日M&Aのトレンドは?業界別に日本企業の今後の予測を解説 2026年2月8日M&A市場の規模・動向は?日本での件数推移・今後の展望を解説

2026年2月8日M&A市場の規模・動向は?日本での件数推移・今後の展望を解説 2026年2月7日M&Aニーズの高い人気の業種6選!業界別の動向・成約事例も紹介

2026年2月7日M&Aニーズの高い人気の業種6選!業界別の動向・成約事例も紹介