産業廃棄物処理を行う企業のM&Aも増えています。本記事では、廃棄物業界(収集運搬~中間処理~最終処分)の業界情報や外部環境、M&A動向などを解説します。また、実際に行われた廃棄物業界の中小企業M&A事例も併せて解説します。

「うちの会社でも売却できるだろうか…」、「何から始めればいいんだろう…」

そのようなオーナー経営者の不安に、中小企業向けM&A仲介会社みつきコンサルティングは、20年間・500件以上の支援実績にもとづく無料相談でお応えします。本格的な検討前の情報収集だけでもかまいません。まずはお話をお聞かせください。

> みつきコンサルティングにM&A仲介を無料相談する|税理士法人グループ

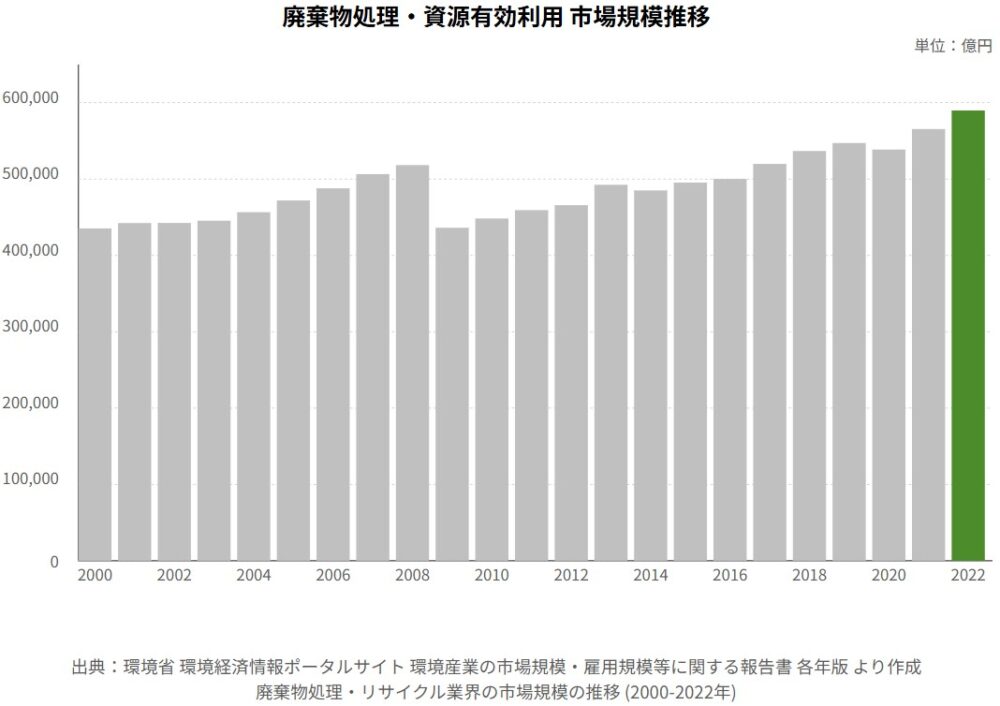

以下のグラフは、産業廃棄物処理業にリサイクル業を加えた市場規模を示したものです(環境省データ)。2009 年は世界的な金融危機の影響による景気減速から落ち込みましたが、以降は増加傾向を続けています。

▷関連:事業承継の相談先は税理士・公認会計士がおすすめ!選び方・費用相場

産業廃棄物処理業とは

産業廃棄物を処理する業界は、主に家庭から出る一般廃棄物と、法令で指定されている種別のごみである産業廃棄物に大別されます。(事業所等から出る廃棄物であって産業廃棄物でないものは一般廃棄物になります。また、産業廃棄物も細かく分類されますがここでは割愛します。)

廃棄物業界は、その処理の流れに着目すると以下の業態に分類できます。

- 収集運搬業:家庭や事業所から廃棄物を回収し、中間処理場や最終処分場まで運搬する工程

- 中間処理業:焼却や脱水、分別・破砕などを行い、廃棄物の量を減らし最終処分する廃棄物を減らす工程

- 最終処分業:これ以上加工・処理できない廃棄物を埋め立てや海洋投入、リサイクルにて固定化する工程

- リサイクル:中間処理により、再利用な可能な状態にすること、再資源化。例えば、家屋を解体した後に、金属・木材・プラスチック等に分別しそれぞれ溶解等の処理を施し再度資源として活用することです。

産業廃棄物業界の特徴

産業廃棄物の処理業界の特徴は以下のようなものです。

ローカルビジネスであること

廃棄物を車両で運搬するため、商圏が狭いことが特徴。従って、商圏内の経済状況が自社ビジネスに大きく影響を与えています。

市場が細分化されている

取り扱い品目によりノウハウが全く異なり、かつ許認可が必要なため市場が細分化されています。従って、それぞれを専門とする特化型の企業が多いことが特徴です。

新規参入が困難

許認可、ノウハウの問題から0からの新規参入は難しく既存の企業にとって代わる新陳代謝が起きづらい業界です。

固定費負担が大きい

収集運搬であれば特殊な車両、中間処理であれば処理設備、最終処分であればリサイクル設備や最終処分場、への投資が必要であり維持費も含め固定費負担や設備投資が重い業界といえます。

▷関連:事業承継コンサルティングとは?必要資格・支援機関一覧・報酬など

産業廃棄物業界の課題

産業廃棄物の処理業界は深刻な課題を抱えています。

最終処分場の不足

環境省の公表データ(2022年4月1日時点)によると、全国の産業廃棄物最終処分場の残余年数は19.7年です。これは、全国にある最終処分場の残存容量(1億7,109万㎥)と、年間の最終処分量から計算された推定値です。このままでは近い将来、最終処分場での処理コストが大幅に増加することが見込まれます。 なお、一般廃棄物の最終処分場の残余年数は、全国平均で23.4年です。

産業廃棄物排出量の推移

一方で、産業廃棄物の排出量は年間4億トンほどと減少しておらず、また、2050年(令和32年)までの排出量は横ばいか徐々に増加する予測となっており、一層の中間処理での廃棄物減量化やリサイクルの推進が望まれます。

働き手の確保

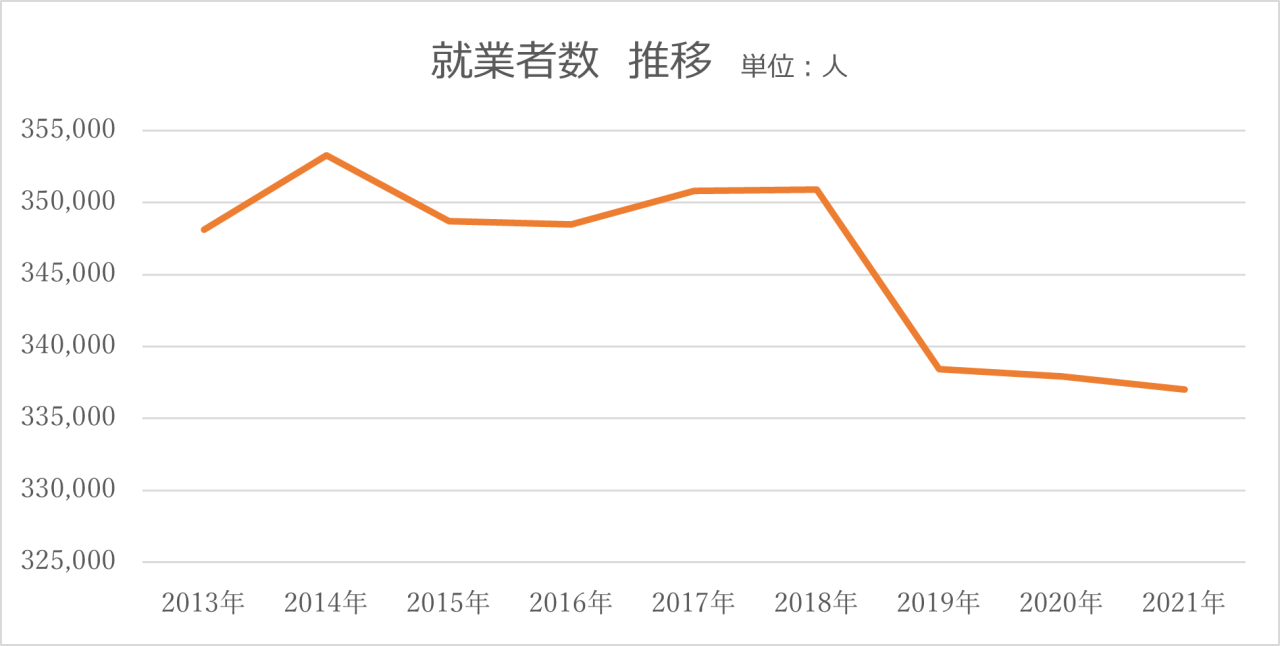

特に3Kのイメージが強く、なかなか必要人員の確保ができない事業者が多いです。業界全体の従業員数でみても微減が続いており(図1参照)、一層の自動化・省人化が求められています。また、外国人雇用が多い業界でもあり労務における法令順守に課題を抱える事業者も多くいます。

出典:総務省「サービス産業動向調査」より作成

コンプライアンス強化

年々、廃棄物処分に対し法令による規制が厳しくなっています。また、近隣住民とのトラブルを抱える事業者も一定程度おり、業界全体での清浄化が一層求められていることは間違いないでしょう。

一方で、将来的に温暖化ガス排出規制が強まることが予想されるため、排出権を獲得することができるリサイクルに力を入れている事業者にとってはビジネスチャンスが拡大することが想定されます。

▷関連:事業承継アドバイザリーとは|税務対策からM&A・選び方・費用相場

産業廃棄物業の外部環境

産業廃棄物の処理業界のマーケット規模と競合している業態は以下のとおりです。

市場規模

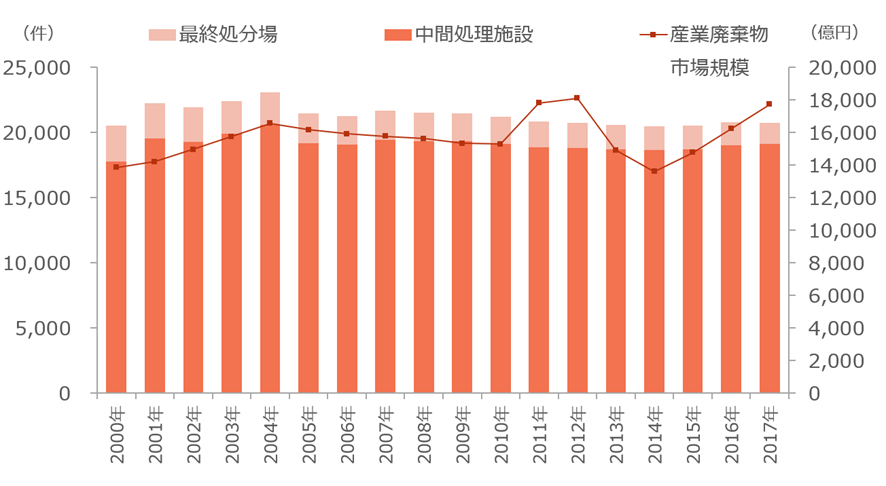

以下のグラフは、産業廃棄物業界だけを抽出したものです。増減はあるものの、日本経済が低迷している2000年以降も市場規模は微増で推移しています。また、東日本大震災の影響から2011年・2012年は一時的に市場規模が増加し、今後も起こりえるであろう大規模災害に大きく影響を受けていることが分かります一方で、処理施設数をみると微減傾向が見て取られ(特に最終処分場)、中小事業者の淘汰が進み、課題でもある働き手の確保・一層の自動化が進むものと予測されます。

出典:環境省「環境産業の市場規模・雇用規模等に関する報告書」、「産業廃棄物処理施設の設置、産業廃棄物処理業の許可等に関する状況」より作成

競合業態

参入障壁が高いこともあり、基本的に全く他業態からの新規参入は多くありません。一方で、副業や自社の関連事業として産業廃棄物を扱う事業者も多く、一例として以下があげられます。

物流業界+産業廃棄物収集運搬

物流単価の低迷に課題を抱えている物流会社が新たに収集運搬免許を取得し産業廃棄物業界に進出することはよくあります。

自然エネルギー業界+中間処理・リサイクル

バイオマス発電を行っている事業者が、発電動力源を取得することを目的に中間処理業態に進出し、木材チップや廃プラスチックの処理を行います。

土木・建設業界+中間処理

土木・建設業界は日々廃棄物を排出します。近年、処理単価が右肩上がりのため自社の工事から排出される廃棄物の処理を目的に進出することはよくあります。

▷関連:中小企業M&Aの相談先ランキング|銀行・税理士・仲介会社の違い

産業廃棄物業界のM&A動向

環境省のデータによると、廃棄物業界、特に収集運搬業では、従業員4人以下の小規模な事業者が約半数を占めています。 また、産業廃棄物・環境産業界全体を見ても、大手6社の合計シェアは約7%にとどまり、中小規模の事業者が非常に多いことが特徴です。中小事業者が多い理由としては、事業分野が収集運搬、中間処理、最終処理と分かれており、さらに取り扱う廃棄物の種類によって細分化されていることが挙げられます。

廃棄物業界でも、他業界と同様に、今後M&Aが増加すると考えられる背景の1つがここにあります。実際、廃棄物業界では、以下のような目的から、M&Aが活発に行われています。

同業によるM&A:エリア・品目拡大目的

廃棄物処理業を行うには、自治体からの許可が必要です。この許可を得るためのハードルは高く、新規参入が難しい業界と言えます。 そのため、既にある程度の規模を持つ中堅・大手の廃棄物事業者が、事業エリアを広げたり、取り扱いできる廃棄物の種類を増やしたりする目的で、他の小規模・中堅規模の事業者をM&Aによって譲り受けるケースが多く見られます。 既存の事業者にとっても、M&Aは新しい地域へ効率的に進出するための有効な手段となっています。

異業種によるM&A:シナジー効果目的

廃棄物業界は許認可事業であり、新規で許可を取得することが非常に難しいため、他の業界の企業がこの分野に参入するには、M&Aによって既存の廃棄物事業者を引き継ぐ方法が現実的です。 そのため、異業種の企業が、自社の事業と廃棄物処理事業を組み合わせることで、新たな価値を生み出すことを期待してM&Aを行う事例も見られます。

ファンドによる譲受の増加

近年では、投資ファンドが廃棄物事業者を譲り受けるケースも増えています。 廃棄物業界は、他の産業に比べて省力化や自動化の導入が遅れている側面があります。ファンドは、経営に積極的に関与し、効率化や最新技術の導入を進めることで、企業の価値を大きく向上させられる可能性が高いと考えているためです。

今後の展望とM&Aの重要性

かつて廃棄物業界は、物を「捨てる」ことが主な役割と考えられていました。しかし近年、資源を有効活用するリサイクルや再生の重要性が高まっています。 この流れの中で、優れたリサイクル技術や新しい処理技術を持つ企業の価値は、たとえ規模が小さくても高まっています。高い技術力があれば、M&Aの交渉においても有利な条件を引き出しやすくなるでしょう。 また、環境への配慮から、最終的に埋め立てなどで処分される廃棄物の量を減らすことも社会的な要請となっています。

このような状況を踏まえると、廃棄物業界では今後、M&Aによる規模の拡大や、先進的な技術の導入がますます重要になってくると言えます。 将来への漠然とした不安から事業の譲渡を考えているオーナー経営者の方だけでなく、厳しい競争環境の中で生き残り、さらに積極的に事業を展開していきたいと考えている方にとっても、M&Aは有効な選択肢の一つとなります。前向きに検討する価値があるでしょう。

▷関連:中小企業の「M&A仲介」とは?流れ・費用・メリット・選び方を解説

M&Aにおける産業廃棄物処理業の許可

M&Aにおける産業廃棄物処理業の許可の扱いは、「株式譲渡」と「事業譲渡」で大きく異なります。以下にそれぞれのケースをまとめます。

株式譲渡の場合

株式譲渡(または株式交換)によって譲渡企業の株主が変更になっても、会社(法人格)自体は存続します。そのため、譲渡企業が保有している産業廃棄物処理業の許可(収集運搬業許可、処分業許可)は、そのまま維持されます。ただし、株主の変更があった旨を、管轄する自治体に変更届として提出する必要があります。

事業譲渡の場合

事業譲渡では、事業を譲り渡す会社(譲渡企業)と譲受企業は別法人です。

業の許可(収集運搬業・処分業)

譲渡企業が持つ産業廃棄物処理業の「業の許可」は、譲受企業に引き継ぐことはできません。譲受企業がその事業を行うためには、譲受企業自身が新たに「業の許可」を取得する必要があります。許可取得には一定の時間がかかるため、事前の準備やスケジュール調整が重要です。なお、譲受企業がもともと該当する業の許可を持っている場合は、そのまま許可を維持できますが、役員変更などがあれば変更手続きが必要です。

施設設置許可

産業廃棄物処理施設の「設置許可」については、「業の許可」とは異なり、引き継ぎが可能です。事業譲渡の場合、譲渡企業が保有していた施設を譲り受け又は借り受けて使用する場合は、施設の借受・譲り受け許可を取得ことができます。合併の場合は「合併の認可」という手続きになります。

委託契約

業の許可が引き継がれないため、旧法人(譲渡企業)と排出事業者との間で締結されていた産業廃棄物処理委託契約は、新法人(譲受企業)には引き継がれないと考えられ、新たに契約を締結し直す必要があります。

▷関連:2025年版【M&A仲介会社一覧】上場・非上場・会計系を紹介

みつきコンサルティングのM&A成約事例

「みつきコンサルのM&A仲介」では、産業廃棄物処理会社の譲渡を成功させたオーナー経営者の体験談を紹介しています。

産業廃棄物処理事業のM&A事例 【鳥取県】山陰クリエートさま

鳥取県米子市で産業廃棄物処理や再生品の製造販売を行う有限会社山陰クリエートさまが、後継者不在という課題を抱えていました。事業継続のため、環境事業の強化を目指す株式会社KYORITSUさまへ2023年3月に全株式を譲渡した事例を紹介します。

譲渡オーナーの課題

有限会社山陰クリエートさまは、1983年の設立以来、地域で産業廃棄物や一般廃棄物の処理、廃プラスチックを原料とした再生品の製造販売などを手掛けてきました。しかし、将来にわたって事業を安定して続けていくための後継者が見つからないという課題がありました。そのため、会社の事業と従業員の雇用を守り、事業を継続させる方法を模索していました。

コンサルティングの成果

2023年3月、株式会社KYORITSUさまが有限会社山陰クリエートさまの全株式を譲り受け、グループ会社としました。譲受企業である株式会社KYORITSUさまは、印刷事業を主力としながら環境事業にも力を入れており、山陰クリエートさまが持つ廃プラスチックの中間処理やリサイクル技術、ノウハウを獲得し、自社の環境事業を強化することを目的としていました。このM&Aによって、両社の強みを活かした事業展開が期待されています。

その他の産業廃棄物業のM&A成約事例

廃棄物業界のM&Aによる買収・譲渡・経営関与の事例を4件紹介します。

ニューホライズンズキャピタルによる黒姫への出資

ニューホライズンズキャピタル(NHC)が黒姫に出資しました。実際の出資はNHCが管理運営するファンドから行われたものです。 2022年10月11日に投資ファンドであるNHCが建設廃材リサイクル事業を行っている株式会社黒姫の親会社へ一部出資を行いました。 黒姫グループはコンクリートガラの収集運搬と中間処理に特化し、首都圏の解体工事現場で発生するコンクリートガラを自社処分場へ運搬・破砕処理を施し再生砕石として販売しています。

NHCはドライバーの採用強化等で黒姫グループの収集運搬能力向上を支援し企業価値の向上を目指しています。

富士興産による環境開発工業の買収

富士興産による環境開発工業の買収です。 富士興産は燃料卸売業を行っている上場企業であり、2022年9月28日に廃油・廃プラスチックの再資源化を行っている環境開発工業を買収しました。

環境開発工業は汚染土壌浄化分野にも事業を拡大しており、富士興産はグループ内での相互連携により総合エネルギー企業としての成長を目指しています。

リファインバースグループによるコネクションの買収

リファインバースグループによる株式会社コネクションの買収です。 2022年5月30日、廃棄物の再資源化を行っているリファインバースグループは東京に本社がある産業廃棄物収集運搬・中間処理を行う株式会社コネクションを中間処理の能力向上を目的に買収しました。

リファインバースグループが保有している廃棄物処理事業のマネジメント手法を活用することでコネクションの企業価値を向上させる狙いです。 また、リファインバースグループが現在扱っていない品目の再資源化を推進することで、高収益体質への改善も目指しています。

日本成長投資アライアンスによるエネルフホールディングスの買収

廃棄物業界の中小企業M&A事例の4件目は、日本成長投資アライアンスによるエネルフホールディングスの買収です。 日本の中小企業にフォーカスして投資を行っている日本成長投資アライアンスは、2022年1月1日に、環境エネルギー企業であるエネルフホールディングスを買収しました。エネルフホールディングスは廃プラスチックを中心に収集運搬・中間処理を行い、再資源化した製品を製造・販売しています。愛知県ではトップクラスの業容を誇る廃プラスチック処理会社です。

日本成長投資アライアンスは経営人材を提供することで経営基盤の強化を行い、企業価値の向上を目指しています。

▷関連:M&A仲介会社の比較|信頼できるアドバイザーを選ぶポイント

産業廃棄物処理業のM&Aのまとめ

産業廃棄物・一般廃棄物の処理を行う業界において、M&Aの増加が見込まれることは間違いないと思われます。 その背景には、

- 静脈産業として欠かせない産業である

- 小規模事業者が多く生産性の向上が進んでいない

- 事業承継適齢期のオーナー様が多い

があげられます。 今後の少子化・人口減少社会においても一定程度の業界規模が維持されることが想定され、M&Aもより一層活発化するものと思われます。

完全成功報酬のM&A仲介会社なら、みつきコンサルティングへ >

著者

- 事業法人第三部長/M&A担当ディレクター

-

宅食事業を共同経営者として立ち上げ、CFOとして従事。みつきコンサルティングでは、会計・法務・労務の知見を活かし、業界を問わず、事業承継型・救済型・カーブアウト・MBO等、様々なニーズに即した多数の支援実績を誇る。M&Aの成約実績多数、M&A仲介・助言の経験年数は10年以上

監修:みつき税理士法人

最近書いた記事

2026年1月12日会社売却とは?手法・目的・手続・価格・費用と税金・成功のポイント

2026年1月12日会社売却とは?手法・目的・手続・価格・費用と税金・成功のポイント 2026年1月11日不動産M&Aとは?仕組・手続スキーム・税務メリット・注意点を解説

2026年1月11日不動産M&Aとは?仕組・手続スキーム・税務メリット・注意点を解説 2025年12月13日第三者割当増資とは?株価・手続の流れ・会計税務・M&A事例を解説

2025年12月13日第三者割当増資とは?株価・手続の流れ・会計税務・M&A事例を解説 2025年12月10日ベンチャー企業のM&A|メリット・注意点・買収・成功事例を解説

2025年12月10日ベンチャー企業のM&A|メリット・注意点・買収・成功事例を解説