従業員承継とは、親族外の役員・従業員を後継者として事業承継する方法です。本記事では、その具体的な考え方や進め方を、株価対策や資金調達などを含めてやさしく説明します。どのように従業員を後継者候補に育てていけばよいのかについても紹介します。

「うちの会社でも売却できるだろうか…」、「何から始めればいいんだろう…」。そのようなオーナー経営者の不安に、中小企業向けM&A仲介会社みつきコンサルティングは、20年間・500件以上の支援実績にもとづく無料相談でお応えします。本格的な検討前の情報収集だけでもかまいません。まずはお話をお聞かせください。

> みつきコンサルティングにM&A仲介を無料相談する|税理士法人グループ

従業員承継とは

従業員承継とは、親族内に後継者がいない、あるいは後継者となる意志がないなどの事情によって、親族外の役員や従業員に事業を引き継ぐことを指します。中小企業の場合、事業を外部に譲渡(いわゆるM&A)するケースもありますが、社内に経験豊かな役員や従業員がいるなら、彼らを後継者にすることで会社を存続させる方法があります。これは「社内承継」とも呼ばれ、親族内承継とはまた異なる特徴や課題を持っています。

▷関連:事業承継とは何か|誰に何を承継する?後継者問題と失敗例・成功方法

親族内承継が難しい場合の選択肢

親族内に後継者がいない、あるいはいても事業を継ぐ意志がない場合、社内承継(役員・従業員への承継)か社外承継(第三者への承継)を検討することになります。親族内承継の数は減少傾向にあり、親族外への事業承継が増える状況が続いているため、今後さらに従業員承継が注目されると考えられます。

▷関連:親族内での事業承継|手順・方法・メリットとデメリット・株式譲渡

M&Aではない選択肢

第三者への事業承継(M&A)では、譲受企業の企業文化や経営方針が、既存の従業員との間でミスマッチが生じる可能性があります。一方で、社内承継の場合は、これまでの社風やノウハウを維持しやすく、スムーズに経営が引き継がれるという利点があります。

▷関連:事業承継とM&Aの違い|メリット・デメット、事業承継型M&Aとは

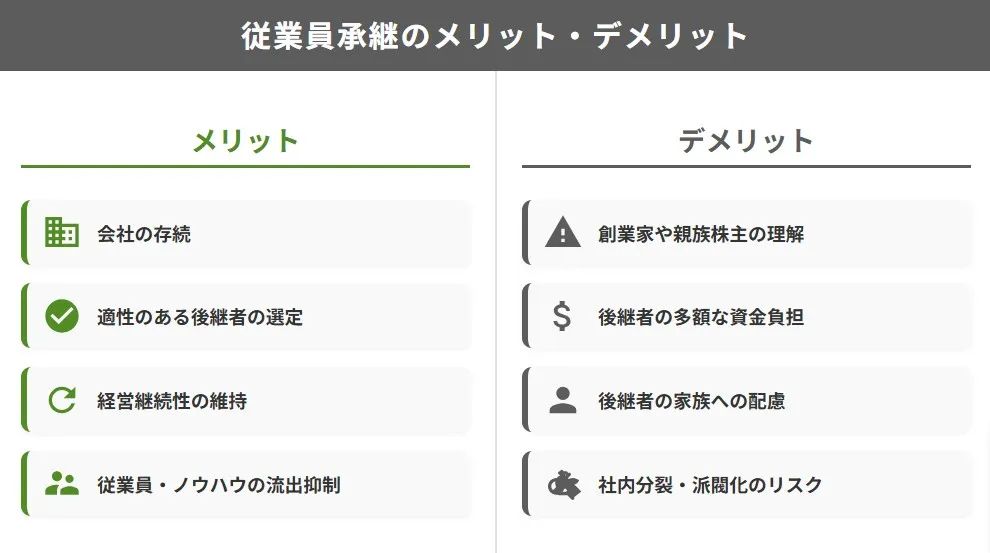

従業員承継のメリット・デメリット

従業員承継のメリッとデメリットは以下のようなものです。

従業員承継のメリット

親族内承継のように血縁関係がなくとも、会社の内部を熟知した従業員や役員が後継者となることで、企業を長期的に存続しやすいという特徴があります。ここでは主なメリットを見ていきます。

会社を存続できる

親族のなかに適任者がいない場合でも、社内の役員や従業員を後継者にすることで、先代経営者が長年育ててきた会社を継続できます。たとえ業績が堅調でも、後継者不足で廃業してしまう例は少なくありません。従業員や役員に引き継げるなら、これまで培ってきたビジネスをそのまま残すことができます。

適性のある後継者を選べる

従業員は実際の仕事ぶりを間近で見てきたため、後継者としての資質や能力があるか、ある程度は分かっています。親族内承継と違って、血縁だから無理に承継する必要はありません。経営への情熱やリーダーシップ、計数管理能力など、総合的な資質を踏まえたうえで適任者を選ぶことができます。

経営の継続性を保ちやすい

第三者承継の場合、譲受企業が経営権を握り、方針が大幅に変化するおそれもあります。一方、従業員承継は先代社長の経営理念や社風をよく理解した人物に引き継ぐ形となるため、会社の方向性を大きく変えずに済む利点があります。取引先や金融機関もこれまでと同じ担当者や雰囲気を継続して感じられるので安心しやすいです。

従業員やノウハウの流出が少ない

従業員承継では、新たに外部資本の経営方針が持ち込まれるわけではなく、これまで培ってきた社内ノウハウや無形資産を大切に扱いやすいです。経営方針の変更により従業員が離職するリスクが低いため、ノウハウが流出するリスクが軽減しやすいです。

経営の重圧から解放される

中小企業の経営者は、資金繰りや経営判断など、常に重い責任を負います。従業員承継によって事業を任せれば、先代社長は徐々にその重圧から解放されるメリットがあります。完全に株式を手放すのではなく、種類株などによって一定の影響力を残しつつ経営の第一線を退く方法もあります。

従業員承継のデメリット

従業員承継には課題やリスクも存在します。社内承継が必ずしも円滑に進むとは限らず、多額の資金が必要になったり、派閥争いや親族株主との調整が必要になったりすることがあります。ここでは主なデメリットを説明します。

創業家の理解が必要

会社の株式を多数保有している親族がいる場合、役員・従業員が後継者になることに反対するかもしれません。創業家が株主であるかぎり、その意向を無視することは難しいです。従業員承継を円滑に進めるためには、親族株主との十分な話し合いと理解の取り付けが欠かせません。

後継者に多額の資金が必要

会社の経営権を得るためには、一般的には過半数以上の株式を取得する必要があります。そのためには、現社長やその親族から株式を買い取る資金が必要ですが、従業員や役員は個人資産が少ない場合が多いです。株価が高い会社ほど、買い取りのハードルが上がります。

後継者の家族への配慮が必要

中小企業では、経営者個人が会社の借入金を連帯保証していることが珍しくありません。その場合、後継者は現経営者の個人保証を引き継ぐ必要があります。このことについて、後継者候補は、家族に対して事前に十分な説明を行い、納得してもらう必要があります。経営には不測の事態が起こることもあるため、家族の理解なしに承継するのは避けるべきです。

社内分裂や派閥化の可能性

同じ会社の従業員や役員が後継者になると、ほかの社員や役員との上下関係や利害関係の変化から、社内に派閥が生じるリスクがあります。特に、役職が上だった社員が後継者に選ばれなかった場合や、現社長の親族が社内に残っている場合など、さまざまな対立の火種になりかねません。スムーズに事業を承継するためには、従業員全体の納得を得られるようなコミュニケーションが重要です。

従業員承継の方法

従業員承継では、オーナー経営者が保有する株式を後継者となる役員・従業員へ移転することが基本です。中小企業の経営権は、一般的に過半数を超える議決権株式を取得した人が握るため、後継者が経営をコントロールできる状態を作る必要があります。その手法は、株式譲渡が一般的ですが、稀に贈与が検討されることもあります。

株式譲渡

オーナー経営者や親族が後継者に株式を譲渡する方法です。従業員が個人で多額の資金を用意するのは難しいため、日本政策金融公庫などの公的金融機関の特別融資や信用保証制度の活用を検討します。

役員が中心となって株式を取得する場合はMBO、従業員が中心となる場合はEBOと呼ばれます。実務的には新会社を設立して既存の会社を譲受するスキームが一般的です。新会社が金融機関から融資を受けて株式を取得し、旧会社を子会社化する形です。その後、新会社が旧会社からの配当等を利用して融資を返済していく手法が取られます。

▷関連:MBOとは?事業承継での活用方法・ 流れ・非上場化を簡単に解説

▷関連:EBOとは?MBOやLBOとの違い、従業員承継での手順を解説

贈与

経営承継円滑化法により、親族外の従業員であっても、贈与された株式の納税猶予を受けられる可能性があります。後継者が贈与で受け取った株式にかかる贈与税は、一定の要件を満たせば納税が猶予され、継続保有により実質的に納税を回避できる制度です。ただし、親族株主からは「身内でもない者に株式をただで譲り渡すのか」といった反対意見が出るリスクがあります。また、後継者にも贈与を受けるだけの責任感や覚悟が求められます。

▷関連:株式譲渡による事業承継|相続・贈与・売買の方法、税金の特例も解説

株式を安定させるための対策

株式の移転を進める際には、後継者が過半数~3分の2以上の株式を取得して経営の自由度を高めるのが望ましいですが、何らかの事情でそこまでの株式を取得できない場合もあります。そこで、経営を安定させるために、以下のような「安定株主対策」が検討されることがあります。

従業員持株会

従業員持株会を組成して、従業員全体で株式を保有し、会社に対する帰属意識を高める方法があります。持株会は株式の社外流出を防ぎつつ、従業員から資金提供を受けることが可能です。

ただし、退職時の取り扱いや、持株会が取得した株式の売却価格の算定ルールを定めておかないと、退職者がそのまま株式を持ち出す形になりかねません。そうなると株式が分散して、管理が難しくなります。持株会の場合、配当還元方式などで比較的低い価格設定をしやすい利点があり、従業員が参加しやすくなるメリットも考えられます。

▷関連:従業員持株会と事業承継|株式譲渡でM&Aを成功させる・設立方法

中小企業投資育成会社

中小企業投資育成会社は、公的機関のような役割を持っており、株式の一部を引き受けてくれることで経営の安定化を支援してくれます。経営には干渉しないという方針で、長期的な安定株主となり、承継後の信用度を高める効果も期待できます。

ただし、安定配当を求められることや、審査のハードルがあることに注意が必要です。投資育成制度を利用すれば、後継者の金銭的負担が軽減され、承継後の資本構成も健全となります。

種類株式

経営権を握りたい後継者が議決権付き株式を保有し、現経営者の親族などは議決権のない株式や配当優先株式を保有する方法があります。配当優先株式であれば、親族は経済的なメリットを享受しながらも、経営には口を出さない形を作れます。

このためには株主総会の特別決議を経て定款を変更し、種類株式を発行する必要があります。慎重に手続を進める必要がありますが、経営と出資を分けるうえで検討する価値がある手法です。

▷関連:従業員への株式譲渡|社内承継は増加・目的・課題・リスク・方法とは

少数株主への対応

従業員承継では、少数株主が分散している状態が承継の妨げになることがあります。中小企業では昔の制度の名残で、家族や親族だけでなく、友人や知人などが少数株主になっている例があります。少数株主がある程度まとまった株式を保有していると、株主総会招集請求権や解散請求権などの少数株主権を行使される可能性があるため注意が必要です。

本来ならばオーナー経営者が少数株主の株式を買い戻すなどして状況を整理しておくのが望ましいです。それができない場合には種類株式を使う方法もあります。たとえば、会社が取得条項付株式を発行し、一定の条件が来たら会社側から株式を取得できるようにしておくなどの対策が考えられます。いずれにせよ、従業員承継を円滑に進めるには、オーナー経営者が少数株主を含む関係者に対して十分な説明を行い、合意形成に努めることが重要です。

事業譲渡による承継

株式そのものが高額になりすぎて後継者が買い取れない場合、新会社を作り、事業譲渡という形で主要な事業のみを引き継ぐ方法があります。具体的には、後継者が新会社を設立し、新会社がオーナー経営者の会社から必要な事業を事業譲渡の形で譲受します。

譲受の対価を旧会社が受け取り、旧会社に残った資産や負債は現経営者が処分を考えます。これにより、土地や建物などの大きな資産を抱えたまま株式を取得する必要がなくなる反面、取引先との契約を結び直す必要があったり、許認可を取り直す場合もあったりします。しかし、承継の対象を事業部分に絞れるため、後継者にとっては資金負担を軽減しやすい方法です。

従業員承継の課題と対策

従業員承継には多くのメリットがあるにもかかわらず、実際に採用する企業は少ない現状があります。前述したデメリットと重なる部分もありますが、改めて説明します。

買取資金(株価)が高額で用意できない

日本商工会議所の調査などによると、後継者が決まらない大きな要因として、後継者候補となる従業員が株式を買い取るだけの資金を用意できないことが最大の障壁と指摘されています。

社歴の長い、または好業績の中小企業では、会社の純資産が積み上がり、株価が高騰している場合があります。従業員が数億円~数十億円もの資金を用意するのは不可能であり、役員・従業員への株式譲渡は「やりたい気持ちはあっても現実的に進まない」という状況に陥りやすいのです。

株価引下げ・資金調達スキーム

このような場合、LBOローンを活用したMBOやEBOが有力な選択肢となります。後継者が新会社を設立し、その新会社が金融機関から融資を受けて、現オーナーから株式を譲受します。この融資は、自社の将来キャッシュフローや資産を担保に調達するため、後継者個人の信用力に依存せず、数億円規模の資金調達が可能となります。新会社が株式を譲受した後は、旧会社を子会社化し、その配当や経営指導料等を使って借入金を返済していく仕組みです。

ただし、このスキームが成立するためには、以下が条件になりますので、すべての会社が利用できるわけではありません。

- 自社に信用力がり金融機関からの資金調達ができる

- 金融機関から後継者個人による連帯保証や担保提供を求められた場合に応じられる

LBOローン以外の対策

上記以外の対策としては、以下のような方法があります。いずれも、必ずしも汎用性がないこと、また専門性の高いスキームのため専門家の助言が必要である点に注意が必要です。

- 株価引き下げ対策:役員報酬の引き上げや役員退職金の支給を行う

- 会社分割:高収益部門を切り離して会社の純資産を減らす

周囲からの認知が得られるか

どんなに株式を取得し、書類上の手続を整えても、周囲の同意と認知が得られなければ、実質的に経営権を行使できない場合があります。特に、以下の3つの利害関係者の協力は欠かせません。

創業家の同意

現社長の親族が大きな株主となっている場合や、歴史の長い同族企業の場合、たとえ経営に参加していなくとも、親族が口を出してくるケースがあります。親族の反発を受けて社内が混乱すると、事業承継がうまくいきません。

現社長が先頭に立って親族からの理解を得るよう努める必要があります。

社内での納得感

同じ会社でずっと顔を合わせてきた従業員にとって、突然、同僚や部下だった人が社長になることに違和感を抱く場合があります。特に自分より年長の従業員がいる場合、尊敬と服従が得られるかどうかは重要な課題です。後継者としての資質だけでなく、社内調整力やリーダーシップが求められます。

役員クラスがまとまって後継者を支える体制を作れるよう、現社長が早い段階から後継者候補を専務や副社長などの立場に据えて、徐々に経営に慣れさせるといった手法が有効です。

社外(金融機関・取引先)からの評価

中小企業の多くは、金融機関との長年の取引や個人的な信頼関係によって借入条件などを優遇されていることがあります。後継者となる従業員がその信用を継承できるよう、現社長は取引先の担当者や金融機関に十分に説明し、一緒に顔を出して信頼関係を移行していく努力が必要です。

取引先としても、新経営者がどのような経営方針を取るのか、従来どおりの関係を継続できるのかを知りたいので、できるだけ事前に後継者を紹介し、事業継続の姿勢を示すことが大切です。

個人保証・担保の承継

経営者保証や債務承継に関するリスクも、役員・従業員に事業承継を踏みとどまらせる要因の一つです。次期社長となる従業員本人が「もし業績が悪化したら、自分が多額の借金を抱えることになるのでは」と考えると、二の足を踏むケースは多いです。中小企業では、経営者個人が自宅などを担保にして会社へ融資しているケースも多く、従業員が後継者になるとき、この保証や担保をどうするかが重要です。

会社の負債を減らせるか検討

従業員承継を進める際、現社長がこれまで積み重ねてきた借入金や負債をそのまま後継者へ負担させるのは酷な面があります。金融機関からの借入れが大きいほど、後継者のリスクや精神的な負担が増大します。そのため、承継前に、可能な範囲で返済を進めると良いでしょう。

連帯保証の見直し

現経営者が会社の連帯保証人になっている場合、承継後も保証人のままでは、経営を引退したはずなのにリスクだけが残る状態になってしまいます。逆に、後継者が連帯保証人になると、後継者の家族から強い反発を受ける可能性があります。

このような状況を改善するため、金融庁は「経営者保証に関するガイドライン」を提示し、一定の条件を満たせば保証の見直しや解除を行いやすくしました。具体的には、事業用資産を法人名義に整理する、経理と家計を完全に分けるなど、法人と経営者を明確に区分する体制を整えたり、財務状況の改善や情報開示の徹底を図ったりすることで、金融機関との信頼関係を築き、保証を外せる可能性が出てきます。

担保の移し替え

後継者が十分な資産を持っていれば、現経営者の担保提供を後継者名義に切り替えることも検討されますが、現実にはそう簡単ではありません。金融機関が「現経営者の資産でないと担保としての価値を認めない」といった対応をとる場合もあるので、やむを得ず承継後も現経営者が担保を提供し続けるケースは多いです。その場合、早期に借入金を返済して担保を外せるよう、財務体質を強化する必要があります。

▷関連:事業承継の相談先おすすめ比較|中小企業のための失敗しない進め方

後継者の選定と育成のポイント

承継にあたって最も重要なのは、「誰を後継者にするか」です。後継者には資質と能力が必要であり、現社長の長年の経験や経営理念をしっかり受け継ぐ意欲と覚悟が求められます。さらに、後継者として選ばれた従業員や役員が、社内外から認められるリーダーとして成長するには、計画的な育成が必要です。

後継者に求められる資質と能力

一般に、後継者となる役員・従業員には以下のような能力が求められます。

人間性とリーダーシップ

心身ともにタフで、人間関係を円滑に築けることが重要です。中小企業の経営では、人のつながりが会社の大きな財産です。リーダーシップが発揮できる人物でなければ、従業員全体を巻き込み、困難を乗り越えることが難しくなります。

計数管理能力

会社全体の数値を把握し、利益やキャッシュフローを予測できる能力が不可欠です。今後、どのくらいの売上が見込めるか、金融機関への返済は大丈夫かなどを数字から読み取る力がなければ、安定した経営を行うことは難しいです。

学ぶ姿勢

後継者が会社の全体像や経営ノウハウ、社外ネットワークについても学ぶ気持ちを持っているかが大切です。謙虚に学びながら、自分のカラーを打ち出すバランス感覚が必要です。

後継者育成の具体的ステップ

いきなり「さあ、明日から社長をやってくれ」と言ってもうまくはいかないものです。現社長が後継者をしっかり支援し、徐々に経営を任せるステップを踏むことが成功のカギとなります。

組織横断的な役割を与える

後継者が自分の担当部署だけではなく、複数の部門を統括するような立場に就かせます。営業、製造、経理、人事など、企業全体の動きを把握できるようになると、経営者としての視野が広がります。現社長としては、適度にアドバイスをしつつ、失敗できる範囲なら後継者に思い切って決定を任せてみるのも有効です。

資金繰り表や経営計画の作成

後継者に「資金繰り表」の作成を経験させ、月々の現金の流れをしっかり確認させます。資金繰り表を用いてキャッシュフローを把握することで、会社が置かれている状況や、どの部門の支出が多いか、どんなタイミングで売上が入るかを具体的につかめます。

さらに、3~5年の中期経営計画を作成し、毎月の実績と比較しながら軌道修正を図る作業を続けることで、経営判断力が磨かれていきます。はじめのうちは、現社長が同席して「二人三脚」で計画を立てると効果的です。

経営理念の承継

中小企業の場合、創業者や現社長の想いが企業の原点となっていることが少なくありません。その想いを後継者が正しく理解し、言葉にして社内外に伝えられるようになると、従業員や取引先からの信頼を得やすくなります。

反対に、この経営理念が共有されないまま承継されると、古参社員や役員から不満が出たり、取引先が「なんだか会社の雰囲気が変わった」と感じて距離を置いたりするリスクもあります。

外部の助力も検討する

会社の規模によっては、外部コンサルタントや専門家を活用することも選択肢となります。計数管理や人事制度の整備、金融機関との交渉など、専門知識が必要な場面では、適切な外部アドバイザーを活用して後継者をサポートすることで、よりスムーズに経営を引き継げます。

従業員に会社を「継ぎたい」と思わせるためには

実際には、従業員承継を経営者が望んでも、肝心の従業員が「社長なんて荷が重い」「連帯保証が怖い」と乗り気でないことも多いです。そこで必要になるのは、後継者候補のモチベーションを高めるための仕掛けです。

会社の将来性や魅力を示す

後継者候補の従業員も「この会社を継げば、自分の力でさらに成長させられそうだ」と思えなければ、わざわざリスクを背負ってまで継ごうとは考えません。5年後、10年後を見据えた事業ビジョンを示し、「今後こういう戦略で会社を拡大していきたい」という展望を一緒に考えることが大切です。

リスクを減らす仕組みづくり

経営者保証の解除を金融機関と交渉する、負債をできるだけ減らしておくなど、後継者が背負うリスクを軽減する工夫をしておけば、従業員も前向きに検討しやすくなります。

あるいは、定年まであと何年と期間を決めて「とりあえず◯年だけ社長をやってもらう」など、明確な区切りを提案しておくと、不安がやわらぐことがあります。

成功体験を積ませる

部署の責任者として小さなプロジェクトを成功させるなど、少しずつ「自分でもやればできる」という自信をつけてもらうのも有効です。中小企業の経営は大変ですが、それをやりがいに変えられる積極性と達成感があれば、従業員が「社長として挑戦してみたい」と思う可能性が高まります。

従業員承継の進め方

以下のような大まかな流れをイメージして進めることをおすすめします。

- 会社の現状分析

財務内容(株価、借入金、担保、保証など)を洗い出し、承継に向けた課題をリストアップする。 - 後継者候補選定・意向確認

従業員のなかで適任と思われる人材を選定し、その人がやる気を持っているか、家族の同意は得られるかを確認する。 - 親族株主や取引先、金融機関との調整

主要な株主や利害関係者に早めに説明し、合意形成を図る。金融機関には経営者保証の見直しなども含めて丁寧に交渉する。 - 株式または事業の承継スキーム構築

贈与か売買かなどを検討し、具体的な対策を立てる。 - 後継者育成・引き継ぎ実務

後継者が経営トップとして最終決定できるように、現社長がフォローしながらノウハウを移転する。必要に応じて経営計画を一緒に作り、外部の専門家に相談する。 - 正式な引き継ぎ・代表権の取得

株主総会などの法的手続を踏んで、後継者が代表取締役に就任。社内外に就任の挨拶を行い、本格的に次の体制へ移行する。

従業員への事業承継のまとめ

従業員承継は、親族内に後継者がいない場合の有効な選択肢です。会社の文化やノウハウを維持しながら、適性のある人物を後継者に選べます。一方で、株式取得資金や個人保証の問題など課題も多く、早期の株価対策や金融機関との協議、後継者育成が成功の鍵となります。計画的な準備が重要です。

みつき税理士法人グループのM&A仲介会社として15年以上の実績を持ち、中小企業の従業員承継に特化した経験豊富なM&Aアドバイザー・公認会計士・税理士が在籍しています。株式承継スキームや事業承継税制の活用を含め、従業員承継やM&Aをご検討の際は、みつきコンサルティングにご相談ください。

完全成功報酬のM&A仲介会社なら、みつきコンサルティングへ >

著者

- 事業法人第一部長/M&A担当ディレクター

-

みずほ銀行にて大手企業から中小企業まで様々なファイナンスを支援。みつきコンサルティングでは、各種メーカーやアパレル企業等の事業計画立案・実行支援に従事。現在は、IT・テクノロジー・人材業界を中心に経営課題を解決。M&Aの成約実績多数、M&A仲介・助言の経験年数は10年以上

監修:みつき税理士法人

最近書いた記事

2026年3月1日空調・衛生工事のM&A・会社売却|相場とメリットを専門家が解説

2026年3月1日空調・衛生工事のM&A・会社売却|相場とメリットを専門家が解説 2026年3月1日電気工事業界のM&A動向と売却相場|後継者不足の解決方法・事例

2026年3月1日電気工事業界のM&A動向と売却相場|後継者不足の解決方法・事例 2026年3月1日設備・プラント工事業のM&A件数は過去最多!売却相場も解説

2026年3月1日設備・プラント工事業のM&A件数は過去最多!売却相場も解説 2026年3月1日地盤改良工事業のM&A|最新動向・売却相場・成功事例を解説

2026年3月1日地盤改良工事業のM&A|最新動向・売却相場・成功事例を解説