相続問題における遺産分割対策は、事業承継においても考慮する必要があります。本記事では、経営権が分散して後継者が困らないようにするための生前対策を説明します。

「うちの会社でも売却できるだろうか…」、「何から始めればいいんだろう…」

そのようなオーナー経営者の不安に、中小企業向けM&A仲介会社みつきコンサルティングは、20年間・500件以上の支援実績にもとづく無料相談でお応えします。本格的な検討前の情報収集だけでもかまいません。まずはお話をお聞かせください。

> みつきコンサルティングにM&A仲介を無料相談する|税理士法人グループ

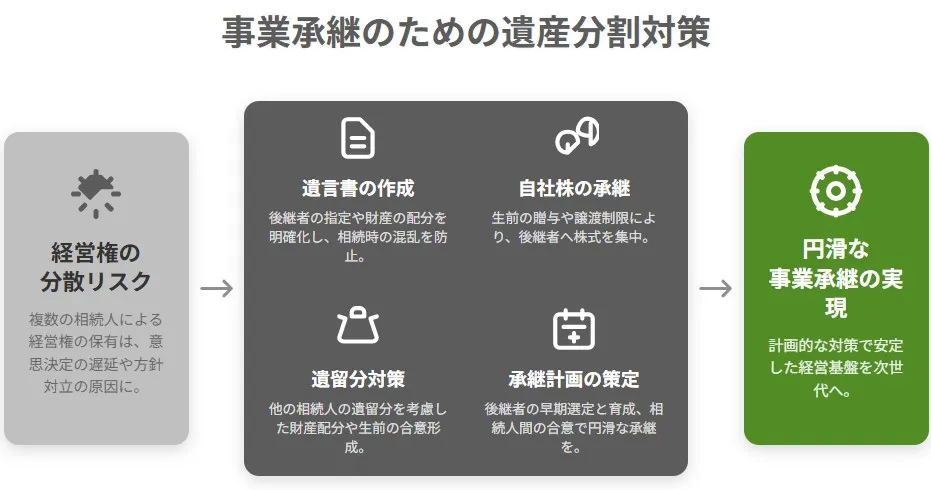

経営権の分散による事業承継の失敗

オーナー経営者に相続が発生すると、自社株を含む相続財産は、相続人間での遺産分割協議によって分割されます。オーナー経営者が、生前に何も対策をしないまま、相続を迎えてしまった場合、自社株式が相続人に分散してしまい、後継者には以下のようなリスクが生じます。

- 後継者の経営権が不安定になる

- 株主総会での意思決定が困難になる

- 経営に関与しない親族株主からの干渉を受ける可能性がある

このようなリスクを回避するために、生前の遺産分割対策が必要です。

▷関連:事業承継とは|3つの承継先・対象・方法や成功事例・進め方も解説

生前の遺産分割対策

事業承継において「経営権の分散リスク」に対応するためには、計画的な遺産分割対策が重要です。

遺産分割の不備により複数の相続人が経営権を保有することになると、企業の意思決定が遅れたり、経営方針の対立が生じやすくなるため、以下のような対策が必要です。

▷関連:親族内での事業承継|手順・方法・メリットとデメリット・株式譲渡

遺言書の作成による経営権の集中

遺言書の作成は、経営権の分散リスクに対する有効な手段の一つです。遺言書により、被相続人が以下のような指示を事前に行うことで、相続時の混乱を防ぎます。

後継者の指定

特定の相続人に対して、事業の経営権を集中させる指示を明記します。これにより、後継者以外の相続人に経営権が分散するリスクを軽減します。

財産の配分の明確化

経営資源となる株式や不動産などについて、後継者に優先的に相続させる内容を明記することができます。これにより、事業に必要な相続財産の分散による経営の混乱を防ぎます。

▷関連:株式贈与による事業承継|譲渡・相続との違い、流れ、メリットとは?

自社株の承継対策

経営権の分散リスクを軽減するための重要な対策として、自社株式の承継計画を立てることが挙げられます。特に、中小企業においては株式の過半数を後継者が保有することが重要です。

贈与や譲渡による株式の集中

生前に後継者へ自社株の一部を贈与する、または譲渡することにより、後継者の自社株の保有比率を高めます。これにより、相続時の自社株の分散を防ぎます。

自社株の譲渡制限

自社株式の譲渡に関する規定を定めることも有効です。種類株式や属人株式の利用が検討されます。

▷関連:非上場株式の親族への譲渡|メリット・デメリットや流れ、注意点は?

遺留分対策

日本の相続法では、相続人には最低限の相続財産を確保する権利(遺留分)が認められています。そのため、経営権を後継者に集中させる際には、他の相続人の遺留分を考慮した対策が必要です。

遺留分減殺請求に備えた財産配分

後継者に対する自社株や経営権の集中とともに、他の相続人に対して現金やその他の財産を十分に配分することで、遺留分減殺請求のリスクを低減します。

遺留分に関する合意書の作成

生前に相続人全員で遺留分に関する合意書を作成し、後継者への経営権集中を認めてもらうことも有効です。

▷関連:事業承継で知るべき遺留分の問題と対策|民法の除外固定特例・税制

事業承継計画の策定

事業承継計画を立て、計画的に後継者を育成することで、遺産分割時の経営権の分散リスクを最小限に抑えることが可能です。

後継者の選定と育成

後継者を早期に選定し、実務経験を通じて経営スキルを磨かせることで、スムーズな事業承継を実現します。

相続人間の合意形成

相続人間で事業承継の方針について事前に話し合い、合意を得ることが重要です。これにより、相続時のトラブルを防ぐことができます。

▷関連:事業承継計画書とは?作成方法・手順・注意点と記載例を紹介

遺産分割の対策上の留意点

事業承継のための遺産分割対策を実行する上では、以下の点に留意ください。

事業承継税制を意識した遺産分割

事業承継税制は、相続税の申告期限までに後継者が自社株を取得することが前提となるため、その取得を織り込んだ遺産分割が重要になります。 株式を後継者に集中させると他の相続人の遺留分を巡る紛争が生じ得ることにも注意し、経営承継円滑化法に基づく除外合意・固定合意で調整を図ることも検討します。

▷関連:事業承継税制とM&Aの関係|要件・手続・メリットとデメリット

法定相続分にとらわれない

法定相続分に応じて兄弟で均等に遺産分割するケースがあります。しかし、法定相続分に従った遺産分割をすると後継者により事業関連の相続財産を集中させることができません。事業承継に関わる不動産や非上場株式など、特別の寄与の対象となる財産については、法定相続分を超えて分配することをおすすめします。

公正証書遺言を残しておく

被相続人が公正証書遺言を遺しておけば、後継者にしたい人物に株式などの会社に関する資産を引き継ぐことができます。ただし、遺留分があるため遺言内容通りに引き継がせることができないケースや、高額の相続税が発生するケースがあるため、専門家へ相談することをおすすめします。

専門家への相談

事業承継には、法律・税務・金融など専門的な知識が求められる場面が多く、せっかく進めていても、スムーズな事業承継ができないおそれもあります。事業承継の検討をはじめたら、まずは専門家に相談することをおすすめします。

▷関連:事業承継の相談先を比較|中小企業のための選び方・おすすめ先を紹介

遺産分割とは

遺産分割とは、亡くなった人(被相続人)の財産を相続人全員の話し合い(遺産分割協議)で遺産の分ける手続きのことです。被相続人(亡くなった人)が遺言書を残していない場合、「誰が、どの遺産を取得するのか」を遺産分割協議で決定します。

遺産分割と相続の違いは、被相続人の遺産を引き継ぐことが「相続」で、相続人が生存する場合に全員で遺産の分け方を決めることが「遺産分割」です。遺産分割は相続人全員で話し合って決定しますが、話し合いがまとまるまでの間、被相続人の財産は相続人全員の共有状態になります。共有状態とは、それぞれの持ち分に応じた権利を有している状態であり、共有者の同意がなければ使用や処分などはできません。なお、預貯金には「預貯金の早期払戻制度」があり、一定額までであれば他の相続人の同意がなく引き出しが可能です。つまり、遺産分割での合意を得た上で財産を相続するため、遺産分割と相続は一連の流れとして繋がっています。

遺産分割の4つの方法

遺産分割の方法は、大きく分けて4つあります。それぞれの特徴を詳しく見ていきましょう。

現物分割

現物分割とは、「株式は長男」「不動産は次男」「預金は長女」など、現物をそのまま各相続人に物理的に分けて相続する方法です。現物分割のメリットは手続きが簡単であることです。現預金については、必ず現物分割を行います。土地などの不動産については、分筆したうえで、それぞれの土地を各相続人で相続することもありますが、これも現物分割に該当します。

換価分割

換価分割とは、相続財産の全部もしくは一部を売却し、その代金を相続人の相続分に応じて分割する方法です。そもそも遺産分割しにくい財産である不動産や未公開株式などを売却することで分割しやすい金銭に変える方法になります。

相続財産を売却する期間や売却手数料などの費用がかかることがデメリットです。また、急いで売却することで、本来の売却価額より低い金額となるケースもあります。

代償分割

代償分割とは、特定の相続人が全ての財産を受け取り、他の相続人に対して本来の相続分を金銭で支払うことです。相続財産を受け取る相続人は他の相続人に金銭を支払いますが、財産を損なうことなく受け取ることができます。特に建物など物理的に分けることが困難な遺産があるときに用いられます。

共有分割

共有分割は、不動産などの遺産を複数の相続人で共有する方法です。

遺産分割の手順

遺産分割の流れは次のとおりです。

遺言書の有無を確認

相続が発生したときは、まず遺言書の有無を確認します。一般的に、遺言書は以下のような場所に保管されています。

公正証書遺言は公証役場に原本があるため、公正証書遺言の正本や謄本が見つかった場合には、公証役場に問い合わせてみましょう。自筆証書遺言が見つかった場合には、家庭裁判所で手続きし、検認する必要があります。遺言書の作成や保管を第三者に委託している可能性もあるため、付き合いのある司法書士や弁護士にも確認するとよいでしょう。

相続人を確定

遺産分割協議は相続人全員で行う必要があるため、被相続人の出生から死亡までの戸籍関係書類や除籍、改製原戸籍などを収集して法定相続人を洗い出します。2024年3月1日から「広域戸籍システム」が始まり、本籍地以外の市区町村の役所でも戸籍関係書類などを取得できるようになりました。

相続人を確定させるには、戸籍関係書類から被相続人の子供(実子や認知した子供も含む)を洗い出し、子供がいなければ被相続人の兄弟や両親の戸籍を調べます。戸籍の洗い出しは時間がかかるケースもあり、特に遠い戸籍は探しにくいことも多いため、速やかに専門家へ相談しましょう。

相続財産を確定する

遺産分割協議を円滑に進めるためにも、あらかじめ被相続人の財産を洗い出し、以下のような書類などを収集します。

必要書類が揃ったら、財産目録を作成します。ただし、不動産や非上場株式は価値評価に専門知識を要するため、各専門家へ相談するとよいでしょう。

遺産分割協議を行う

事前準備が整ったら、相続人全員が参加して遺産分割協議を行います。地理的距離があるなど相続人全員が同じ場所に集まれないときは、電話や手紙など何らかの方法で遺産分割協議に参加してもらいましょう。ネット環境があれば、パソコンやスマートフォンを使ったオンライン会議もできるため、相続人の状況に応じた方法を選択しましょう。

なお、意思能力が不十分な相続人には成年後見人、未成年者の場合は特別代理人の選任が必要となります。

協議不調の場合は、遺産分割の調停・審判

遺産分割協議がまとまらない場合、家庭裁判所へ調停を申し立てることもできます。遺産分割調停では中立的な立場の調停委員を交え、当事者の主張を聞きながら現実的な解決策を見出していきます。調停でも合意しなかった場合は、最終的に審判手続きが開始されます。審判の場合は、話し合いではなく裁判官が遺産分割の内容を決定します。

遺産分割協議書の作成

遺産分割協議がまとまったら、以下のポイントに注意しながら遺産分割協議書を作成します。

遺産分割協議書は、金融機関や法務局での相続手続きで必要となるため、被相続人や相続人の氏名は誤字なく正確に書かなければなりません。不動産は、登記事項証明書の内容に合わせて、地番や地目、建物名称や構造なども記入します。また、相続人全員の署名に実印を押印し、押印証明書も添付します。

遺産分割での事業承継対策のまとめ

経営権の分散リスクは、事業の存続や成長に深刻な影響を与える可能性があります。そのため、遺言書の作成や株式の集中管理、遺留分対策、事業承継計画の策定など、計画的な遺産分割対策が必要です。これらの対策を実施することで、円滑な事業承継と企業の安定経営を実現することが可能です。

みつきコンサルティングは、税理士法人グループのM&A仲介会社として15年以上の業歴があり、中小企業M&Aに特化した経験実績が豊富なM&Aアドバイザーが多数在籍しています。みつき税理士法人と連携することにより、税務面や法律面のサポートもワンストップで対応可能ですので、M&Aをご検討の際は、成功するM&A仲介で実績のある、みつきコンサルティングにご相談ください。

完全成功報酬のM&A仲介会社なら、みつきコンサルティングへ >

著者

- 事業法人第二部長/M&A担当ディレクター

-

ヘルスケア分野に関わる経営支援会社を経て、みつきコンサルティングでは事業計画の策定、モニタリング支援事業に従事。運営するファンドでは、投資先の経営戦略の策定、組織改革等をハンズオンにて担当。東南アジアなど海外での業務経験から、クロスボーダー案件に関しても知見を有する。M&Aの成約実績多数、M&A仲介・助言の経験年数は10年以上

監修:みつき税理士法人

最近書いた記事

2026年2月2日PPAとは?買収のれんとの違い・無形資産評価のM&A会計を解説

2026年2月2日PPAとは?買収のれんとの違い・無形資産評価のM&A会計を解説 2026年2月1日のれん償却と減損の違いとは?M&A後の会計処理とリスクを解説

2026年2月1日のれん償却と減損の違いとは?M&A後の会計処理とリスクを解説 2026年2月1日清算価値の計算方法とは?M&Aと個人再生で異なる意味を解説

2026年2月1日清算価値の計算方法とは?M&Aと個人再生で異なる意味を解説 2026年2月1日時価純資産法とは?簿価を修正する計算方法・のれん営業権とM&A

2026年2月1日時価純資産法とは?簿価を修正する計算方法・のれん営業権とM&A