近年、土木工事業界ではM&Aの取扱い件数が増加しています。 廃業に代わる手段としてM&Aによる事業承継が経営者に注目されているからです。 本記事では土木工事業界の概要や抱えている問題点、事業承継対策としてのM&Aなど、詳しく解説します。

「うちの会社でも売却できるだろうか…」、「何から始めればいいんだろう…」

そのようなオーナー経営者の不安に、中小企業向けM&A仲介会社みつきコンサルティングは、20年間・500件以上の支援実績にもとづく無料相談でお応えします。本格的な検討前の情報収集だけでもかまいません。まずはお話をお聞かせください。

> みつきコンサルティングにM&A仲介を無料相談する|税理士法人グループ

土木工事業含む建設業全体は大きな問題点を抱えています。 それが職人不足や過重労働、そして事業承継問題です。建設業界は労働者の高齢化、若年労働者の減少等から職人不足に見舞われており、そのまま放置すればやがて廃業を選択せざるを得ない中堅・中小企業が多々存在します。 一方で建設業は日本でも有数の雇用数を抱える巨大産業であり、廃業・倒産等で雇用機会が失われたら日本経済が活力を失うことにもなりかねません。いくら建設業が社会的需要のある業界であっても、生産性向上や賃金上昇につながる施策を打たなければ、業界が抱える課題は解決せず人手不足も解消しないでしょう。 さらに土木工事業界もまた後継者難から事業承継問題を抱えており、後継者が見つからなければ廃業のリスクがあります。

土木工事の業界情報

最初に土木工事の業界を概観します。

業界定義

まずは「土木工事」という工事種類を最初に定義しておきます。

建物の建設において工事は、左官工事、電気工事、内装仕上工事など、幾種類もの工事が組み合わされて成っています。 土木工事というのはその中のひとつで、建物以外の建設工事全般を示す言葉です。 具体的には、建物を作る前の基礎工事や、道路、橋、ダム等の建造物を造る工事も土木工事に入ります。

しかし道路ひとつ取っても、それが建築工事なのか、土木工事なのか、対象物によって定義があいまいなものもあり、境界がはっきりしません。 そこで本コラムでは、建設工事のうち、土木工事業を「地面の下に関する工事」、建築工事業を「地面の上に関する工事」と大まかに定義づけ話を進めたいと考えます。

▷関連:事業承継の相談先は税理士・公認会計士がおすすめ!選び方・費用相場

業界特性

土木工事には主に3つの種類があります。 「基礎工事」「造成工事」そして「外構工事」です。

これらは住宅等の宅地造成から下水道の配管工事、道路・橋・ダム等の建造物の基礎工事等まで形を変えて行われますが、全て土木工事の範疇になります。 現在の土木工事は、中堅・中小規模の工事業者が単独で発注者から工事を請負して進める形態もありますが、多くは「土木工事一式」で発注者から請負した元請会社の指示のもと、各工事分野を専門とする下請会社がチームワークで施工する工事形態となっています。 いわば業界全体が多重下請構造になっているのです。

また土木工事として代表的なものが公共投資によるインフラ整備です。 道路や河川・橋梁や港湾の補修や整備など、公共投資によるインフラ整備が日本の土木工事需要を下から支えています。 そのインフラ整備ですが、国土交通省の調査による「道路や橋などの社会資本の老朽化と将来予測」では、今後20年間で建設後50年以上経過する施設の割合が急速に高くなるとしています。 膨大なインフラ整備がこれから必要とされるため、土木工事に関する需要はますます増えることが予想されます。

社会資本の老朽化の現状と将来 – インフラメンテナンス情報 (mlit.go.jp)

さらに土木工事業の持つ特性として許認可制があります。 会社・個人が建設業を名乗るためには、事前に国・地方自治体等により審査を受けて許認可を取る必要があるのです。

しかし職人不足、労働者の高齢化等から、会社の持つ許認可を維持するのに必要な各種資格保持者の確保が難しくなっており、この問題をどう解決していくかで土木工事会社の将来が決まってきます。

▷関連:事業承継コンサルティングとは?必要資格・支援機関一覧・報酬など

建設業界の課題

土木工事業界含む建設業界が抱えている課題は多いです。 大雑把に課題を取り上げても以下のような項目があります。

- 労働時間が長い割に適切な賃金水準が確保できていない

- 仕事量に安定感なく過不足が激しい

- 3K(きつい、汚い、危険)の代表職種として見なされてる

- 若年労働者の流入が少なく女性の活躍する場も少ない

- 大手業者除き週休2日制の確保が困難

- 中小建設業中心に社会保険への加入も遅れている

過酷な労働環境や賃金水準の低さが、まさに中小企業中心に建設業界が抱える課題といっても過言ではないでしょう。 これがまた業界を通じて若年就業者数の流入を妨げている要因ともいえます。 建設業界の現状はまさに人手不足の状態にあります。

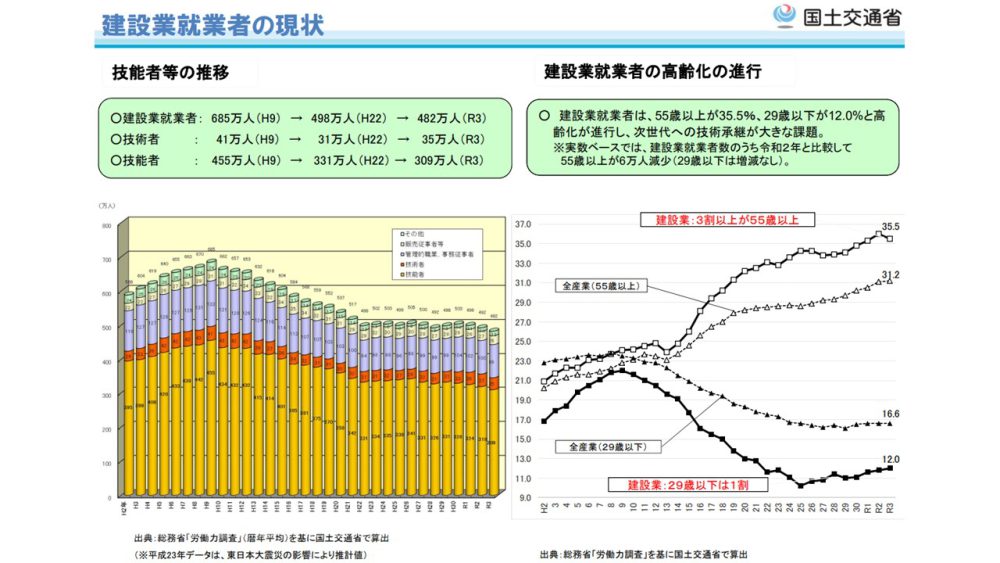

以下の図はその人手不足の状況を示したものです。 図では、建設業就業者の総数が年々減っている中、並行的に建設工事で重要な役割を果たしている技術者や技能者の数も減り続けているのが分かります。

また別の図では業界内部で就業者の高齢化が一段と進行する一方、若年就業者が業界になかなか入ってこない実態が見て取れます。

これらの事態がこのまま進むとどうなるか、将来は明らかです。建設業界の担い手が少なくなっていけば、高齢の技術者や技能者が身につけている貴重な技術、技能が若手就業者に伝わらず、やがて業界全体が大きな業績不振に見舞われてしまうことになるでしょう。 それはひいては老朽化した建物や社会インフラの整備もできなくなり、大きな事故につながる恐れさえあります。

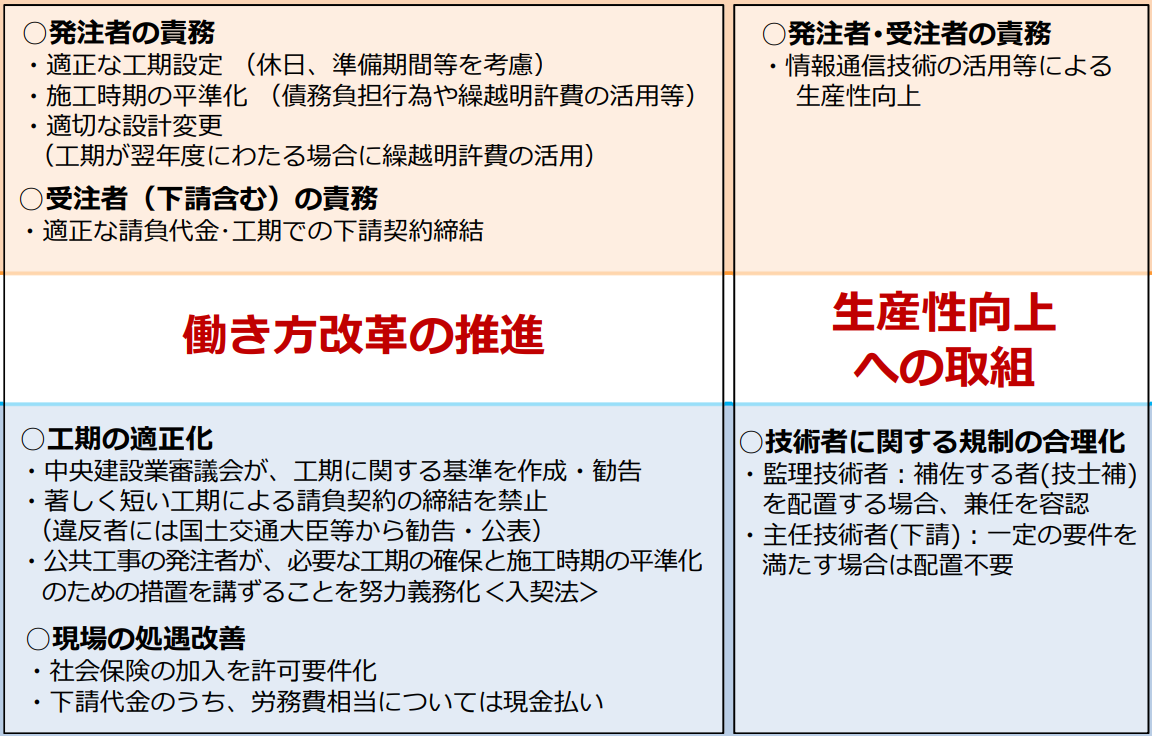

ただ国も黙ってこの事態を放置しているわけではありません。 これらの課題を受けて、国では働き方改革の推進、工事の適正化、現場の処遇改善、建設現場の生産性向上などに対策を講じて、具体的に建設業界の課題解決に取り組んでいます。具体的な対策に関しては、以下の国土交通省のサイトが参考になります。

▷関連:事業承継アドバイザリーとは|税務対策からM&A・選び方・費用相場

土木工事を含む建設業界の外部環境

建設業全体になりますが、外部環境を見ていきます。

市場規模

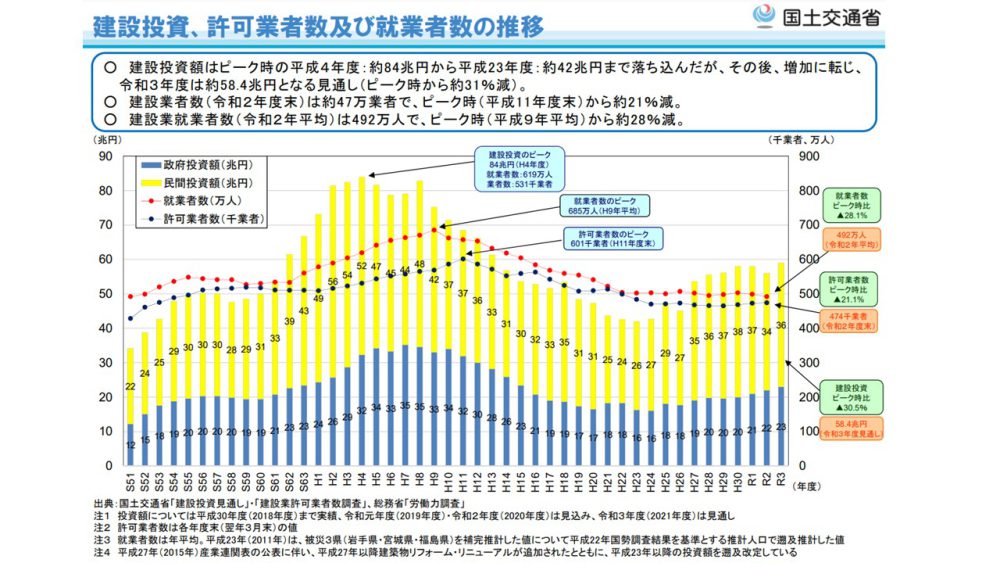

土木工事業界含む建設業界の市場規模及び推移について、以下の図をもとに解説します。 国土交通省発表の建設業界の市場規模を測る建設投資額を見ると、ピーク時の1992年度には約84兆円でしたが2011年度には約42兆円まで落ち込んでいます。

しかしその後は増加に転じて、2024年度(令和6年度)の建設投資額は約74兆1,600億円と見込まれています。 また建設投資の中身は、約4割が政府建設投資と公共工事で残りの6割が民間建設投資です。 さらに公共工事は土木部門が大半を占め民間工事は建築部門が多くを占めています。

競合業態

上記の図で見て頂いたように、建設投資額は2012年度辺りから再び右肩上がりの状況で、近年では特に民間建設投資部門が堅調に増加基調です。 しかし建設業界の競合状態は依然として厳しいままです。物価面においては、日本全体の物価だけでなく建設業界でも資材は高騰しており、加えて受注競争も激化していることから、建設コストは大幅上昇して利益を圧迫しています。

さらに建設業界には様々なタイプの工事業者が約47万先(2022年度末)いて、都市部や地方に関係なく、その多くが売上高で数千万円から数十億円までの中堅・中小建築業者です。 株式市場に上場しているような大規模建設事業者はごく一部に過ぎません。 限られたパイ(利益)をめぐって中小業者間で日々過当な競争が繰り広げられているのが実態です。

▷関連:中小企業M&Aの相談先ランキング|銀行・税理士・仲介会社の違い

土木工事(建設)業界の中小企業M&A動向

厳しい競合状態にある建設業界ですが、本章では業界の特性にも触れつつ、業界内のM&A動向について解説します。

建設業界の固有の事情として、経営者がM&Aに関心を持つ背景に業界全体の高齢化があります。 これについては他の業界でも同様な傾向は見られますが、建設業界においては特にその傾向が顕著です。 またこれは建設業界で働く労働者だけの問題だけでなく、経営者層でも同様な高齢化が進んでいます。一方で会社の後継問題に関していうと、帝国データバンクが2024年に公表した後継者不在率調査で、全国・全業種では平均が52.1%、これを建設業界に絞ってみると59.3%という高さです。

参照:帝国データバンク/全国企業後継者不在率動向調査(2024)

これはまさに建設業界において、後継者不在を理由に会社を売却したいと考えている経営者が多くいることとつながっており、M&Aをその解決策のひとつとして考えている背景でもあります。

▷関連:中小企業の「M&A仲介」とは?流れ・費用・メリット・選び方を解説

M&Aのメリット・デメリット

では建設業界でM&Aが成立したら売り手・買い手にどのようなメリットがあるでしょうか。 下簡単にご紹介します。

譲渡オーナーのメリット

- 後継者問題が解決し、スムーズに事業承継できる

- 従業員の雇用が守られ取引先との関係も維持できる

- 保有株式の譲渡で売却益が得られる(創業者利潤)

- 自社より規模が大きい先に売却できると相手の経営資源が利用でき運営コストも下がる

- 売却の結果、会社をより成長させることができる

譲受企業のメリット

- 技術や資格を持った人材を一挙に確保でき、人材不足の解消につながり成長のスピードアップが図れる

- 土木工事業では関連した隣接業種が豊富なため、M&Aでシナジーが生まれやすい

- 事業で使う資材や機材の共同利用でスケールメリットが得られコストの低減につながる

- 新規事業への進出や別テリトリーへ事業拡大できる

- 外国の土木関連会社を買収することで、インフラ未整備な発展途上国等への海外進出が可能になる

▷関連:2025年版【M&A仲介会社一覧】上場・非上場・会計系を紹介

土木会社のM&A成約事例

土木建設工事会社のM&A事例には、例えば以下のようなものがあります。

大邦興産の日本乾溜工業への譲渡

買い手の日本乾溜工業(株)は福岡県福岡市に本社を置き、建設事業、防災安全事業、化学品事業を行う事業会社です。 売り手の(有)大邦興産は熊本県熊本市に本社を置き地場での建設事業一般を行っています。

2019年4月、日本乾溜工業はM&Aを実施して大邦興産の全株式を取得、子会社化しました。 M&Aの目的は、大邦興産が地元で幅広く官民双方の工事を請け負っており、子会社化することで日本乾溜工業の九州地区における土木建設工事のシェア拡大を図ることです。

また双方、隣接業種であることからシナジーも期待しています。

山昇建設のコニシへの譲渡

買い手のコニシ(株)は大阪市中央区でボンド事業、土木建設事業、化成品事業を展開している製造会社です。 売り手の山昇建設(株)は愛知県名古屋市に本社を置き、土木工事・舗装工事等の土木工事全般を行う総合建設業者です。

2020年7月、コニシは山昇建設の株式を取得して子会社化しました。 コニシは「土木建設事業」を同社の成長戦略の柱と位置づけており、山昇建設の買収で、コニシの有する補修・改修・耐震・補強工事に関する材料・工法・施行能力と全国展開の営業ネットワークを活用でき、シナジーの結果、業績及び収益拡大が図れると見込んでいます。

異業種による買収ですが、技術・材料等で共通部分もあり、互いの事業戦略が合致した結果といえます。

井口建設の大盛工業への譲渡

買い手の(株)大盛工業は東京都千代田区に本社を置く、土木工事業(上下水道工事)、不動産事業を展開する建設業者です。 売り手の井口建設(株)は山梨県上野原市に本社を置き、土木工事業、宅地建物取引業を行う建設業者です。

2018年9月、大盛工業は井口建設の全株式を取得して子会社化しました。 なお、井口建設は株式譲渡に先立ち、自社事業を土木工事業と宅地建物取引業とで会社分割する措置を取っています。 大盛工業が欲しかったのは、山口県の公共工事を多く請け負っている井口建設の土木工事業部門のみであり、井口建設の経営者としては不動産賃貸事業を手元に残したいという思いがあり、両者の思惑が一致した結果のM&Aとなりました。

▷関連:M&A仲介会社の比較|信頼できるアドバイザーを選ぶポイント

土木工事業のM&Aのまとめ

土木工事業含む建設業は、社会に不可欠な業界にもかかわらず、生産性の向上があまり進んでいません。 そのため、過重労働が建設業の抱える大きな経営課題となっています。加えて、職人不足や経営者の高齢化も深刻な問題です。建設業の諸課題を解決する施策のひとつとしてM&Aは今後も増加が見込まれます。

当社は、みつき税理士法人グループのM&A仲介会社として15年以上の業歴があり、中小企業M&Aに特化した実績経験が豊富なM&Aアドバイザー・公認会計士・税理士が多く在籍しております。M&Aをご検討の際は、みつきコンサルティングにご相談ください。

完全成功報酬のM&A仲介会社なら、みつきコンサルティングへ >

著者

- 事業法人第三部長/M&A担当ディレクター

-

宅食事業を共同経営者として立ち上げ、CFOとして従事。みつきコンサルティングでは、会計・法務・労務の知見を活かし、業界を問わず、事業承継型・救済型・カーブアウト・MBO等、様々なニーズに即した多数の支援実績を誇る。M&Aの成約実績多数、M&A仲介・助言の経験年数は10年以上

監修:みつき税理士法人

最近書いた記事

2026年2月8日M&Aの増加理由と背景は?今後の中小企業の会社売却の見通しも解説

2026年2月8日M&Aの増加理由と背景は?今後の中小企業の会社売却の見通しも解説 2026年2月8日M&Aのトレンドは?業界別に日本企業の今後の予測を解説

2026年2月8日M&Aのトレンドは?業界別に日本企業の今後の予測を解説 2026年2月8日M&A市場の規模・動向は?日本での件数推移・今後の展望を解説

2026年2月8日M&A市場の規模・動向は?日本での件数推移・今後の展望を解説 2026年2月7日M&Aニーズの高い人気の業種6選!業界別の動向・成約事例も紹介

2026年2月7日M&Aニーズの高い人気の業種6選!業界別の動向・成約事例も紹介