非上場株式には、M&Aや直接交渉、相続など様々な取得方法があります。本記事では、それらの評価方法や税務上の注意点を網羅的に紹介します。非上場企業の株式取得を検討している方はご参考ください。

「うちの会社でも売却できるだろうか…」、「何から始めればいいんだろう…」。そのようなオーナー経営者の不安に、中小企業向けM&A仲介会社みつきコンサルティングは、20年間・500件以上の支援実績にもとづく無料相談でお応えします。本格的な検討前の情報収集だけでもかまいません。まずはお話をお聞かせください。

> みつきコンサルティングにM&A仲介を無料相談する|税理士法人グループ

非上場株式とは

非上場株式とは、証券取引所に上場されていない企業の株式を指します。日本の企業数は約178万社※1存在しますが、そのうち上場企業はわずか3,900社※2ほどで、全体の約0.1%に過ぎません。つまり、日本企業の99.9%が非上場企業であり、その株式が非上場株式となります。

※1 令和3年経済センサス-活動調査(総務省・経済産業省)

※2 日本取引所グループ「上場会社数・上場株式数」(2023年8月16日時点)

非上場株式の特徴

非上場株式の特徴として、以下の点が挙げられます。

流動性の低さ

上場株式と比較して、売買が困難であり流動性が低いという特徴があります。

価値評価の難しさ

市場価格が存在しないため、株式の価値評価が難しいという課題があります。そのため、第三者が株式を主とするM&Aの際には、その評価額が大きな論点になります。

譲渡制限

多くの非上場株式には、会社法上で規定された譲渡制限が付けられています。これは「譲渡制限株式」と呼ばれ、株式の譲渡時に発行会社の承認が必要となります。非上場株式の多くは中小企業が発行しており、会社が意図しない株主が経営に関与することを防ぐため、譲渡制限が設けられていることが一般的です。

▷関連:M&Aとは|目的やメリット・デメリット、手法、流れを簡単に解説

非上場株式を取得する理由

非上場株式の取得を検討する理由は主に3つあります。

| 取得理由 | 主な目的 | 期待される効果 | 具体的なメリット |

|---|---|---|---|

| 将来の上場を見据えた先物買い | 上場前の企業の株式を事前に取得し、上場時の株価上昇による利益を獲得 | 比較的低価格で株式を取得でき、上場時に大きなリターンを得られる可能性 | 成長性の高いベンチャー企業や革新的な技術を持つスタートアップ企業の株式を取得することで、上場時の株価上昇による利益を享受できます。通常の株式投資を超える高いリターンが見込める可能性があります |

| 事業承継問題の解決と成長支援 | 後継者不在の中小企業の株式を取得し、経営に参画して支援 | 社会問題である事業承継問題の解決に貢献しながら、企業の成長を支援できる | 譲渡企業の後継者不在問題の解決、経営資源の補完、財務基盤の強化、新規事業展開のサポートが可能となります。優れた技術やサービスを持つ企業を支援することで、地域経済の活性化にも寄与します |

| 自社の事業規模拡大 | 優れた技術やサービスを持つ企業の株式を取得し、経営統合を図る(M&A) | 短期間で事業規模を拡大し、競争力を強化できる | 自社にない技術やノウハウの獲得、サービスラインの拡充による顧客満足度の向上、シナジー効果による双方の事業規模拡大、経営戦略実現のスピードアップが実現できます。特に中小企業では、経営資源の不足や後継者問題などの課題を抱えている企業が多く存在するため、譲受によって双方にメリットが生まれます |

非上場株式は流動性に欠けるというデメリットはありますが、適切な企業を選定し、長期的な視点で投資することで、大きなリターンや事業拡大のチャンスを得られる可能性があります。

▷関連:企業買収とは?目的・利点と欠点・種類と手法・流れ・M&Aの注意点

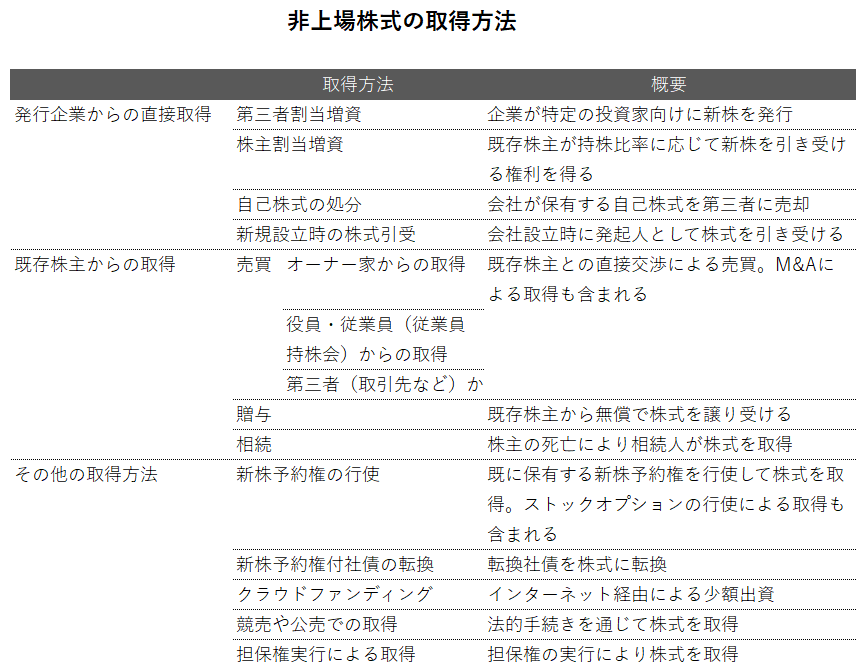

非上場株式を取得する方法

非上場株式は上場株式と異なり、確立された取引市場が存在しません。そのため、取得方法も上場株式とは異なります。

以下に、主な非上場株式の取得方法を5つ紹介します。

▷関連:M&A手法の種類は?広義と狭義・スキームの選択・事例も紹介

M&A(企業買収)

M&Aは、非上場株式を取得する代表的な方法の一つです。特に中小企業の事業承継問題の解決策や、自社の事業拡大戦略の一環として活用されることが増えています。M&Aによる非上場株式取得の特徴は以下の通りです。

スキームの多様性

株式譲渡、事業譲渡、合併など、様々なスキームがあります。中小企業のM&Aでは、手続きが比較的簡便な「株式譲渡スキーム」が多く採用されています。

専門家の介在

M&A仲介会社や弁護士、会計士などの専門家が関与することが一般的です。

国の推進

後継者問題の解決や経済活性化のため、国がM&Aを推進しています。

税制優遇

M&Aに関連する税制優遇措置が設けられています。

▷関連:経営資源集約化税制とは?M&Aに利用できる減税措置の内容・要件

直接交渉

取得したい非上場株式を発行する会社と直接交渉して取得するケースで、上記のM&Aも直接取得の1種です。この方法は、M&Aのように対象会社の支配権を取得しないまでも、以下のような目的で検討されることがあります。

- 取引関係の強化:販売先や仕入先との関係強化を目的とした株式取得

- 資金援助:取引先への資金援助の一環としての株式取得

- 業務提携:業務提携の一環としての株式の相互保有

直接交渉による取得は、当事者間の関係性や交渉力に大きく依存するため、取得の可否や条件が左右されやすいという特徴があります。

▷関連:資本提携とは?業務提携や子会社化との違い・メリットとデメリット

ストックオプション

スタートアップ企業などでは、以下の目的でストックオプション制度を導入していることがあります。

- 役員・従業員のモチベーション向上

- 優秀な人材の確保

- 資金調達の手段

ストックオプションは、将来的に会社の株式を一定の価格で取得できる権利です。この権利を行使することで、非上場株式を取得することができます。

▷関連:スタートアップM&Aの成功ポイント|成長とエグジット戦略

相続や贈与

非上場株式の所有者が逝去した際の相続や、生前の経営権譲渡に伴う贈与によって、非上場株式を取得するケースもあります。主に以下のようなパターンがあります。

- 親族内での相続

- 親族内での生前贈与

- 従業員(番頭など)への贈与

相続や贈与の場合、相続税や贈与税などの税務上の問題が発生する可能性があるため、税理士などの専門家に相談することが推奨されます。

クラウドファンディング

近年、非上場株式の新しい取得方法として注目されているのが、クラウドファンディングを活用した投資です。この方法の特徴は以下の通りです。

- 少額から投資可能:比較的少額から非上場企業への投資が可能

- 多様な企業への投資機会:ベンチャー企業や地域の中小企業など、多様な企業への投資機会がある

- オンラインでの手続き:インターネットを通じて簡単に投資手続きが可能

ただし、クラウドファンディングを通じた非上場株式投資には、リスクも伴うため、投資判断には慎重な検討が必要です1。これらの取得方法はそれぞれ特徴や手続きが異なるため、自社の目的や状況に応じて最適な方法を選択することが重要です。また、法的手続きや税務上の影響も異なるため、専門家のアドバイスを受けながら進めることをお勧めします。

▷関連:M&Aによる事業投資|減税・回収期間の目安・投資基準・投資枠とは

非上場株式の評価が必要な場合

非上場株式の評価は、様々な場面で必要となります。適切な評価を行わないと予期せぬ税務リスクを負う可能性があるため、専門家への相談が推奨されます。

| ケース | 評価が必要となる場面 | 主な目的 | 注意点・税務上のポイント |

|---|---|---|---|

| 株式売買時 | 親族間での株式売買、役員・従業員への株式譲渡、第三者間でのM&A | 適切な取引価格の決定、譲渡損益の計算 | 株式売買に係る譲渡損益は課税対象となります。特に親族間での取引の場合、税法上の評価額と大きく異なる金額での取引は贈与税の課税リスクがあります。評価額が5,000万円の株式を1,000万円で売買した場合、差額の4,000万円が贈与税の課税対象となり、約1,800万円の税金が発生する可能性があります |

| 相続発生時 | 非上場株式を保有していた株主が逝去し、相続が発生した場合 | 遺産分割協議のため、相続税の計算のため | 相続人間で公平に財産を分割するために、非上場株式の正確な評価が求められます。非上場株式の評価額によっては、現金がなくても多額の相続税を納付しなければならない状況が生じる可能性があります。事前の相続対策や納税資金の準備が重要となります |

| 贈与時 | 株主から他の株主や第三者への株式移転を贈与で行う場合 | 贈与税の計算のため | 基礎控除額は110万円で、110万円未満の贈与は非課税です。110万円以上の贈与は贈与税の課税対象となります。適切な株式評価を行わないと、予期せぬ税務リスクを負う可能性があります |

これらのケースにおいて、非上場株式の評価には専門的な知識と経験が必要となります。税理士や公認会計士などの専門家に相談することで、適切な評価方法の選択や評価結果の妥当性の確認、税務リスクの軽減が可能となります。

非公開株式の評価方法

非上場株式の評価は、上場株式とは異なるアプローチが必要です。上場株式の場合、市場価格が存在するため、その価格を基に評価を行うことができます。一方、非上場株式は市場価格が存在しないため、別の方法で評価する必要があります。

非上場株式の評価方法は、主に以下の2つに分類されます。

- 税法に基づく評価方法(税務上の株価)

- 企業価値評価に基づく方法(第三者間の適正時価)

税法に基づく評価方法

税務上の株価は、売買する当事者の属性によって、異なる種類の税法が適用されます。以下は、あくまでも原則的な取扱いですが、メルクマールとして示しておきます。

- 法人の場合:法人税法上の時価

- 法人個人間取引における個人:所得税法上の時価

- 親族内取引における個人:相続税法上の時価

上記のうち、「法人税法上の時価」と「所得税法上の時価」は、算定のベースを「相続税法上の時価」としていますので、以下では「相続税法上の時価」について説明します。

主要な評価方法の比較

相続税法上の時価が適用される相続や贈与の場合、非上場株式の評価は国税庁が示す財産評価基本通達に基づいて行われます。この方法は課税の公平性を確保するために標準化された評価方法です。

| 評価方法 | 適用対象 | 評価の基準 | 計算式 | 特徴・注意点 |

|---|---|---|---|---|

| 類似業種比準方式 | 主に大会社を保有する同族株主 | 類似業種の上場企業の株価を基に、1株当たりの配当金額、1株当たりの利益金額、1株当たりの純資産価額(簿価)の3つの指標を比較 | 類似業種の株価×(評価会社の配当金額÷類似業種の配当金額×0.3+評価会社の利益金額÷類似業種の利益金額×0.3+評価会社の純資産価額÷類似業種の純資産価額×0.4) | 理論的には市場価値に近い評価が可能です。適切な類似業種の選定や各指標の比較において専門的な判断が必要となります |

| 純資産価額方式 | 主に小会社を保有する同族株主 | 会社の総資産や負債を原則として相続税評価額に洗い替えて評価 | (評価後の総資産額-評価後の負債額-評価差額に対する法人税等相当額)÷発行済株式総数 | 会社の純資産を基に評価するため、含み損益を反映した実態に近い評価が可能です。のれんや将来の成長性などは反映されないため、成長企業の評価には適さない場合があります |

| 類似業種比準方式と純資産価額方式の併用 | 中会社を保有する同族株主 | 類似業種比準方式と純資産価額方式を一定の割合で組み合わせて評価 | 会社規模に応じた併用割合で算出 | 中会社に分類される企業の評価に用いられます。会社規模により併用割合が異なります |

| 配当還元方式(特例的評価方法) | 少数株主が保有する株式 | 株主が受け取る年間配当金額を一定の利率(10%)で還元 | 1株当たりの評価額=1株当たりの年間配当金額÷10% | 少数株主の立場を考慮し、配当以外の経済的利益を享受できない状況を反映した評価方法です。原則的評価方法と比較して低い評価額となることが一般的です |

税理士や公認会計士などの専門家に相談することで、適切な評価方法の選択や評価結果の妥当性の確認が可能となります。

企業価値評価に基づく方法

M&Aなどの取引目的で非上場株式を評価する場合、税法に基づく評価方法を利用することはなく、財務理論ないし実務慣習として確立した価値評価方法を用います。その主な方法には以下のようなものがあります。

DCF法(ディスカウンテッド・キャッシュフロー法)

将来のフリーキャッシュフローを現在価値に割り引いて企業価値を算出する方法です。成長性や将来性を反映できる点が特徴ですが、将来予測の精度に評価結果が大きく左右されます。

マルチプル法

類似企業の株価指標(PER、PBR、EBITDAマルチプルなど)を用いて企業価値を算出する方法です。比較的簡便に算出できますが、適切な類似企業の選定が重要となります。

時価純資産法

純資産価額方式と類似していますが、より詳細に資産・負債を時価評価し、のれん等の無形資産も考慮して企業価値を算出します。これらの企業価値評価方法は、取引の目的や対象企業の特性に応じて適切な方法を選択したり、複数の方法を併用したりすることが一般的です。非上場株式の評価は、目的や状況によって適切な方法が異なるため、専門家のアドバイスを受けながら進めることが重要です。特に、M&Aや事業承継などの重要な局面では、適切な評価が取引の成否や税務リスクに大きな影響を与える可能性があるため、慎重な対応が求められます。

▷関連:M&Aで買収プレミアムを株価に付ける理由|算出方法や注意点とは

非上場株式の取得価額

非上場株式を取得する際の取得価額は、購入代価に付随費用を加えた金額となります。付随費用は「有価証券」として資産計上される一方、付随費用に含まれない費用は「販売費および一般管理費」や「営業外費用」として費用(損金)計上します。

取得付随費用の範囲

取得付随費用は、株式購入時に発生する費用のうち、対価性が認められるものを指します。会計ルール上では取得関連費用とも呼ばれ、幅広い費用が含まれます。

証券会社への手数料

一般に、非上場株式の取得では、上場株式取得時に必要な証券会社への購入手数料や名義書換料は発生しません。

M&A関連費用

非上場会社の株式取得によるM&Aでは、デューデリジェンス費用や株式価値算定費用、仲介手数料、交通費などが発生します。これらの費用は、付随費用として資産計上するか、費用計上するかの判断が必要です。実務では、株式取得の意思決定前の費用は付随費用に含めず費用計上し、意思決定後の費用は付随費用として資産計上するというメルクマールが一般的です。意思決定のタイミングは、譲渡オーナーとの基本合意締結時や意向表明時が多いです。ただし、税務上は、付随費用の範囲について国税不服審判所の判断が分かれており、専門家への相談をお勧めします。

付随費用から除外できる費用

通信費と名義書換料については、少額であることから税務上、資産計上せず費用(損金)計上することが認められています。

非上場株式の取得のまとめ

非上場株式の取得には、M&A、直接交渉、相続・贈与などの方法があり、それぞれ税務・会計処理が異なります。評価方法も税法基準(類似業種比準価額方式、純資産価額方式など)と企業価値評価(DCF法、マルチプル法など)で大きく変わります。取得目的を明確にし、付随費用の取り扱いや減損処理に注意しながら、適切な方法を選択することが重要です。

みつきコンサルティングは、税理士法人グループのM&A仲介会社として15年以上の業歴があります。中小企業M&Aに特化した経験豊富なM&Aアドバイザー・公認会計士・税理士が多数在籍し、みつき税理士法人と連携することで、非上場株式の評価から取得価額の算定、税務・会計・法務面までワンストップでサポート可能です。ぜひご相談ください。

完全成功報酬のM&A仲介会社なら、みつきコンサルティングへ >

著者

- 事業法人第三部長/M&A担当ディレクター

-

宅食事業を共同経営者として立ち上げ、CFOとして従事。みつきコンサルティングでは、会計・法務・労務の知見を活かし、業界を問わず、事業承継型・救済型・カーブアウト・MBO等、様々なニーズに即した多数の支援実績を誇る。M&Aの成約実績多数、M&A仲介・助言の経験年数は10年以上

監修:みつき税理士法人

最近書いた記事

2026年2月8日M&Aの増加理由と背景は?今後の中小企業の会社売却の見通しも解説

2026年2月8日M&Aの増加理由と背景は?今後の中小企業の会社売却の見通しも解説 2026年2月8日M&Aのトレンドは?業界別に日本企業の今後の予測を解説

2026年2月8日M&Aのトレンドは?業界別に日本企業の今後の予測を解説 2026年2月8日M&A市場の規模・動向は?日本での件数推移・今後の展望を解説

2026年2月8日M&A市場の規模・動向は?日本での件数推移・今後の展望を解説 2026年2月7日M&Aニーズの高い人気の業種6選!業界別の動向・成約事例も紹介

2026年2月7日M&Aニーズの高い人気の業種6選!業界別の動向・成約事例も紹介