事業承継や経営戦略の1つとして、他の会社の子会社になる、というものがあります。いわゆるM&Aです。本記事では、子会社化の意味や譲渡オーナーの処遇を始め、子会社の手法やメリット・デメリットについて解説します。

「うちの会社でも売却できるだろうか…」、「何から始めればいいんだろう…」。そのようなオーナー経営者の不安に、中小企業向けM&A仲介会社みつきコンサルティングは、20年間・500件以上の支援実績にもとづく無料相談でお応えします。本格的な検討前の情報収集だけでもかまいません。まずはお話をお聞かせください。

> みつきコンサルティングにM&A仲介を無料相談する|税理士法人グループ

子会社化すると、株はどうなる?

「子会社化する」とは、譲受企業が、あなたの会社(譲渡企業)の株式の過半数を取得し、経営の主導権を得ることを意味します。これにより、株式を取得した譲受企業は「親会社」、株式を譲渡したあなたの会社は「子会社」という関係になります。子会社化はM&Aの一種です。子会社になっても、あなたの会社が消滅するわけではなく、独立した法人として存続し続けます。

▷関連:M&Aとは|目的やメリット・デメリット、手法、流れを簡単に解説

株式取得が多い

中小企業のM&Aでは、オーナー経営者が保有する株式を譲受企業に譲渡する「株式譲渡」という手法が多く用いられます。株式の譲渡価格は、会社の価値や当事者間の交渉によって決まります。子会社は親会社の経営方針の影響を受けますが、親会社の資金力やブランド力を活用して、さらなる成長を目指すことができます。

子会社すると、譲渡オーナーはどうなる?

会社を譲渡した後、オーナー経営者がどうなるかは、様々な選択肢があります。保有していた自社株を譲渡することで、その対価として現金(譲渡益)を受け取ることができます。

その後の身の振り方については、M&Aを機に経営から引退するケースもありますが、近年では、譲渡後も暫くの間、会長や相談役、あるいは顧問といった役職で会社に残り、事業の引継ぎや会社のさらなる成長に関与し続けるケースも珍しくありません。具体的な役職や役割は譲受企業との話し合いによって決まります。譲受企業としても、事業運営をスムーズに引き継ぐため、一定期間オーナーに残ってもらうことを契約条件として求めることが多いです。株式譲渡によって得た資金をもとに、新しいビジネスを始めるという選択をする人もいます。

▷関連:「中小企業には友好的M&A」の理由・敵対的買収との違い・手法とは

子会社化について詳しく解説します

子会社の概略は前述のとおりです。以下では、M&Aにより子会社するとはどういうことか、その詳細を説明します。

親会社・子会社の定義

企業間の関係性を表す言葉として、「親会社」「子会社」があります。まずは、親会社・子会社それぞれの定義を解説します。

親会社とは

親会社とは、子会社の経営権を握っている会社のことです。会社法では、「株式会社を子会社とする会社その他の当該株式会社の経営を支配している法人として法務省令で定めるもの」と定義されています。ただし、親会社の判別方法はさまざまあるため、定義が異なるケースがある点に留意が必要です。

子会社とは

子会社とは、株主総会や取締役会といった「自社の意思決定機関」を、特定の他社に支配されている状態の会社です。一般的には「保有する株式が50%を超えていること」とされていますが、50%に満たなくとも、実質的に支配されているとみなされる場合もあります。

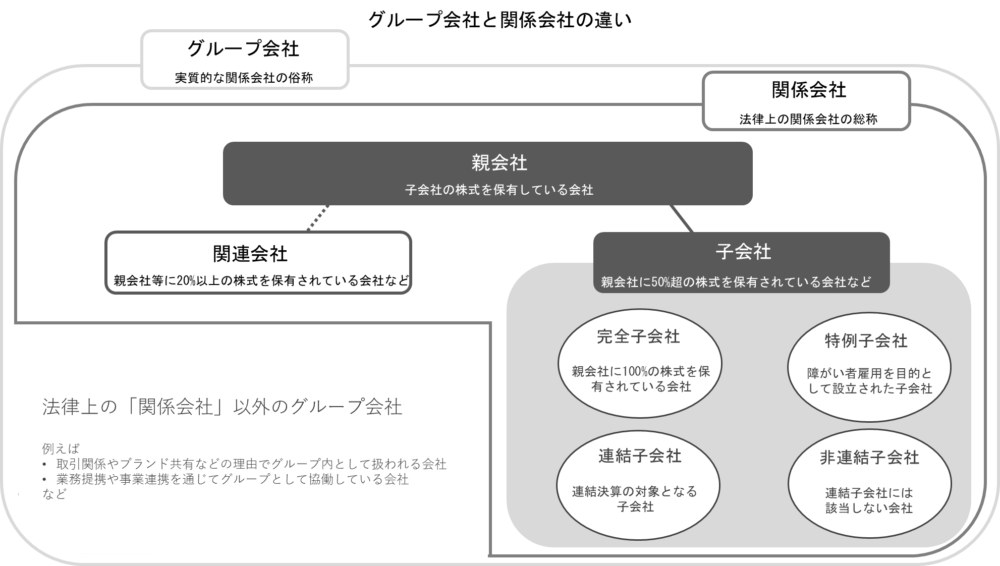

子会社には、主に、完全子会社、連結子会社、非連結子会社の3種類があります。いわゆる「グループ会社」との違いを含めた、子会社の範囲は下図のとおりです。

完全子会社とは

完全子会社とは、親会社が自社の株式を100%保有している状態のことです。完全なる支配関係にはなるため、「経営方針の決定スピードが上がる」「子会社の経営資源を100%活用できる」などのメリットがあります。

連結子会社とは

連結子会社とは、企業会計において、親会社の連結決算の対象(連結財務諸表の対象)となる子会社のことです。完全子会社と比べて、子会社の独立性をある程度維持しやすいというメリットがあります。

非連結子会社とは

非連結子会社とは、連結決算の対象にならない子会社のことです。一般的には、親会社の支配が一時的である場合や、売上規模が小さい子会社などが対象となります。

▷関連:グループ会社・関連会社とは?関係会社・子会社・兄弟会社との違い

子会社化と他のM&A手法との違い

経営統合の手段としては、子会社化は「買収」の1種です。ここでは、グループ化や合併といった、そのほかの手段との違いを解説します。

グループ化との違い

上記のとおり、子会社化とは、ある特定の会社の経営権を獲得することです。一方、グループ化は、企業同士が株式の持ち合いなどを通じて1つのグループを形成することを指します。

▷関連:コングロマリットとは|事例・利点と欠点・ディスカウント解消の手法

合併との違い

A社とB社という会社がある場合、子会社化は、A社がB社の経営権を獲得することです。一方、合併とは、A社とB社が1つの会社になることを指します。なお、企業の合併は「吸収合併」と「新設合併」という2つのパターンに分けられます。吸収合併の場合は、一方が消滅して1つの会社になり、新設合併の場合は、どちらも消滅して新しい会社が設立されるという点が特徴です。

▷関連:M&Aの経営統合|合併や資本提携との違い・メリットとデメリット

買収との違い

子会社化とは、他企業の株式の過半数を取得し、経営権を握ることです。一方、買収は株式を「買い取る」ことを指し、増資や株式分割による取得は含みません。つまり、買収は子会社化の手段の1つであり、子会社化のほうが広い概念です。買収という言葉よりも子会社化という表現のほうが、ビジネス上のイメージが柔らかいという違いもあります。

▷関連:企業買収とは?目的・利点と欠点・種類と手法・流れ・M&Aの注意点

資本業務提携との違い

資本(業務)提携とは、企業間で株式を持ち合いながら業務協力を行う提携形態です。子会社化では親会社が過半数の株式を取得して経営権を掌握するのに対し、資本業務提携では経営の独立性を保ちながら協力関係を築きます。資本業務提携では通常、相互に少数の株式を所有し、対等な立場で協力を進める点が子会社化との大きな違いです。

▷関連:資本提携とは?業務提携や子会社化との違い・メリットとデメリット

分社化との違い

分社化とは、自社の組織や事業の一部を切り離して独立した子会社を作ることです。子会社化は外部の会社を自社グループの支配下に置くのに対し、分社化は自社の事業部門を分離する点で異なります。また、分社化では親会社が子会社の株式を100%保有するケースが一般的ですが、子会社化では状況に応じて様々な出資比率が見られます。

▷関連:子会社株式の譲渡とは?方法・利点と欠点・手続・税務・注意点を解説

M&Aにおける子会社化の4つの手法

子会社化の手法には、主に株式譲渡、事業譲渡、株式移転、株式交換、事業譲渡の4つがあります。実務上、多用される手法はダントツで株式譲渡です。たまに事業譲渡も利用されます。

株式譲渡

株式譲渡とは、譲渡側が譲受側に自社が保有する株式を譲渡することです。譲渡側が自社の株式を渡し、譲受側はその対価として金銭を支払います。4つのなかでも、とくに多く用いられる手法です。

事業譲渡

事業譲渡は、譲渡側の株式を譲り渡す代わりに、譲渡側の事業の一部または全部を譲り受ける手法です(よって、厳密には子会社化ではありません)。承継する対象は、譲渡側・譲受側双方の話し合いによって決定されます。また、対価は譲渡企業へ支払われます。譲渡側にとっては、採算の合わない事業をピンポイントに手放すことができる点がメリットです。

株式移転

株式移転では、まず複数の会社で新たに親会社を設立し、親会社に自社の株式を移転させます。これにより、親会社・子会社という支配関係を築くことが可能です。主に事業規模の拡大や、業界再編などを目指す企業によって用いられます。M&A(子会社化)で採用されることは殆どなく、既存の複数のグループ会社を新設するホールディングスの100%子会社としてぶら下げる、グループ内再編の手法として利用されることが見受けられます。

株式交換

親会社となる譲受側が譲渡側の株式をすべて保有する手法の一つです。株式譲渡との大きな違いは、金銭ではなく「譲受企業の株式」が対価になる点です。また、株式交換は、他社を完全子会社とする場合にのみ用いられます。

▷関連:M&Aスキームの種類は?広義と狭義・手法の選択・事例も紹介

子会社化のメリット・デメリット

ここからは、M&Aによる子会社のメリットとデメリットを譲渡側と譲受側に分けて説明します。

譲渡オーナーの子会社化のメリット

まずは、譲渡側のメリットからです。

親会社の経営資源を活用できる

ある会社の子会社となることで、親会社の持つノウハウや技術、ブランド力といった経営資源を活用できるようになります。また、親会社の経営資源を活かすことで、事業の拡大や経営の健全化を目指すことが可能です。

経営における後ろ盾ができる

一般的に、親会社は子会社と比べて、企業としての資金力が高い傾向です。親会社の支援を受けることで、子会社の経営を立て直せる場合もあります。親会社という強力な後ろ盾ができることで、経営の安定性を高められるでしょう。

福利厚生を充実させられる

一般的に、親会社の子会社となった場合、会社の福利厚生は親会社に準ずることになります。親会社と同じ企業年金に加入できたり、親会社が保有する保養所を利用できたりと、従業員に対する福利厚生を充実させられる点もメリットといえるでしょう。

譲渡オーナーの子会社化のデメリット

子会社化は譲渡側にさまざまなメリットをもたらす一方、いくつかのデメリットも存在します。

親会社の評価の影響を受けやすい

子会社は、親会社に対する世間の評価をよくも悪くも受けやすい傾向があります。たとえば、親会社が不祥事を起こした際は、親会社とまとめて子会社のイメージも悪化するおそれがあるでしょう。

自社のブランド力が失われやすい

親会社の意向によっては、これまで築きあげてきたブランドを使用できなくなる場合があります。たとえば、グループ全体での一体感を演出するために、これまで使用してきた製品や社名の変更を求められることなどが考えられるでしょう。

▷関連:アライアンスとは?M&A・資本提携との違い・デメリット対策・手順

譲受企業の子会社化のメリット

ここからは、譲受側のメリットを解説します。

責任の所在を明確化できる

事業譲渡や合併により複数の会社が1つの会社になると、1社でいくつもの事業を運営する必要がでてきます。一方、子会社化すれば、それぞれの事業における利益責任の所在を明確にすることが可能です。また、責任の所在が明らかになることで、利益向上のため、より的確な対策を講じられるでしょう。

親子会社の間で利益を移動できる

自社とは別の会社としておけば、企業間での利益の移動が可能となります。たとえば、子会社に仕事を発注すれば、親会社の利益を子会社へ移動することができます。子会社に損失が生じている場合の対応や、節税対策としても有効な方法です。

譲受企業の子会社化のデメリット

M&Aによる子会社化は譲受側にとってもメリットが多い一方、いくつかの注意点もあります。

親会社の負担が増加する

ある会社を子会社化した場合、親会社は子会社の分の会計処理も行わなければなりません。また、親会社は子会社の業績を評価するため、目標の達成状況や株価なども分析する必要があります。親会社と子会社、両方の事務作業が生じることで、親会社の人事部や経理部に大きな負担がかかってしまうでしょう。

子会社の業績を支援する責任が生じる

子会社の業績によっては、親会社による支援が求められることもあるでしょう。子会社の赤字が続くと、親会社としてもさまざまな施策を講じる必要があり、大きな負担となる恐れがあります。

▷関連:M&Aのメリットとデメリットを網羅!全関係者の立場と手法別に解説

みつきコンサルティングが仲介した子会社化の事例

みつきコンサルティングは、これまで500件を超えるごM&Aを支援してまいりました。公認会計士・税理士ら専門家チームが、完全成功報酬制で支援した成約事例から、大手企業に参画して子会社化した事例をご紹介します。

70歳超で後継者が不在の企業が地元同業に子会社化

譲渡企業:ビルメンテナンス(売上約3億円)

譲受企業:ビルメンテナンス(売上約60億円)

スキーム:株式譲渡

創業以来地域密着で年商約3億円のビル清掃業が、70歳超の経営者の後継者不在を背景に、従業員の処遇課題を解決し地元同業の上場企業傘下への譲渡を実現。

規模拡大の限界を建設コンサル大手の子会社化で解決

譲渡企業:地盤構造解析(売上約2億円)

譲受企業:建設コンサル(売上約250億円)

スキーム:株式譲渡

創業20年の地盤・構造物解析特化企業が規模拡大の限界とAI・IoT投資課題を背景に、解析業務の内製化を目指す建設コンサル大手への譲渡で後任社長選出を実現。

上記は当社のM&A仲介実績のほんの一部です。様々な業界・規模の成約事例を下記のページでご紹介しておりますので、ぜひご覧ください。

その他の子会社化の事例

ここからは、上記以外のM&Aによる子会社化の事例(当社は非関与)を紹介します。

Chatwork株式会社×株式会社ミナジン

2022年、クラウド型ビジネスチャットツール「Chatwork」を提供するChatwork株式会社は、株式会社ミナジンを子会社化しました。株式会社ミナジンは、クラウド型の勤怠管理システムや人事評価システムなど、人事労務関連の事業を幅広く手がける会社です。今回の子会社化は、双方のサービスを連携することで、働き方改革の推進やコンプライアンスの強化を目指すねらいです。

ウエルシアホールディングス×ふく薬局

ドラッグストアチェーンを運営するウエルシアホールディングスは、沖縄県の人口の継続増加や出生率が全国一という点に着目し、同県でドラッグストアを運営するふく薬局を子会社化しました。経営規模を拡大することで、業界での競争力をさらに高めることが目的です。

▷関連:近年のM&A事例|最近の有名な事例・中小企業の成功事例も紹介

M&Aによる子会社化のまとめ

M&Aによる子会社化は、譲渡側にとって親会社の経営資源やブランド力を活用できる一方、独自性が失われる可能性があります。譲受側にとっては責任の所在を明確化できる反面、管理コストの増加や子会社の赤字補填といった負担も生じます。株式譲渡を中心とした手法があり、自社の経営戦略や事業承継の方向性に照らして、メリットとデメリットを十分に比較検討することが重要です。

みつきコンサルティングは、みつき税理士法人グループのM&A仲介会社として15年以上の実績を持ちます。中小企業のM&Aに特化し、経験豊富なM&Aアドバイザー、公認会計士、税理士が多数在籍しています。子会社化の候補先選定から財務・税務面のサポート、契約締結まで一貫した支援が可能です。M&Aによる子会社化をご検討の際は、ぜひ当社にお気軽にご相談ください。

完全成功報酬のM&A仲介会社なら、みつきコンサルティングへ >

著者

- 事業法人第三部長/M&A担当ディレクター

-

宅食事業を共同経営者として立ち上げ、CFOとして従事。みつきコンサルティングでは、会計・法務・労務の知見を活かし、業界を問わず、事業承継型・救済型・カーブアウト・MBO等、様々なニーズに即した多数の支援実績を誇る。M&Aの成約実績多数、M&A仲介・助言の経験年数は10年以上

監修:みつき税理士法人

最近書いた記事

2026年2月8日M&Aの増加理由と背景は?今後の中小企業の会社売却の見通しも解説

2026年2月8日M&Aの増加理由と背景は?今後の中小企業の会社売却の見通しも解説 2026年2月8日M&Aのトレンドは?業界別に日本企業の今後の予測を解説

2026年2月8日M&Aのトレンドは?業界別に日本企業の今後の予測を解説 2026年2月8日M&A市場の規模・動向は?日本での件数推移・今後の展望を解説

2026年2月8日M&A市場の規模・動向は?日本での件数推移・今後の展望を解説 2026年2月7日M&Aニーズの高い人気の業種6選!業界別の動向・成約事例も紹介

2026年2月7日M&Aニーズの高い人気の業種6選!業界別の動向・成約事例も紹介