企業評価においては、企業価値・事業価値・株式価値を正しく把握することが重要です。これらの概念を理解することで、M&Aや事業承継を検討する際の判断材料として活用できます。本記事では、それぞれの概念や関連性について、中小企業のオーナー経営者の皆様にも分かりやすく解説します。

「うちの会社でも売却できるだろうか…」、「何から始めればいいんだろう…」

そのようなオーナー経営者の不安に、中小企業向けM&A仲介会社みつきコンサルティングは、20年間・500件以上の支援実績にもとづく無料相談でお応えします。本格的な検討前の情報収集だけでもかまいません。まずはお話をお聞かせください。

> みつきコンサルティングにM&A仲介を無料相談する|税理士法人グループ

企業価値とは

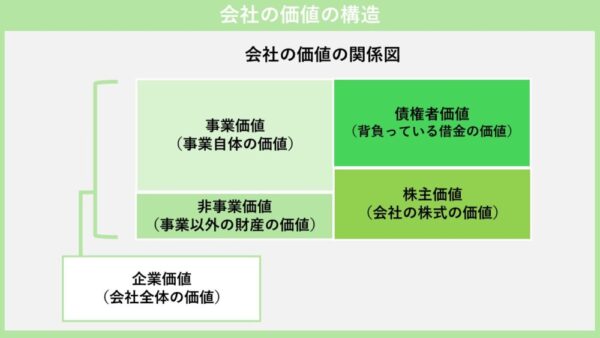

企業価値とは、企業全体の価値を示すものです。企業価値のほとんどは事業価値が占めますが、会社には非事業資産も存在するため、これらを合計して企業価値といいます。

▷関連:企業価値評価とは?流れ・費用・算定方法・M&A実務でのポイント

企業価値は株式価値(時価総額)と混同されがちですが、企業価値と株式価値は異なる意味を持ちます。株式価値は企業価値の中の株主の取り分のこと言います。貸借対照表で言うと「純資産額」が近いイメージですが、厳密には一致しません。

▷関連:時価総額の計算方法|企業価値や株主価値との違い・非上場企業の評価

事業価値とは

事業価値とは、その事業が将来生み出すフリー・キャッシュ・フローの現在価値です。貸借対照表の純資産の価値だけではなく(または純資産価値とは無関係に)、超過収益力(のれん)や無形資産、知的財産価値も含めた事業の総合的な価値になります。

ただし、事業に直接関係のない資産は事業価値に含まれません。具体的には、現金預金、遊休資産、投資用有価証券などが該当します。これらの資産は非事業用資産として事業価値とは別に評価されます。

M&A手法として事業譲渡を採用する場合には、この事業価値をベースとして、譲渡価格を算出していくことになります。

株式価値とは

株式価値(株主価値)とは、企業価値のうち、株主に帰属する部分です。上場企業であれば時価総額(株価×発行済株式数)が近い概念ですが、厳密には異なります。

M&A手法として株式譲渡を採用する場合には、この株式価値が譲渡価格の交渉のベースとなります。世の中で行われるM&Aの大部分は株式譲渡のため、譲渡オーナー、譲受企業の双方にとって最も関心の高い企業評価額ということになります。

▷関連:自社株式を譲渡するときの価格は?税務上の時価とM&A株価の違い

混同しがちな英語略

企業財務やM&A取引の現場では英語略が頻繁に使われるため、企業価値・事業価値・株式価値のそれぞれの英語略も知っておくと良いでしょう。なお、価値評価する行為はバリュエーション(Valuation)と言います。

一般的な英語表記

それぞれ以下のように表記されます。

- 企業価値:EV(Enterprise Value、またはCorporate Value)

- 事業価値:EV(Enterprise Value、またはBusiness Enterprise Value)

- 株式価値:EQV(Equity Value、またはShareholder Value)

「EV」は企業価値か、事業価値か?

上記のようにEV(Enterprise Value)は、企業価値の意味でも、事業価値の意味でも使用されます。

正しくはEV=事業価値なのですが、実務上はEV=企業価値として表現されることも慣習化していますので、どちらのEVを指しているかは、文脈に応じて理解する必要があります。

企業価値と事業価値・株式価値の違い

混同されやすい企業価値と事業価値、株式価値の違いについて解説します。これらの関係性を理解することで、M&Aにおける適切な評価が可能となります。

企業価値の構成要素

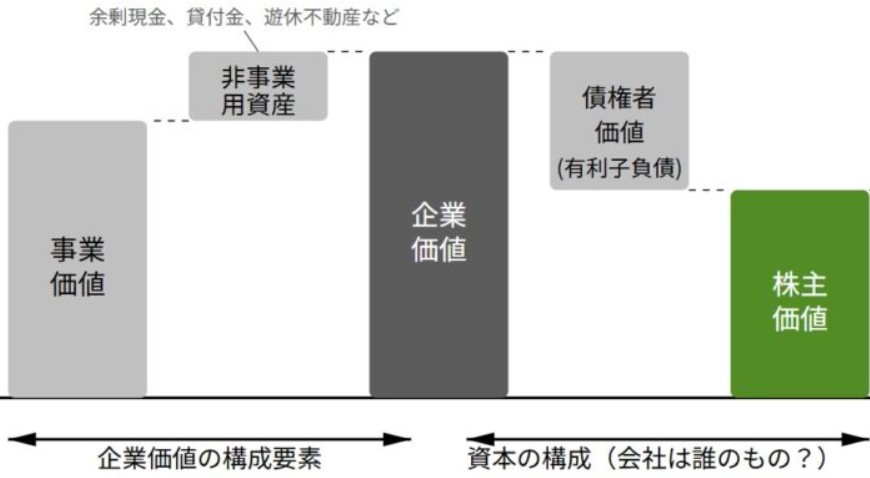

事業価値は企業価値の一部を構成します。前述の通り、企業価値は事業価値に非事業用資産も含めた価値でした。算式は以下となります。

企業価値=事業価値+非事業用資産

非事業用資産は、事業に利用してない資産の価値です。例えば、余剰キャッシュや収益物件・遊休不動産(時価)、保険積立金(時価)などが該当します。

株式価値の算出方法

株式価値も企業価値の一部を構成します。企業全体の価値である「企業価値」から有利子負債を差し引いたものが「株式価値」です。この関係は以下の算式で表されます。

株式価値(株主価値)=企業価値-有利子負債

企業価値の評価方法

企業価値に関して、以下のような点も知っておいて良いと思います。

企業価値評価の具体的手法

企業価値や事業価値の評価手法には、主に以下の3つのアプローチがあります。

コストアプローチ

貸借対照表の純資産に着目する方法です。「簿価純資産法」や「時価純資産法」があり、算出根拠が客観的で分かりやすいのが特徴です。一方で、将来の収益性やシナジー効果を反映しにくい点がデメリットです。

▷関連:コストアプローチで見る中小企業M&Aの価値評価|時価純資産法ほか

マーケットアプローチ

類似した上場企業や過去の取引事例と比較する方法です。「類似企業比較法」などが代表的で、市場相場を反映した客観的な評価が可能です。ただし、比較対象となる適切な類似企業が見つからない場合は適用が困難です。

▷関連:マーケットアプローチとは企業価値の評価方式|種類・難点・実例

インカムアプローチ

将来生み出すと予測される収益(キャッシュフロー)を現在価値に割り引いて算出する方法です。「DCF法」が代表的です。将来性やシナジー効果を織り込める反面、事業計画に基づくため主観が入りやすい点に留意が必要です。

▷関連:インカムアプローチの種類・計算方法を平易に解説|DCF方式ほか

企業価値を見る上での留意点

企業価値の理解に際しては以下の点に留意ください。

複数の手法を組み合わせることが多い

企業価値評価を行う際には、複数の手法を組み合わせて総合的に判断することが重要です。単一の手法に依存することなく、それぞれの手法の特徴を理解した上で活用することが求められます。

中小企業特有の問題

中小企業の企業価値評価では、財務情報の透明性や将来予測の確度などに課題があることが多いです。そのため、複数の評価手法を併用し、総合的な判断を行うことが特に重要となります。また、オーナー経営者の影響力が強い中小企業では、経営者のリスクや後継者問題なども評価に影響を与える要素として考慮する必要があります。これらの要素は定量化が困難ですが、企業価値に大きな影響を与える可能性があります。

非流動性ディスカウントの妥当性

非上場株式をDCF法やマルチプル法などの手法を用いて評価する場合、いわゆる非流動性ディスカウントを適用することが一般的です。DCF法の場合は特に、2重に減価されててないかに注意ください。

▷関連:非流動性ディスカウントとは?M&Aの売却価格への影響と判例を解説

企業価値評価のタイミング

企業価値の算定においては、タイミングを考慮に入れることがあります。決算期末や四半期末など、財務状況が明確になる時期を評価基準日に設定することで、より正確な価値算定が可能となります。

▷関連:企業価値評価のタイミングは?M&Aでの算定時期・方法とは

アーンアウトと企業価値

対象会社の将来の業績が見通し難い等のにより企業価値の算定が難しいことがあります。そのような場合には、アーンアウト条項を設けることで、将来の業績に応じて追加対価を支払う仕組みを導入することが可能です。これにより、評価の不確実性を軽減し、譲渡オーナーと譲受企業の双方にとって公平な取引条件を設定できます。

▷関連:アーンアウト(条項)とは?M&Aでの決め方・会計・税務処理

M&Aにおける企業価値向上の戦略

企業価値を高めるためには、次の3つのポイントを重視して取り組むことが効果的です。それぞれのポイントについて解説しますので、日々の企業運営の際の参考にしてみてください。

収益力の向上策

収益力を向上させるためには、営業力を強化し売上高を向上させることやコスト削減し利益率を向上させるなどの施策が有効です。例えば、提携先の拡大や事業エリアの拡大で売上高を向上、業務の外注切り替えや、生産管理の精度向上によってコストカットを図り利益率を向上などの方法が考えられます。

収益力向上の取り組みは、直接的に企業価値の向上につながります。特に、営業力強化やコスト削減といった要素は企業価値を押し上げる重要なバリュードライバーとして機能し、継続的な収益性の改善は、将来キャッシュフローの増加を通じて企業価値を押し上げる効果があります。

▷関連:バリュードライバーとは?分析で企業価値を向上させる手法!

投資効率の改善方法

遊休資産は投資効率を低下させる原因となるため、未使用の倉庫や不良在庫の整理などを検討することが重要です。遊休資産を放置することはコストがかかるだけでなく、企業価値にマイナス影響を与えるため、事業に使わない遊休資産は処分の検討も良いでしょう。

投資効率の改善は、限られた資本をより効果的に活用することで、企業全体の収益性向上につながります。これにより、投資家や譲受企業からの評価も高まることが期待されます。

財務の健全化による価値向上

企業価値向上には財務の健全化が重要です。不良資産への対応や借入金の返済によって企業価値が向上します。事業価値を高め健全な財務の構築が、企業価値向上に直結するポイントとなります。

一般に、負債比率が高い企業ほど株式価値は低くなり易いです。財務の健全化は、企業の安定性と成長性の両面から企業価値に良い影響を与えます。適切な資本構成を維持することで、事業の持続性を高め、長期的な企業価値の向上を実現できます。

▷関連:負債比率とは?計算式・適正な目安・業種別の平均・M&Aへの影響

よくあるご質問|企業価値と事業価値・株式価値の違い

M&Aを検討されるオーナー経営者や、譲受を検討される譲受企業様にとって、「価値」の概念を正しく理解することは非常に重要です。M&Aにおける価値にはいくつかの種類があり、それぞれ意味合いが異なります。ここでは、 M&Aで用いられる主な「価値」について、FAQを紹介します。

M&Aでよく使われる「価値」には、主に事業価値、企業価値、株式価値の3つがあります。これらはそれぞれ異なる概念であり、M&Aのどの段階でどのような意味で使われるかを理解しておくことが重要です。

事業価値は、会社や事業が将来生み出すであろうキャッシュフロー(利益)から算出される価値です。事業に使われている資産(事業資産)から創出される価値であり、会社の収益力を示す「のれん」のような要素も含まれます。会社全体というよりは、事業そのものの稼ぐ力に着目した価値と言えます。企業価値評価の手法で最初に算出されるのが、この事業価値であることが多いです。

企業価値は、事業価値に非事業資産の価値を加えたものです。非事業資産とは、事業とは直接関係なく、会社の業績にあまり影響しない資産のことです。例えば、余剰の現金預金や遊休不動産などが該当します。企業価値は、会社全体の価値を示す概念です。

株主価値は、企業価値から有利子負債などの他人資本(返済義務のある負債)を差し引いたものです。会社全体の価値(企業価値)のうち、株主に帰属する部分を意味します。貸借対照表でいうと、資産から負債を引いた純資産に近い概念ですが、評価によって算出された企業価値を基に計算される点が異なります。

株式譲渡の場合、譲渡オーナーが最終的に受け取る対価は、原則として株式価値に基づいています。会社全体の価値である企業価値から、銀行への返済など他人資本の返済分を差し引いた残りが、株主への分配分となるためです。M&Aのニュースなどで「〇〇億円で譲渡」と報道される金額は、この株式価値を指している場合が多いです。

これらの価値の違いを理解しないと、M&A交渉で提示された金額がどの価値を意味するのかが分からず、想定していた譲渡対価と実際の受取額が大きく異なるトラブルにつながる可能性があるためです。特に、提示された「価値」が事業価値なのか企業価値なのか、あるいは株式価値なのかを明確に確認することが、M&Aを成功させる上で非常に重要です。

企業価値評価で一般的に用いられる手法(例えば、EBITDAマルチプル法やDCF法など)で直接的に算出されるのは、事業価値であることが多いです。これらの手法は、事業が将来生み出す収益力を基に価値を計算するため、非事業資産による価値は通常含まれません。したがって、評価によって算出された事業価値に非事業資産の価値を加算し、有利子負債を差し引くことで株式価値を計算する流れになります。

M&Aの交渉、特に意向表明などにおける「価値」の提示額が、どの価値(事業価値、企業価値、株式価値)を指しているのかを必ず確認するようにしてください。特に、企業価値評価の手法で算出された金額が提示された場合、それが事業価値を基にしているのか、非事業資産を含めた企業価値を指すのか、有利子負債を考慮した株式価値なのかを明確にする必要があります。提示額が企業価値と書かれていても、実際には事業価値の意味合いで使われているケースも見受けられるため、譲渡オーナーとしてはご自身の受取額(株式価値)がいくらになるのかを慎重に確認することが大切です。

非事業資産とは、会社の事業活動に直接的に関わっていない資産のことです。会社の収益を生み出す源泉ではない資産であり、例えば事業活動で通常必要とされる水準を超える現金預金(余剰キャッシュ)や、事業に使用されていない不動産(遊休不動産)、あるいは投資有価証券などが含まれます。これらの非事業資産の価値は、事業価値とは別に企業価値に加算されます。

有利子負債は、銀行借入や社債など、将来返済する必要のある負債のことです。会社全体の価値である企業価値は、債権者(銀行など)と株主の両方に帰属する価値の合計と考えることができます。したがって、企業価値から有利子負債を差し引いたものが、株主に帰属する価値、つまり株式価値(株主価値)となるため、仮に企業価値が大きくても有利子負債も多いと株式価値は小さくなります。

企業価値のまとめ

企業価値の概念とその構成要素である事業価値・株式価値の違いについて詳しく解説しました。企業価値評価は、M&Aや事業承継における適正な譲渡価格を決定する基礎となります。

中小企業の企業価値向上には、収益力の向上、投資効率の改善、財務の健全化が効果的です。みつきコンサルティングは、中小企業のM&Aに特化した豊富な実績を持つM&A仲介会社として、企業価値評価から取引完了まで一貫したサポートを提供しています。みつき税理士法人との連携により、税務・法務面も含めたワンストップサービスでお客様の成功を支援いたします。

完全成功報酬のM&A仲介会社なら、みつきコンサルティングへ >

著者

- 名古屋法人部長/M&A担当ディレクター

-

人材支援会社にて、海外人材の採用・紹介事業のチームを率いて新規開拓・人材開発に従事。みつきコンサルティングでは、強みを生かし人材会社・日本語学校等の案件を中心に工事業・広告・IT業など多種に渡る案件支援を行う。M&Aの成約実績多数、M&A仲介・助言の経験年数は10年以上

監修:みつき税理士法人

最近書いた記事

2026年1月13日M&A仲介とは?役割・種類・メリットとデメリット・手数料・選び方

2026年1月13日M&A仲介とは?役割・種類・メリットとデメリット・手数料・選び方 2026年1月12日企業価値評価のタイミングは?M&Aでの株価算定の時期を解説

2026年1月12日企業価値評価のタイミングは?M&Aでの株価算定の時期を解説 2026年1月3日M&Aコンサルタントの年収は?仲介業界の実際の相場を解説

2026年1月3日M&Aコンサルタントの年収は?仲介業界の実際の相場を解説 2026年1月3日M&A業界へ未経験で転職!成功の条件と会計知識が活きる理由

2026年1月3日M&A業界へ未経験で転職!成功の条件と会計知識が活きる理由