同族会社とは、上位3つの株主グループが議決権の50%超を保有している会社です。本記事では、同族会社に該当した場合の税務上の特別な取扱い等について解説します。

「うちの会社でも売却できるだろうか…」、「何から始めればいいんだろう…」

そのようなオーナー経営者の不安に、中小企業向けM&A仲介会社みつきコンサルティングは、20年間・500件以上の支援実績にもとづく無料相談でお応えします。本格的な検討前の情報収集だけでもかまいません。まずはお話をお聞かせください。

> みつきコンサルティングにM&A仲介を無料相談する|税理士法人グループ

同族会社とは(税務上の定義)

同族会社とは、少数(3人以下)の株主グループが、その会社の発行済株式等の50%超を保有している会社のことを指します。この定義は法人税法で規定されており、同族会社に該当すると税法上の固有の規定が適用されることになります。

国税庁が公表する会社標本調査(令和3年度分)でも、同族会社は全体の96.5%となっており、法人の大多数を占めています。

親族経営や非公開会社との違い

同族会社は「親族経営」や「非公開会社」と混同されることがありますが、それぞれ異なる意味を持ちます。

親族経営とは

親族経営とは、親族によって運営される会社のことです。一方、同族会社とは、法人税法により規定されているもので、特定の株主が経営権を持つ会社を指します。親族経営が同族会社の要件を満たすこともありますが、同族会社が必ずしも親族のみで構成されるわけではありません。

非公開会社とは

非公開会社とは、全ての株式に譲渡制限が設けられている会社のことです。同族会社とは異なる定義であることに注意が必要です。

▷関連:親族内での事業承継|手順・方法・メリットとデメリット・株式譲渡

同族会社のメリット・デメリット

最後に、同族会社であることのメリットとデメリットを紹介します。

税務面に限らないメリットとデメリットになります。

▷関連:事業承継とは|3つの承継先・対象・方法や成功事例・進め方も解説

同族会社のメリット

同族会社のメリットには以下のようなものがあります。

迅速な意思決定

同族会社は、株主が親族や特別の関係にある者に限定されているため、株主間の意思疎通が円滑に行えます。その結果、経営方針の決定をスムーズに行うことができ、機動的な事業運営が可能となります。株主総会などの手続きもスピーディーに進めることができるため、ビジネス環境の変化に素早く対応することができます。

一方で、第三者からの出資を受けている会社の場合、会社の意思決定をする際の株主総会において召集の手間や意思統一のプロセスを踏む必要があるため、スムーズな経営方針の決定が難しいと言えます。

長期視点での事業運営

同族会社では、株主が限定されている分、長期的な視点に立った事業計画を立てやすいというメリットがあります。株主間で将来的な事業の方向性や投資計画について合意形成がしやすく、安定的な資金調達を行いながら、継続的な事業の発展を目指すことができます。従って、第三者からの意見に左右されず、会社や業界の市場性に沿った事業承継計画を長期的に練ることができます。

円滑な事業承継

同族会社においては、株主が親族など特別の関係にある者に限られているため、事業承継をスムーズに行いやすいというメリットがあります。後継者の選定や株式の承継などについて、株主間の合意形成が比較的容易であり、従業員の雇用も安定的に維持しながら、事業を円滑に引き継ぐことができます。

同族会社は、このようなメリットを活かすことで、一般の会社とは異なる強みを発揮することができます。ただし、株主間の緊密な関係性ゆえのデメリットにも留意し、適切なガバナンス体制を構築することが重要です。

▷関連:同族会社の株式譲渡|かかる税金、注意点、個人間・会社個人間など

同族会社のデメリット

同族会社には、以下のようなデメリットが存在します。

ワンマン体制になりやすい

同族会社では、経営陣の権限が強いため、従業員が意見を出しにくい環境が生まれやすいものです。このような状況では、新しい発想や批判的な意見が出にくくなり、組織の改革や効果的な問題解決が困難になることがあります。その結果、経営が個人的な利益に偏りやすくなり、組織の健全性や長期的な発展に悪影響を及ぼすことがあります。

後継者候補が限られる

同族会社を維持しようとすれば、後継者を家族や親族から選ぶになり、候補者の選択肢が限られます。適切な経営能力を持つ人材が一族内にいない場合や、少子化により後継者自体が存在しないケースも増えており、事業承継の選択肢が狭くなることが大きな課題となっています。

法人税上の不利益

前述の通り、同族会社には税法上の特則規定が適用され、留保金課税や役員賞与の損金不算入などの制限が課されます。これらの規定により、同族会社は一般の会社と比べて税務上不利になるケースがあります。

事業承継時の税務リスク

同族会社の状態で事業承継を進めようとすると相続や贈与に伴う諸問題、特に相続税や贈与税という重い税負担を避けて通れません。事業承継時に株式の評価額が適正でない場合には、税務当局から否認されるリスクもあるため、専門家の助言を得ながら、長期戦で対策検討に取り組む必要があります。

▷関連:家族に株式を譲渡・承継する方法|手順・税金面・利点と欠点とは

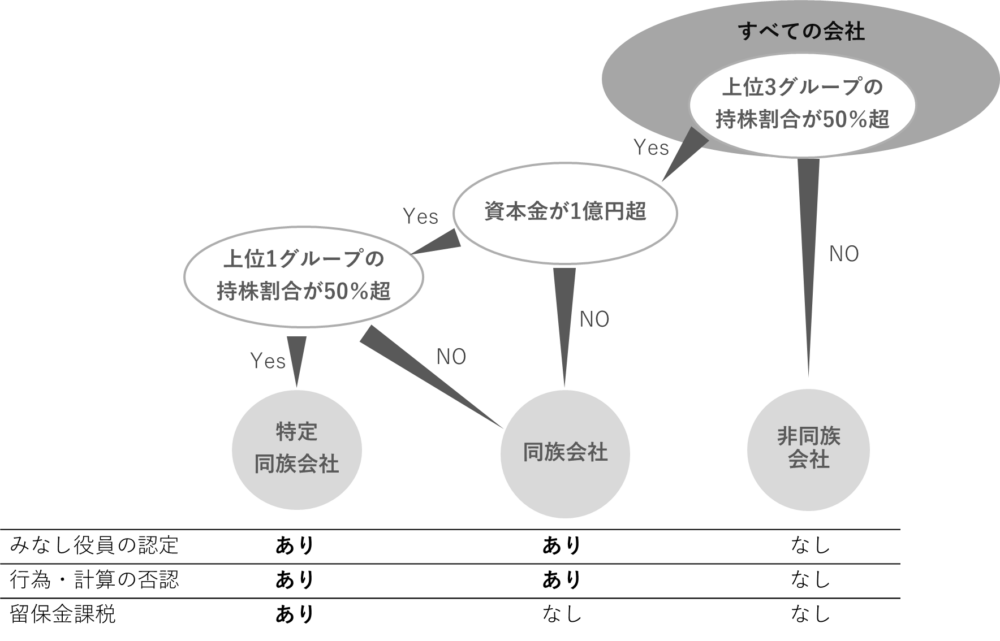

同族会社の判定

税務上、同族会社の判定は以下の基準に基づいて行われます。

具体的な判定基準

- 法人税法では、株主等の3人以下とその同族関係者である個人や法人が、以下のいずれかの条件に当てはまる場合に同族会社と判定されます。保有する株式の数または出資の金額が、その会社の発行済株式の総数または出資の総額の50%を超える(議決権のない株式も含む)

- 保有する議決権が、その会社の議決権の50%を超える

- 持分会社(合名会社、合資会社、合同会社)である場合に社員の総数の50%を超える

株主等とは株式名簿に名前が記載されている人のことを指します。ただし、会社の株主名簿に記載されている株主と、実際の株式の所有者が異なる名義株については、実質的な所有者が株主等として取り扱われます。そのため、名義を貸している株主名簿上の株主は株主等に含まれません。

自己株式を保有する法人の場合、その法人は株主等には含まれず、発行済株式の総数にも自己株式は含まれません。

同族関係者の定義

同族会社の判定上の株主グループに含める同族関係者とは、会社の株主等の1人とその者と特別の関係にある個人及び法人のことを指します。具体的には以下のような関係者が該当します。

特殊関係個人

株主グループの判定に含める同族関係者(個人)は以下に該当する個人です。

1.株主等の親族(配偶者、6親等内の血族、3親等内の姻族)

2.株主等の内縁の配偶者(婚姻の届出をしていないが事実上婚姻関係と同様の事情にある者)

3.個人株主の使用人

4.1~3以外で株主等から金銭や資産の援助を受け生計を維持している者

5.2~4の者と生計を一にする親族(生計を一にするとは必ずしも同居していることを必要としない)

特殊関係法人

株主グループの判定に含める同族関係者(法人)は以下に該当する法人です。

1.株主等の1人で50%超の株式や議決権を有している他の会社

2.株主等の1人と1の会社で50%超の株式や議決権を有している他の会社

3.株主等の1人と1と2の会社で50%超の株式を有している会社

▷関連:親の会社を継ぐべき?メリットとデメリット・手続・娘に継げるか解説

同族会社に固有の税務上の取扱い

同族会社には、税法上のいくつかの特別な規定が適用されます。

これらは同族会社の特性を考慮して設けられた規定で、主に以下のようなものがあります。

みなし役員の認定(賞与等の損金不算入)

労働者(使用人)に支払われた給与は、原則として損金に算入されますが、役員に対する給与には制限があります。同族会社においては、本来役員であるべき人物を使用人として扱うことで税金逃れ(租税回避行為)を防ぐため、役員の範囲に関する規定が設けられています。

これを「役員または使用人兼務役員の範囲の特例」といい、同族会社の使用人のうち以下の要件すべてに該当し、かつ経営に従事していると認められた場合は、「みなし役員」と判定されます。その場合、その者への賞与等は損金不算入となります。

● 同族会社と判定されるもとになった上位3位以内の株主グループに属している

● その株主グループが10%以上の株式を所有している

● みなし役員と判定された者とその配偶者が発行済株式の5%以上を所有している

行為・計算の否認

「行為又は計算の否認」とは、法人税の租税回避行為を防止するための制度です。この制度により、租税回避の意思の有無にかかわらず、該当する行為が認められた場合には、税務署長が法人税の課税標準・欠損金額・法人税額を決定することができます。

同族会社においては、株主間の意思疎通が容易であるがゆえに、税務上不適切な取引や会計処理が行われるリスクがあります。例えば、株主への社宅の貸与や、関連会社間での不適切な価格での取引などが問題となる可能性があります。

この特別ルールが実際に発動されることは極めて稀ですが、留意が必要です。

留保金課税

同族会社が一定の留保所得金額を超える利益を留保した場合、その留保金額に対して10〜20%の税率で留保金課税が課されます。この課税は、同族会社が利益を内部留保することで税負担を軽減することを防ぐ目的で設けられています。

特定同族会社と定義される会社にだけ適用されます。特定同族会社とは、1つの株主グループで発行済株式の50%超を保有する等に該当する会社です。いわゆるオーナー企業の場合には、該当することが殆どでしょう。ただし、資本金が1億円以下の法人(資本金5億円以上の大法人の100%子会社を除く)には、適用がありません。

▷関連:非上場株式の親族への譲渡|メリット・デメリットや流れ、注意点は?

同族会社のまとめ

同族会社は、上位3人以下の株主グループが議決権の50%超を保有する会社で、日本の法人の96.5%が該当します。留保金課税、みなし役員給与の損金不算入、行為計算否認など税法上の特則が適用される一方、迅速な意思決定、長期視点での経営、円滑な事業承継が可能というメリットがあります。

みつきコンサルティングは、税理士法人グループのM&A仲介会社として、中小企業M&Aに特化した豊富な実績を持つアドバイザーが多数在籍しています。同族会社の事業承継やM&Aのサポートもワンストップで対応可能です。ぜひご相談ください。

完全成功報酬のM&A仲介会社なら、みつきコンサルティングへ >

著者

- 事業法人第四部長/M&A担当ディレクター

-

国内証券会社(現SMBC日興証券)にてクライアントの資産運用を支援。みつきコンサルティングでは、消費財・小売業界の企業に対してアドバイザリーを提供。事業承継案件のみならず、Tech系スタートアップへの支援も行う。M&Aの成約実績多数、M&A仲介・助言の経験年数は10年以上

監修:みつき税理士法人

最近書いた記事

2025年12月10日スタートアップによるM&A|イグジット・IPO前のバイアウト戦略

2025年12月10日スタートアップによるM&A|イグジット・IPO前のバイアウト戦略 2025年11月30日社長の後継者がいない会社|後継ぎ募集の理由・事業承継方法を解説

2025年11月30日社長の後継者がいない会社|後継ぎ募集の理由・事業承継方法を解説 2025年11月30日経営者のハッピーリタイアとは?事業承継M&Aをわかり易く解説

2025年11月30日経営者のハッピーリタイアとは?事業承継M&Aをわかり易く解説 2025年11月29日黄金株とは?中小企業が事業承継に活用できる種類株!発行方法も解説

2025年11月29日黄金株とは?中小企業が事業承継に活用できる種類株!発行方法も解説