IRR(内部収益率)とは、M&A等の投資プロジェクトでNPVがゼロとなる割引率を指す重要な判断指標です。本記事では、IRRの基本概念から計算方法、Excelでの算出手順、M&Aでの活用法、NPVとの違いまでを分かりやすく解説します。中小企業オーナーがM&A投資判断で迷わないよう、実践的な知識をお伝えします。

「うちの会社でも売却できるだろうか…」、「何から始めればいいんだろう…」

そのようなオーナー経営者の不安に、中小企業向けM&A仲介会社みつきコンサルティングは、20年間・500件以上の支援実績にもとづく無料相談でお応えします。本格的な検討前の情報収集だけでもかまいません。まずはお話をお聞かせください。

> みつきコンサルティングにM&A仲介を無料相談する|税理士法人グループ

IRR(内部収益率)とは?

IRR(Internal Rate of Return)は「内部収益率」と呼ばれ、M&Aや設備投資などの投資判断で欠かせない指標です。簡単に言うと「この投資は年平均で何%の利回りが期待できるか」を示す数値です。一般的には「アイアールアール」と言います。

たとえば、あなたが他社をM&Aで買収する際、「買収代金を何年で回収でき、どれくらいの利回りが期待できるか」を知りたいはずです。IRRはまさにその疑問に答える指標なのです。

IRRの定義|NPVがゼロになる割引率

IRRを一言で表現すると「NPV(正味現在価値)がゼロになる割引率」です。NPVは投資によって生み出される価値の絶対額を示しますが、IRRは「何%の利回りに相当するか」という相対的な収益性を表現します。M&Aでは、買収価格と将来キャッシュフローが決まれば、そのM&A案件がどの程度の利回りを生み出すかをIRRで把握できます。

IRRは「投資の年平均リターン」の感覚で理解する

IRRを理解する最も簡単な方法は「年平均リターン」として捉えることです。たとえばIRRが15%なら「この投資は年平均15%の利回りが期待できる」という意味になります。

ただし、IRRは複利効果を考慮した数値です。100万円を年率15%で5年間運用すると、単利なら175万円ですが、複利では約200万円になります。IRRは後者の複利ベースで計算されています。

IRRとNPVの関係

IRRとNPVは表裏一体の関係にあります。NPVが「この投資でいくら儲かるか」を金額で示すのに対し、IRRは「この投資の利回りは何%か」を率で表現します。

具体的には、NPVの計算で使う割引率をIRRに置き換えると、NPVは必ずゼロになります。つまり、IRRは「NPV=0となる特別な割引率」なのです。この関係を理解すれば、IRRの意味がより明確になるでしょう。

IRRのよくある誤解

よくある誤解は「IRRが高ければ必ず良い投資」というものです。しかし、IRRは投資規模を考慮しないため、小さな投資でIRRが高くても、実際の利益額は少ない場合があります。NPVと併用して判断することが重要です。

▷関連:NPVとは?意味・正味現在価値の計算方法・投資尺度・エクセル活用

IRRとWACC・ハードルレート|M&Aでの投資判断

M&Aの投資判断では、算出したIRRを会社の資本コスト(WACC)やハードルレートと比較します。WACCは「会社が資金調達する際の平均的なコスト」を表し、ハードルレートは「投資に求める最低限の収益率」を示します。

一般的に、IRRがWACCやハードルレートを上回れば「投資する価値あり」と判断されます。この比較により、M&A案件の採否を客観的に決定できるのです。

IRRがWACCを上回ると価値創造のサイン

IRR>WACCの状況は、その投資が企業価値を創造することを意味します。なぜなら、調達コストよりも高い利回りで運用できれば、その差額分だけ株主価値が向上するからです。逆にIRR<WACCなら、その投資は企業価値を毀損する可能性が高いと判断されます。M&Aでは多額の資金が動くため、この比較は特に重要です。詳しくは後述します。

▷関連:バリュエーションとは?|企業価値評価の計算方法・M&A株価の意味

IRR(内部収益率)の計算のしくみ

IRRの計算式は複雑に見えますが、その考え方は意外とシンプルです。「初期投資額」と「将来受け取るお金の現在価値」が等しくなる割引率を求めているだけなのです。

数学的には方程式を解く作業ですが、現在はExcelなどのツールで簡単に計算できるため、計算手順よりも「何を求めているのか」という理解の方が重要です。

数式で見るIRR

IRRの基本計算式は以下の通りです。この数式を満たす「r」がIRRです。

C₀+C₁/(1+r)+C₂/(1+r)²+C₃/(1+r)³+・・・+Cₙ/(1+r)ⁿ=0

C₀は初期投資額(マイナス値)、C₁からCₙは各年のキャッシュフロー、rがIRR(求めたい割引率)です。この式の意味は「将来のお金を現在価値に割り戻したとき、初期投資と釣り合う割引率はいくらか」ということです。これは次の計算式で表現することもできます。

0=ΣCFt/(1+r)^t−初期投資

早く戻るお金ほど価値が高いからIRRは上がる

IRRが高くなる最大の要因は「早期回収」です。同じ総額のキャッシュフローでも、早い時期に多くのお金が戻ってくる投資の方がIRRは高くなります。

たとえば、M&Aで買収した会社から初年度に大きなキャッシュフローが得られれば、IRRは大幅に向上します。これは「お金の時間価値」という概念に基づいており、今のお金の方が将来のお金より価値が高いためです。

複数のIRRが出ることがある理由

キャッシュフローがプラスとマイナスを繰り返すパターンでは、IRRが複数存在したり、解が出ない場合があります。これは数学的な性質によるもので、実務上は稀なケースです。

M&Aでは通常、最初に投資額を支払い(マイナス)、その後にキャッシュフローを受け取る(プラス)というパターンなので、複数IRR問題は起こりにくいと考えられます。

規模が違う案件ではNPVを優先する判断軸

IRRは相対的な収益性を示しますが、投資規模を反映しません。たとえば、1億円の投資でIRR20%の案件Aと、10億円の投資でIRR18%の案件Bがあった場合、IRRだけ見ると案件Aが優秀に見えます。

しかし、利益の絶対額では案件Bの方が大きい可能性があります。このような場合は、NPVも併用して総合的に判断することが重要です。

修正内部収益率(MIRR)の考え方に触れる

MIRRは通常のIRRの欠点を補正した指標です。IRRは中間キャッシュフローが同じ利回りで再投資されることを前提としますが、これは現実的ではありません。MIRRでは、プラスのキャッシュフローの再投資利回りを別途設定できるため、より現実的な収益率計算が可能です。ただし、M&Aの実務ではIRRの方が一般的に使われています。

▷関連:DCF法とは?企業価値と株価の計算事例・割引率をわかりやすく解説

IRRのエクセルを利用した計算

IRRは試行錯誤法で近似値を求めることも可能ですが、これは時間と精度に限界があります。ExcelのIRR関数を使えば簡単に計算できます。

実務では、キャッシュフロー表を作成してIRR関数で計算するのが標準的な手順です。正確な計算のためには、前提条件の設定と入力データの整理が重要になります。

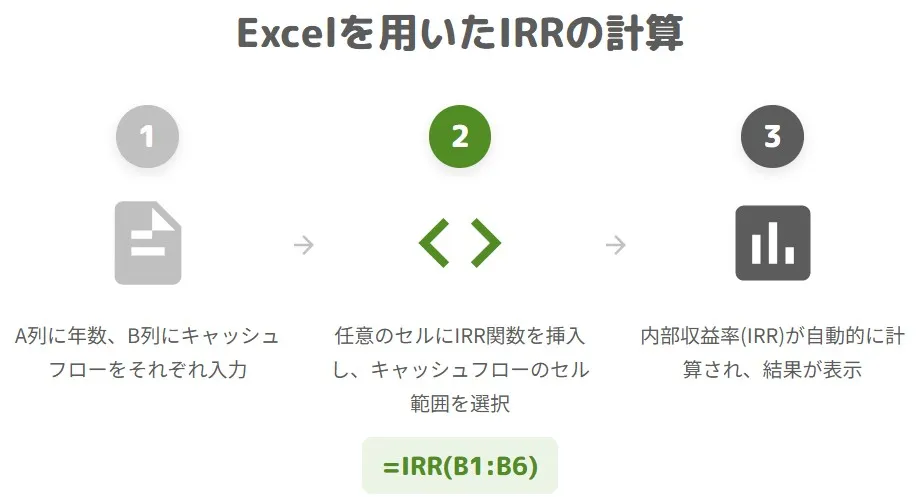

Excelを用いた具体的なIRRの計算方法

ExcelでIRRを計算する基本的な手順は以下の通りです。

- A列に年数(0,1,2,3…)を入力

- B列に各年のキャッシュフローを入力(初期投資はマイナス)

- 任意のセルに「=IRR(B1:B6)」のような式を入力

IRR(内部収益率)のエクセル計算シート活用例

具体的なエクセルでの計算例を考えてみましょう。

例えば、5億円で買収し、年間1億円のキャッシュフローが5年間発生し、5年後に8億円で売却すると想定します。エクセルシートには、0年目に-500,000,000円、1年目から4年目まで100,000,000円、そして5年目に900,000,000円(1億円のキャッシュフローと8億円の売却価格の合計)と入力します。これらを範囲としてIRR関数を使うと、約27.0%というIRRが算出されます。

この数値が投資家の要求利回りを上回っていれば、投資価値があると判断できるのです。

エクセル入力例

| 経過年 | キャッシュフロー |

|---|---|

| 0年目 | -500,000,000円(買収価格) |

| 1年目 | 100,000,000円(年間CF) |

| 2年目 | 100,000,000円(年間CF) |

| 3年目 | 100,000,000円(年間CF) |

| 4年目 | 100,000,000円(年間CF) |

| 5年目 | 900,000,000円(CF+売却価格) |

| IRR | 約27.0% |

関数のポイント

- ExcelのIRR関数は「=IRR(範囲, [推定値])」の構文で、推定値は通常省略可能ですが、計算が収束しない場合は適当な数値(例:0.1)を入れると改善することがあります。

- IRRはNPVが0になる割引率であるため、投資案件の収益性を年率で直感的に把握できます。

- 投資判断ではIRRが要求利回りを上回るかに加え、NPVやリスク、投資規模も併せて検討するのが有効です。

以下は少々マニアックな話になりますので、読み飛ばしていただいて結構です。

キャッシュフロー表の作り方と並べ方

正確なIRR計算のためには、キャッシュフロー表を時系列順に並べることが重要です。0年目(投資時点)から最終年まで、順番に数値を入力します。

中間年でキャッシュフローがゼロの年があっても問題ありません。その場合は0を入力しておきます。重要なのは時間軸を正しく設定することです。

初期投資はマイナス、回収はプラスで入力

IRR計算で最も重要なルールは、キャッシュフローの符号を正しく設定することです。お金が出ていく場面(投資、買収代金の支払い)はマイナス、お金が入ってくる場面(売上、売却代金)はプラスで入力します。

この符号を間違えると、IRRが計算できないか、間違った結果が出力されます。特に初期投資額は必ずマイナスにすることを忘れないでください。

収束しないときの対処:推定値・符号・範囲を確認

IRR関数でエラーが出る主な原因は以下の通りです:

- 全てのキャッシュフローが同じ符号(プラスのみ、マイナスのみ)

- 範囲の指定ミス

- 計算が収束しない

対処法として、推定値パラメータを追加する、キャッシュフローの符号を確認する、範囲を見直すなどがあります。

推定値の入れ方と初期値のコツ

IRR関数の推定値は、答えの近似値を指定するパラメータです。通常は空白でも問題ありませんが、計算が収束しない場合は0.1(10%)程度を入れると改善することがあります。

M&Aの場合、一般的なIRRは10-30%程度なので、この範囲の数値を推定値として使うと良いでしょう。あまり極端な数値を入れると、かえって計算が不安定になります。

XIRRで不規則な日付にも対応する

通常のIRR関数は等間隔(年次など)のキャッシュフローを前提としますが、実際のM&Aでは不規則なタイミングで資金の出入りがあります。そのような場合はXIRR関数が有効です。

XIRR関数では「=XIRR(キャッシュフロー範囲,日付範囲)」と入力することで、実際の日付に基づいた正確なIRRを計算できます。M&Aの実務ではXIRRの方が実態に近い結果が得られます。

ゴールシークでNPV=0に合わせてIRRを得る

IRR関数が使えない場合の代替手段として、ゴールシーク機能があります。まずNPVを計算する式を作り、その結果が0になるよう割引率を調整させる方法です。

「データ」タブの「What-If分析」から「ゴールシーク」を選択し、NPVのセルを0にするよう割引率のセルを変更させます。この方法でもIRRと同じ結果が得られます。

エラーの典型例とチェックリスト

IRR計算でよくあるエラーとチェックポイント:

□ 初期投資額がマイナスになっているか

□ プラスのキャッシュフローが最低1つあるか

□ セル範囲の指定は正しいか

□ 数値が文字列として認識されていないか

□ 空白セルが混入していないか

これらを確認すれば、ほとんどのエラーは解決できるはずです。

▷関連:フリーキャッシュフローとは?計算式・マイナスの意味・DCF企業価値

IRR(内部収益率)の判断基準

IRRを計算した後は、その数値をどのように評価するかが重要です。一般的には、WACCや「ハードルレート」との比較によって投資の可否を判断します。

WACCは会社の資金調達コストを表し、IRRがWACCを上回れば企業価値を創造する投資と評価されます。ハードルレートは経営陣が設定する最低収益要求であり、より高い水準に設定されることが多いです。

IRRとWACCを比べて採否を決める

WACCとの比較は最も基本的なIRR評価方法です。IRR>WACCであれば、その投資は資金調達コストを上回る利回りを生み出すため、理論的には実行すべき投資案件となります。

ただし、M&Aには定量化困難なリスクも存在するため、IRRがWACCをある程度上回ることが望ましいとされています。一般的には2-3%程度のマージンを設けることが多いです。

自社のハードルレート設定の考え方

ハードルレートの設定には以下の要素を考慮します。

- 自社のWACC

- 事業リスクの程度

- 代替投資機会

- 経営方針や成長戦略

M&Aの場合、既存事業とは異なるリスクプロファイルを持つことが多いため、通常のハードルレートより高めに設定することが一般的です。

銀行借入金利・代替投資との比較

IRRの評価基準として、銀行借入金利や代替投資機会との比較も有効です。自己資金で投資する場合、その資金を銀行預金や国債で運用した場合の利回りとの比較が一つの目安になります。

また、同業他社への投資や設備投資など、他の投資機会との比較も重要です。限られた資金を最も効率的に活用できる投資案件を選択することが経営の基本です。

ROIC・回収期間との併用基準を作る

IRRだけでなく、ROIC(投下資本利益率)や回収期間などの指標と併用することで、より多角的な投資評価が可能になります。ROICは継続的な収益性を、回収期間はリスクの程度を表します。

これらの指標を組み合わせた総合評価基準を設定することで、IRRの欠点を補完し、より適切な投資判断が可能になります。

上場会社では少数株主の期待利回りも考慮

上場企業や投資家が関与するM&Aでは、少数株主の期待利回りとの整合性も考慮する必要があります。IRRが株主の期待を下回る案件は、株価にネガティブな影響を与える可能性があります。

機関投資家との対話を通じて期待水準を把握し、それに見合うIRRが確保できる案件を優先的に検討することが重要です。

▷関連:期待収益率とは? 計算・求め方、資本コスト(WACC)との関係

IRR(内部収益率)のメリット・デメリット

主なIRRのメリットとデメリットを下表に整理しました。投資判断の重要な指標であるIRRの特性を理解することで、より適切なM&A等での投資判断が可能となります。

| メリット | デメリット |

|---|---|

| 時間価値を反映・直感的 IRRの最大のメリットは、お金の時間価値を適切に反映していることです。将来のキャッシュフローを現在価値に割り戻して評価するため、いつ資金が回収できるかの違いが数値に表れます。また、%で表現されるため直感的に理解しやすく、「年率15%のリターン」のように他の投資機会との比較も容易です。経営陣や投資家への説明でも使いやすい指標といえます。 キャッシュの早さを評価できる 同じ総収益額でも、早期に資金回収できる投資の方がIRRは高くなります。これは資金効率の観点から非常に重要な特徴です。M&Aでは買収後の統合リスクや事業環境変化リスクがあるため、早期回収できる案件の方が相対的に安全性が高いと評価されます。IRRはこのような時間軸のメリットを適切に評価できます。 単一の利回りで比較しやすい 異なる業種や規模のM&A案件でも、IRRという統一された基準で比較できることは大きなメリットです。製造業でもサービス業でも、IRRが高い方が投資効率に優れていると判断できます。また、株式投資や債券投資など他の金融商品との比較も可能で、限られた資金をどこに投資すべきかの意思決定に役立ちます。 | 規模比較の弱さなど IRRの主なデメリットは、投資規模の違いを反映しないことです。小規模でIRRが高い案件と、大規模でIRRが低い案件を比較した場合、絶対的な利益額では後者の方が大きい可能性があります。企業の成長戦略や資金制約の状況によっては、IRRの高さよりも絶対額の大きさを優先すべき場合もあります。この点がIRRの大きな限界といえるでしょう。 複数IRR・再投資仮定の問題 キャッシュフローがプラスとマイナスを複数回繰り返すパターンでは、IRRが複数存在する可能性があります。また、IRRは中間キャッシュフローが同じ利回りで再投資されることを暗黙の前提としています。実際には、IRRと同じ利回りで再投資することは困難な場合が多く、この仮定の非現実性がIRRの信頼性を損なうことがあります。 長期案件の終価仮定のブレ 10年を超えるような長期案件では、終了時点での価値評価のブレがIRRに大きな影響を与えます。遠い将来の予測ほど不確実性が高くなるためです。ファンドによるM&Aでは3〜5年、長くても10年程度での出口を想定することが多いですが、それでも終価の設定によってIRRが大きく変動する可能性があります。複数のシナリオで検証することが重要です。 NPV・MIRRと併用して補正 IRRの欠点を補うため、NPVやMIRRと併用することが推奨されます。NPVは絶対額での価値創造効果を、MIRRはより現実的な再投資前提での収益率を表します。これらの指標を組み合わせて総合的に判断することで、IRR単体では見えないリスクや課題を発見できる可能性があります。 |

IRRは投資判断の重要な指標ですが、万能ではありません。メリットとデメリットを正しく理解し、他の指標と併用することで、より適切な投資判断が可能になります。特にM&Aでは大きな投資判断を行うため、IRRの特性を十分に理解した上で活用することが重要です。

IRR(内部収益率)と他指標・ハードルレート

IRRは有効な指標ですが、単独で投資判断を行うのは危険です。NPV、回収期間、ROI、ROICなど他の財務指標と組み合わせて、総合的な意思決定フローを構築することが重要です。各指標の特徴を理解し、状況に応じて適切な指標を選択することで、M&A投資判断の精度を向上させることができます。

NPV・回収期間・ROI・ROICの位置づけ

各指標の役割分担を明確にすることが重要です。IRRは相対的収益性、NPVは絶対的価値創造効果、回収期間はリスク評価、ROI・ROICは継続的な収益性を表します。

これらを組み合わせることで、短期・長期の収益性、リスクの程度、投資効率など多角的な評価が可能になります。一つの指標だけでは見えない投資案件の特性を把握できるでしょう。

案件の規模が違うときはNPV優先

投資規模が大きく異なる複数案件を比較する場合、IRRよりもNPVを優先すべきです。小規模でIRR30%の案件より、大規模でIRR20%の案件の方が、企業価値向上に貢献する可能性があります。

ただし、資金制約がある場合は、限られた資金を最も効率的に活用できるIRRの高い案件を選択することも合理的です。企業の置かれた状況に応じて判断基準を使い分けることが重要です。

同規模・資本コスト既知ならIRRで比較

投資規模がほぼ同等で、資本コストが明確な場合は、IRRによる比較が有効です。WACC+リスクプレミアムをハードルレートとして設定し、それを上回るIRRの案件を選択します。

この場合、IRRの差がそのまま投資魅力度の差として解釈できるため、経営陣への説明もしやすくなります。ただし、定性的な要因も併せて考慮することが重要です。

役員会提示用の判断シート例

M&Aの意思決定を役員会に提案する際は、以下の項目を含む判断シートを準備することが効果的です。

- IRR、NPV、回収期間の計算結果

- 感度分析(楽観・中立・悲観シナリオ)

- 同業他社との比較

- 主要リスクとその対策

- 定性的なメリット・デメリット

数値だけでなく、判断根拠と リスク対策を明示することで、説得力のある提案が可能になります。

リスク別ハードルレートの層別

M&A案件のリスクレベルに応じて、ハードルレートを層別設定することが有効です。例えば、同業種の安定企業は WACC+2%、異業種は WACC+4%、ベンチャー企業は WACC+6%といった具合です。このような基準を事前に設定しておくことで、案件評価の客観性と一貫性を保つことができます。また、提案者にとっても判断基準が明確になるメリットがあります。

業種別・投資目的別のIRRのハードルレート

IRRのハードルレートは、業種や投資目的によって異なる設定が求められます。これは、業界ごとのリスク特性やビジネスモデルが異なるためです。

実務上の目安は、バイアウト型で約「20〜25%」、中小企業M&Aで約「15〜20%」、ベンチャー/グロースで約30〜40%が多く、事業会社の戦略買収は自社WACC超えを基準にします。業種によって要求IRRは上下しますが、主要な投資主体と業種の例を加えて一覧化したものは下表です。

| 区分 | 代表的な業種 | 一般的なIRR目安/基準 | 参考 |

|---|---|---|---|

| プライベートエクイティ(LBO) | 業界横断(消費財/サービス/製造など) | 20〜25%程度のエクイティIRRが目線 | 3〜5年で2〜3倍を狙うレンジ感が通例 |

| 中小企業M&A(事業承継 等) | 幅広い業種で活用 | 15〜20%が実務目安とされるケース | 案件規模や市場環境で上下 |

| ベンチャー/グロース投資 | 成長産業全般(テック等) | 30〜40%程度 | 高リスクゆえハードル高め |

| 事業会社の戦略的買収 | 自社近接/垂直・水平統合領域 | 固定%より「自社WACC超え(ハードルレート)」が基準 | 資本コストと戦略適合で判断 |

| 不動産(RE投資・REPE) | 不動産/賃貸/開発 | プロジェクトIRRで評価、案件特性で大きく変動 | キャッシュフローのタイミングがIRRに影響 |

| テクノロジー/SaaS | ソフトウェア/サブスク型など | 成長期待が高いほど要求IRRは上振れしやすい | 業種と投資目的でハードルが変動 |

| ヘルスケア | 医療関連/機器・サービス等 | 規制や需要安定性により中庸〜やや低め設定もあり得る | 業種特性に応じてリスク補正 |

- レバレッジの程度、成長率、保有期間、エグジット倍率/タイミングでIRRは大きく動くため、レンジで把握するのが実務的です。

- 事業会社の買収ではWACC(資本コスト)をハードルとして、IRRがこれを上回るかに加え、NPVや戦略適合性と併せて判断します。

実務で役立つIRRツール:テンプレとチェックリスト

IRRの計算と評価を効率的に行うためのツールを整備することで、M&A案件の検討スピードと精度を向上させることができます。特に中小企業のM&Aでは、短期間で多数の案件を検討する必要があるため、標準化されたツールの活用が重要です。

Excelテンプレの最小構成

IRR分析用Excelテンプレートの基本構成要素は以下になります。

- 前提条件入力シート

- キャッシュフロー計算シート

- IRR・NPV計算結果表示

- 感度分析表

- グラフによる可視化

これらを一つのファイルにまとめることで、案件比較や資料作成が効率化されます。テンプレートは定期的に見直し、改善を重ねることが重要です。

必須列:年、投資、運転資本、税後CF、終価

キャッシュフロー表に最低限含めるべき項目:

- 年度(0年目から最終年まで)

- 初期投資額(株式取得価額、手数料等)

- 営業キャッシュフロー

- 運転資本の変動

- 設備投資額

- 税金

- ターミナルバリュー(最終年のみ)

これらの項目を整理することで、漏れのないIRR計算が可能になります。

数式:IRR・XIRR・NPV・ゴールシーク

Excelで使用する主要な数式:

- =IRR(範囲) : 基本的なIRR計算

- =XIRR(値の範囲,日付の範囲) : 不規則日付対応

- =NPV(割引率,範囲)+初期投資 : NPV計算

- ゴールシーク : IRRの逆算

これらの数式を組み合わせることで、様々なケースに対応できるツールが作成できます。数式の意味を理解して使用することが重要です。

グラフでIRR・累積CFを可視化

数値だけでなく、グラフによる可視化も重要です。

- 年次キャッシュフローの棒グラフ

- 累積キャッシュフローの推移

- 感度分析結果の比較表

- IRRとWACCの比較

視覚的に分かりやすい資料を作成することで、経営陣や投資家への説明効果が向上します。

事前入力チェックの10項目

IRR計算前の確認項目を列挙します。

IRR計算前の確認項目:

□ 初期投資額がマイナスか

□ プラスのCFが最低1つあるか

□ 全期間のCFが入力済みか

□ 数値が正しく認識されているか

□ 計算式にエラーがないか

□ 前提条件が文書化されているか

□ 感度分析の範囲は適切か

□ 他案件との比較可能か

□ 承認プロセスは明確か

□ 資料の版管理はできているか

M&AでのIRRの活用方法

M&AにおけるIRRの利用場面について、買い手と売り手に分けて解説します。

買い手|IRRで適正な投資判断をする

M&AにおいてIRRは、買収の投資効率を測る重要な指標です。買い手企業にとって、そのM&A案件がどの程度の利回りを生み出すかを事前に把握することで、適正な買収価格を判断できます。

特に中小企業のM&Aでは、限られた資金で最大の効果を求める必要があるため、IRRによる定量的な評価が欠かせません。感情的な判断ではなく、数値に基づいた冷静な投資判断が可能になります。

買収のIRRモデル:何を初期投資とみなすか

M&AのIRRを計算する際、初期投資に含める項目の定義が重要です。株式の購入代金だけでなく、M&A関連費用も含めて計算するのが一般的です。また、買収後に必要な追加投資(設備更新、システム投資など)も初期投資に含めるかどうかを明確にする必要があります。これらの取り扱いによってIRRの数値が大きく変わることがあります。

初期投資=株式購入代金+手数料+DD費用など

M&AのIRR計算における初期投資の典型的な構成要素は以下のとおりです。

- 株式取得価額

- M&A仲介手数料

- デューデリジェンス費用

- 法的手続き費用

- 統合費用(システム、人事など)

これらすべてを合計した金額を初期投資として扱うのが適切です。費用の一部を除外すると、IRRが過大評価される可能性があります。

将来CF=既存利益+シナジー−増加コスト

買収後の将来キャッシュフローは、対象会社の既存事業から生まれる利益に、M&Aによるシナジー効果を加え、統合に伴う増加コストを差し引いて算出します。シナジー効果には売上増加、コスト削減、税務効果などがあります。ただし、シナジーは実現が不確実なため、保守的に見積もることが重要です。楽観的すぎる予測は後々の経営判断を誤らせる原因になります。

借入活用時のIRRとレバレッジの注意点

買収資金の多くを借入で調達する場合、レバレッジ効果によってIRRが向上することがあります。しかし、借入コストや返済リスクも考慮する必要があります。

特に中小企業のM&Aでは、過度なレバレッジは経営安定性を損なうリスクがあります。IRRの向上だけでなく、財務安全性とのバランスを考慮した意思決定が重要です。

PMIでIRRの実現度を継続検証する

M&A後のPMI(Post Merger Integration)プロセスでは、当初想定したIRRが実現できているかを定期的に検証することが重要です。実績値と計画値を比較し、差異の原因を分析します。

IRRが計画を下回る場合は、シナジー実現の遅れや想定外のコスト発生などが考えられます。早期に対策を講じることで、当初のIRR目標達成に近づけることができます。

マルチプル法とIRRを組み合わせて相場を確認

M&Aの価格妥当性を検証する際は、IRRによる収益性評価とマルチプル法による相場観を併用することが有効です。マルチプル法では類似企業の取引事例から価格レンジを算出します。

両手法で得られた価格レンジが重複する部分が、適正な買収価格の目安となります。IRRが異常に高い場合は、買収価格が相場より安すぎる可能性も考えられます。

▷関連:類似会社比較法| EBITDAマルチプル法の流れ・計算方法とは

売り手|IRRで価格交渉を有利にする

M&Aの売り手側もIRRを理解することで、価格交渉を有利に進めることができます。買い手がどのような基準で投資判断を行うかを知ることで、より説得力のある提案が可能になります。

また、複数の買い手候補から最適な相手を選択する際も、単純に提示価格だけでなく、買い手のIRR計算前提を理解することで、より現実的な判断ができます。

買い手のIRRが上がる条件はどこかを知る

売り手として買い手のIRRを向上させるポイントを理解することで、より高い価格での売却が期待できます。主な改善要因は以下の通りです。

- 早期キャッシュフロー改善

- コスト削減余地の明示

- シナジー創出機会の提示

- リスク要因の事前解決

これらの要素を整理して買い手に伝えることで、IRRの向上と価格アップの両立が可能になります。

表明保証・運転資本調整がIRRに与える影響

M&Aの取引条件のうち、表明保証や運転資本調整はIRRに大きな影響を与えます。表明保証違反による補償責任は買い手のダウンサイドリスクとなり、IRRの下振れ要因になります。

運転資本調整では、基準日時点の運転資本額によって価格が調整されます。これらの条項を適切に設計することで、IRRの安定性を高めることができます。

引継ぎ計画とCF安定化でIRRを高める

スムーズな事業承継はM&A成功の鍵であり、IRR実現にも直結します。売り手経営者の丁寧な引継ぎ、キーパーソンの継続勤務、顧客関係の維持などが重要な要素です。

これらの体制を事前に整備し、買い手に安心感を与えることで、リスクプレミアムの削減とIRR向上につながります。結果として、より高い価格での売却も期待できます。

個人関連費用の整理で正常CFを見せる

中小企業では、経営者の個人的な費用が会社の経費に混入していることがあります。売却前にこれらを整理し、事業本来のキャッシュフロー創出能力を明確にすることが重要です。

実態利益が明確になることで、買い手は正確なIRRを計算でき、適正な価格評価につながります。財務の透明性向上は、M&A成功の基盤となります。

アーンアウトでIRRと価格の両立を図る

アーンアウト条項を活用することで、売り手と買い手の双方にメリットのある取引構造を構築できます。イニシャルの買収対価を抑える代わりに、将来の業績達成に応じて追加対価を支払う仕組みです。

買い手にとっては初期投資額が減るためIRRが向上し、売り手にとっては業績向上時の追加収入が期待できます。ただし、アーンアウト条項の設計は複雑なので、専門家のアドバイスが必要です。

▷関連:アーンアウト(条項)とは?M&Aでの決め方・会計・税務処理

事例で学ぶIRR|中小企業M&Aによる演習

理論だけでなく、具体的な事例を通じてIRRの計算と評価を学ぶことが重要です。ここでは、中小企業のM&Aでよくあるパターンを想定して、IRRの算出から意思決定までの流れを説明します。

実際の数値を使った演習により、IRRの感覚を身につけることができます。また、感度分析の重要性についても学べるでしょう。

事例A:製造業の後継者不在案件のIRR

A社(製造業、従業員30名)の買収を検討するケースです。買収価格3億円、年間営業キャッシュフロー8,000万円、5年後の想定売却価格2億円として計算してみます。このケースでは、安定したキャッシュフロー創出能力と適度な出口価値が期待できるため、一般的な中小企業M&Aの典型例として適しています。

キャッシュフロー表と前提の置き方

事例Aのキャッシュフロー表(単位:百万円):

0年目:-300(買収価格)

1年目:+80(営業CF)

2年目:+80

3年目:+80

4年目:+80

5年目:+280(営業CF80+売却価格200)

この前提でIRRを計算すると約20.1%となります。

IRRの算出と感度分析(売上±10%など)

ExcelのIRR関数を使って計算すると、IRR=20.1%が得られます。次に、主要な前提条件を変動させて感度分析を行います。

営業CFが±10%変動した場合:90%時IRR=16.8%、110%時IRR=23.1%。売却価格が±20%変動した場合:80%時IRR=18.6%、120%時IRR=21.4%。このように前提の変動がIRRに与える影響を確認できます。

NPV・回収期間・マルチプルとの照合

WACC10%として NPVを計算すると約1.2億円となり、プラスなので投資価値があると判断されます。回収期間は3.75年(300÷80)で、一般的な中小企業M&Aとしては適切な水準です。

マルチプルは約3.75倍(300÷80)で、製造業の相場と比較して妥当な水準といえます。これらの指標が整合することで、投資判断の信頼性が高まります。

▷関連:EV/EBITDA倍率とは?計算式・業界平均・割高割安の目安

事例B:不動産を多く持つ会社のIRR

B社(不動産賃貸業)の買収事例です。買収価格5億円、年間賃貸収入1億円、経費3,000万円、10年後の不動産売却価格4億円を想定します。不動産がある会社のM&Aでは、事業価値と不動産価値を分けて評価することが重要です。また、不動産市況の変動リスクも考慮する必要があります。

レンタル収益と出口価格の取り扱い

年間純収入は7,000万円(賃貸収入1億円-経費3,000万円)、10年後の不動産売却で4億円を想定します。この前提でのキャッシュフロー表を作成し、IRRを計算します。

不動産の価値評価には専門的な知識が必要なため、不動産鑑定士の意見も参考にしながら、保守的な前提を置くことが重要です。

リース・減価償却のCF反映に注意

不動産賃貸業では、建物の減価償却が大きな非現金費用となります。キャッシュフローベースでの計算では、減価償却費を加算して実際のキャッシュフローを求める必要があります。

また、設備のリース契約がある場合は、その支払いもキャッシュフローに反映させる必要があります。会計上の利益とキャッシュフローの違いに注意して計算することが重要です。

▷関連:減価償却と企業価値評価|DCFやマルチプルへの影響とM&A

よくある失敗とIRRを高めるポイント

最後に、IRRに関する誤解と、IRRを高める実践ポイントを紹介します。

IRRの落とし穴

M&AのIRR分析では、理論的には正しくても実務上の落とし穴に陥ることがあります。特に中小企業のM&Aでは、大企業とは異なる特殊事情を考慮する必要があります。実際のM&A案件で起こりがちな失敗例と、その対策を理解することで、より精度の高いIRR分析が可能になります。

現金収支と会計利益を混同している

IRRはキャッシュフローベースで計算する必要がありますが、会計上の利益と混同してしまうケースがあります。減価償却費、引当金繰入、未収・未払の変動などは現金の動きを伴わないため、IRR計算では調整が必要です。

特に中小企業では財務資料の精度が低い場合があるため、実際のキャッシュフローを正確に把握することが重要です。税理士や公認会計士のサポートを受けながら、適切な調整を行いましょう。

借入返済と利息の扱いのズレ

買収資金を借入で調達した場合、借入返済と支払利息の扱いに注意が必要です。支払利息は損益に影響しますが、元本返済は貸借対照表の変動であり、キャッシュフローの計算方法が異なります。

また、借入を使った場合のIRRは株主視点でのリターンとなるため、事業全体のリターンとは区別して理解する必要があります。レバレッジ効果を適切に評価することが重要です。

実効税率・運転資本・CAPEXの漏れ

IRR計算でよく漏れがちな項目として、法人税等、運転資本の変動、設備投資(CAPEX)があります。これらはキャッシュフローに大きな影響を与えるため、必ず考慮する必要があります。

実効税率は会計上の税率と異なる場合があり、過去実績から適切な税率を設定します。運転資本は売上増加に伴って増加し、設備投資は事業継続に必要な投資として見込む必要があります。

ターミナルバリューの過大設定

IRR計算の最終年度に設定するターミナルバリュー(最終価値)を過大に見積もってしまうケースがあります。「5年後に買収価格と同額で売却できる」といった楽観的な前提は要注意です。

ターミナルバリューは保守的に設定し、複数のシナリオで検証することが重要です。同業他社の取引事例や資産価値を参考に、現実的な水準で設定しましょう。

デューデリジェンス中の前提管理・版管理のコツ

M&Aのデューデリジェンス期間中は、新しい情報が次々と明らかになるため、IRR計算の前提条件が頻繁に変更されます。前提の変更履歴を適切に管理し、最終的な意思決定時点での数値を明確にすることが重要です。Excelファイルには日付とバージョンを記載し、変更点をコメントで残すなど、版管理を徹底することで、後から振り返りやすくなります。

IRRを高めるための実践ヒント

M&A後のIRR実現と向上のため、買収実行前から計画的に取り組むことが重要です。シナジー効果の早期実現、コスト削減、資産効率改善など、具体的な施策を通じてIRRの向上を図ることができます。

特に中小企業のM&Aでは、大企業ほど豊富なリソースがないため、効率的なアプローチが求められます。

早期のシナジー実装で初期CFを厚くする

M&A後のIRR向上には、早期のシナジー効果実現が最も効果的です。買収から1-2年以内に実現可能な施策を優先的に実行し、初期キャッシュフローを厚くすることでIRRが大幅に改善されます。

販売チャネルの統合、仕入先の集約、重複業務の削減など、比較的実行しやすい施策から着手することが成功の鍵です。複雑なシステム統合は後回しにして、手軽にできることから始めましょう。

コスト削減・在庫圧縮の即効策

買収直後に実施できるコスト削減策:

- 重複する間接費の統合

- 仕入先の集約による単価交渉

- 在庫の適正化と回転率改善

- エネルギーコストの見直し

- 外注費の見直しと内製化

これらは比較的短期間で効果が現れるため、IRRの早期改善に貢献します。ただし、従業員のモチベーション低下に注意しながら実施することが重要です。

不要資産売却と運転資本改善

買収対象会社が保有する不要資産の売却は、即座にキャッシュフローを改善する効果的な手法です。事業に直接関係のない土地・建物、有価証券、回収困難な債権などを整理することで、資産効率が向上します。

運転資本の改善も重要で、売掛金の回収期間短縮、在庫回転率向上、支払条件の見直しなどにより、営業キャッシュフローを改善できます。これらは地道な取り組みですが、確実にIRRの向上に寄与します。

アーンアウトと分割払いで下方リスク管理

IRRの下振れリスクを管理するため、アーンアウト条項や買収対価の分割支払の活用が有効です。基本対価を抑えて初期投資額を減らし、業績達成時に追加対価を支払う構造にすることで、IRRの安定性を高められます。

売り手にとっても業績向上のインセンティブとなるため、M&A後の事業成長にも寄与します。ただし、条項の設計は複雑なので、専門家と相談しながら進めることが重要です。

PMIの初期100日プランとIRR管理

M&A後の最初の100日間は、統合の方向性を決める重要な期間です。この期間にIRR向上に向けた具体的な行動計画を策定し、実行に移すことが成功の鍵となります。

週次でのキャッシュフロー管理、月次でのIRR実績と計画の比較、四半期でのシナジー効果の検証など、短いサイクルでPDCAを回すことが重要です。問題の早期発見と対策により、当初のIRR目標達成に近づけることができます。

▷関連:インカムアプローチとは?種類・計算方法・メリットとデメリット

IRR(内部収益率)のまとめ

IRRは、M&A投資でNPVがゼロになる割引率を示す重要な指標で、年平均の利回りを表します。ExcelのIRR関数で簡単に計算でき、WACCやハードルレートと比較して投資の採否を判断します。NPVなど他の指標と併用することで、正確な投資判断が実現できます。

みつきコンサルティングは、税理士法人グループのM&A仲介会社として、中小企業M&Aに特化した豊富な実績を持つアドバイザーや公認会計士、税理士が多数在籍しています。IRRを活用したM&A投資判断をご検討の際は、ご相談ください。

完全成功報酬のM&A仲介会社なら、みつきコンサルティングへ >

著者

- 事業法人第二部長/M&A担当ディレクター

-

ヘルスケア分野に関わる経営支援会社を経て、みつきコンサルティングでは事業計画の策定、モニタリング支援事業に従事。運営するファンドでは、投資先の経営戦略の策定、組織改革等をハンズオンにて担当。東南アジアなど海外での業務経験から、クロスボーダー案件に関しても知見を有する。M&Aの成約実績多数、M&A仲介・助言の経験年数は10年以上

監修:みつき税理士法人

最近書いた記事

2026年2月2日PPAとは?買収のれんとの違い・無形資産評価のM&A会計を解説

2026年2月2日PPAとは?買収のれんとの違い・無形資産評価のM&A会計を解説 2026年2月1日のれん償却と減損の違いとは?M&A後の会計処理とリスクを解説

2026年2月1日のれん償却と減損の違いとは?M&A後の会計処理とリスクを解説 2026年2月1日清算価値の計算方法とは?M&Aと個人再生で異なる意味を解説

2026年2月1日清算価値の計算方法とは?M&Aと個人再生で異なる意味を解説 2026年2月1日時価純資産法とは?簿価を修正する計算方法・のれん営業権とM&A

2026年2月1日時価純資産法とは?簿価を修正する計算方法・のれん営業権とM&A