第三者割当増資とは、特定の第三者から出資を受けて増資する方法です。第三者割当増資は、出資を受ける方法として、広く活用されています。本記事では、株式譲渡との違いや第三者割当増資の手順、メリット、注意点などについて解説します。

「うちの会社でも売却できるだろうか…」、「何から始めればいいんだろう…」。そのようなオーナー経営者の不安に、中小企業向けM&A仲介会社みつきコンサルティングは、20年間・500件以上の支援実績にもとづく無料相談でお応えします。本格的な検討前の情報収集だけでもかまいません。まずはお話をお聞かせください。

> みつきコンサルティングにM&A仲介を無料相談する|税理士法人グループ

第三者割当増資とは

第三者割当増資とは、新株発行を特定の第三者に対してのみに割当てする資金調達手法です。第三者といっても、未上場企業の場合は、既存株主や役員、親密取引先など、身内から出資を受けることが多いです。

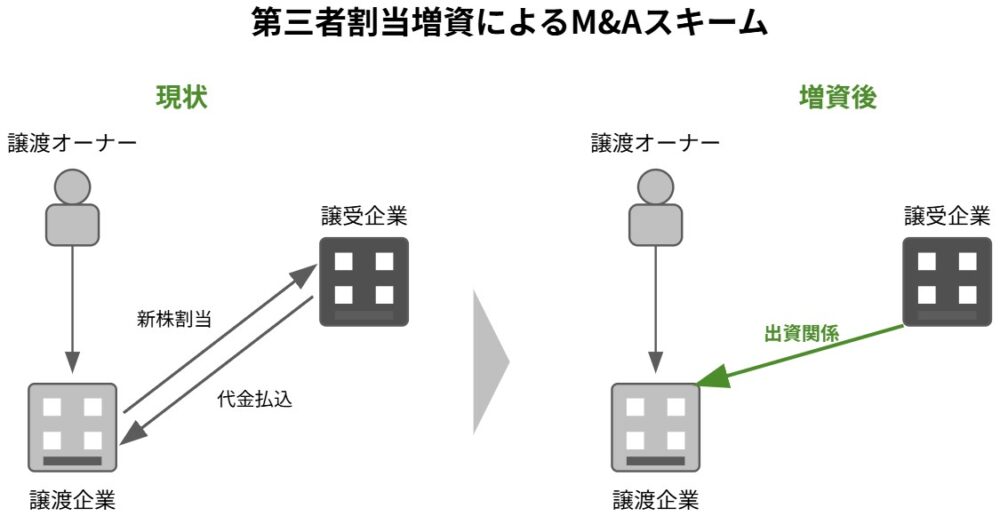

第三者割当増資により株主構成が変化するため、資本業務提携やM&Aのスキームとして利用されることがあります。

▷関連:資本業務提携とは?M&Aとの違い・提携方法・進め方・事例

増資とは

一般に増資とは、企業が資本金を増加させることを指します。新たな株式を発行することで、投資家から資金を集めることが可能です。増資には、株主割当増資、公募増資、第三者割当増資の3つの方法があります。詳しくは後述します。

また増資は、無償増資と有償増資に区分されます。無償増資とは、株主から払込金を受け取らずに新株を割り当てることです。一方、有償増資とは、株主から払込金を受領して新株を割り当てることで、第三者割当増資は有償増資の1つです。

第三者割当増資はM&Aの一形態

第三者割当増資は、オーナー経営者らが自社株をを譲渡するわけではないため、会社売却(イグジット)とは異なります。しかし、第三者割当増資によって、株式を引き受けたM&Aの相手方(譲受企業)が、その会社の議決権の過半数を取得する場合があります。この場合、引受先が会社の経営をコントロールする権利(支配権)を得ることになるため、M&A取引の一つの形態と考えることができます。

この方法では、自社が新しい株式を発行し、その対価は会社自身が受け取ります。つまり、会社の支配権が移転すると同時に、会社に新しい資金が入ることになります。ただし、既存の株主にとっては、ご自身の持つ株式の価値や議決権の割合が相対的に低下する(希薄化する)点に注意が必要です。

どのような場合に利用されるか

第三者割当増資を用いたM&Aは、例えば、オーナー経営者が何らかの理由で会社の支配権を他の人に譲りたいと考えているものの、「会社を売却した」という印象を社内外に与えたくない場合に検討されることがあります。

この時点では、オーナー経営者個人に譲渡代金が入るわけではありません。そのため、将来的にオーナー経営者にも経済的なメリットがあるような仕組み(インセンティブ・プラン)が合わせて検討されることが一般的です。

譲受企業のメリット

同じ割合の議決権を得る場合、株式を既存株主から譲り受ける方法(株式譲渡)に比べて、第三者割当増資では譲受企業がより多くの資金を準備する必要があります。しかし、その資金は対象となる会社自身に入ります。

譲受企業から見ると、第三者割当増資によって議決権の過半数を取得して支配権を得れば、その会社に入った資金は実質的にご自身の管理下に置くことができます。つまり、拠出した資金が完全に会社の外部へ出て行ってしまうわけではないというメリットがあります。

第三者割当増資での株価の決め方

株価算定方法は、コスト・アプローチ、マーケット・アプローチ、インカム・アプローチの3種です。

第三者割当増資で株価はどうなる?

第三者割当増資における株価算定は、主に3つのアプローチで行われます。それぞれに特徴や留意点があるため、企業の状況に合わせて適切な方法を選択することが重要です。以下の表は、各算定方法の概要と特徴をまとめたものです。

| 算定方法 | 概要・特徴 | メリット・留意点 |

|---|---|---|

| コスト・アプローチ | 貸借対照表上の純資産に着目した方法です。評価対象の純資産をベースに評価するため、対象会社の株価の評価が容易です。 | – メリット:計算が比較的容易で、客観的な数値に基づいているため理解しやすいです。 – 留意点:それまでの蓄積を反映した純資産をベースに評価するため、将来的な収益は考慮されません。過去取引の記帳の精度によっては、適切な評価とならないケースもあります。 |

| マーケット・アプローチ | 上場している同業他社や類似する会社、取引事例などと比較して、相対的に価値を評価する方法です。 | – メリット:市場価格を基準にするため、高い客観性があります。 – 留意点:中小企業の株価算定においては、比較対象となる適切な類似企業の選定が難しい場合があります。 |

| インカム・アプローチ | 評価対象会社から期待される利益や、キャッシュフローに基づいて、価値を評価します。 | – メリット:事業計画をもとに推測するため、恣意性や希望的観測が排除されにくいという特徴があります。将来の収益性を反映できるため、成長企業の評価に適しています。 – 留意点:事業の継続を前提に評価するため、継続企業である必要があります。事業計画の精度が評価結果に大きく影響します。 |

第三者割当増資で株価を決める際の注意点

第三者割当増資においては、後々のトラブルを回避するために、いくつかの注意点を理解しておく必要があります。

特に有利な発行価額であるとき

払込価額が時価に対して低い価額であると、発行手続きが異なります。時価より低い価額(特に有利な価額)で発行する際には、株主総会での特別決議が必要です。特別決議を介さずに有利な価格で新株を発行した場合、取締役は会社に対し、公正な払込金額と株式の払込価額の、差額分の賠償責任を負います。

有利発行価額とは

有利発行価額とは、発行法人が発行法人株式の時価よりも低い発行価額で、新株発行することです。有利発行価額に該当するか否かは、株式の価額と払込金額などの差額が、当該株式の価額の約10%相当額以上となっているかによって、判定されます。

有利発行価額の判断については、日本証券業協会が公表している「第三者割当増資の取扱いに関する指針」がベースになります。当該指針では「払込金額は、株式の発行に係る取締役会決議の直前日の価額(直前日における売買がない場合は、当該直前日からさかのぼった直近日の価額)に0.9を乗じた額以上の価額」とされています。

また、但し書きには「直近日又は直前日までの価額又は売買高の状況等を勘案し、当該決議の日から払込金額を決定するために適当な期間(最長6か月)をさかのぼった日から当該決議の直前日までの間の平均の価額に0.9を乗じた額以上の価額」とあり、それぞれの内容をもとにした検討が必要です。

第三者割当増資の手続の流れ

第三者割当増資を実施する際には、法定の手続に沿って段階的に進める必要があります。以下の表は、第三者割当増資の具体的な手順をまとめたものです。

| 手順 | 手続項目 | 内容・詳細 |

|---|---|---|

| 1 | 募集要項を決定する | 決定機関は、公開会社は取締役会、非公開会社(すべての株式に譲渡制限がある会社)は原則として株主総会の特別決議です。募集要項は、会社法で以下のように定められています。 – 株式の数(発行会社では株式の種類および数) – 株式の払込金額または算定方法 – 金銭以外の財産を出資の目的とするときは、その旨ならびに当該財産の内容および価額 – 株式と引換えにする金銭の払込みあるいは上記の財産(金銭以外の財産)の給付の期日、またはその期間 – 増加する資本金および資本準備金に関する事項(株式を発行する際) |

| 2 | 株主に対する通知・公告をする | 決定した募集要項について、払込期日の2週間前(もしくは払込期間の初日)までに、通知または公告を実施します。非公開会社が株主総会特別決議で募集事項を決定した場合は、株主に対する通知・公告は不要です。 |

| 3 | 引受の申込者に割当通知する | 募集株式の引き受けの申込者に対して、払込期日の前日までに通知をします。通知する内容は、以下の4項目です。 – 株式会社の商号 – 募集要項 – 金銭の払込みをする場合、払込みの取扱い場所 – 前三号に掲げるもののほか、法務省令で定める事項 |

| 4 | 引受に必要な書類を発行する | 株式の引き受けを申し込む人は、以下の内容を記載した書面を交付します。 – 申し込みをする者の氏名もしくは名称及び住所 – 引き受けようとする募集株式の数 |

| 5 | 割当先の決定と申込者に通知する | 申込者のなかから、割当先と割当株式数を決めますが、取締役会設置会社なら取締役会、それ以外は株主総会で決定します。 |

| 6 | 出資の履行をする | 割当の詳細について通知を受けた引受人は、払込日もしくは払込期間内に、募集株式のすべての払込金額を、払込取扱場所(金融機関など)へ払い込みます。 |

| 7 | 株式の発行、登記変更をする | 資本金額や発行株式数の増加に関して、払込期日または払込期間の末日から2週間以内に、登記変更をします。新株発行の効力が発生すると、発行済株式総数や資本金額が変わるため、変更登記が必須です。 |

第三者割当増資の会計と税務

ここでは第三者割当増を行う発行企業と増資を引き受ける株主側の会計と税務について概観します。

第三者割当増資の会計処理の概要

第三者割当増資をする際の会計処理の方法について解説します。

株主の会計処理方法

株主(M&Aでは譲受企業)の場合、基本的には株式譲受の会計処理と同じです。第三者割当増資の場合は払込先が発行企業になりますが、株式を取得するという取引の本質は大きく変わりません。

発行企業の会計処理方法

発行企業(M&Aでは譲渡対象会社)においては、通常の増資と同様の会計処理を行います。受け取った払込金額を資本金または資本金と資本準備金に振り分けて計上します。新株発行に要した費用については「株式交付費」として、支出時に費用処理するか、繰延資産として計上して償却する方法があります。

▷関連:株式譲渡の仕訳とは?関係会社・子会社株式の会計処理と勘定科目

第三者割当増資の税務の概要

第三者割当増資をする際の税務処理について解説します。

株主の税務処理

株主(M&Aでは譲受企業)の場合、株式を取得した時点では課税関係は発生しません。将来、取得した株式を売却した際に、売却価額と取得価額の差額について譲渡所得(株式売却益)として課税されます。法人が株主の場合は、売却益が発生すれば法人税の課税対象となります。

▷関連:株式譲渡の税金|非上場株式の事業承継・M&Aでの計算方法と節税

発行企業の税務処理

発行企業(M&Aでは譲渡対象会社)においては、払込金額を受け取りますが、資本取引のため原則として課税されません。ただし、有利発行(時価より低い発行価額)の場合は、新株を引き受けた者に対して、差額が受贈益や贈与税等の対象となる可能性があります。 一方、不利発行(時価より高い発行価額)の場合は、新株主から既存株主への価値移転とみなされ、贈与税等の論点が生じる可能性があります。

▷関連:株式の無償譲渡にかかる税金|個人と法人・低額譲渡の贈与税・手続

みつきコンサルティングが第三者割当増資を仲介した事例

みつきコンサルティングは、これまで500件を超えるM&Aを支援してまいりました。公認会計士・税理士ら専門家チームが、完全成功報酬制で支援した成約事例から、第三者割当増資に関連するものをご紹介します。

後継者不安を解消し地域雇用をM&Aで継続実現

譲渡企業:経営コンサル(売上約2億円)

譲受企業:中堅コンサル(売上約30億円)

スキーム:第三者割当増資

後継者不安で将来像が描けない地域企業が、当社が秘密保持を徹底し価値整理と相手探しを推進、雇用と取引継続を条件に近接分野大手へ円滑に承継した案件

売上2割減危機、医療画像解析が大手へ参画

譲渡企業:医療画像解析(売上約17億円)

譲受企業:医療機器大手(売上約120億円)

スキーム:第三者割当増資+株式譲渡

医療画像解析のニッチ会社が主要取引停止で売上2割減見込み。当社仲介で医療機器大手と資本業務提携し、AI活用の開発投資と販路拡大を進める体制整備

上記は当社のM&A仲介実績のほんの一部です。様々な業界・規模の成約事例を下記のページでご紹介しておりますので、ぜひご覧ください。

その他の第三者割当増資の事例

ここでは、第三者割当増資を活用した事例を、具体的に紹介します(当社非関与)。

ヤマダ電機と大塚家具の資本提携ならびに第三者割当増資による子会社化

2019年12月12日、ヤマダ電機が大塚家具と資本提携を締結したケースです。大塚家具が発行した株式と新株予約権を引き受けることで、子会社化をしました。両企業が持つ強みを活かし、住空間のトータルコーディネートや販路拡大といったシナジー(相乗効果)が期待されました。

朝日放送グループホールディングスによるディー・エル・イーの子会社化

2019年5月10日、朝日放送グループホールディングスは、ディー・エル・イーが実施する第三者割当増資で、ディー・エル・イーの子会社化を達成しました。朝日放送グループホールディングスの議決権所有割合は51.97%で、朝日放送グループホールディングスが親会社になりました。

オープンクラウドとマイナビとの資本業務提携

2022年5月22日、オープンクラウドとマイナビは、資本業務提携契約を締結しました。オープンクラウドは、きちりホールディングスの子会社です。マイナビが展開している「マイナビバイト」と「ApplyNow」を連携するなど、今後事業を展開するにあたって、互いの事業の拡大を目的に実施されました。

M&Aで第三者割当増資をするメリット・デメリット

M&Aとして第三者割当増資が利用されることは少ないですが、それでも以下のようなメリットとデメリットがあります。以下の表は、第三者割当増資のメリットとデメリットをまとめたものです。

| メリット | デメリット |

|---|---|

| – 資金調達ができる:ダイレクトに資金を投入できる点が挙げられます。さらに、公募増資と比較しても手続きが容易で、スピーディーな資金調達が可能です。 – 会社の信用が高まる:純資産が増えて、信用力の指標を示す純資産比率が高まる点も、メリットの1つです。特に、信用力がある企業が対象である場合、さらなる信用力の増加が期待できます。得られた資金を、事業規模拡大の資金として活用できる点もメリットです。 – 引受先との関係を強化できる:引受先との関係強化が期待できる点も、メリットといえるでしょう。互いの関係性が明確になり、取引増加が期待できます。また、引受先と自社間で、事業に対するシナジー(相乗効果)が生まれやすくなります。 – 返済の義務がない:第三者割当増資を行った場合、返済義務がありません。後々の返済を気にしなくてよいため、財務状況の安定が期待できます。 – 手続きが容易に行える:公開株であれば、第三者に割り当てる株式を、取締役会決議で発行できます。そのため、募集や株式の申し込みから株式発行まで、短期間での実施が可能です。ただし、有利な価額で発行した場合は、株主総会の特別決議を開催しなければならないといった例外もあります。 – 税金が発生しない:第三者割当増資では、会社から新規株式を発行したのち、引受先から発行会社に資金が払い込まれます。資金の払い込み時には、税金が発生しないため、税金に関する悩みも少なくなるでしょう。 | – 100%の議決権を獲得できない:株式譲渡と違って、既存株主の株式が必ず残ります。すべての議決権を獲得したい場合には、他の手段を選ぶか、第三者割当増資と他の手段を組み合わせるといった手法を用いることが必要です。 – 既存株主の保有割合が低下する:持株比率の低下による、株式の希薄化もデメリットの1つです。株式の希薄化とは、新株発行を行った場合、既存の株主の持株比率が低下することを指します。株主との関係性の悪化や取引条件の変更など、さまざまな影響に注意が必要です。また、価額についても問題となるケースがあります。既存株式の時価よりも低い場合、既存株主は損をすることになります。 – 出資をしたとしてもビジネス上のメリットがない:議決権を獲得する場合に、多額の資金が必要になる可能性があります。既存株主の株式数を考慮しなければならず、株式譲渡よりも多額の資金がかかるケースも少なくありません。 |

第三者割当増資と株式譲渡の違い

M&Aを進めるには、いくつかの方法があります。その中でもよく比べられるのが「株式譲渡」と「第三者割当増資」です。譲渡企業のオーナー経営者が株式譲渡を考えていても、譲受企業から第三者割当増資を提案されることもあります。この2つの方法の違いや、関係者にどのような影響があるのかを説明します。

お金の流れが一番の違い

株式譲渡と第三者割当増資の最大の違いは、M&Aの対価のお金がどこへ行くかです。

株式譲渡の場合:お金は譲渡企業の株主へ

株式譲渡では、譲渡企業の株主(オーナー経営者様など)が持つ株式を譲受企業へ売却し、代金は株主が直接受け取ります。会社を売却して現金を得たい(現金化)オーナー経営者には最適な方法です。

第三者割当増資の場合:お金は会社へ

一方、第三者割当増資では、会社が新株を発行し譲受企業が引き受けます。払込金は会社の運転資金や設備投資など、成長資金として会社に入ります。既存株主であるオーナー経営者様の個人には直接お金は入りません。

多くのM&Aでは、オーナー経営者はご自身の現金化を目的とするため、会社に資金が入る第三者割当増資は目的と合わないことがあります。

譲受企業から見た第三者割当増資

譲受企業側から見ると、第三者割当増資にはいくつかの特徴があります。

会社に入った資金の使い道

第三者割当増資で対象会社に入ったお金は、会社(将来的には譲受企業が経営権を握った会社)が自由に成長投資などに使えます。対して株式譲渡の代金は、全て譲渡企業の株主に渡り、譲受企業は会社の資金として使えません。

必要な資金額の比較

一定の議決権割合(例:経営主導権の目安となる過半数)を得る場合、単純計算では第三者割当増資の方が株式譲渡より多額の資金が必要なことがあります。例えば株式価値10億円の会社の株式80%取得を目指す場合、株式譲渡なら8億円で既存株主から取得可能です。しかし、第三者割当増資で出来上がりの発行済株式の80%を持とうとすると、単純計算では40億円を会社に払い込む必要があります。

第三者割当増資を提案する背景

譲受企業が第三者割当増資を提案する理由は、「一緒に成長できる」と考え成長資金を提供したい前向きな意図が考えられます。譲受企業は会社に資金を入れ共に成長する姿勢を示せます。

譲渡オーナーの視点:売却目的との整合性が重要

譲渡企業のオーナー経営者様は、ご自身の売却目的とM&Aの方法が合致するか考えることが大切です。

自社株の現金化が目的なら株式譲渡

手元に現金を得る現金化が主目的の場合、会社に資金が入る第三者割当増資は目的と合いません。もしも譲受企業から望まない第三者割当増資を提案されたら、M&A検討前に「今回は現金化が目的で増資は想定外」と明確に伝えましょう。

売却理由を明確にすることが交渉の鍵

なぜ売却したいか、売却後に何をしたいかまで含め売却理由を固めてから譲受企業と交渉しましょう。理由が単に「組めば成長するから」だけだと「それなら増資で良いのでは」となりがちです。

現金化以外の目的がある場合の交渉の余地

自社株の現金化以外の目的(会社の成長への継続関与など)がある場合、一部株式を残す、ストックオプション(あらかじめ決められた価格で株式を購入できる権利)付与などを交渉することも可能です。

従業員への影響:説明の仕方と受け止められ方

M&Aは従業員にも影響します。方法によって従業員への説明や受け止め方が変わります。

世間から見たイメージの違い

株式譲渡は外部から「買われた」印象、第三者割当増資は「資本提供を受けた」という前向きな印象になることがあります。しかし議決権の過半数が移れば、どちらも実質的に「経営権の移転」です。

従業員が本当に知りたいこと

従業員は方法の違いより、「資本提携(株式譲渡も増資も資本提携の一種)で何ができるようになるか」「会社の信用力は増すか」など、今後の展望やメリットに関心を持つことが多いです。

モチベーションへの影響は限定的

M&Aの方法だけで従業員のモチベーションが大きく左右されることは少ないでしょう。オーナー経営者が上場まで自社株を売却しない等と明言していたような場合は、ネガティブな影響の可能性もありすが、大企業にグループインすることで却って喜ばれることもあります。

▷関連:株式譲渡とは|中小企業の目的・メリットとデメリット・従業員の処遇

第三者割当増資と株式譲渡の比較表

以下は、第三者割当増資と株式譲渡について、M&A手法として比較した表です。

| 第三者割当増資 | 株式譲渡 | |

|---|---|---|

| 資金の流れ | 会社に資金が入る(資金調達が可能) | 既存株主に対価が支払われる |

| 株式の発行 | 新株を発行( | 既存株式を移転(発行済株式数は変わらない) |

| 経営権の移転 | 既存株主が残るため完全子会社化はできない | 全株式取得で完全子会社化が可能 |

| 主な目的 | 資金調達、資本・業務提携、財務強化 | 経営権の移転、事業承継 |

| 手続の複雑さ | 比較的簡便 | 株主間の合意が必要 |

| 既存株主の影響 | 持株比率が下がり、経営への影響力が低下 | 既存株主は譲渡分だけ退出し、残る株主の影響は変わらない |

| 必要資金 | 新株発行分の資金が必要(希薄化リスクあり) | 既存株式の買い取り分のみ(通常は増資より少額で済む場合が多い) |

| 税務上の扱い | 会社に資金が入り資本金増加、若干の税負担増の可能性 | 株主個人に譲渡益課税 |

| M&A後の関係性 | 資本提携・業務提携を維持しやすい | 経営権の完全移転が可能 |

| スキームの柔軟性 | 資金調達と提携強化を同時に実現しやすい | 経営権の移転や事業承継に柔軟 |

| 会社法上の手続 | 取締役会決議、場合により株主総会特別決議 | 株主間の契約、場合により承認手続 |

| 既存株主の希薄化 | あり(新株発行による) | なし(発行済株式数は変わらない) |

| 返済義務 | なし(自己資本として計上) | なし(売買代金のみ) |

次のようにポイントを整理できます。

- 資金調達や業務提携を重視する場合は第三者割当増資、経営権の完全移転や事業承継を重視する場合は株式譲渡が選ばれる傾向があります。

- 第三者割当増資は、会社に直接資金が入り、返済義務もなく財務体質強化に有効ですが、既存株主の持株比率が下がるなどのデメリットもあります。

- 株式譲渡は、経営権の移転をシンプルに実現でき、完全子会社化も可能です。

第三者割当増資以外の増資方法

第三者割当増資以外で増資する場合、以下のような方法があります。

株主割当増資

株主割当増資は、既存の株主に対して、持株比率に応じて新しい株式の割当を受ける権利を与える増資方法です。既存株主の構成や持株比率を変動させることなく、資金を調達できます。

▷関連:株主割当増資とは?手続・税務・メリットと注意点を分かり易く解説

自己株式の処分

会社が保有する自己株式を譲渡する方法です。資本金(及び資本準備金)は増えませんが、資金調達や譲渡先との資本提携ができるため、第三者割当増資と実質的に同じです。

▷関連:自己株式の譲渡とは?メリット・注意点・売却方法を分かりやすく解説

公募増資

公募増資は、一般の投資家を対象に株主を募集し、新株の割当を受ける権利を与える増資方法です。上場企業が一般投資家から資金を広く集めるといった目的で行われます。

第三者割当増資によるM&Aのまとめ

第三者割当増資は、特定の相手に新株を発行して資金を調達する方法で、M&Aの手法としても活用されます。株式譲渡と違い、払込金はオーナー個人ではなく会社に入るため、会社の成長資金として活用できます。手続が比較的容易で、返済義務もなく、信用力向上や引受先との関係強化が期待できます。

ただし、既存株主の持株比率が下がり、100%の議決権獲得はできません。現金化が目的のオーナーには向かない場合もあります。みつきコンサルティングは、税理士法人グループとして詳細な事業分析を行い、シナジー創出を見込める候補先を紹介します。ぜひご相談ください。

完全成功報酬のM&A仲介会社なら、みつきコンサルティングへ >

著者

- 事業法人第三部長/M&A担当ディレクター

-

宅食事業を共同経営者として立ち上げ、CFOとして従事。みつきコンサルティングでは、会計・法務・労務の知見を活かし、業界を問わず、事業承継型・救済型・カーブアウト・MBO等、様々なニーズに即した多数の支援実績を誇る。M&Aの成約実績多数、M&A仲介・助言の経験年数は10年以上

監修:みつき税理士法人

最近書いた記事

2026年2月8日M&Aの増加理由と背景は?今後の中小企業の会社売却の見通しも解説

2026年2月8日M&Aの増加理由と背景は?今後の中小企業の会社売却の見通しも解説 2026年2月8日M&Aのトレンドは?業界別に日本企業の今後の予測を解説

2026年2月8日M&Aのトレンドは?業界別に日本企業の今後の予測を解説 2026年2月8日M&A市場の規模・動向は?日本での件数推移・今後の展望を解説

2026年2月8日M&A市場の規模・動向は?日本での件数推移・今後の展望を解説 2026年2月7日M&Aニーズの高い人気の業種6選!業界別の動向・成約事例も紹介

2026年2月7日M&Aニーズの高い人気の業種6選!業界別の動向・成約事例も紹介