M&Aを検討する上で、公認会計士は重要な役割を持ちます。譲渡オーナーにとっては、高度な財務税務の助言が期待できます。譲受企業にとっては、デューデリジェンスの依頼やM&A後の会計処理の検討などを依頼することがあります。これらを含め本記事で詳しく説明します。

「うちの会社でも売却できるだろうか…」、「何から始めればいいんだろう…」。そのようなオーナー経営者の不安に、中小企業向けM&A仲介会社みつきコンサルティングは、20年間・500件以上の支援実績にもとづく無料相談でお応えします。本格的な検討前の情報収集だけでもかまいません。まずはお話をお聞かせください。

> みつきコンサルティングにM&A仲介を無料相談する|税理士法人グループ

公認会計士とは

国家資格である公認会計士は、会計や監査のスペシャリストです。上場企業などの会計監査(企業が作成する財務諸表が、会計基準に従って企業の経営状態や財政状況などが適切に反映しているか、第三者の立場から監査すること)は、公認会計士の独占業務となっています。経済系の最強資格者として、税務やM&Aを含む経営コンサルティングなど、幅広く企業活動を支援しています。

公認会計士の重要性

公認会計士や、公認会計士が主催する会計事務所・コンサルティング会社は、M&Aの譲渡側(オーナー経営者)にとって、心強い味方となります。

▷関連:中小企業M&Aの相談先ランキング|銀行・税理士・仲介会社の違い

譲渡オーナーにとって公認会計士が必要である理由

M&Aを助言・仲介する業務に資格や許認可は必要ありません。そのため、残念なことに、バックグラウンドが不明なM&A会社、あるいは営業色が強過ぎるM&A仲介会社が横行しています。

- 本来、会社を譲渡するか否か、譲渡するとしても最適なお相手選びは、慎重になされるべきです。

- また、譲渡以外の有力な選択肢(親族内承継、社内承継)がある場合には、比較検討を行うべきです。その結果、譲渡すべきないときは「譲渡しない方が良い」と助言するのがコンサルタントのあるべきスタンスです。

- このような倫理や正義を一般のM&A仲介会社に求めても、特に上場しているM&A仲介会社は、自社の業績を伸ばし続けなければならない事情があります。

公認会計士の職業倫理

公認会計士の職責は、公認会計士法において「常に品位を保持し…独立した立場において公正かつ誠実にその業務を行わなければならない」とされています。公認会計士が代表者である会計事務所やコンサルティング会社も同様の精神で運営されているため、一般のM&A仲介会社とは一線を画しています。

▷関連:中小企業のM&A仲介とは?メリットとデメリット・報酬相場・選び方

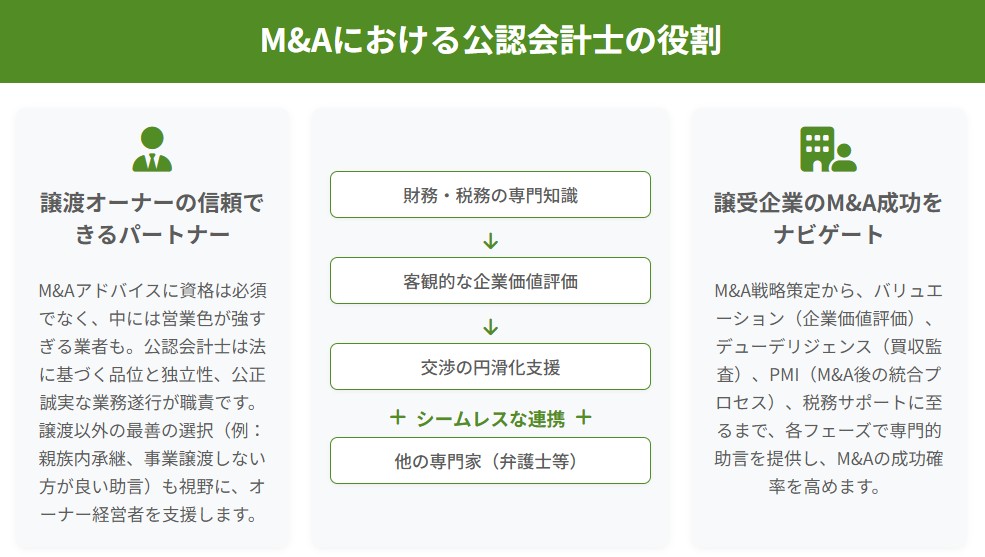

M&Aにおける公認会計士の役割

公認会計士がM&Aで果たす役割を、譲渡オーナーと譲受企業に分けて説明します。

▷関連:M&Aコンサルティングとは?アドバイザリー・仲介・FAとの違い

譲渡オーナーにとっての役割

公認会計士は、財務・税務両分野の専門家として頼りになる存在です。また、士業である為、他の専門家(弁護士や司法書士など)との連携にも慣れており、公認会計士に依頼することでM&Aの検討をスムーズに進めることが可能となります。

会計・財務について専門的な助言を得られる

M&Aは譲渡側と譲受側は利益相反の関係にある為、特に譲渡金額の交渉では対立が起きやすいと言えます。譲渡金額の算定は、公認会計士の専門領域となりますので、専門的視点で客観的な判断のもと助言をしてもらえることが期待できます。

譲渡側・譲受側共に感情的になりやすい交渉事項ですので、お互いが納得できる落としどころを見つけるためには、公認会計士による助言が重要なポイントとなります。

他の分野の専門家と連携してもらえる

M&A検討の範囲は多岐にわたります。財務・税務分野は公認会計士に依頼が可能ですが、法務やビジネス分野はそれぞれの専門家の知識が必要となります。士業である公認会計士は、弁護士や司法書士、経営コンサルタントなど他の分野の専門家とのネットワークを築いているケースが多くあります。他の専門家との連携にも慣れている為、M&A検討をスムーズに進める為にも公認会計士への依頼をお勧めします。

▷関連:M&Aアドバイザリーとは?仲介やコンサルとの違い・業務内容・報酬

譲受企業にとっての役割

M&Aにおける公認会計士の役割としては譲受側のM&A戦略実現の為、検討段階からM&A完了後までの相談役的存在です。それぞれのフェーズでの役割について解説します。

戦略の策定

譲受企業がM&Aを検討する際、目的を明確にする為、M&A戦略の策定が必要です。自社のM&A戦略検討には、現在の経営状態や今後の経営戦略を加味しなければなりません。その為には、経営や会計の視点からの検討も必要となる為、M&A戦略策定時に公認会計士のアドバイスを受けることをお勧めします。

税務面のサポート

公認会計士は、税理士登録をすれば税務に携わることも可能となります。M&Aの手法によって譲受側の会計処理が異なりますが課税内容も異なる為、税務処理や節税のサポートなどの相談も公認会計士に行うことが可能です。

バリュエーション(企業価値評価)の実施

バリュエーションとは、譲渡対象会社の企業価値を算定することを言います。M&A検討の初期段階で実施するもので、算定した企業価値評価額をもとに譲渡側と譲受側が交渉を進めます。適正なバリュエーション結果であるかを判断する為にも、公認会計士に相談することも良いでしょう。

デューデリジェンスの実施

公認会計士は、主に財務・税務分野のデューデリジェンス(買収監査・企業調査)を実施する際に依頼します。財務・税務面の潜在的なリスクの洗い出しを目的としており、給与や税金、残業代の未払いなどの簿外債務や取引先との訴訟などの偶発債務が無いかなどの調査を行います。

税理士法人グループによる財務デューデリジェンス

M&Aに潜む財務リスク、見逃していませんか?

PMIの実施

PMIとはPost Merger Integrationの略で、M&A完了後の経営統合プロセスのことを言います。主には経営体制の構築、オペレーションの統合や調整、システムの統合など事業の安定と統合効果(シナジー効果)の最大化を図る為、実施します。PMI(統合プロセス)実施の際も経営や会計、内部監査の視点が必要となりますので、公認会計士のアドバイスが重要となります。

▷関連:FAとは?種類・役割・業務内容・報酬費用・M&A仲介との違い

公認会計士と他専門家との違い

財務・会計の専門家である公認会計士以外にも、M&A検討には他の専門家支援を受けることをお勧めします。M&A検討に必要な専門家の一例をご紹介します。

税理士

税理士は税務のスペシャリストで、税金の計算、申告事務、節税対策などに携わる専門家です。税理士は、会計監査が義務付けられていない中小企業を顧客とすることが多いかと思います。M&Aにおいては税務分野のデューデリジェンス(買収監査・企業調査)を担当します。

▷関連:M&Aは税理士に相談すべき?役割・報酬相場・選び方・メリットとデメリット

弁護士

弁護士は法律のスペシャリストで、契約書作成のサポート、契約内容のチェック、交渉の代行などを行います。M&Aにおいては法務のデューデリジェンス(買収監査・企業調査)を担当し、労務・会社法などに違反が無いかなどの法務リスクの洗い出しを行います。

▷関連:M&Aでの弁護士の役割・必要性とは?相談業務・費用・選び方

M&Aでの公認会計士の選び方

公認会計士が企業会計や税務、会社法等の知識を有していることはもちろんですが、専門分野におけるM&Aの経験がある公認会計士は多くはありません。実績・経験の十分な公認会計士(または公認会計士が主催する財務コンサルティング会社)を選定する必要があります。

専門的な対応が可能か

M&Aの検討範囲は財務・税務・法務・ビジネスなど多岐にわたります。特にリスクの洗い出しを目的としたデューデリジェンスの実施には専門知識が必要です。会計事務所や弁護士事務所など士業の専門家に依頼する、または士業が社内に在籍している仲介会社などがおすすめです。

▷関連:2025年版【M&A仲介会社一覧】上場・非上場・会計系を紹介

M&A成立後にサポートをしてもらえるか

M&Aにおいては、M&A完了後のPMI(統合プロセス)が重要なフェーズになります。PMI(統合プロセス)を進める中で、譲渡対象会社の役員や従業員とトラブルが発生する場合もある為、M&A成立後のサポートも行ってもらえる専門家を選ぶと良いでしょう。

▷関連:M&A仲介会社の比較|信頼できるアドバイザーを選ぶポイント

どのような実績があるか

専門家が得意とする専門知識を有していても、M&Aにおいての専門分野の経験が無いと専門家としての力を最大限に活用することが難しいと考えます。M&Aの実績が豊富であれば、経験や知見を活かしてスムーズにM&Aを進めることが可能です。

▷関連:M&A仲介会社の売上高・成約件数の比較|大手に依頼すべきか?

報酬体系が明確かつ適正か

料金体系や金額などは、相談先によって異なります。いつどのような報酬が生じるかが明確にし、支援業務の範囲や深さなどを加味した上で検討するようにしましょう。譲渡対象企業の規模や専門家のサービスに見合った料金設定かを確認する為にも複数の公認会計士を比較することをお勧めします。

M&Aにおける公認会計士に依頼する際の費用は、業務の範囲や深さ、緊急性(納期)によって大きく異なります。それぞれの会計事務所によっても費用テーブルが異なりますが、あくまでも目安として費用相場をお示しします。

譲渡オーナーが負担する公認会計士報酬

売主(または譲渡企業)が負担する公認会計士報酬には以下のようなものがあります。案件によって依頼範囲が異なりますので、必ずしもこれらすべての費用が発生するわけではありません。ここでは、譲渡企業が一般的な中小企業で、子会社等がなく、事業内容・財務内容に複雑性がないことを前提にします。

- 企業価値評価・譲渡スキームの設計:50万円~200万円

- セラーズデューデリジェンス:50万円~100万円

- マッチング(仲介・FA):一般的なM&A会社への手数料と同程度

仲介等のマッチングまで依頼するかどうかによって、費用金額は大きく異なります。マッチング手数料は、その大部分またはすべてが「レーマン方式」に基づく成功報酬で構成されています。

レーマン方式とは

M&A成約の際の報酬テーブルとしては、レーマン方式が採用される場合が殆どです。レーマン方式は報酬基準額(譲渡価格など)に手数料率を掛けて算出する方式で、報酬基準額が高くなるにつれて金額も高くなります。

▷関連:売り手のM&A手数料の相場は高い?アドバイザリー費用を25社比較

譲受企業が負担する公認会計士費用

譲受企業は一般に以下のような公認会計士への費用が生じることが多いです。こちらも、対象会社が一般的かつシンプルな中小企業であることを前提に費用感を紹介します。また、譲受企業が上場会社であることを前提にしますが、非上場会社の場合は、これらより低く抑えられます。

- バリュエーション:100万円~300万円

- 財務デューデリジェンス:200万円~500万円超

M&Aにおける公認会計士のまとめ

M&Aで公認会計士は、企業価値評価や財務デューデリジェンスを通じて、譲渡価格の妥当性を検証する重要な役割を担います。財務・税務の専門家として、簿外債務などの潜在的リスクを洗い出し、M&A後のトラブルを未然に防ぎます。専門的な視点から客観的な分析を行うことで、譲渡オーナーが安心してM&Aを進められるようサポートします。

みつきコンサルティングは、公認会計士が代表者で、みつき税理士法人を母体とするM&A仲介会社です。15年以上の実績を持ち、豊富な経験を有する公認会計士と税理士が多数在籍しています。財務・税務分野に強みを持ち、専門的な視点からM&A成功を支援します。M&Aをご検討の際は、ぜひ当社にご相談ください。

完全成功報酬のM&A仲介会社なら、みつきコンサルティングへ >

著者

- 名古屋法人部長/M&A担当ディレクター

-

人材支援会社にて、海外人材の採用・紹介事業のチームを率いて新規開拓・人材開発に従事。みつきコンサルティングでは、強みを生かし人材会社・日本語学校等の案件を中心に工事業・広告・IT業など多種に渡る案件支援を行う。M&Aの成約実績多数、M&A仲介・助言の経験年数は10年以上

監修:みつき税理士法人

最近書いた記事

2026年2月28日事業承継での養子縁組活用|税金対策と後継者確保のメリット・留意点

2026年2月28日事業承継での養子縁組活用|税金対策と後継者確保のメリット・留意点 2026年2月28日遺言書を活用した事業承継|会社株式の分散を防ぐ対策・注意点を解説

2026年2月28日遺言書を活用した事業承継|会社株式の分散を防ぐ対策・注意点を解説 2026年2月28日自己破産とM&A売却を比較|法的整理前の事業譲渡で会社を守る方法

2026年2月28日自己破産とM&A売却を比較|法的整理前の事業譲渡で会社を守る方法 2026年2月21日M&A支援機関登録制度とは?国が認定する仲介会社の基準・選び方

2026年2月21日M&A支援機関登録制度とは?国が認定する仲介会社の基準・選び方