調剤薬局業界ではM&Aが活発化しています。本記事では、調剤薬局のM&Aが多い理由、売却価格の相場、成功するためのポイントについて、業界の現状や動向を踏まえながら、分かりやすく解説します。M&Aをご検討中の方は参考にしてください。

「うちの会社でも売却できるだろうか…」、「何から始めればいいんだろう…」。そのようなオーナー経営者の不安に、中小企業向けM&A仲介会社みつきコンサルティングは、20年間・500件以上の支援実績にもとづく無料相談でお応えします。本格的な検討前の情報収集だけでもかまいません。まずはお話をお聞かせください。

> みつきコンサルティングにM&A仲介を無料相談する|税理士法人グループ

調剤薬局業界の現状と市場の動向

はじめに、調剤薬局業界の現在の状況と市場の動きを見ていきましょう。

調剤薬局とは

調剤薬局は、医師の処方箋に基づき、薬剤師がお薬を調合する薬局です。日本では医薬分業が進み、調剤薬局の数は非常に多くなっています。調剤薬局は、医薬品メーカーから医薬品卸を通じて薬を仕入れ、医療機関の処方箋に従って患者さんにお薬を提供する役割を担います。

調剤薬局業界の市場規模と成長

国民医療費の増加に伴い、調剤薬局の売上も安定的に推移すると見られていましたが、近年は薬価(お薬の公定価格)の引き下げにより利益率が低下傾向にあります。特に小規模な薬局では経営が厳しくなっています。市場規模は約7兆円後半から8兆円弱で推移し、数パーセントの成長が見られますが、2020年のコロナ禍での受診控えなどにより、成長は鈍化傾向です。医療費抑制策としての診療報酬や薬価の改定も影響しています。

このような状況下で、調剤薬局は在宅医療支援、かかりつけ薬局機能の強化、地域密着サービス、ジェネリック医薬品の推進など、主力事業以外での収益確保も模索しています。

調剤薬局業界が抱える課題

主な課題は「薬剤師の確保」「セルフメディケーション推進への対応」「得意分野への特化」です。薬剤師不足は深刻で、各社は採用力強化に努めていますが、人材獲得競争は激しいです。また、市場が伸び悩む中、独自サービスや特定分野への特化が重要です。セルフメディケーション推進においては、医療機関や薬局の連携サポート体制が求められています。

▷関連:事業承継の相談先は税理士・公認会計士がおすすめ!選び方・費用相場

再編が進む調剤薬局業界

医薬品は「医療用医薬品」と「一般用医薬品」に大別されます。一般用医薬品を主に扱うドラッグストアは、化粧品や食品なども幅広く扱い、競争が激化しています。シェア拡大のため、M&Aによる業界再編が進んでいます。一方、医療用医薬品を扱う調剤薬局は全国に58,000カ所以上あり、個人経営と大手チェーンの二極化が進んでいます。近年は大手チェーンが後継者問題を抱える個人薬局をM&Aする動きが活発です。

大手調剤薬局の売上高とM&Aへの積極性

売上規模の大きな調剤薬局チェーンほどM&Aに積極的で、事業規模をさらに拡大しています。以下は、2023年度の調剤薬局売上高ランキング(上位抜粋)です。

| 企業名 | 売上高(百万円 | 店舗数 | |

|---|---|---|---|

| 1 | アインホールディングス | 321,577 | 1,209 |

| 2 | 日本調剤 | 280,161 | 718 |

| 3 | クオール | 155,370 | 892 |

| 4 | メディカルシステムネットワーク | 104,366 | 428 |

| 5 | 東邦ホールディングス | 92,346 | 543 |

| 6 | スズケン | 87,742 | 577 |

| 7 | トーカイ | 49,334 | 149 |

| 8 | ファーマライズホールディングス | 42,327 | 300 |

| 9 | シップスヘルスケアホールディングス | 30,499 | 123 |

| 10 | メディカル一光 | 23,094 | 95 |

これは2023年度のデータですが、その後、各社とも店舗数を着実に増やしています。

- アインホールディングス:薬剤師育成プログラムと全国展開が強み

- 日本調剤:ジェネリック医薬品製造子会社を活用し原価を削減

- クオール:医療人材派遣やMR派遣など多角化を推進

- メディカルシステムネットワーク:共同購買組織を通じ地方薬局と連帯しコストを圧縮

▷関連:M&Aが活発な「ドラッグストア業界」の動向・価格相場・メリット

調剤薬局M&Aの最新動向

国民医療費の増加から調剤薬局の売上増が見込まれる一方、薬価基準の見直しで利益率は低下し、小規模薬局の経営は厳しさを増しています。調剤薬局業界では、薬価改定による利益率低下やDX化投資の必要性から、規模拡大による経営効率化が重要です。経費の約7割を占める医薬品購入費のコストダウンのため、M&Aによる「規模の経済」追求が業界再編を後押ししています。

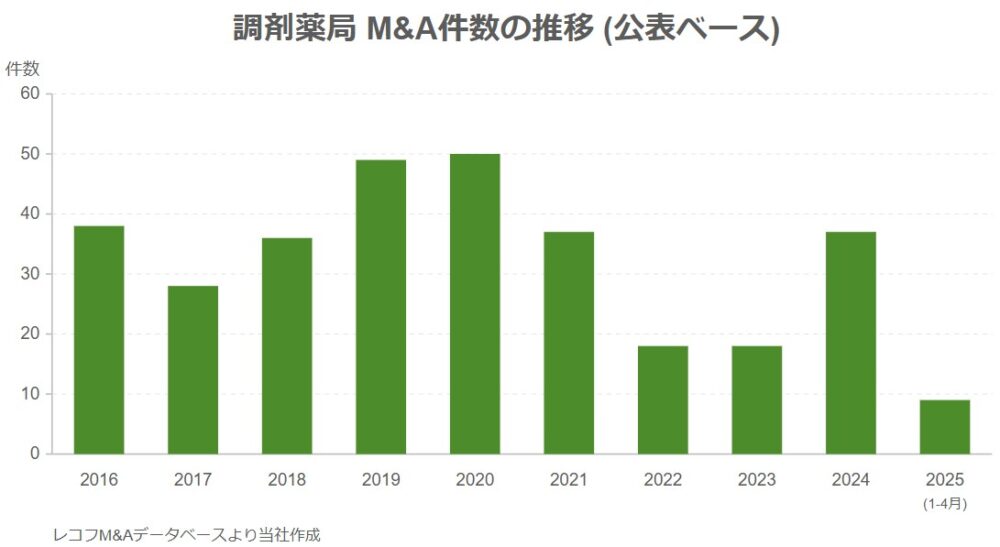

近年の調剤薬局業界のM&Aは、公表ベースだけでも年間20~40件程度のM&Aが行われています。実際には、その数倍はあると推定され、コロナ禍以降は中小薬局の倒産も増加傾向です。大手への集約が進む一方、上位10社でも市場シェアは約15%に留まり、中小薬局が多いのが特徴です。

調剤薬局の譲受企業として多い業態

調剤薬局の譲受企業として最も多いのは、食品や雑貨も扱う「複合型ドラッグストア」です。調剤薬局の収益性の高さに着目し、調剤併設店の拡大を進めており、この流れは続くと見られます。

調剤薬局のM&Aが多い理由

調剤薬局業界でM&Aが活発な理由を、譲渡側と譲受側の視点から解説します。

譲渡オーナー側の理由

薬局のオーナー経営者は、以下のような事情でM&Aを検討することが多いです。

後継者不在

経営者の高齢化や少子化により、親族が事業を承継できないケースが増えています。

かかりつけ薬局への対応

厚生労働省が推奨する「かかりつけ薬局」となるには、「地域連携薬局」等の認定要件を満たす必要があり、個人経営薬局には経営資源の確保が負担となり、M&Aを検討する要因になっています。

譲受企業側の理由

一方で、薬局を譲り受ける薬局チェーンには以下のような背景があります。

スケールメリットの追求

お薬の販売価格(薬価)は公定ですが、仕入価格は自由なため、大量仕入れによるコスト削減(ボリューム・ディスカウント)で利益率向上が可能です。医薬品購入費が経費の約7割を占めるため、大手チェーンはM&Aで規模を拡大し、仕入れコスト低減を目指しています。

ドミナント戦略の展開

特定地域への集中出店(ドミナント戦略)により、配送効率や薬剤師配置の柔軟性が向上し、業務効率が上がります。競合の参入障壁にもなります。新規出店だけでなく、M&Aによる既存店譲受も有効です。

薬価や調剤報酬のマイナス改定への対応

薬価は実質毎年、調剤報酬もマイナス改定傾向にあり、特に大手や病院隣接薬局では低い報酬が適用されます。この収益減を補うため、大手はM&Aで収益性向上を図る動機があります。

店舗運営ノウハウの獲得

都市型と郊外型店舗では運営戦略が異なります。特定地域の運営ノウハウ獲得のためにM&Aが選択されることがあります。日本調剤による中小薬局3社の譲受は、都市型店舗拡大とノウハウ融合が目的でした。

大手商社の参入

住友商事や三井物産などの大手商社が、非資源分野強化の一環でヘルスケア領域に注目し、調剤薬局を含む医薬品業界のバリューチェーン全体に投資しています。調剤薬局事業とのシナジー効果を狙い、譲受案件が増加すると予測されます。

投資ファンドの参入

調剤薬局は事業モデルの将来予測が比較的容易なため、投資ファンドにとって魅力的な投資対象です。CVCキャピタル・パートナーズや日本産業推進機構グループ(NSSK)による大規模譲受事例もあり、この傾向は続くと見られています。

▷関連:中小企業M&Aの相談先ランキング|銀行・税理士・仲介会社の違い

調剤薬局の価格相場

譲渡価格は交渉で決まります。店舗数や規模で異なりますが、1千万円~数億円程度の案件が多いです。立地などの個別性が強いですが、目安は以下で示されます。

売却相場 = 時価純資産 + のれん + その他要素

時価純資産

貸借対照表上の資産(棚卸資産、設備等)を時価評価し、引き継ぐ負債を控除したものです。

のれん

将来の収益力を数値化したもので、ブランド力や顧客関係などが該当します。営業利益またはEBITDA(利払い前・税引き前・減価償却前利益)の2~4年分が目安です。EBITDAは(正常)営業利益+減価償却費で簡便に算出できます。

上場調剤薬局チェーンのEBITDAマルチプル(EV/EBITDA倍率)は約7~8倍ですが、中小薬局ではこれより低く、3年分程度で見ることが多いです。売上が大きい店舗ほど倍率は高くなる傾向です。

その他要素

上記の「時価純資産」+「のれん」をベースに、以下の項目も価格に大きく影響します。

- 技術料

- 処方箋応需枚数

- 集中率(特定医療機関からの処方箋割合)

- 薬剤師の状況(人数、年齢、補充可能性)

- 店舗の立地

- 処方元医院の状況(事業継続性、院長の評判等)

- 独自の集客ルート

譲渡価格を高める方法

ROIC(投下資本利益率)という財務指標があります。投下資本に対しどれだけ効率的に利益を生んだかを示す指標で、高いほど薬局の価値も高まる傾向があります。ROICは以下の要素に分解できます。

ROIC = 収益性(営業利益率) × 生産性(投下資本回転率)

- 収益性:売上原価率や販管費率が重要です。医薬品仕入れコスト抑制が大きく影響します。

- 生産性:運転資本回転日数や有形固定資産回転日数が指標です。在庫圧縮やDX活用による効率化が寄与します。

高いROIC実現には、サービス多様化、コスト削減、生産性向上が重要です。

▷関連:企業価値評価とは?流れ・費用・算定方法・M&A実務でのポイント

調剤薬局M&Aのメリット・デメリット

M&Aのメリットとデメリットを、譲渡側・譲受側それぞれの視点で解説します。

譲渡オーナー側

薬局のオーナー経営者にとってのメリット・デメリットです。

譲渡するメリット

- 後継者問題を解消できます。

- 大手傘下入りで事業拡大のチャンスが得られることがあります。

- 会社清算より高額な譲渡価格になる場合があります。

譲渡するデメリット

- 労働条件が悪化したり、人員整理が行われたりする可能性があります。

- M&A後に経営が悪化するリスクもあります。

譲受企業側

次に、譲り受ける薬局チェーン側のメリット・デメリットになります。

譲り受けるメリット

- 迅速な事業拡大と顧客基盤獲得が可能です。

- 共同仕入れで薬剤原価を低減できる可能性があります。

- 人員確保が図れ、法改正への対応力も向上します。

譲り受けるデメリット

- 経営陣変更による従業員の反発や離職リスクがあります。

- 譲受事業の不振による損失リスクがあります。

▷関連:中小企業の「M&A仲介」とは?流れ・費用・メリット・選び方を解説

調剤薬局M&Aを成功させるポイント

M&A成功のためのポイントを解説します。

優秀な人材の確保

薬剤師不足の中、優秀な薬剤師や登録販売者を多く確保している薬局は好条件でのM&Aが期待できます。

独自サービスの展開

在宅医療への取り組みや専門性の高い相談対応など、独自の強みとなるサービスは付加価値として評価されます。

地域との良好な関係性

地域住民からの信頼が厚く、日常的に利用される薬局は、M&Aで高く評価されます。

信頼できる専門会社選び

M&Aには専門知識と経験が不可欠です。実績のあるM&A仲介会社やアドバイザーに早期から相談することが成功の鍵です。

M&Aで価値を訴求するアイデア

定量分析に加え、自社の強み(例:価格交渉力、医療機関とのコネクション)が譲受企業にどう貢献できるかを具体的に説明することが重要です。バリューチェーン分析などを活用し、シナジー効果を明確に示しましょう。

M&A実行の最適なタイミングの見極め

業界動向や価格相場は変動するため、専門家と相談し、早めに最適なタイミングを見極めることが重要です。

M&Aにおける戦略的適合性の確認

譲受企業との間で、明確なM&A目的と実現可能性の高いシナジー効果が見込めるか慎重に検討します。

適切なプロセス設計

M&Aアドバイザーを活用し、複数の譲受候補に公平な競争を促すプロセス設計が、より良い条件を引き出すのに有効です。

譲渡に向けた十分な準備

譲渡企業側が事前に自社を詳細調査することで、真の価値を把握し、問題点を洗い出し、最適な売却戦略を立てられます。

譲受企業側の検討課題となりそうな事項の事前論点整理

譲受企業が懸念しそうな点(人員、コストシナジー等)への回答を準備し、交渉を円滑に進めます。

適切な価値評価と価格交渉

業界相場を踏まえた適切な自社評価と交渉が重要です。

M&A上の優先順位を明確にする

価格、時期、従業員の処遇など、譲渡条件の優先順位を事前に決めておくことが後悔のないM&Aに繋がります。

蓋然性の高いPMI計画の策定(主に譲受側)

PMI(M&A後の統合プロセス)の実現可能性の高い計画策定は、M&A成功の極めて重要な条件です。

▷関連:2025年版【M&A仲介会社一覧】上場・非上場・会計系を紹介

みつきコンサルティングのM&A成約事例

「みつきコンサルのM&A仲介」では、調剤薬局の譲渡を成功させたオーナー経営者の体験談を紹介しています。

調剤薬局のM&A事例【東京】N社さま

東京の調剤薬局N社さまが、後継者不在を機にM&Aを行いました。長年地域に貢献した薬局の将来、従業員や患者さまを想い、福岡のS社へ事業を託した事例です。その経緯を紹介します。

譲渡オーナーの課題

N社オーナーはご夫妻の高齢化で将来の経営に不安を感じ、後継者不在も課題でした。M&Aの進め方が分からず、従業員の処遇や患者様への影響も心配していました。

みつきコンサルの導入過程

M&Aの進め方に戸惑っていたN社オーナーは、みつきコンサルティングに相談しました。M&Aのプロセスや譲受候補企業の説明を受け、家族で話し合うための資料も得て、理解を深めました。

コンサルティングの成果

デューデリジェンスでの問題や地主との交渉など困難もありましたが、関係者の協力で解決。患者様へのサービスと従業員の雇用を重視するS社へ譲渡が成立し、オーナーは安心して引退の準備ができました。

調剤薬局のM&A事例【関東】M社さま

関東で3店舗の調剤薬局を経営したM社さま。後継者不在や経営環境の変化から、同地域のS社へ事業譲渡を決断しました。「患者様第一」を貫いた薬局の、思いを繋ぐM&A事例です。

譲渡オーナーの課題

M社が運営する薬局のオーナーは、医療制度改革や大手チェーンの進出に直面し、経営の厳しさを痛感。ご自身の年齢に加え、お子様は別の道に進んでおり、後継者がいないことも大きな悩みでした。

みつきコンサルの導入過程

複数のM&A仲介会社と話す中、M社オーナーはみつきコンサルティングの担当者の熱心さや業界への深い理解に信頼を置きました。事業価値の承継を考えた助言を受け、依頼を決定しました。

コンサルティングの成果

価格交渉中に問題が生じましたが、交渉の末、納得できる条件で合意。従業員にも丁寧に説明され、円滑な引継ぎが実現。オーナーは安心して大切な薬局を託すことができました。

調剤薬局のM&A事例【関東】F社さま

関東地方で約30年にわたり調剤薬局2店舗を経営されてきたF社さまの事例です。管理薬剤師の退職懸念をきっかけに、従業員の雇用と地域医療への貢献を守りながら、事業をさらに発展させるためのM&Aを決断されました。

譲渡オーナーの課題

長年、地域に根差した薬局を経営してきましたが、少子高齢化やドラッグストアの台頭など、業界を取り巻く環境は厳しさを増していました。そのような状況で、経営の要である管理薬剤師が退職する可能性が浮上します。個人経営のままでは、従業員の雇用を守り、事業を成長させていくことに限界があるのではないか、という点が大きな課題でした。

みつきコンサルティングの導入過程

当初は、ご自身で築き上げてきた薬局を手放すことに抵抗がありました。しかし、担当者からの粘り強いアプローチを受け、M&Aを本格的に検討し始めます。希望する譲渡金額を伝えたところ、それを上回る条件を提示できる可能性がある譲受候補企業を複数紹介され、具体的な話を進めることになりました。面談した譲受候補企業は、自社の理念にも深く共感してくれたといいます。

コンサルティングの成果

結果として、当初の予想をはるかに超える金額で譲渡契約が成立しました。何よりも、長年共に働いてきた従業員の雇用が維持され、地域医療への貢献を続けられることに大きな満足感を得られています。譲受企業の持つ豊富な経営資源を活用することで、医薬品の品揃え拡充や最新システムの導入が実現し、患者さんへ、より質の高いサービスを提供できるようになりました。

調剤薬局のM&A事例【関東】G社さま

外資系医療機器メーカーの傘下で、関東にて調剤薬局を運営していたG社さまの事例となります。経営難からの脱却と、親会社の方針である事業の「選択と集中」を進めるためM&Aを決断し、従業員の雇用を守りながら事業の再編を実現しました。

譲渡オーナーの課題

親会社の事業再編の一環で、調剤薬局事業を手放すことを検討されていました。しかし、コロナウイルスの影響や不慣れな薬局運営ということもあり、経営は計画通りに進まず、債務超過の状態に陥っていました。事業を整理し、自社の強みを活かせる分野へ経営資源を集中させることが大きな課題でした。

みつきコンサルティングの導入過程

当初は他の大手仲介会社にも相談していましたが、成功報酬のみで、かつ金額の交渉が可能という点に魅力を感じて相談先を変更します。担当者から市場が売り手優位であることや、具体的な手続の流れについて分かりやすい説明を受け、安心して依頼することを決断しました。82社への打診の結果、18社から金額提示があり、多くの選択肢の中から相手先を選べました。

コンサルティングの成果

債務超過の解消方法など専門的な交渉が深夜に及ぶこともありましたが、無事に希望していた期日内で譲渡を完了させました。従業員の雇用は守られ、譲受企業の安定した経営基盤のもとで、より良い環境で働けるようになっています。譲渡企業は事業の再編という目的を達成し、経営者はこの経験と資金を元に、新たな事業への挑戦を始めています。

調剤薬局のM&A事例【関東】Y社さま

約40年にわたり神奈川県内で調剤薬局3店舗を経営されてきたY社さまの事例です。後継者問題と厳しい経営環境の変化から、従業員の将来と会社の存続を第一に考えM&Aを決意。クロージング後の予期せぬ事態も乗り越え、事業承継を実現されました。

譲渡オーナーの課題

経営者の高齢化に伴う後継者問題が課題でした。一度は娘さまが事業を引き継ぐことになりましたが、頻繁な薬価改定など業界環境が厳しくなる中で、個人での長期的な経営継続に不安を感じるようになります。愛着のある会社と長年働いてくれた従業員を守るため、M&Aによる事業承継を再び検討し始めました。

みつきコンサルティングの導入過程

以前、別の会社と契約していた経験から、他社への相談にはためらいがありました。しかし、担当者から業界環境や具体的な事例を交えた説得力のある説明を受け、任せてみようと決意します。従業員の雇用継続を重視し、複数の候補先と面談。自社の事業への理解が最も深く、理念にも共感できた譲受企業を最終的な相手先として選びました。

コンサルティングの成果

クロージング直後、主要な取引先に大きな変化が起きるという予期せぬ事態が発生し、一時は契約破棄の危機に直面しました。しかし、粘り強い交渉の末、譲渡対価を調整することで最終合意に至ります。トラブルはあったものの、従業員の雇用は守られ、会社は安定した経営基盤を持つ企業の傘下で、新たな成長を目指せることになりました。

その他の調剤薬局のM&A事例

2024年以降に大手調剤薬局チェーンが発表・実施した主なM&A事例は以下の通りです。いずれも大手による規模拡大や地域戦略、経営安定化を目的としたものです。

アインホールディングス×クラフト(2025年8月)

さくら薬局などを運営するクラフト株式会社を調剤薬局最大手の株式会社アインホールディングスが100%子会社化。グループの薬局数は2000店舗を超える。両グループの調剤業務のノウハウを共有することで、業務効率化・高度化、DX化等を加速する狙い。

総合メディカル × ライフアート(2024年12月)

広島県を中心に62店舗を展開する株式会社ライフアートを総合メディカル株式会社が買収。医療モール型店舗の強みを生かし、西日本エリアでのシェア拡大を目指す。

ファーマライズHD × 寛一商店グループ(2024年12月)

経営再建中の寛一商店グループ(全国54店舗)をファーマライズHDが事業譲受。年内2件目の大型買収で、同社の店舗網拡大と経営基盤強化を図った。

スギホールディングス × I&H(2024年9月)

全国に560店舗超を持つI&H株式会社(阪神調剤薬局)をスギHDが完全子会社化。調剤薬局とドラッグストアの統合で、両社の強みを生かした地域密着型サービスを強化。

ファーマライズHD × GOODAID(2024年1月)

東海道エリアで31店舗を展開するGOODAID株式会社をファーマライズHDが買収。30代社長が単独上場を目指していたが、更なる成長と安定を求めて大手グループ入りを選択した。

▷関連:M&A仲介会社の比較|信頼できるアドバイザーを選ぶポイント

調剤薬局M&Aのまとめ

調剤薬局の業界は、薬価改定や後継者不足など大きな変革期にあります。M&Aは有効な経営戦略ですが、成功には業界動向の把握と自社の強みの客観的評価が不可欠です。適切なタイミングで信頼できる専門家と共に進めることが重要です。

当社は、みつき税理士法人グループのM&A仲介会社として15年以上の業歴があり、中小企業M&Aに特化した実績経験が豊富なM&Aアドバイザー・公認会計士・税理士が多く在籍しております。M&Aをご検討の際は、みつきコンサルティングにご相談ください。

完全成功報酬のM&A仲介会社なら、みつきコンサルティングへ >

著者

- 事業法人第三部長/M&A担当ディレクター

-

宅食事業を共同経営者として立ち上げ、CFOとして従事。みつきコンサルティングでは、会計・法務・労務の知見を活かし、業界を問わず、事業承継型・救済型・カーブアウト・MBO等、様々なニーズに即した多数の支援実績を誇る。M&Aの成約実績多数、M&A仲介・助言の経験年数は10年以上

監修:みつき税理士法人

最近書いた記事

2026年2月8日M&Aの増加理由と背景は?今後の中小企業の会社売却の見通しも解説

2026年2月8日M&Aの増加理由と背景は?今後の中小企業の会社売却の見通しも解説 2026年2月8日M&Aのトレンドは?業界別に日本企業の今後の予測を解説

2026年2月8日M&Aのトレンドは?業界別に日本企業の今後の予測を解説 2026年2月8日M&A市場の規模・動向は?日本での件数推移・今後の展望を解説

2026年2月8日M&A市場の規模・動向は?日本での件数推移・今後の展望を解説 2026年2月7日M&Aニーズの高い人気の業種6選!業界別の動向・成約事例も紹介

2026年2月7日M&Aニーズの高い人気の業種6選!業界別の動向・成約事例も紹介