財務デューデリジェンスとは、M&Aにおける対象会社の財務状況を精査し、その価値を正確に評価する手続です。この記事では、財務デューデリジェンスの進め方から必要資料、専門家との連携まで、譲受企業のM&A担当者や中小企業のオーナー経営者が知るべきポイントを網羅的に解説し、譲受を成功に導くための知見を提供します。

「うちの会社でも売却できるだろうか…」、「何から始めればいいんだろう…」。そのようなオーナー経営者の不安に、中小企業向けM&A仲介会社みつきコンサルティングは、20年間・500件以上の支援実績に基づき、お応えします。本格検討前の情報収集として、まずはお話をお聞かせください。

> みつきコンサルティングに無料相談する|税理士法人グループ

財務デューデリジェンスとは

財務デューデリジェンス(財務DD)は、譲受を検討する際の重要な手続の一つです。この手続は、対象会社の将来計画を精緻化するために、その財務状況を深く理解することを目的としています。

▷関連:財務デューデリジェンスとは?M&Aでの目的・手順・調査項目・費用

財務デューデリジェンスの目的

財務デューデリジェンスを行う主な目的は、対象企業の実態を正確につかみ、正しい判断を下すことです。その具体的な目的を下表に整理しました。

| 財務DDの目的 | 具体的な内容 |

|---|---|

| 企業価値の算定 | 適切な譲受価格を決めるための基礎となります。帳簿の数字だけでなく、会社の実力を反映した本来の収益力や資産価値を正しく把握します。 |

| リスクの把握 | 帳簿に載っていない債務や税務上の問題など、隠れたリスクを洗い出します。譲受後にこれらの問題を引き継がないよう、事前に確認することが不可欠です。 |

| 事業戦略の立案 | 会社の強みや課題を明らかにし、譲受後の戦略に役立てます。特に、統合によってどのような相乗効果(シナジー)が期待できるかを見極めます。 |

| 契約条件への反映 | 見つかった課題を最終契約書に盛り込み、表明保証や補償条項などでリスクを軽減するための手続を行います。 |

| PMIへの活用 | 譲受後の統合(PMI)をスムーズに進めるため、事前に課題を特定し、解決策を検討するための情報として活用します。 |

▷関連:デューデリジェンスとは|誰がやる?DDの意味をわかりやすく解説

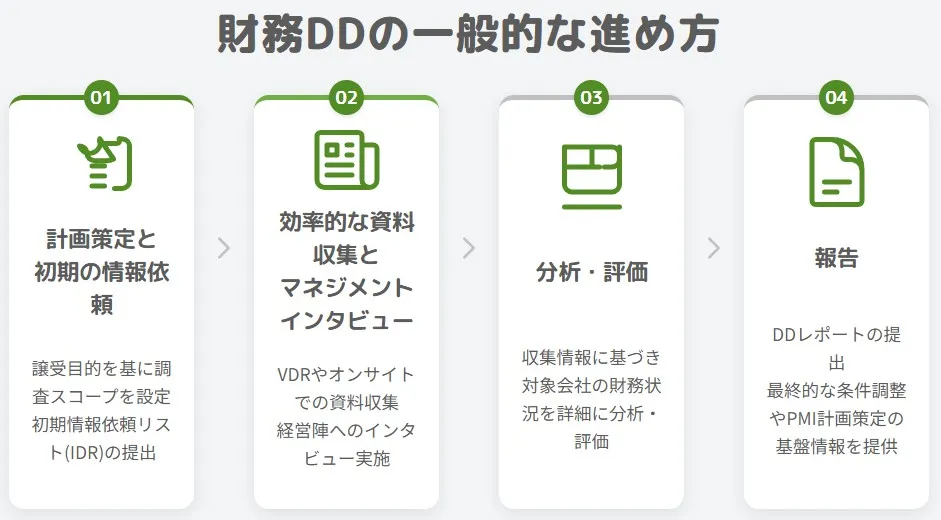

財務デューデリジェンスの一般的な進め方

財務デューデリジェンス(財務DD)は、通常、いくつかの段階を経て系統的に進められます。

ここでは、その主要なステップについて解説します。

ステップ1:財務DDの計画策定と初期の情報依頼

財務DDの最初の段階は、譲受企業と専門家が連携し、調査の方向性を明確にすることです。

譲受企業は、譲受の目的を明確にし、財務DDで特に何を重視したいのかを専門家に伝えます。これにより、譲受企業のニーズに合わせた効率的なスコープ(調査範囲)が設定されます。譲受企業のM&A担当者やオーナー経営者は、この段階で専門家との密なコミュニケーションを図ることが、後の手続を円滑に進める上で鍵となります。

スコープが設定された後、専門家は譲渡企業に対し、初期段階での情報依頼リスト(IDR:Information Document Request)を提出します。このIDRには、財務DDに必要な主要な資料が網羅的に含まれます。

初期段階での情報依頼リスト(IDR)の主要項目と準備のポイント

初期段階のIDRには、以下のような項目が一般的に含まれます。

| カテゴリ | 内容 | 目的・重要性 |

|---|---|---|

| 過去の財務諸表 | 損益計算書(PL)、貸借対照表(BS)、キャッシュフロー計算書(CF) (過去3~5期分) | 財務状況の推移を把握し、経営の健全性を評価 |

| 会計帳簿と試算表 | 総勘定元帳、補助元帳、月次・四半期試算表 | 財務諸表の裏付けとなる詳細情報の確認 |

| 税務申告書 | 法人税申告書、消費税申告書(過去数期分) | 税務リスク有無の確認 |

| 事業計画・予算 | 将来の事業計画、予算 | 将来の収益見通しの蓋然性を評価 |

| 監査報告書 | 監査法人による監査報告書(該当する場合) | 財務情報の信頼性の確認 |

| 重要な契約書 | 売買契約、賃貸借契約、融資契約、雇用契約など | 事業運営への影響や潜在的リスク(チェンジオブコントロール条項など)の確認 |

| 資産リストと固定資産台帳 | 有形・無形資産の詳細リスト、固定資産台帳 | 資産の実在性や評価の妥当性の確認 |

| 株主名簿と会社登記簿謄本 | 株主の保有状況、役員構成、資本金の履歴など | 株式の適法性や会社の基本情報の確認 |

譲渡企業側は、これらの資料を速やかに提供できるよう、日頃から会計帳簿や契約書を整理しておくことが依頼準備の重要なポイントです。また、多くの資料は機密情報を含むため、情報開示の範囲やタイミングについても、譲受企業や専門家と事前に調整することが望ましいです。

ステップ2:効率的な資料収集とデータルームの活用

情報依頼リスト(IDR)に基づいて資料が収集される段階では、効率的な手続が求められます。

責任者へのマネジメントインタビューを実施

この段階では、譲渡企業の経営陣や各部門の責任者へのマネジメントインタビューが実施されます。インタビューを通じて、書面だけでは把握しにくい事業の実態、戦略、内部統制の運用状況、組織文化、潜在的な課題などを深く理解することができます。譲渡企業の担当者との質疑応答(QAリスト)も頻繁に行われ、疑問点の解消や追加情報の取得を進めます。

バーチャルデータルーム(VDR)の利用が一般的

近年、バーチャルデータルーム(VDR)の活用が一般的になってきています。VDRは、インターネット上でセキュアに資料を共有・閲覧できるシステムであり、譲渡企業、譲受企業、そして専門家間で効率的な情報共有を可能にします。VDRを使用することで、物理的な資料のやり取りの手間が省け、情報の検索性も向上します。

資料収集は、VDR上での提供だけでなく、必要に応じてオンサイトDD(現地調査)も実施されます。オンサイトDDでは、会計帳簿や現物資産の実査、製造現場の確認など、VDRでは得られない詳細な情報を直接確認することができます。

▷関連:バーチャルデータルームとは|VDRでM&Aのデューデリ費用は?

ステップ3:分析・評価

収集した資料とインタビューで得られた情報などに基づき、専門家が対象会社の財務状況を詳細に分析・評価します。この段階は、財務DDの核となる部分です。

収集された各資料は、以下の観点から精査されます。

PL項目の調査

売上高、売上原価、販売費及び一般管理費など、損益計算書の各項目について詳細に分析します。

売上高は変動要因を価格と数量に分解し、その背景を深掘りします。

人件費や店舗の賃借料などのコスト構造を分析し、その適正性や将来の変動可能性を評価します。特に労働集約型の事業では、人件費の動向と顧客への転嫁可能性を検証します。

正常収益力の把握と調整

譲受企業が買収価格を算定する上で最も重視するのが、対象会社の将来の収益力です。過去の決算書に計上されている営業利益)は、会計処理上の誤りや臨時・非経常的な取引の影響を受けている場合があります。

これらの影響を除外し、対象会社が本来持つ継続的な収益力(正常収益力)を把握するために、会計数値の調整を行います。例えば、一時的なキャンペーンによる売上や、特定の期間にのみ発生した費用などは除外の対象となります。

▷関連:財務DDでの収益性分析とは?正常収益力を見極める方法と注意点

BS項目の調査

貸借対照表の各項目は、簿外債務や偶発債務の有無、資産の実在性・評価の妥当性を確認するために重要です。

| 項目 | 確認・評価ポイント |

|---|---|

| 棚卸資産 | ・長期滞留品や販売終了品がないか ・返品調整引当金が適切に計上されているか ・在庫評価損リスクや過剰在庫の有無 |

| 有形固定資産 | ・減損リスクの有無 ・不動産の鑑定評価との乖離がないか |

| 差入敷金保証金・資産除去債務 | ・回収可能性 ・賃貸契約の中途解約違約金や原状回復義務などの条件が将来キャッシュフローに与える影響 |

| ポイント引当金 | ・発行ポイントが将来的に値引きとして利用されることを見越し、引当金が適切に計上されているか |

| 簿外債務・偶発債務 | ・係争中の案件、債務保証、デリバティブ取引など、財務諸表に計上されていない潜在的な負債や損失リスクの特定 |

退職給付制度の確認

確定給付型年金(DB)や退職一時金制度は、譲受企業の財務に大きなインパクトを与える可能性があるため、その債務や年金資産を詳細に確認します。特に、事業承継型M&Aでカーブアウト(事業の切り出し)が行われる場合、切り出される退職給付債務と年金資産の把握が複雑になります。

譲受企業がDB制度の継続を忌避する場合、制度の清算コストを見積もることもあります。会計上の債務評価と清算価値ベースの評価には差異が生じる可能性があるため、その違いを理解することが重要です。

関連当事者取引の確認

譲渡企業のオーナーやその親族、関連会社との間で取引が行われている場合、その取引条件が市場価格(独立企業間取引価格)と乖離していないかを確認します。また、事業に不要な非事業用資産が計上されていないかも確認します。

税務リスクの把握

過去の会計処理や税務申告内容に不備がないかを確認し、将来的な税務リスクを評価します。特に海外企業を対象とする場合、二重帳簿の存在など、日本とは異なる商慣習による問題が発生することもあります。

▷関連:税務デューデリジェンスとは?M&Aでの実務・費用を税理士が解説

ステップ4:財務DDの結果報告

分析・評価の結果は、財務デューデリジェンスレポートとして譲受企業に提出されます。

このレポートには、対象会社の財務状況の詳細な分析、発見されたリスクと課題、それらが企業価値に与える影響、そして譲受後の対応策などがまとめられています。譲受企業は、このレポートを参考に、最終的な買収価格の決定や譲受契約の条件調整を行います。

また、財務DDの結果は、譲受後のPMIフェーズにおいて、具体的な統合計画を策定するための重要な基盤となります。例えば、レポートで指摘されたコスト削減の余地や、内部統制の改善点などは、PMIにおける具体的なアクションプランへと繋がります。

▷関連:デューデリジェンス報告書|作成目的・記載項目とM&A交渉での活用

財務DDのスケジュール管理と専門家との連携

財務DDは譲受の意思決定に直結する手続でありながら、限られた時間の中で実施されることがほとんどです。そのため、効率的なスケジュール管理と専門家との円滑な連携がM&Aの成功に不可欠です。

スケジュール管理の留意点

財務DDの期間は、譲受案件の規模や複雑性、譲渡企業の情報開示状況によって変動しますが、一般的には2週間から4週間程度で集中的に実施されることが多いです。

予期せぬ遅延への対応

中小企業の場合、資料の準備に時間がかかったり、要求された資料が存在しない場合があるため、予想以上に手続が遅延する可能性があります。譲受企業は、このような事態を想定し、タイトすぎるスケジュールは避けるべきです。

中間報告の活用

財務DD期間中には、専門家から譲受企業に対して中間報告が複数回行われることが一般的です。中間報告では、これまでの調査で明らかになった重要なリスクや課題、企業価値に影響を与える可能性のある情報などが速やかに共有されます。

これにより、譲受企業は手続の途中で意思決定の方向性を修正したり、追加調査の必要性を判断したりすることが可能になります。

迅速な意思決定

財務DD期間中は、譲受企業側も迅速な意思決定が求められます。特に、譲渡企業からの情報提供が滞ったり、予期せぬ問題が浮上したりした際には、専門家からの報告を受け、速やかに対応方針を決定することが重要です。

▷関連:中小企業M&Aの財務デューデリジェンス|特有の論点と簡易財務DD

財務DDの専門家との連携の重要性

財務DDは、複雑な会計・税務の知識と豊富な経験を必要とするため、公認会計士や税理士といった専門家を起用することが一般的です。円滑な専門家との連携により、財務DDの質と効率性は高まります。

調査目的の明確な共有

譲受企業は、専門家に対して、財務DDで特に何を知りたいのか、どのような情報を重視するのかを明確に伝える必要があります。漠然とした依頼では、専門家が不必要な調査に時間を費やしたり、譲受企業が本当に知りたい情報を見落としたりする可能性があります。

専門家の選定

財務DDの経験が豊富な専門家を選ぶことが重要です。特に、対象会社の業種や規模に特化した経験を持つ専門家は、より的確な分析と示唆を提供できます。

客観的な視点の活用

外部の専門家は、譲受企業の内部に存在する可能性のあるバイアス(例えば、譲受に対する過度な期待など)に左右されずに、客観的な視点から対象会社を評価します。これにより、より冷静で合理的な意思決定が可能となります。

交渉とPMIへの連携

財務DDの結果は、譲渡企業との交渉や、譲受後のPMIフェーズにおいて具体的な戦略を策定するための重要な情報源となります。専門家と密に連携し、調査結果を最大限に活用することで、譲受の成功確率を高めることができます。例えば、コスト削減の余地が発見された場合、それをPMIで具体的に実行するための計画に繋げることが可能です。

財務DDは、単なる手続ではありません。譲受企業のM&A戦略を現実のものとし、将来の企業価値向上に貢献するための重要な投資と捉えるべきです。

▷関連:デューデリジェンスの専門家|依頼業者の選び方・役割・費用を解説

税理士法人グループによる財務デューデリジェンス

M&Aに潜む財務リスク、見逃していませんか?

よくある質問|財務デューデリジェンスの進め方(FAQ)

財務DDのスケジューリングに関するQ&Aを紹介します。

財務デューデリジェンス(財務DD)は、主に「計画策定」「情報収集」「分析・評価」「報告」の4つのステップで進行します。まず譲受企業と専門家が調査目的とスコープを明確にし、譲渡企業から資料を収集します。次に、収集した資料を詳細に分析し、対象会社の財務状況、リスク、収益力などを評価します。最後に、その分析結果をレポートとして譲受企業に提出し、買収価額や契約条件の決定に活用されます。

財務デューデリジェンス(財務DD)を依頼する前には、まず譲受企業としてM&Aの目的と、財務DDで特に知りたいことや重視するポイントを明確にすることが重要です。

これにより、専門家は譲受企業のニーズに合った効率的な調査範囲を設定できます。また、譲渡企業が速やかに資料を提供できるよう、資料の整理や電子化を進め、必要資料リスト(IDR)に基づいて準備を行うよう、譲渡企業との連携体制を確立しておくことが望ましいです。

財務デューデリジェンス(財務DD)で必要となる主要な資料は、過去数期分の会計帳簿、試算表、決算書(損益計算書、貸借対照表、キャッシュフロー計算書)、税務申告書です。その他、将来の事業計画、監査報告書、重要な契約書(売買、賃貸借、融資など)、資産リスト、株主名簿、会社登記簿謄本なども求められます。これらの資料は、通常バーチャルデータルーム(VDR)を通じて専門家へ提供されます。

財務デューデリジェンス(財務DD)の期間は、譲受案件の規模や複雑性、譲渡企業の情報開示状況によって異なりますが、一般的には2週間から4週間程度で実施されることが多いです。

ただし、中堅中小企業のM&Aでは、資料の準備や不足情報の確認に時間がかかる場合があり、予想よりも期間が長くなることもあります。効率的な進行のためには、譲渡企業と譲受企業、そして専門家間の密な連携が重要です。

財務デューデリジェンスの進め方のまとめ

財務デューデリジェンスは、M&A成功の要となる手続です。対象会社の財務状況、潜在リスク、成長機会を深く理解し、適正な譲受価格や事業戦略を見極めることができます。専門家と連携し、正確な資料分析を行うことで、譲受目的の達成に向けた確固たる基盤を築けます。

みつきコンサルティングは、税理士法人グループとして15年以上の実績を持ち、財務調査に精通した公認会計士が在籍しています。税務を含めた専門的な調査をワンストップで提供します。財務デューデリジェンスをご検討の方は、お気軽にご相談ください。

完全成功報酬のM&A仲介会社なら、みつきコンサルティングへ >

著者

最近書いた記事

2025年12月31日小売・飲食業M&Aのデューデリジェンス|店舗・FC・ブランド評価

2025年12月31日小売・飲食業M&Aのデューデリジェンス|店舗・FC・ブランド評価 2025年12月31日製造業M&Aのデューデリジェンス|工場・設備・サプライチェーン

2025年12月31日製造業M&Aのデューデリジェンス|工場・設備・サプライチェーン 2025年12月31日IT・ソフトウェア企業のM&Aデューデリジェンス|リスクと評価

2025年12月31日IT・ソフトウェア企業のM&Aデューデリジェンス|リスクと評価 2025年12月31日事業再生M&Aにおけるデューデリジェンスの実務ガイド

2025年12月31日事業再生M&Aにおけるデューデリジェンスの実務ガイド