キャピタルゲイン課税とは、有価証券や不動産などの売却差益に対して課される税金です。株式投資や投資信託、M&Aでの株式譲渡益にも関わりがあるため、資産運用や事業承継を考える方にとって重要なテーマといえます。本記事では、基本的な仕組みや申告方法から損失が出た場合の対応策、国外転出やミニマムタックスへの影響まで解説します。

「うちの会社でも売却できるだろうか…」、「何から始めればいいんだろう…」。そのようなオーナー経営者の不安に、中小企業向けM&A仲介会社みつきコンサルティングは、20年間・500件以上の支援実績に基づき、お応えします。本格検討前の情報収集として、まずはお話をお聞かせください。

> みつきコンサルティングに無料相談する|税理士法人グループ

キャピタルゲインにかかる税金の全体像

キャピタルゲイン課税とは、有価証券や不動産などの資産を売却して得られる差益(キャピタルゲイン)に対して課される税金のことです。例えば1000万円で買った株式を3億円で売却すれば、その差額である2億9000万円がキャピタルゲインに該当します。株式投資のほか、投資信託や不動産投資、FX、暗号資産(仮想通貨)など、さまざまな資産でキャピタルゲインが発生します。

ただし、キャピタルゲインは大きく利益を狙える反面、損失が出る可能性も高いハイリスク・ハイリターンな特徴があります。また、株主配当や不動産の家賃収入のように資産を保有しているだけで得られるインカムゲインとは異なる性質を持つため、課税の仕組みや計算方法もそれぞれ押さえておく必要があります。

▷関連:株式のキャピタルゲインとは?M&A・インカムゲインも平易に解説

キャピタルゲイン課税の対象資産

キャピタルゲイン課税は、対象となる資産の種類や投資方法によって税区分や税率が異なります。ここでは主な対象資産ごとに、どのような課税方式が適用されるのかを見ていきましょう。

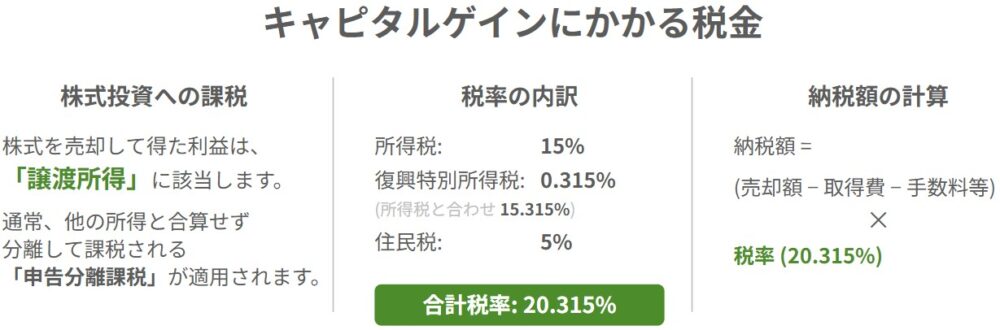

株式投資への課税

株式を売却して得た利益は「譲渡所得」に該当します。通常は申告分離課税が適用され、他の所得と合算せず、譲渡所得に対して一律で税率をかけて計算します。

- 税率は、所得税15%(復興特別所得税含め15.315%)と住民税5%で合計20.315%

- 納税額は「(売却額 - 取得費 - 手数料等)× 税率」で求めます。

- 復興特別所得税は2037年まで適用されます。

▷関連:株式譲渡とは|中小企業の目的・メリットとデメリット・従業員の処遇

不動産投資への課税

不動産を売却して得た利益も「譲渡所得」として課されますが、所有期間によって長期と短期に分かれ、税率が異なります。

- 所有期間5年超の長期譲渡所得は20.315%(所得税15.315%+住民税5%)

- 所有期間5年以下の短期譲渡所得は39.63%(所得税30.63%+住民税9%)

- 計算式は「(売却額 - 取得費 - 譲渡費用 - 特定の場合の特別控除額)× 税率」となります。

M&A(株式譲渡)でのキャピタルゲイン課税

個人株主が自社株を売却して得る譲渡益も、「譲渡所得」として申告分離課税が課されます。税率は合計20.315%が基本ですが、法人による株式譲渡や別のスキーム(事業譲渡など)を用いる場合は適用される税率が変わる可能性があります。

▷関連:株式譲渡の税金|非上場株式の事業承継・M&Aでの計算方法と節税

様々な金融商品へのキャピタルゲイン課税

上記以外にも、以下のような金融商品で資産運用をされている方もいらっしゃるでしょう。

投資信託への課税

投資信託の売却益も株式と同様の「譲渡所得」に区分され、申告分離課税になります。計算式や税率は株式投資とほぼ同じです。

FXへの課税

FXで発生する利益は「雑所得」ですが、先物取引に該当するため申告分離課税が適用されます。計算式は「(為替差益+スワップポイント - 手数料等)× 税率」です。税率は20.315%(所得税15.315%+住民税5%)です。

暗号資産(仮想通貨)への課税

仮想通貨の売却益も「雑所得」に該当します。ただしFXと異なり総合課税が適用され、累進課税で最高45%まで所得税率が上がります。住民税は10%、復興特別所得税も加算されるため、キャピタルゲインが大きいほど税負担が重くなりがちです。

▷関連:株式譲渡益が出たら確定申告が必要!申告書の書き方を平易に解説

確定申告が不要なケース

キャピタルゲインを得た場合、原則として確定申告が必要です。所得税法で定められた申告期間(翌年2月16日~3月15日)に、1年間の所得を合算して納税します。しかし、一部の仕組みや所得状況により、確定申告が不要となるケースもあります。

源泉徴収ありの特定口座の場合

金融機関で株や投資信託を行うとき、「源泉徴収あり」の特定口座を選択すれば、そこで発生した譲渡益に対して自動的に税金が差し引かれます。さらに「申告不要」を選択できるため、原則として確定申告をしなくても済みます。一般口座や源泉徴収なしの特定口座を使う場合は確定申告が必要なので注意しましょう。

給与所得者で一定条件を満たす場合

給与所得が2,000万円以下で、かつキャピタルゲインを含む給与所得以外の所得が20万円以下の場合、年末調整で納税が完了するため確定申告は不要です。また、合計所得が48万円以下に収まる場合も基礎控除の範囲内となり、確定申告が不要になるケースがあります。ただし、住民税の申告に関しては別途自治体の規定を確認する必要があります。

NISA・つみたてNISAを利用している場合

非課税口座(NISA・つみたてNISA)を利用すると、年間の投資上限額までで購入した金融商品から得られるキャピタルゲインは非課税となり、確定申告は不要です。ただし限度額や非課税期間が決められているため、枠を超えると通常の課税がかかります。

譲渡損失が出た場合の損益通算と繰越控除

譲渡損失が出た場合でも、確定申告をした方が良いケースがあります。

株式や不動産などで損失(譲渡損)が出たとき、その損失は確定申告をすることで他の同種の所得と相殺(損益通算)できます。もし同じ年内に得たキャピタルゲインの一部または全部を損失で差し引ければ、納税額を抑えることが可能です。

さらに、損益通算しても控除しきれない余りの損失は、翌年以降3年間にわたって繰越控除として扱うことができます。ただし、株式の損益通算は同じく株式の配当や譲渡益、不動産の損益通算は不動産譲渡益など、原則として同種の所得に限られる点に注意しましょう。

▷関連:株式譲渡の損益で確定申告が不要な場合|非上場株の課税の注意点

海外移住時の税金に注意しよう

海外で生活を始める際、金融資産を保有している方は、移住その際と、その後に税金がどうなるのかをあらかじめ理解しておく必要があります。日本国内で資産を売却すれば当然日本の法律が適用されますが、居住地が変わると課税対象の範囲や申告方法が異なる可能性があるためです。

国外転出時課税制度とは

国外転出時の注意点として、1億円以上の一定の金融資産を保有している場合には、含み益(まだ売却していない段階の評価益)にも課税される「国外転出時課税制度」があります。これは2015年度税制改正により導入された仕組みで、海外移住をする際に多額の株式や投資信託などを一括して非課税国へ移す行為を防ぐ狙いで設けられました。

対象となるのは、以下に該当する個人です。

- 国外転出の日に所有している有価証券や未決済のデリバティブ取引などの評価額合計が1億円以上

- 直近10年のうち5年を超えて国内に居住していた個人

これらを満たす場合、含み益(実際には売却していなくても、評価時点で利益が出ているとみなされる部分)に対して課税が行われます。ただし、一定の要件を満たす場合は納税の猶予や、将来日本に戻ったときに課税が取り消される制度もあるため、該当する方は事前に確認が欠かせません。

日本の居住者か非居住者か?

所得税は「居住者」と「非居住者」で課税の範囲が異なります。日本国内に住所を持つ「居住者」は、国内外を問わず世界中で得た所得に課税されます(全世界所得課税)。一方、日本を出国して「非居住者」となった場合、日本国内の源泉所得(国内で発生した所得)のみ課税対象となる点が大きな違いです。

また、住民税は1月1日に住所がある自治体に対して課される地方税です。年の途中で海外へ転出し、その翌年1月1日現在に日本で住所登録をしていなければ、その年の住民税は課税されません。こうした仕組み上、海外移住後は国内所得税の課税範囲が狭まり、住民税の納税義務もなくなることがあります。

海外移住後も国内源泉所得には課税がある

非居住者となった後でも、日本国内で発生した所得(国内源泉所得)には所得税がかかる可能性があります。たとえば、日本の企業から受け取る配当や、日本国内にある不動産を売却して生じる譲渡益などが該当します。そのため、海外移住すればすべての所得が課税対象外になるというわけではない点に注意が必要です。

一方、住民税に関しては、前述の通り海外移住後の翌年1月1日に日本に住所がなければ、課税されません。このように、海外に住む時期や所得区分によって扱いが変わるため、早めの準備と制度の理解が重要になります。

ミニマムタックスで変わる超富裕層の税金

2023年度税制改正により、株式や不動産などによって極めて高い水準の所得を得る超富裕層に向けて、新たにミニマムタックス(極めて高い水準の所得に対する負担の適正化)が設けられました。これは、2025年分以降の所得税に適用される制度で、通常の分離課税に比べて著しく低い負担で済んでいたケースに対し、追加で申告納税を求める仕組みです。

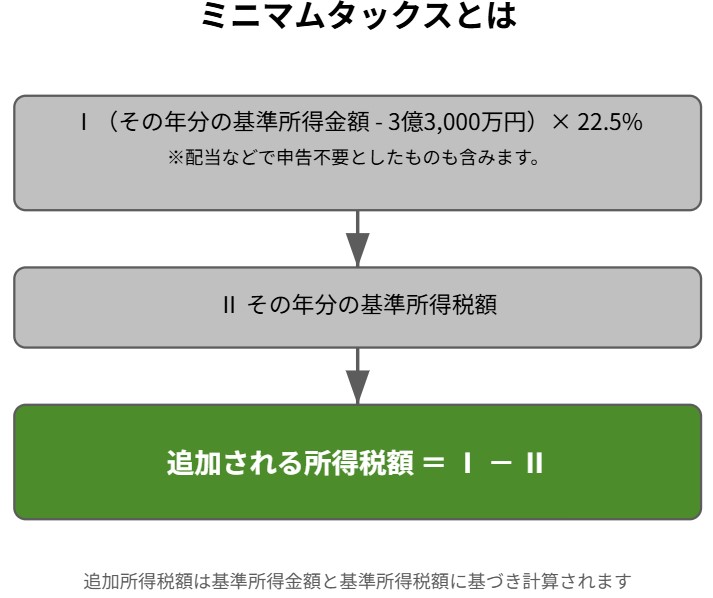

ミニマムタックスの仕組み

株式の譲渡益は申告分離課税で、一律の税率20.315%(所得税15.315%+住民税5%)が適用されます。しかし、給与や事業所得など累進課税となる所得と比べると、所得が増えても税率は一定のため、結果として大きな収益を得ても税負担率(実効税率)が相対的に低く抑えられるケースが生じます。

ミニマムタックスでは、基準所得金額から一定額(3.3億円)を差し引いた金額の22.5%と、通常計算される基準所得税額を比較し、もし基準所得税額がその22.5%を下回っていれば、その差額分を追加納税するという仕組みです。つまり、株式の売却などで莫大な譲渡益があった場合に、実効税率が22.5%を下回るようであれば、差額を納める必要が出てきます。

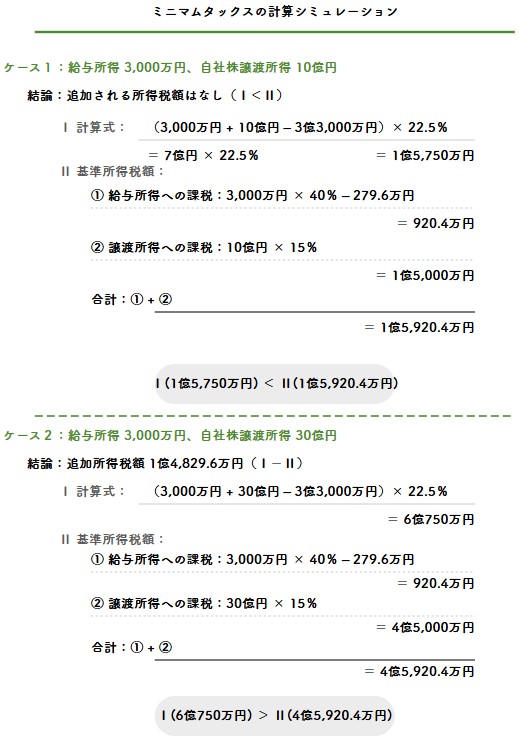

株式譲渡益が大きいほど影響は大

所得の大部分を株式の譲渡所得が占めていると、実効税率が分離課税の20.315%近辺で固定されやすくなります。その結果、株式の売却益が一定の金額(例えば10億円超など)に達すると、22.5%のラインを下回っていると判断されてミニマムタックスが発動する可能性が高まります。

たとえば、株式譲渡益が10億円程度であれば追加納税額の割合はまだわずかですが、譲渡益が20億円、50億円と大きくなるほど、最終的に課される追加納税の負担も増える仕組みです。

企業オーナーへの影響と対応策

とくに企業オーナーが自社株式を売却する場合、M&AやIPOなどで一気に莫大な譲渡益が発生する可能性があります。通常、非上場株式を譲渡するケースでは、その株式売却にかかる譲渡所得として一律20.315%の負担を見込んでいた人でも、ミニマムタックスによって追加納税が求められるかもしれません。以下のような取引を予定される方は注意が必要です。

- 親族内承継や社内承継(MBO)の一環で、自社株をSPCに譲渡したとき

- M&Aで第三者に自社株を譲渡したとき

- IPO 時に自社株を市場に売出するとき

- 相続後、相続人が自社株を自社に譲渡したとき※

※相続人が相続税の納税資金を捻出のために、自己株式となる自社株譲渡を行うことがあります。自己株式取引では、みなし配当課税(総合課税)されるのが原則ですが、相続により取得した株式を相続税の申告期限後3 年以内に譲渡した場合は、譲渡所得とする特例があります。

具体的な数値例

金額を用いて影響をシミュレーションしましょう。

キャピタルゲイン課税における税金のまとめ

キャピタルゲイン課税は株式や不動産の譲渡益に対して20.315%の税率で課される仕組みです。国外転出時課税やミニマムタックスなど新制度により超富裕層の税負担が変動します。M&Aでの株式譲渡益も対象となり損益通算や繰越控除を活用した節税対策の検討が重要です。

当社はみつき税理士法人グループのM&A仲介会社として15年以上の業歴があり中小企業M&Aに特化した実績経験が豊富なM&Aアドバイザー・公認会計士・税理士が多く在籍しております。M&Aをご検討の際はみつきコンサルティングにご相談ください。

完全成功報酬のM&A仲介会社なら、みつきコンサルティングへ >

著者

- 事業法人第一部長/M&A担当ディレクター

-

みずほ銀行にて大手企業から中小企業まで様々なファイナンスを支援。みつきコンサルティングでは、各種メーカーやアパレル企業等の事業計画立案・実行支援に従事。現在は、IT・テクノロジー・人材業界を中心に経営課題を解決。M&Aの成約実績多数、M&A仲介・助言の経験年数は10年以上

監修:みつき税理士法人

最近書いた記事

2026年3月7日建設コンサル会社のM&A|最新動向と会社売却を成功に導くポイント

2026年3月7日建設コンサル会社のM&A|最新動向と会社売却を成功に導くポイント 2026年3月7日測量設計・建設コンサル業のM&A動向と成功の秘訣・成約事例も解説

2026年3月7日測量設計・建設コンサル業のM&A動向と成功の秘訣・成約事例も解説 2026年3月7日内装工事・リフォーム会社のM&A動向・留意点・成約事例を紹介

2026年3月7日内装工事・リフォーム会社のM&A動向・留意点・成約事例を紹介 2026年3月7日通信工事会社のM&A・会社売却|人手不足を解消する通建の事業承継

2026年3月7日通信工事会社のM&A・会社売却|人手不足を解消する通建の事業承継