事業承継税制とは、後継者が自社株を贈与・相続により引き継いだ際に生じる贈与税・相続税について、その納税を猶予、免除してもらえる制度です。本記事では、事業承継税制の仕組みやメリット・デメリットなどを分かりやすく解説していきます。

「うちの会社でも売却できるだろうか…」、「何から始めればいいんだろう…」。そのようなオーナー経営者の不安に、中小企業向けM&A仲介会社みつきコンサルティングは、20年間・500件以上の支援実績にもとづく無料相談でお応えします。本格的な検討前の情報収集だけでもかまいません。まずはお話をお聞かせください。

> みつきコンサルティングにM&A仲介を無料相談する|税理士法人グループ

事業承継税制とは

中小企業では、経営者=株主であることが一般的です。そのため、会社の経営だけでなく、自社の株式を承継させるケースが殆どです。しかし、その際に多額の贈与税や相続税がかかることによって、経営権の承継に時間が掛かり、会社の経営そのものに大きな支障が生じることが問題となっています。

そこで、円滑な事業承継を推進するために、「事業承継税制」という制度が用意されています。これは相続税や贈与税の納税を一時的に猶予し、長期的には免除もあり得る制度となります。

▷関連:事業承継とは|3つの承継先・対象・方法や成功事例・進め方も解説

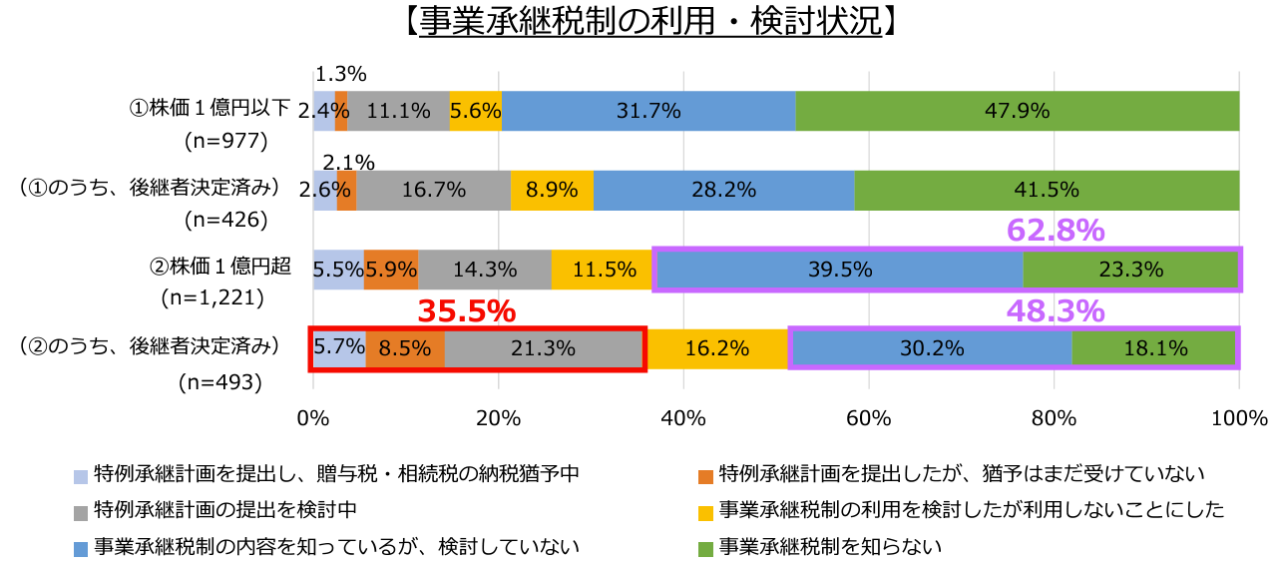

事業承継税制の利用・検討状況

日本商工会議所が公表した「事業承継に関する実態アンケート」(2024年3月)を見ていきます。事業承継税制は、一般に、自社株の相続税評価額が1億円超の企業に利用するメリットがあると言われています。

それらの企業のうち、既に後継者を決めている企業に限ってみると、事業承継税制を利用・検討している企業は約35%です。約半数は「税制は知っているが、検討していない」「税制を知らない」という状況です。

事業承継税制が拡充された背景

2009年度の税制改正で創設された事業承継税制ですが、その利用を促すため、適用要件は緩和されてきました。そのため、制度創設当初に比べ、近年、利用件数は増加しています。このような要件緩和の背景には、事業承継ができないことによって会社を廃業せざるを得ない中小企業が増加している日本の状況があります。経済産業省の試算によると、2025年頃までに中小企業の廃業が原因で約650万人の雇用と、約22兆円のGDPが失われる可能性があると言われています。

このまま中小企業の事業承継が進まなければ、廃業件数が増加し、日本経済に与える損失が大きくなります。事業承継支援を充実させることで、廃業件数を抑えることが目的となっています。

▷関連:経営承継円滑化法とは?事業承継税制の認定要件等をわかりやすく解説

事業承継税制のメリット・デメリット

事業承継税制には、メリットだけでなく、デメリットもあります。制度を利用すべきかどうか、慎重に見極める必要があります。

事業承継税制のメリット

最初にメリットです。

事業承継にかかる税金が大幅に猶予・免除される

一定の要件を満たすことで、事業承継により取得した自社株にかかる贈与税や相続税の納付猶予が認められます。さらに、条件に合致すれば、本来支払うべき贈与税や相続税が最終的に免除されることになります。そのため税金を準備する悩みが軽減され、後継者にとって非常に大きなメリットとなります。

個人事業主の事業承継も対象となる

事業承継制度が創設された当初は法人のみが対象でしたが、2019年度の税制改正により個人事業主も対象に加わりました。この個人版事業承継税制の手続は、要件を満たしてさえいれば、法人版に比べて煩雑さは少ないです。大幅な節税効果もあるため、条件を確認し申請してみることをお勧めします。

▷関連:相続と事業承継・M&Aの関係とは?生前の税金対策も解説

事業承継税制のデメリット

次にデメリットです。

毎年の届出が必要で、届出を忘れると納税猶予が終了し課税が生じる

事業承継税制を利用した場合、納税猶予期間中の最初の5年間は、毎年書類を提出する必要があります。都道府県知事への年次報告書提出や税務署への継続届出書提出がこれに該当します。5年経過後は3年に1度の継続届出書提出に変わりますが、もし提出を忘れた場合、猶予期間が終了し納税が確定されてしまいます。そのため、提出書類の準備、提出時期の管理は重要です。税理士などの専門家に依頼する方が安心と言えるでしょう。

取消事由に該当すると本税+利子税が発生する

事業承継税制を無事スタートさせても、取消事由に該当した場合、これまで猶予されていた贈与税や相続税だけでなく、利子税も支払わなければならなくなります。その主な原因は、納税猶予対象株式を譲渡するなど事業継続要件を守れなかった場合や業績悪化による廃業などです。ただし、特例措置では、業績悪化で売却・廃業した場合、相続・贈与時の自社株評価額ではなく、業績悪化後の売却・廃業時の自社株評価額で相続税・贈与税を再計算できるため、税負担は軽減できるようになっています。

制度内容が複雑なため、専門家のサポートが必須

事業承継税制を受けようとする場合、都道府県や税務署に対して、かなり多くの資料を作成・提出しなければなりません。例えば、従業員数を証明するためには、「従業員数証明書」に、裏付資料となる「健康保険・厚生年金保険被保険者標準報酬月額決定通知書」や「被保険者縦覧 照会回答票」などが必要になります。

なお、特例措置の「特例承継計画の提出」においては、認定経営革新等支援機関などの専門家のサポートが必須です。

▷関連:株式贈与による事業承継|譲渡や相続との違い・メリット・流れを解説

事業承継税制とM&Aの比較

経営権(自社株)の承継先には以下の3つの選択肢があります。

親族内承継は、経営者の子どもや配偶者、兄弟姉妹などの親族に事業を承継する方法です。社内承継は、会社の内部から後継者を選ぶ方法です。また、第三者承継は、M&Aで社外の第三者に事業を引き継がせる方法となります。このうち、親族内承継を選択する場合の自社株承継の1手法として、事業承継税制が存在ます。

▷関連:事業承継の相談先を比較|中小企業のための選び方・おすすめ先を紹介

中小企業のオーナーとして、事業承継税制を利用して親族に承継する方法と、M&Aを通じて第三者に承継する方法にはそれぞれメリットとデメリットがあります。以下、両者を比較検討します。

親族への承継(事業承継税制の利用)

事業承継税制を利用して親族に自社株を移転する場合のメリットとデメリットです。

メリット

- 税制優遇:事業承継税制を活用することで、相続税や贈与税の負担を大幅に軽減することが可能です。特に親族への承継であれば、税制優遇を最大限に活用できます。また、最終的に全額免除される可能性があります

- 企業文化の継続:親族に承継する場合、創業者の意向や会社の文化、価値観をそのまま維持することができ、従業員や取引先との関係性も維持しやすくなります。

- 経営権の維持:親族が後継者となることで、経営権が外部に流出せず、会社の意思決定が一貫性を保つことができます。

デメリット

- 後継者の能力不足:親族が必ずしも経営に向いているとは限りません。特に、後継者が経営経験やスキルに乏しい場合、事業の成長や安定が損なわれるリスクがあります。

- 家族内の対立:親族間での承継は、家族内の対立や不和を引き起こす場合があります。特に兄弟姉妹が複数いる場合、誰が後継者となるかでトラブルが発生する可能性があります。

- 制度の制約: 事業承継税制には様々な要件があり、それらを満たし続ける必要があります。

- M&Aの制限: 事業承継税制を適用すると、M&Aを行う際に猶予されていた税金を支払う可能性が生じます(詳細は後述)。

▷関連:親族内での事業承継|手順・方法・メリットとデメリット・株式譲渡

第三者への承継(M&A)

M&Aにより第三者(一般に大手企業)に自社株を移転する場合のメリットとデメリットです。

メリット

- 自社株の現金化:株式譲渡(又は事業譲渡)により、自社株(又は事業)を現金に換え、創業家としての利潤を確定することできます。現経営者はリタイア後の資金を確保できます。

- 後継者問題の解決:親族や従業員に適任者がいない場合でも、外部から広く後継者を確保できます。事業力・資金力のある第三者企業に承継することで、社業の発展が期待できます。

- 経営負担の軽減:M&Aを行うことで、経営から引退し、オーナー自身が持つ責任やストレスを軽減し、個人連帯保証が解除されます。

- 従業員の雇用維持: M&Aにより廃業を回避でき、従業員の雇用を維持できます。

- 取引先との関係継続: 事業が継続されることで、取引先との関係も維持されやすくなります。

デメリット

- 企業文化の変化:第三者に承継すると、企業文化や経営方針が大きく変わる可能性があります。これにより、従業員や取引先が不安を感じたり、退職や取引が縮小する等のリスクが生じることがあります。

- 従業員の処遇:譲受企業が待遇の見直しを行う場合、従業員の処遇が悪化する可能性があります。これにより、従業員の士気が低下するリスクがあります。

- 時間とコストの負担:M&Aのプロセスは複雑で、専門家の助言が必要です。これには時間やコストがかかり、短期的な負担が生じます。

▷関連:事業承継とM&Aの違い|比較表・準備と流れ・メリットとデメット

事業承継税制を利用した後のM&A

事業承継税制における納税猶予の適用を受けた自社株について、その後にM&Aで譲渡しようとする場合の取扱いを解説します。

事業承継税制を適用した後(親族内承継を選択した後)でも、M&A(第三者承継)に方針転換できないわけではありません。その際に生じる税負担を許容できるなら、M&Aへのスイッチは合理性を判断と言えます。

原則、納税猶予が取り消される

M&Aで自社株を譲渡すると納税猶予の適用要件から外れてしまいます。そのため、譲渡後2か月以内に納税猶予されていた税金の納付が必要になります。併せて、納付時には納税猶予期間の利子税も支払わなければなりません。

一部、納税が免除される可能性がある

以下の3つの条件を全て満たす場合には、猶予税額の一部が免除されます。

経営承継期間

納税猶予の適用開始から5年以上経過している。

経営環境の変化

対象会社または後継者が次のいずれかに該当すること。

- 直近3年のうち2年以上、赤字

- 直近3年のうち2年以上、売上が昨対比マイナス減少

- 直前期末の有利子負債が、直前期の売上高の6か月分以上

- 業種関連の上場株価が前年比下落

- 後継者に特別な事情がある場合

譲渡対価による猶予税額の再計算

株式の譲渡対価で再計算した税額が当初の猶予税額を下回ること。納税猶予の対象となった自社株について、譲渡対価の額により再計算した猶予税額が、当初の猶予税額を下回ること(納税猶予の適用を受けたときの相続税評価額よりも安い価格で譲渡していること)。

免除される金額は、再計算した猶予税額と当初の猶予税額の差額です。

その他の留意事項

納税猶予の適用を受けた後にM&Aした場合の、その他の留意点を説明します。

利子税

事業承継税制の適用から最初の5年間を経営承継期間といいます。5年以内にM&Aを行った場合、全期間分の利子税が課されますが、5年以上経過後は最初の5年間の利子税が免除されます。利子税率は毎年見直されますが、例えば2020年以降は以下のとおりでした。

令和2年(2020年): 年0.7%

令和3年(2021年): 年0.7%

令和4年(2022年): 年0.4%

令和5年(2023年): 年0.4%

令和6年(2024年): 年0.4%

配当・過大役員報酬等

M&Aの実行前5年間に、後継者やその同族関係者に支払われた配当金、法人税計算上で損金不算入となった過大役員報酬等は、納付すべき贈与税または相続税となります(再計算した猶予税額に加算されます)。

低額譲渡時の措置

M&Aにおける譲渡価格が、当該株式のM&A時点での相続税評価額の50%未満である場合、特別な計算方法が適用されます。具体的には、相続税評価額の50%を基準として納付税額が再計算されます(納税者にって不利)。ただし、この再計算された税額についても納税猶予が可能であり、その後に一定の条件を満たせば納税免除の可能性もあります。

▷関連:事業承継コンサルティングとは?資格・専門ファーム・報酬費用を解説

事業承継税制の利用要件

事業承継税制を活用すると、一定の要件を満たした場合、後継者が取得した自社株かかる相続税や贈与税の納税猶予が認められます。その後、一定期間要件を満たすことで、猶予された税額は免除されます。

一般措置と特例措置

事業承継税制には、一般措置と特例措置の2つがあります。どちらの制度を活用するかによって、猶予される税額や対象となる株数などが異なります。

▷参考:非上場株式等についての相続税・贈与税の納税猶予及び免除の特例のあらまし(国税庁)

会社に関する要件

事業承継税制の適用を受けるために会社が満たすべき要件は以下の通りです。

- 中小企業者

- 従業員が1名以上いること

- 売上が計上されていること

- 上場会社、風俗営業会社ではないこと(風俗営業法に規定されている会社ではない)

- 資産管理会社ではないこと

中小企業者に該当するのは、業種分類に応じて次のとおりです。

業種別の中小企業者の分類

- 製造業等:資本金又は出資総額が3億円以下の会社、又は常時使用する従業員の数が300人以下の会社

- 卸売業:資本金又は出資総額が1億円以下の会社、又は常時使用する従業員の数が100人以下の会社

- 小売業:資本金又は出資総額が5000万円以下の会社、又は常時使用する従業員の数が50人以下の会社

- サービス業:資本金又は出資総額が5000万円以下の会社、又は常時使用する従業員の数が100人以下の会社

中小企業者に該当しない資本金額の場合でも、事前に減資することで、事業承継税制の適用を受けることができる場合があります。詳細については、事業承継税制に詳しい税理士に相談することがおすすめです。

なお、資産管理会社は、有価証券や自ら使用しない不動産、現金・預金など特定資産の保有割合が総資産の帳簿価額の70%以上、または売上に占める特定資産運用収入が75%以上の会社を指します。ただし、3年継続して事業運営しており、従業員を5名以上雇用しているなどの事業実態がある場合には事業承継税制の対象になります。

後継者に関する要件

後継者に関する要件は、贈与と相続の場合で異なります。それぞれの場合について説明しましょう。

贈与の場合の後継者要件

事業承継税制による贈与税の納税猶予・免除を受けるためには、贈与時に後継者が以下の条件をすべて満たす必要があります。

- 会社の代表者であること

- 20歳以上(2022年4月1日からは18歳以上)であること

- 役員であること

- 後継者および特別の関係がある者(後継者の親族等)と合わせて総議決権数の50%を超える議決権数を保有すること

- (1人の後継者の場合)特別の関係がある者の中で最も多くの議決権数を保有すること

- (2人または3人の後継者の場合)総議決権数の10%以上を保有し、特別の関係がある者の中で最も多くの議決権数を保有すること

2025年度税制改正の影響:

令和7年度の税制改正により、法人版事業承継税制(特例措置)における役員就任要件が見直されました。改正前は、「後継者が株式贈与日まで3年以上継続して役員等であること」とする要件がありましたが、今回の改正により「贈与の直前において役員等であればよい」こととされました。

相続の場合の後継者要件

事業承継税制による相続税の納税猶予・免除を受けるためには、後継者が以下の条件をすべて満たす必要があります。

- 相続開始の日から5か月経過した時点で会社の代表権を有していること

- 相続開始時に後継者および特別の関係がある者と合わせて総議決権数の50%を超える議決権数を保有すること

- (1人の後継者の場合)相続開始時に特別の関係がある者の中で最も多くの議決権数を保有すること

- (2人または3人の後継者の場合)相続開始時に総議決権数の10%以上を保有し、特別の関係がある者の中で最も多くの議決権数を保有すること

- 相続開始の直前に会社の役員であること(ただし、被相続人が60歳未満で死亡した場合は除く)

先代経営者に関する要件の整理

先代経営者に関する要件も、贈与の場合と相続の場合とで異なります。それぞれの場合について説明しましょう。

贈与の場合に必要な条件

贈与において事業承継税制を利用する場合、以下の全ての要件を満たす必要があります。

- 会社の代表者であった

- 贈与の直前において、贈与者(先代経営者)および贈与者と特別の関係がある者で総議決権数の50%超の議決権数を保有し、さらに、後継者を除いたこれらの者の中で最も多くの議決権数を保有していたこと

- 贈与時において、会社の代表者を退任していること

ただし、贈与の直前において、既に特例措置の適用を受けている者がいる場合などは、上記2つの要件は必要ありません。

相続の場合に必要な条件

相続において事業承継税制を利用する場合、以下の全ての要件を満たす必要があります。

- 会社の代表者であった

- 相続開始の直前において、被相続人(先代経営者)および被相続人と特別の関係がある者で総議決権数の50%超の議決権数を保有し、さらに、後継者を除いたこれらの者の中で最も多くの議決権数を保有していたこと

ただし、相続開始の直前において、既に事業承継税制の適用を受けている者がいる場合などは、この要件は必要ありません。

▷関連:事業承継アドバイザリーとは?資格の種類・仕事内容・依頼メリット

事業承継税制を利用する流れ

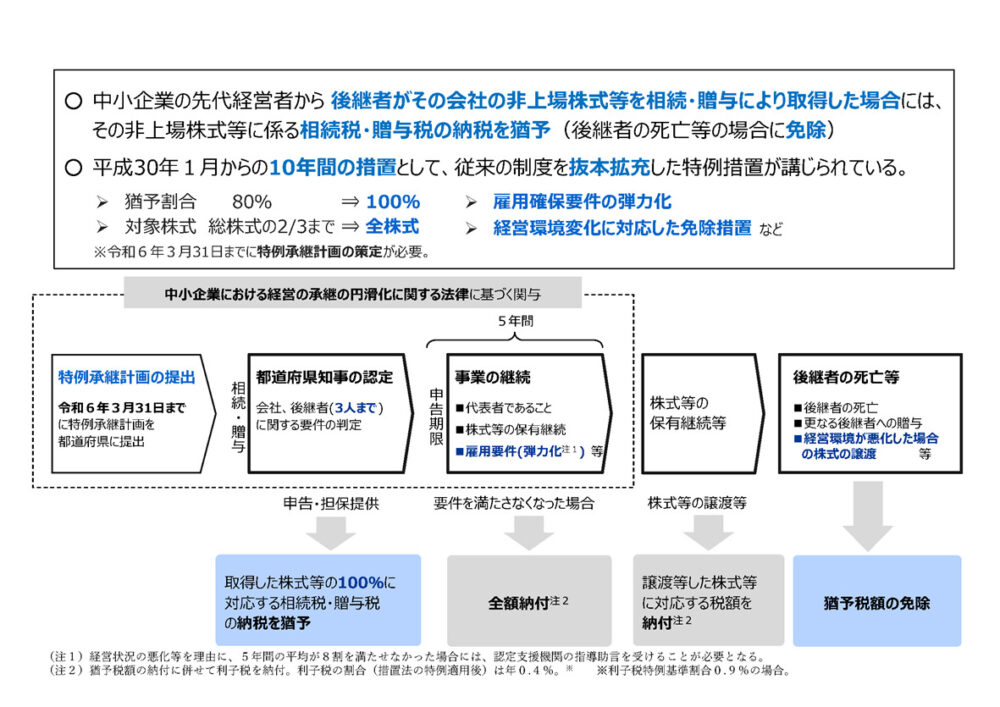

事業承継税制の利用スケジュールは以下のとおりです。

出所:財務省

特例承継計画の提出

事業承継税制を利用する場合、贈与や相続により自社株を後継者に移転する前に、特例承継計画を都道府県知事に提出する必要があります。これには税理士などの認定経営革新等支援機関の指導や助言を受けることが求められます。

事業承継後5年間の事業計画を作成し、都道府県知事に確認を受け、認定書の交付を受けます。

自社株の移転

自社株の移転を贈与によって行う場合、先代経営者が代表者を退任し、後継者が代表者に就任する必要があります。その後、株式を先代経営者から後継者に一括贈与します。

自社株の移転を相続で行う場合には、後継者は相続発生前に会社の役員になっている必要があります。相続発生後に役員になっても、特例の適用を受けることはできませんので注意が必要です。

税務申告書の提出

贈与が行われた場合、贈与を行った日の属する年の翌年2月1日から3月15日が申告の期限です。贈与税が発生しない場合でも、申告書を提出しないと特例の適用が受けられない可能性があるため、必ず期限内に提出しましょう。

また、相続によって事業承継が行われた場合は、相続が発生してから10か月以内に申告・納付しなければなりません。この間にすべての相続財産の評価額を計算し、遺産の分割方法を決定した上で申告書を提出する必要があります。

担保の提供

納税猶予の対象となった税額と利子税の額に応じて、担保の金額が決定されます。その金額に相応しい担保を税務署に提供する必要があります。なお、特例を受けた会社の自社株を担保とすることで、それ以上の担保を提供する必要はありません。

事業承継した後の定期報告

事業承継を行った後、5年経過するまでは毎年都道府県に年次報告書を、税務署には継続届出書を提出します。また、5年経過した後は3年ごとに税務署に継続届出書を提出しなければなりません。

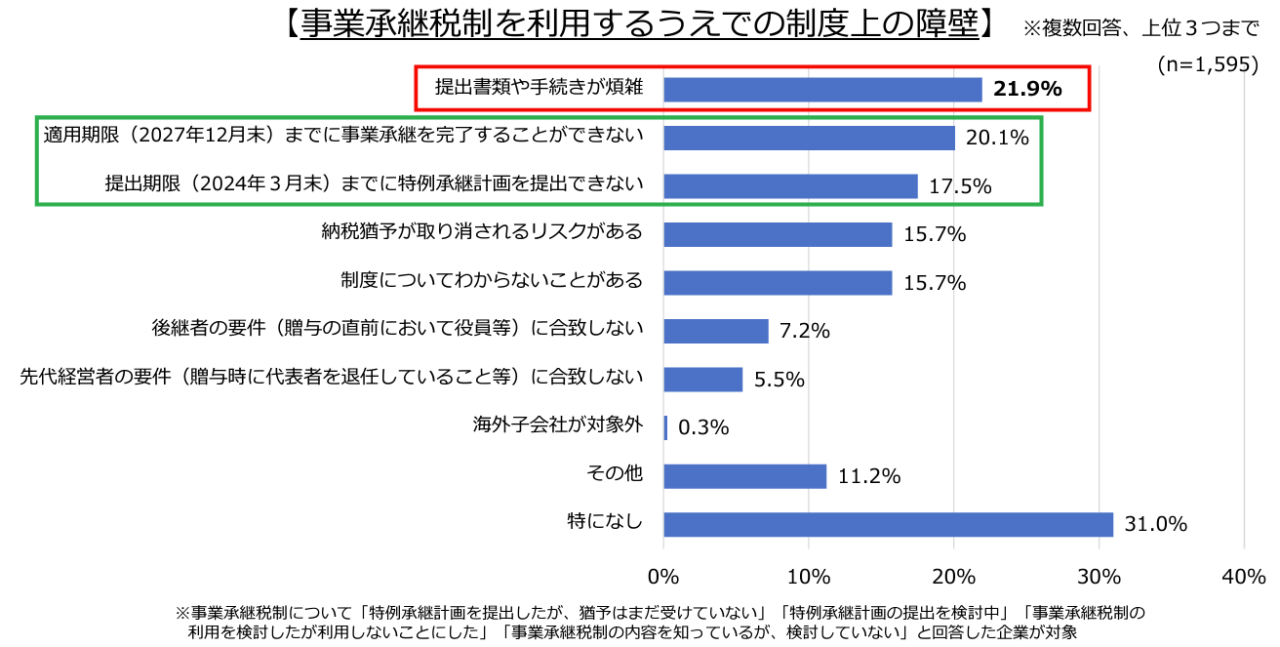

提出書類や手続きが煩雑の声が多い(2024年3月公表)

2024年3月に日本商工会議所から公表されたアンケート結果によると、事業承継税制を利用するうえでのネックは「提出書類や手続きが煩雑」が最多です。適用期限(2027年12月末)や特例承継計画の提出期限(2026年3月末)に間に合わないといった声も多いようです。

贈与税・相続税の仕組み

事業承継税制を利用して納税猶予(免除)を受ける税金は、贈与税と相続税になります。以下では、贈与税・相続税の概要を確認しておきます。

贈与税の仕組み

贈与税は、個人から財産を贈与された場合に課せられる税金です。贈与税には、暦年課税と相続時精算課税の2つの課税方式が存在します。

暦年課税が原則的な方式であり、一定の要件に該当する親子間贈与などでは、暦年課税と相続時精算課税のいずれかを選択できます。

暦年課税の計算方法と税率

暦年課税では、1年間(1月1日~12月31日)に贈与された財産の合計額から基礎控除額110万円を差し引いた額である基礎控除後の財産の合計額に応じて、超過累進税率方式による課税が行われます。

速算表を用いることで、税額が簡単に計算できます。

贈与税額=基礎控除後の課税価格×速算表の税率-速算表の控除額

通常は、一般税率の速算表を用い、父母・祖父母などの直系尊属から贈与された財産については特例税率の速算表を用います。

相続時精算課税の計算方法と税率

相続時精算課税は、以下のすべての要件に該当する場合に選択できる課税方式です。

- 贈与を行う人(贈与者)が贈与を行う年の1月1日時点で60歳以上

- 贈与を受ける人(受贈者)が贈与を受ける年の1月1日時点で18歳(2022年3月31日以前の贈与については20歳)以上

- 受贈者が贈与者の子または孫

相続時精算課税は、子・孫への贈与を行いやすくするために作られた制度で、贈与時点では暦年課税に比べて税金の負担が大幅に軽くなります。ただし、贈与者が亡くなり相続が発生した時点で改めて贈与財産と相続財産の合計額に対して相続税が計算され、納税額の精算が行われるため、最終的には節税になるとは限りません。

相続時精算課税を選択した場合、その贈与者から1年間に贈られた財産の贈与額をもとに以下の式で税額を算出します。

贈与税額=(贈与額-年110万円-特別控除額2,500万円まで)×20%

ただし、前年までに同じ贈与者から贈与を受けて相続時精算課税を適用している場合、すでに控除した分の金額が特別控除額から差し引かれます。つまり、一人の贈与者について控除される金額は合計2,500万円までです。

相続税の仕組み

相続税は、被相続人の死亡により相続や遺贈によって財産を取得する相続人に対して課される税金です。

相続税の計算方法は、大きくは以下の3つの工程となります。

- 課税価格(相続税上の評価金額)の計算

- 相続税の総額の計算

- 各相続人の相続税額の計算

実際の計算は複雑ですが、遺産総額が「基礎控除」を超えない場合には相続税は生じません。

基礎控除=3,000万円 + 600万円 × 法定相続人の数

事業承継税制とM&Aのまとめ

事業承継税制は、相続税・贈与税の納税猶予や免除が受けられる制度ですが、適用要件が厳格で、承継後も継続要件を満たし続ける必要があります。利用の可否は、事業計画や後継者の状況を踏まえ多面的に検討し、税制や事業承継に精通した税理士法人やコンサルティング会社のサポートを活用することが重要です。

みつきコンサルティングは、税理士法人グループのM&A仲介会社として15年以上の業歴があり、中小企業M&Aに特化した豊富な実績を持つアドバイザーが多数在籍しています。みつき税理士法人と連携し、事業承継税制を含む税務・法務面のサポートをワンストップで対応可能です。お気軽にご相談ください。

完全成功報酬のM&A仲介会社なら、みつきコンサルティングへ >

著者

- 事業法人第二部長/M&A担当ディレクター

-

ヘルスケア分野に関わる経営支援会社を経て、みつきコンサルティングでは事業計画の策定、モニタリング支援事業に従事。運営するファンドでは、投資先の経営戦略の策定、組織改革等をハンズオンにて担当。東南アジアなど海外での業務経験から、クロスボーダー案件に関しても知見を有する。M&Aの成約実績多数、M&A仲介・助言の経験年数は10年以上

監修:みつき税理士法人

最近書いた記事

2026年2月11日事業譲渡後の会社はどうなる?残る資産とオーナー経営者の選択肢

2026年2月11日事業譲渡後の会社はどうなる?残る資産とオーナー経営者の選択肢 2026年2月11日事業譲渡で会社に入る譲渡代金の処理|オーナー個人が得る方法とは?

2026年2月11日事業譲渡で会社に入る譲渡代金の処理|オーナー個人が得る方法とは? 2026年2月11日事業譲渡で許認可・資格は承継できる?引き継ぎ手順・注意点を解説

2026年2月11日事業譲渡で許認可・資格は承継できる?引き継ぎ手順・注意点を解説 2026年2月11日株式譲渡で損失が出た時の税務|損益通算と繰越控除の手続を解説

2026年2月11日株式譲渡で損失が出た時の税務|損益通算と繰越控除の手続を解説