事業デューデリジェンス(事業DD)とは、譲受企業がM&A対象企業の経営実態を調査することです。この記事では、その目的や詳細な調査項目、進め方を解説し、M&Aの成功に向けた事業DDの重要性を分かりやすくお伝えします。

「うちの会社でも売却できるだろうか…」、「何から始めればいいんだろう…」

そのようなオーナー経営者の不安に、中小企業向けM&A仲介会社みつきコンサルティングは、20年間・500件以上の支援実績にもとづく無料相談でお応えします。本格的な検討前の情報収集だけでもかまいません。まずはお話をお聞かせください。

> みつきコンサルティングにM&A仲介を無料相談する|税理士法人グループ

税理士法人グループによる財務デューデリジェンス

M&Aに潜む財務リスク、見逃していませんか?

ビジネスデューデリジェンス(BDD)とは

ビジネスデューデリジェンス(Business Due Diligence、略してBDD)は、M&Aにおいて譲受企業が対象企業の経営実態を詳細に調査するプロセスのことで、M&Aの意思決定において非常に重要な役割を果たします。デューデリジェンスは「当然の、正当な努力」という意味を持ち、M&Aを進める上で潜在的な問題点を把握するために実施されます。

ビジネスデューデリジェンスでは、対象企業の競争優位性、強みや弱みなどを分析し、将来性、自社とのシナジー効果などについて検討します。市場分析といった外部環境による事業への影響も重要な検討項目となります。

財務DDや税務DDが過去の業績に基づいて実態を把握することを目的とするのに対し、ビジネスDDは将来の収益性を評価し、事業計画の妥当性を検討することを目的としています。

▷関連:デューデリジェンスとは|誰がやる?DDの意味をわかりやすく解説

ビジネスDDの主な目的

ビジネスデューデリジェンスを行う主な目的は主に3つです。

具体的には以下のとおりです。

対象企業のビジネスモデルと将来の収益予測の整理

ビジネスデューデリジェンスの基本的な目的は、譲受しようとする企業のビジネスモデルを整理し、将来的な収益や成長性を見極めることです。対象企業の将来計画を精緻化し、事業計画の検討や修正を行うための基盤を整えます。

事業シナジーと相性の分析

譲受企業と対象企業間の相性を明確にし、M&A後に生じる可能性のある事業シナジー効果を抽出・検証します。双方の強みがどのように組み合わさり、相乗効果を生み出すかを評価することが目的です。

潜在的リスクの顕在化とトラブル回避

M&A後の予期しないトラブルや経営悪化のリスクを回避するため、対象企業に潜在するリスク(コンプライアンス上の問題など)を特定し、顕在化させることも重要な目的となります。これにより、M&Aの成功に向けた適切な判断材料を得ることができます。

▷関連:デューデリジェンスの種類|法務・事業・環境・業界別M&Aも解説

財務DD・法務DDとの連携の重要性

ビジネスデューデリジェンスは、財務DDや法務DDと合わせて実施されることが一般的です。ビジネスDDで将来の収益性や事業計画の妥当性を評価し、財務DDで過去の財務状況から実態を把握します。これにより、過去の実績と将来の見通しを総合的に判断し、より精度の高い事業計画を策定することが可能となります。

また、ビジネスDDで顕在化した事業上のリスクは、財務や法務の観点からも評価される必要があります。例えば、特定の取引に関するリスクが発見された場合、法務DDで契約内容を詳細に確認し、財務DDでそのリスクが財務に与える影響を分析します。

このように、各分野のDDが有機的に連携し、総合的な観点から対象企業を評価することで、企業価値算定の精度を高め、M&Aに関する最終的な意思決定をより適切に行うことができます。

▷関連:財務デューデリジェンスとは?M&Aでの目的・手順・調査項目・費用

▷関連:法務DDとは?M&Aでの進め方・弁護士の費用相場・調査項目を解説

ビジネスDDの調査項目(やり方)

ビジネスデューデリジェンスにおける調査項目は非常に多岐にわたります。主な項目は以下の通りです。

市場と競合の分析(主に収益面)

コマーシャル・デューデリジェンスでは、市場と競合を収益面から分析します。下表の通り、市場環境、競争環境、新規参入リスク、顧客動向の4つの観点から調査を実施します。

| 分析項目 | 分析内容 |

|---|---|

| 市場環境の分析 | 対象企業が属する業界の市場動向や成長要因を評価し、企業に与える影響を検討します。市場のキードライバー(売上・利益に影響を与える要因)を明確にし、市場規模の変動メカニズムを理解します。過去の推移だけでなく将来の予測を重視し、新興市場では成長余地(浸透率)や市場規模の上限を分析します。 |

| 競争環境の分析 | 競合他社の状況、市場シェア、ビジネスモデル、新規参入の動向を調査し、対象企業の市場ポジションを評価します。市場が寡占的か分散型かによって競争環境が異なります。プラットフォームビジネスではトッププレイヤーが市場シェアを占め、非トップ企業の成長は難しいと予想されます。分散型市場では競合同士の棲み分けとその背景を分析します。 |

| 新規参入リスクの分析 | 新規参入が可能なプレイヤーの存在と参入時のハードルの高さという2つの観点で評価します。参入時のハードルは、技術やオペレーション能力(ケイパビリティ)、ノウハウやデータ、顧客基盤など多岐にわたります。特に重要なのは模倣の難易度、つまり先行者に追いつくことの難しさです。急成長している市場や勝者が決まっていない市場は、新規参入者にとって魅力的なため注意深く分析します。 |

| 顧客動向の分析 | 顧客が対象企業の商品やサービスを選択する動機を把握し、顧客ニーズへの合致度を検討します。製品やサービスが顧客にどのような価値を提供しているのか、その価値は今後も継続的に支持されるのかを分析します。顧客基盤の安定性や将来性も、収益性を評価する上で重要な要素となります。 |

業務プロセス・組織・取引の分析(主に費用面)

オペレーショナル・デューデリジェンスでは、業務プロセスと組織を費用面から分析します。下表の通り、バリューチェーン、コスト構造、組織体制の3つの観点から調査を実施します。

| 分析項目 | 分析内容 |

|---|---|

| 業務プロセス・バリューチェーンの分析 | 対象企業の商流やバリューチェーン全体を把握し、経営資源の配分や業績管理指標(KPI)の適切性、管理・改善状況を評価します。付加価値の源泉や業界のトレンドを明らかにし、競争優位を生み出す仕組みの違いも明確にします。仕入れ先と顧客とのパワーバランスを理解し、少数の顧客に依存する場合の価格交渉力や収益性低下のリスクを検証します。原価の変動や人件費の上昇がどの程度価格に転嫁できるかも分析します。 |

| コスト構造と財務面の特徴の分析 | 損益計算書(PL)の過去推移を見て、労働集約型や広告宣伝費が重いなどの特徴を把握します。バランスシート(BS)の構造を確認し、設備投資が多いアセットヘビーな事業や、大きな在庫リスクを抱える事業など、事業の特徴を把握します。財務諸表は事業の特徴を反映しており、多面的な分析により重要な発見が得られます。 |

| 組織・人員体制の分析 | 対象企業の人員構成や組織構造、生産能力の妥当性などを検討します。事業を遂行するための人員が適切に配置されているか、組織としてのケイパビリティは十分かなどを評価します。 |

▷関連:知財DDとは?M&Aでの特許・商標・著作権・営業秘密の評価を解説

ビジネスDDの進め方

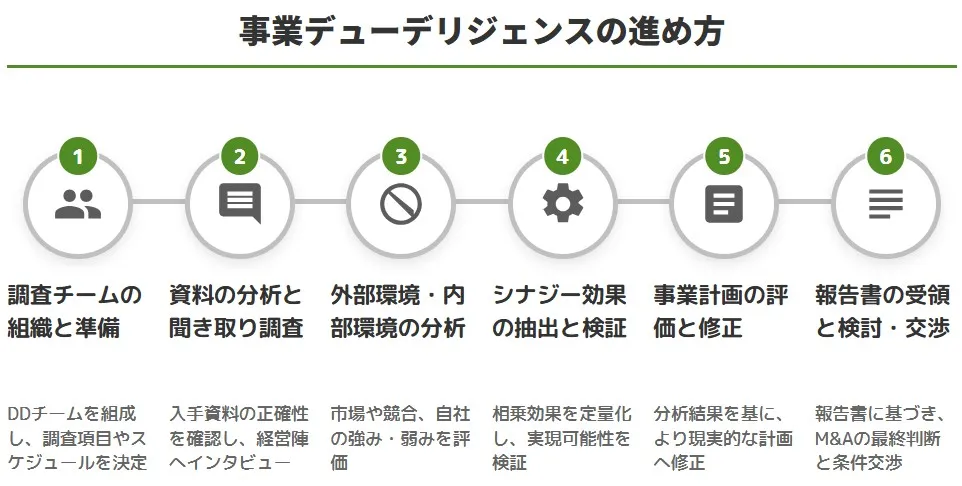

ビジネスデューデリジェンスは、M&Aの基本合意契約締結後に行われることが多いDDプロセスの一部です。専門家チームと連携し、以下のステップで計画的に進めることが重要です。

ビジネスDDの流れ

ビジネスデューデリジェンスは、6つのステップで進められます。下表の通り、調査チームの組織から最終交渉までを段階的に実施します。

| ステップ | 実施内容 |

|---|---|

| 1. 調査チームの組織と準備 | 譲受企業は、社内の担当者と外部の専門家(弁護士、公認会計士、税理士、コンサルティング会社など)で構成される調査チームを組成します。実施するデューデリジェンスの種類、重点的に調査する項目、予算、スケジュールなどを事前に決定します。M&Aの概要、対象企業の基本情報、DDの目的やスケジュールを専門家チームと共有し、調査に必要な書類をリストアップして売り手に提出を依頼します。 |

| 2. 資料の分析と聞き取り調査 | 売り手から入手した資料を他の関連資料と照らし合わせて正確性を確認します。資料だけでは十分な情報が得られない場合は、専門家が対象企業の経営者やキーパーソンに対してインタビューを実施します。最近では、資料をバーチャルデータルームに格納し、Web面談でインタビューを行うケースが多いです。 |

| 3. 外部環境・内部環境の分析 | 資料分析と聞き取り調査を通じて得られた情報に基づき、対象企業の外部環境(市場、競合他社、顧客など)と内部環境(サービスや商品、業務プロセス、組織など)を詳細に分析します。対象企業の競争優位性や、強み・弱み、事業の持続可能性などを評価します。 |

| 4. シナジー効果・ディスシナジー効果の抽出と検証 | M&Aにより期待される事業シナジー効果(相乗効果)や、統合によって生じるマイナスの効果(ディスシナジー効果)を抽出します。販路の拡大、コスト削減、技術連携などが考えられます。抽出した各項目について定量化を試み、実現可能性を検証します。実現のための具体的な施策についても検討します。 |

| 5. 事業計画の評価と修正 | 対象企業の将来計画や事業計画の妥当性を評価します。市場分析、競合分析、ビジネスモデル分析を基に、計画の前提が現実的か、主要な業績目標(KPI)の達成可能性やリスク要因を検討します。シナジー効果やディスシナジー効果の分析を踏まえて事業計画を修正し、より現実的な計画にします。この修正後の計画は、企業価値算定にも反映されます。 |

| 6. 調査報告書の受領と検討・交渉 | 専門家チームが提出したデューデリジェンス報告書を基に、譲受企業の経営陣は最終的な協議を行います。リスクが大きすぎる場合はM&Aの中止も検討されます。リスクが許容範囲内であれば、企業価値算定に反映させ、譲受条件の交渉が行われます。売主側は、明らかになった問題に対して解決策を提案するよう求められることがあります。 |

ビジネスDDを成功させるポイント

ビジネスデューデリジェンスを効果的に実施し、M&Aを成功に導くためには、いくつかの重要なポイントがあります。

M&Aの規模や譲受額に適した実施方法

ビジネスデューデリジェンスをどの程度詳細に実施するかは、M&Aの規模や譲受予算に応じて決定することが重要です。DDには専門家費用がかかるため、比較的小規模なM&Aでは過度な費用投資が短期的な負担となる可能性があります。一方、大規模なM&Aでは、詳細なDDがリスク軽減に不可欠です。M&Aの特性に合わせて、費用対効果を考慮した実施方法を選ぶことが大切です。

▷関連:デューデリジェンスの費用負担|相場と内訳・会計処理と税務も解説

調査項目の優先順位設定

ビジネスデューデリジェンスでは調査項目が多岐にわたります。M&Aの目的や対象企業の特徴、事業規模を考慮して、調査項目の優先順位を明確に設定し、優先度の高い項目から集中的に調査することが重要です。

優先順位が不明確だと、無駄に広範囲を調査して時間や費用を浪費するリスクや、重要な項目を見落とす可能性があります。効果的なDDには、事前の計画と優先順位付けが不可欠です。

▷関連:DDのスコープ設定|M&Aの目的と予算に応じた調査範囲を解説

誰がやるか|専門家・コンサルの活用

ビジネスデューデリジェンスは、対象企業の事業、市場、競争環境、ビジネスモデルを深く理解するための高度な専門知識と分析力が必要です。特に、市場の将来性評価や競争優位性の分析、事業計画の妥当性検証には専門性が求められます。そのため、弁護士や公認会計士よりも、コンサルティング会社や業界に精通した専門家の支援が有効です。

専門家を活用することで、分析の質を高め、リスクを正確に把握し、事業計画の蓋然性を向上させることができます。専門家の客観的な視点は、M&Aの成功確率を高める重要な要素です。

▷関連:デューデリジェンスの専門家|依頼業者の選び方・役割・費用を解説

税理士法人グループによる財務デューデリジェンス

M&Aに潜む財務リスク、見逃していませんか?

ビジネスDDに関するよくあるご質問(FAQ)

ビジネスデューデリジェンスについて、よく寄せられる疑問とその回答をご紹介します。

ビジネスデューデリジェンスとは、M&Aを実施する際に、譲受企業が対象企業の経営実態を調査することです。この調査は、将来の収益性評価や事業計画の妥当性検討を目的とし、その結果を企業価値の算定に反映させます。財務・税務DDが過去の業績に基づいて実態を把握するのに対し、ビジネスDDは将来性や競争優位性を分析し、自社とのシナジー効果や市場分析なども検討します。M&Aの意思決定における問題点を把握するための重要な調査です。

ビジネスデューデリジェンスの主な目的は三つあります。一つ目は、対象企業をグループ化することによって将来的にどの程度の収益が見込めるか、どの程度の成長率が期待できるかを判断することです。二つ目は、譲受企業と対象企業間の事業シナジーを明確化することです。これにより、M&Aの対象として適切な相手かどうかをより効果的に判断できます。三つ目は、対象企業に潜むリスクを顕在化させることです。M&A後にトラブルが発生し、経営悪化に繋がる可能性がないかを判断し、回避することを目的としています。

ビジネスデューデリジェンスの主な調査項目は、市場と競合、そして業務プロセス・組織・取引です。市場と競合(コマーシャルDD)では、対象企業が置かれている市場環境や競争環境、顧客の動向を調査し、ビジネス上の強みや弱みを把握します。業務プロセス・組織・取引(オペレーショナルDD)では、対象企業の商流、バリューチェーンなどの業務全体像を把握し、経営資源の配分の妥当性や業績管理指標の設定の適切性、人員体制、設備投資の妥当性などを分析します。これらを通じて、企業価値評価や交渉に影響を与えるリスクを洗い出します。

ビジネスデューデリジェンスは通常、以下の手順で進められます。まず、譲受企業はDDの種類に応じた業務の担当者と専門家で調査チームを組織し、調査の準備を進めます。次に、入手した資料の分析と聞き取り調査の実務が行われ、外部環境・内部環境の分析、シナジー効果の抽出、各項目の定量化と実現可能性の検証が進められます。最後に、これらの調査結果に基づいて事業計画の修正や立案が行われ、専門家から提出された報告書を基にM&Aに関する最終協議が行われます。

ビジネスデューデリジェンスにおける市場分析では、対象企業が属する市場の規模、過去からの成長推移、そして今後の成長性について詳細に調査します。市場を変動させるキードライバーや、規制、代替品などの影響も分析し、市場が将来的にどの程度伸びる可能性があるのか、その中で対象企業がどのように位置づけられるのかを評価します。この分析結果から、対象企業が属する事業の将来性について判断するための重要な材料を得ることができます。

競争環境の分析では、対象企業を取り巻く競合他社を特定し、それぞれの市場シェア、ビジネスモデル、競争戦略などを調査します。その上で、対象企業の市場における立ち位置や競合と比較した場合の強み、競争優位性の源泉を評価します。過去の市場シェアの推移なども踏まえ、対象企業が今後も競争優位性を維持できるかどうかの示唆を得られます。

ビジネスデューデリジェンスでは、対象企業の業務プロセス、バリューチェーン、収益構造、コスト構造などを詳細に分析し、ビジネスモデルを深く理解します。どのような活動から収益が生まれ、コストが発生するのか、仕入れ先や顧客との力関係は収益性にどのように影響するかなどを分析します。これらの分析を通じて、対象企業のビジネスモデルが持続的に利益を生み出す仕組みになっているかを評価します。

ビジネスデューデリジェンスでは、対象企業が作成した将来計画や事業計画の内容を詳細にレビューします。市場分析や競争環境分析、ビジネスモデル分析の結果と照らし合わせ、計画の前提条件が妥当か、設定された目標(KPI)が現実的か、計画達成を阻害するような潜在的なリスクはないかなど検証します。 これらの評価に基づいて、事業計画が本当に計画通りに実現できるか判断します。

すべてを調査することは不可能です。そのため、買収の目的や対象企業の特徴、規模感などを基に、優先順位を設定し、優先度の高い項目から調査を進めることが重要です。優先順位が曖昧なまま進めると、必要以上に広範囲を調査し、費用や時間を浪費するリスクがあります。また、本来調査すべき項目を見落とすこともあります。

ビジネスデューデリジェンスを成功させるためには、主に二つのポイントがあります。一つ目は、M&Aの規模や譲受額に適した実施方法を選択することです。費用が高額になる場合があるため、譲受の規模に応じた詳細度で実施することが重要です。大規模な譲受では、より詳細な調査でリスクを最小限に抑えるべきです。二つ目は、調査項目の優先順位を設定することです。調査項目は多岐にわたるため、譲受の目的や対象企業の特徴、規模感などを基に、優先度の高い項目から調査を進めることで、費用や時間の浪費を防ぎ、重要な項目を見落とすリスクを低減できます。

M&Aでのビジネスデューデリジェンス(BDD)のまとめ

事業デューデリジェンスは、対象企業の将来性や競争力、リスクを詳しく調べるM&A成功の鍵となる手続です。市場や競合、事業計画を分析し、譲受後の収益性やシナジー効果、リスクを明確にします。財務や法務の調査と連携することで、より正確な企業価値評価が可能となります。

みつきコンサルティングは、税理士法人グループとして15年以上の実績を持ち、財務調査に精通した公認会計士が在籍しています。税務を含めた専門的な調査をワンストップで提供します。財務デューデリジェンスをご検討の方は、お気軽にご相談ください。

完全成功報酬のM&A仲介会社なら、みつきコンサルティングへ >

著者

- 事業法人第二部長/M&A担当ディレクター

-

ヘルスケア分野に関わる経営支援会社を経て、みつきコンサルティングでは事業計画の策定、モニタリング支援事業に従事。運営するファンドでは、投資先の経営戦略の策定、組織改革等をハンズオンにて担当。東南アジアなど海外での業務経験から、クロスボーダー案件に関しても知見を有する。M&Aの成約実績多数、M&A仲介・助言の経験年数は10年以上

監修:みつき税理士法人

最近書いた記事

2026年1月18日M&Aシナジー効果の評価方法|期待収益の算定と企業価値への反映

2026年1月18日M&Aシナジー効果の評価方法|期待収益の算定と企業価値への反映 2026年1月18日マイノリティ・ディスカウントとは?株価算定の仕組みと目安を解説

2026年1月18日マイノリティ・ディスカウントとは?株価算定の仕組みと目安を解説 2026年1月17日非流動性ディスカウントとは?M&Aの売却価格への影響と判例を解説

2026年1月17日非流動性ディスカウントとは?M&Aの売却価格への影響と判例を解説 2026年1月17日個人事業のM&Aでの売却は可能?相場・税金・事業譲渡の流れを解説

2026年1月17日個人事業のM&Aでの売却は可能?相場・税金・事業譲渡の流れを解説