事業承継を考える際、多くの中小企業経営者が不動産の扱いに頭を悩ませています。また、中小の不動産管理会社にとって、後継者不在は深刻な事業承継の課題です。これらの場合に、不動産を戦略的に活用した税金対策やM&Aが選択肢となります。本記事では、不動産管理会社の事業承継における具体的な注意点、利用できる税制、そしてM&Aを通じた円滑な承継方法について解説します。

「うちの会社でも売却できるだろうか…」、「何から始めればいいんだろう…」

そのようなオーナー経営者の不安に、中小企業向けM&A仲介会社みつきコンサルティングは、20年間・500件以上の支援実績にもとづく無料相談でお応えします。本格的な検討前の情報収集だけでもかまいません。まずはお話をお聞かせください。

> みつきコンサルティングにM&A仲介を無料相談する|税理士法人グループ

事業承継における不動産の重要性

事業承継は、経営権や知的財産を後継者に引き継ぐだけでなく、会社が保有する「資産」の移転も極めて重要な要素です。特に不動産を含む財産の引き渡しは、事業承継の中心的な課題の一つと言えるでしょう。不動産は会社の資産の中でも大きな割合を占めることが多く、その活用方法が事業承継の成否を大きく左右することもあります。

不動産の引き継ぎは事業承継の中心

事業承継の過程では、不動産の取得や、税制優遇措置の利用など、様々な対策が考えられます。これらの選択肢を事前に理解することで、承継時に発生する可能性のある税金や資金の課題に対し、適切な準備を整えることができます。不動産は流動性が低く、評価が複雑になりがちなので、専門家の視点から具体的な計画を立てることが不可欠です。

▷関連:事業承継とは|3つの承継先・対象・方法や成功事例・進め方も解説

後継者への負担を軽減する事業承継対策

事業承継を行う際、多くの場合で後継者には大きな負担がかかります。この負担は、金銭的な側面だけでなく、精神的な側面にも及びます。円滑な事業承継を実現するためには、これらの負担をどのように軽減していくかという視点が非常に重要です。事前に後継者と十分に話し合い、具体的な対策を講じることが成功の鍵となるでしょう。

金銭的な負担への注意

経営者が保有する株式を後継者に移動させる際には、無償で譲渡する場合でも贈与税の負担が発生します。また、株式を譲受によって移動させる場合は、後継者がそのための資金を用意しなければなりません。場合によっては、金融機関からの借り入れが必要になる可能性もあり、これは後継者にとって少なからぬ負担となるでしょう。さらに、先代の社長が金融機関から借り入れや個人保証を行っていた場合、その引き継ぎも後継者にとって大きな金銭的負担となります。

精神的な負担への配慮

金銭的な負担だけでなく、従業員や役員から社長の立場になる際には、能力面での成長も強く求められます。新たに取得しなければならない資格や許認可もあるかもしれません。これらは後継者にとって大きなプレッシャーとなり、精神的な負担につながります。このような負担を軽減するためには、まず後継者の覚悟をしっかりと確認し、余裕を持った事業承継計画を立てることが何よりも大切です。私は、経営者としての役割の重さを間近で見てきた経験から、この精神的サポートの重要性を強く感じています。

▷関連:事業「継承」と「承継」は違う?事業「譲渡」との違い・使い分け

不動産を活用した事業承継対策

事業承継において、不動産を戦略的に活用することは有効な対策の一つです。次のような対策により、承継時に発生する税金の負担を軽減したり、後継者への資産移転をスムーズに行ったりすることが可能になります。

- 不動産の購入による株価引き下げ

- 不動産管理会社の設立

- その他の不動産に関する事業承継対策

それぞれの対策の具体的な不動産の活用方法について、以下で詳しく見ていきましょう。

不動産の購入による株価引き下げ

事業承継における自社株評価額の引き下げ策として、古典的な手法ではありますが、不動産の購入は一般に効果があるます。不動産は流動性が低く、評価方法が税務上優遇されるため、これを活用することで自社株の評価額を圧縮し、後継者の税負担を軽減できる可能性があります。

株価引き下げの重要性

事業承継では様々な課題に直面しますが、贈与税や相続税の納税対策は特に重要なポイントです。優良企業ほど自社株の評価額が高くなる傾向があり、対策を怠ると後継者の税負担が非常に大きくなります。さらに、非上場の自社株は換金性が低いため、多額の納税資金を確保することが困難になります。評価額の引き下げと、適切な評価方法の理解は、円滑な事業承継を実現するために不可欠な要素です。

不動産購入による株価引き下げの仕組み

不動産の購入が株価引き下げに効果的なのは、土地や建物の評価額が関係しています。贈与税や相続税を算出する際、土地の評価は一般的に路線価をベースとします。路線価は実勢価格の70%から80%程度であることが多いため、現金を保有している状態よりも評価額が下がり、純資産額を減少させる効果が期待できます。その結果、自社株の税務上の評価額が引き下がるという仕組みです。

また、賃貸マンションなどの収益物件を購入することも有効な手段です。賃貸物件の場合、土地は貸家建付地、建物は貸家として評価されます。貸家建付地は時価の60%から70%程度、建物は固定資産税評価額から借家権割合を控除した価額で評価されるため、税務上は購入時よりも低い評価で算出されることになります。これは、純資産の評価額を圧縮し、結果として自社株の評価額を下げることにつながります。

取引相場のない株式の評価方法

取引相場のない非上場株式の評価方法には、主に「類似業種比準価額方式」「純資産価額方式」「併用方式」の三つがあります。どの方式を使用するかは、会社の規模等によって決定されます。これらの評価方法を正しく理解し、適正な評価額を算出して節税対策を行うためには、専門家への相談が必要です。

純資産価額方式

純資産価額方式は、会社の純資産を基準として株価を評価する方法です。純資産が少なければ少ないほど株価は低く評価されるため、不動産を購入することで資産の評価額を圧縮し、純資産額を減らすことが株価引き下げにつながります。しかし、純資産額の過度な圧縮は、企業の価値そのものを低下させるリスクもはらんでいますので、注意が必要です。

類似業種比準価額方式

類似業種比準価額方式は、同業種の上場企業の株価を参考に自社株を評価する方法です。具体的には、配当・利益・純資産額といった指標を同業他社と比較して算出されます。この方式は、市場の動向や同業他社の状況が自社株の評価に影響を与えます。

▷関連:非上場株式の評価方法|事業承継における税務とM&Aの時価

不動産管理会社の設立

多くの不動産オーナーが、税金対策を目的に不動産所有会社を設立しています。これは、事業承継の場面でも有効な戦略の一つとなり得ます。法人化することで、個人事業主とは異なる税制上のメリットや、相続対策の強化が期待できます。しかし、その一方でデメリットも存在するため、慎重な検討が必要です。

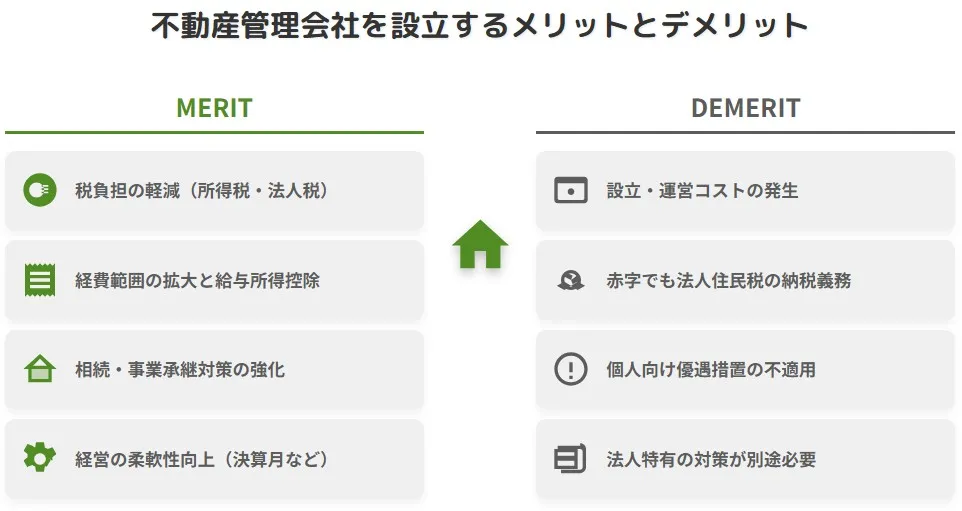

不動産管理会社を設立するメリットとデメリット

不動産管理会社を設立することは、不動産オーナーにとって多角的な影響をもたらす重要な決断です。多くのメリットを享受できる一方で、無視できないデメリットも存在するため、両面をしっかりと理解し、自社の状況に照らし合わせて検討を進めることが賢明です。

不動産管理会社のメリット

不動産管理会社の設立には、主に税務面での優位性、相続対策の強化、そして経営の柔軟性向上といったメリットがあります。年間所得税負担の軽減、経費として認められる範囲の拡大、欠損金の繰越期間の延長などは、法人税率と個人所得税率の差異を活用することで実現できます。また、不動産を法人名義にすることで相続税の軽減効果が期待でき、株式の贈与などを通じて円滑な事業承継も可能になります。決算月を自由に設定できることや、役員個々が給与所得控除を受けられること、死亡退職金制度の活用は、経営の柔軟性を高めることにつながるでしょう。

不動産管理会社のデメリット

一方で、不動産管理会社の設立にはデメリットも存在します。法人設立に関わる登記費用や税理士報酬などの初期コストが発生し、社会保険料や各種手続費用といった運営費用も新たに必要になります。また、赤字経営の場合でも法人住民税の納付義務が生じるため、固定費的な負担となります。法人特有の相続対策が求められることや、青色申告特別控除のような個人事業主向けの優遇措置が適用されなくなるなど、一部で不利になる税制がある点にも注意が必要です。

不動産管理会社の運営方式

不動産管理会社の運営方式には、主に3つの方法があります。それぞれの方式で法人への所得移転効果や運営の特徴が異なります。以下の表は、各運営方式の仕組みと特徴を比較したものです。

| 運営方式 | 仕組み・概要 | 法人への所得移転効果 | メリット・特徴 | 注意点・リスク |

|---|---|---|---|---|

| 管理受託方式 | 個人オーナーが所有する不動産の管理業務を不動産管理会社に委託する運営方法です。不動産管理会社は、賃料徴収や清掃といった管理業務を行い、その対価として個人オーナーから物件管理料を受け取ります。 | – 管理料の目安は賃料の4%から6%程度 – 約95%が個人オーナーの収入となる傾向があります – 法人への所得移転効果は限定的 | 最もシンプルな方式です。 | 一般的な相場を大きく上回る管理料を設定すると、税務署から経費計上を否認されるリスクがあるので注意が必要です。 |

| 一括転貸方式(サブリース方式) | 不動産管理会社が個人オーナーから不動産を一括で借り上げ、その不動産をさらに賃借人に転貸します。転貸賃料とサブリース料(個人オーナーへの支払い)の差額が法人の所得となります。 | 法人に移転できる所得は、転貸賃料の10%から15%程度が目安とされています。 | 個人オーナーへの賃料支払いが安定するため、収入の予測がしやすくなります。 | – サブリース料を市場相場より著しく低く設定すると、税務署から否認されるリスクがあります – 空室や賃料下落により法人側が赤字になる可能性もあるため、契約内容には十分な検討が必要です |

| 不動産所有方式 | 不動産管理会社が建物のみ、または土地と建物の両方を所有する形態です。個人所有の不動産を法人所有に変更する方法としては、譲渡(売却)や現物出資が挙げられます。 | 賃料の100%を法人の所得とすることが可能になります。 | 節税効果を最大化したい場合には、この方式が最も有利であると考えられます。 | 現物出資の場合、資本金が1,000万円以上になると重い税負担が生じる可能性があるため、専門家への相談が不可欠です。 |

節税効果を高める不動産所有方式の選択

節税効果の観点から見ると、不動産所有方式が他の管理受託方式や一括転貸方式よりも有利であると言えます。その理由は、家賃収入の100%を法人に移転できるため、節税効果が最大化される点にあります。また、管理受託方式やサブリース方式と比較して、法人の実態を税務署から問題視されるリスクが低いという利点もあります。長期的な資産運用戦略を考える上で、不動産所有方式は非常に重要な選択肢となるでしょう。各方式の特徴を深く理解し、自身の状況に最適な形態を選択することが、事業承継の成功への鍵を握ります。

不動産所有方式で法人化する際の留意点

不動産所有方式で法人化する際には、いくつかの留意点があります。主に「初めから法人で不動産を取得する」パターンと、「個人所有の不動産を法人に移転(売却)する」パターンが考えられます。賃貸収入は建物から得られることが多いため、土地は個人所有のまま建物のみを法人に移転するケースが一般的です。売却価格の設定においては、税務上「時価」での売却が求められ、通常は簿価相当額または鑑定評価額が使用されます。土地と建物の所有権分離に伴う税務問題は複雑なので、不動産専門の税理士への事前相談をおすすめします。

不動産管理会社の具体的な節税メリット

不動産管理会社として法人化することで、個人事業では活用できない法人特有の節税手法を享受することが可能となります。これにより、個人事業と比較して課税対象となる所得を圧縮できる可能性が広がります。以下の表は、不動産管理会社を設立した際に活用できる主な節税手法とその内容をまとめたものです。

| 節税手法 | 仕組み・内容 | 効果・メリット | 注意点 |

|---|---|---|---|

| 賃貸収入の分散 | – 管理委託方式では、個人が受領する賃貸収入から「管理料」を不動産管理会社に支払い、収入を分散させます – 一括転貸方式では、不動産管理会社が受け取る転貸料から、個人オーナーへ支払う保証賃料を差し引くことで収入を分散します – 不動産保有方式の場合は、不動産管理会社が直接不動産を所有し、その賃貸収入をすべて会社の収入とすることで、より効果的に収入を法人に集中させることができます | 収入を個人と法人に分散することで、課税所得を圧縮できます。 | – |

| 役員報酬による所得分散 | 不動産管理会社を設立すると、配偶者や子を役員に就任させ、役員報酬を支給することで家族間で所得を分散できます。 | – 所得税は累進課税制度を採用しているため、所得を分散させることで適用税率を下げ、家族全体の所得税等の負担を軽減することが可能です – この所得分散戦略は、個人オーナーへの所得集中を緩和し、将来の相続税対策としても有効です | – 社会保険料の負担が増加する点には注意が必要です – 青色申告を行う個人事業主も事業専従者給与制度を利用できますが、労務の対価として相当な金額までしか経費にできません – 一方、役員報酬は委任契約に基づくため、勤務状況よりも経営への貢献度で妥当性が判断されるという違いがあります |

| 給与所得控除の活用 | 不動産管理会社を設立することで、一定の条件下で自身や家族に給与を支払うことが可能になります。この給与は全額が不動産管理会社の経費として計上できます。 | – 個人が受け取る給与は個人の所得税の対象となりますが、年間55万円から195万円の給与所得控除額を差し引いた額のみが課税対象となります – これにより、賃貸収入から生じた所得を効果的に圧縮することが可能です | 給与所得控除は、所得税負担を軽減する上で非常に魅力的な制度と言えるでしょう。 |

| 退職金制度の活用 | 法人化することで、役員への退職金支給が可能となります。退職金の「相当額」は経費として認められ、一般的には「役員の最終報酬月額 × 勤続年数 × 功績倍率」の算式で計算されます。 | – 退職金は受け取る側の個人にとっても税制上有利です – 生前退職の場合は「退職所得」として優遇税制が適用され、死亡退職金は「みなし相続財産」として一定額まで非課税となるため、相続税対策としても機能します | – |

| 経費の範囲の拡大 | 法人では、個人事業と比較して広範囲の支出が経費として認められる傾向にあります。個人事業では経費とならないような支出でも、法人においては業務に必要なものであれば経費(損金)として計上できる項目が多数存在します。 | – 例えば、出張手当や福利厚生費なども、法人であればより柔軟に経費計上が可能です – この経費範囲の拡大は、課税所得を圧縮し、実質的な手残りを増やす上で大きなメリットとなります | – |

| 生命保険の活用 | 法人で加入する生命保険は、個人の所得控除よりも大きな経費計上が可能な場合が多いです。特に、定期保険や医療保険などの掛け捨て型保険は、保険料のほぼ全額が経費として認められることがあります。 | 保険料を経費計上することで、課税所得を圧縮できます。 | – 保険金を受け取る際には法人の収入(益金)となるため、役員への給付を行う場合は社会通念上相当な範囲内で行う必要があり、事前に社内規定を整備しておくことが重要です |

| 社宅制度の活用 | 法人化により、社宅制度(借り上げ社宅)の利用が可能となります。法人契約で住宅を賃借し役員社宅とすることで、法人にも役員個人にも大きな節税メリットが生まれます。 | この制度は、役員の住居費負担を軽減しつつ、会社の経費を増やす一石二鳥の効果が期待できます。 | – 役員が負担する社宅家賃の設定には注意が必要です – 税法上定められた「賃貸料相当額」を下回る家賃設定の場合、差額が現物給与として課税される可能性があるため、適切な家賃設定が重要となります |

| 税率差の活用 | 個人所得に対する税率(所得税、復興特別所得税、個人事業税、個人住民税の合計)は15.105%から55.945%と幅広く設定されています。一方、法人の実効税率は通常25%から35%程度です。さらに、資本金や所得が少ない法人の場合、実効税率が25%程度まで下がる可能性があります。 | この税率差を活用し、個人の賃貸収入を不動産管理会社に分散させることで、効果的な節税が実現できます。 | – |

| 損失の長期での繰越 | 青色申告における欠損金の繰越控除期間は、個人事業では3年ですが、法人では10年(2018年4月1日以前は9年)と大幅に延長されています。 | この制度は、事業の損失が発生した場合でも、その損失を長期にわたって将来の所得と相殺できるため、税負担を軽減する上で非常に有利です。 | – |

| 経営セーフティ共済の活用 | 経営セーフティ共済(中小企業倒産防止共済)は、月額5,000円から20万円まで設定可能な掛金制度です。この掛金は全額が法人の経費として認められ、年間最大240万円を損金計上できます。 | この制度は実質的に課税の繰り延べ効果があります。 | 掛金は全額経費計上できますが、解約時の返戻金は全額が収入(益金)となるため、一時的な課税繰り延べとして活用することが可能です。 |

▷関連:株式譲渡による事業承継|相続・贈与・売買の方法、税金の特例も解説

その他の不動産に関する事業承継対策

不動産に関連する事業承継対策は、上記で解説した内容以外にもいくつか存在します。これらの対策も、会社の評価額や税金に大きな影響を与える可能性があるため、事業承継を検討する際には包括的に検討することが重要です。後継者の負担を軽減し、円滑な事業承継を実現するために、利用できるものは積極的に活用していきましょう。

不動産評価の見直し

通常、会社が不動産を購入した場合、購入金額が不動産の評価額として貸借対照表に記載されます。この不動産の評価額を見直すことで、所有不動産や自社株の評価額が下がるケースがあります。例えば、バブル期に非常に高い相場で不動産を購入し、現在の市場価格と大きく乖離がある場合や、土地の状況が荒廃していたり、土壌汚染が確認されたりした場合には、不動産の評価額が下がる可能性があります。事業承継前に不動産の評価額を見直しておくことは、事業承継対策として有効な手段と言えるでしょう。

特定事業用の小規模宅地等特例の活用

特定事業用の小規模宅地等特例とは、事業用の土地を相続し、その事業を継続する場合に、一定の㎡数以下であれば土地の評価額を80%減額できる制度です。これにより、相続時には20%部分しか相続の対象とならないため、事業承継対策の一つとして非常に有効と言えます。相続時であれば、相続人が相続税の確定申告まで土地を所有し事業を継続していれば問題ありませんが、生前に事業を承継した場合は一定の要件を満たす必要があります。また、不動産の使用状況によっては、別の小規模宅地等特例が適用され、特定事業用の小規模宅地等特例よりも低い評価減率しか適用されない可能性もあるため、注意が必要です。

▷関連:事業承継の相談先を比較|中小企業のための選び方・おすすめ先を紹介

事業承継対策としての不動産活用の注意点

事業承継対策として不動産を積極的に活用することは有効ですが、いくつかの重要な注意点が存在します。これらのリスクや課題を事前に把握し、慎重に対応することで、予期せぬトラブルを避け、計画通りの事業承継を実現できます。不動産は大きな資産であるからこそ、その取り扱いには細心の注意を払う必要があるでしょう。

不動産価格の下落リスク

事業承継対策としてのみ不動産を購入し、事業承継後に不動産の売却を前提としている場合、購入した不動産価格が下落するリスクに注意する必要があります。もし購入した不動産の価格が下落してしまうと、事業承継対策として得られるメリットよりも、不動産を売却した損失のほうが上回ってしまう可能性も十分に考えられます。

売却を前提として不動産を購入する際は、価格が下落しにくい優良な不動産を選ぶことが極めて重要です。また、このようなリスクを回避するためには、新しい拠点や倉庫など、事業に関連する不動産を購入することで、事業拡大や業務の効率化を図りつつ、事業承継対策も講じるという選択肢も検討に値します。

不動産価格の上昇リスク

購入した不動産価格の下落だけでなく、急激な上昇にも注意が必要です。購入後3年以内の不動産の評価は、評価時における通常の「取引価額相当額」にて評価されるため、購入した不動産価格が急激に上昇した場合、事業承継で不動産を承継する際に税務上の不利益となる場合があります。

仮に事業承継対策として不動産を購入した後に急激に価格が上昇すると、土地の評価額が上昇し、事業承継時の評価額も上昇することになります。事業承継時の評価額が上昇した分、準備資金や税負担が増加することから、不動産購入をしたとしても本来の目的を達成できない可能性があります。そのため、事業承継対策として不動産を購入する場合、購入後の急激な上昇が見込まれる要因がないか慎重に見極める必要があります。

債務の承継にまつわる懸念

不動産の購入資金を金融機関からの借り入れを利用することで一般に節税効果が得られますが、この借り入れ金はそのまま後継者に引き継がれます。そのため、後継者候補が借り入れや個人保証の引き継ぎを理由に事業承継を敬遠する可能性も十分に考えられます。実際、後継者が事業承継を断る理由として「借り入れ金や個人保証の引き継ぎ」が挙げられるケースは少なくありません。

後継者候補がいたとしても、このような要因があればなかなか事業承継が進みません。事業承継対策として不動産の購入を検討する際は、借り入れを行ってまでやるべき対策なのかを後継者と十分に議論することが必要です。

事業承継税制と不動産管理会社

事業承継時における納税の負担を軽減するために、事業承継税制の活用が検討されることがあります。この税制は、中小企業の経営者の高齢化と後継者不在の解消を目的として作られた支援施策の一つです。相続税や贈与税の支払いが猶予、もしくは免除されることで、後継者の負担を大幅に減らすことが期待できます。しかし、不動産管理会社の場合、適用には特別な注意点があることを理解しておく必要があります。

事業承継税制の概要

事業承継税制を活用するためには、いくつかの重要な要件を満たす必要があります。具体的には、

- 贈与時において、後継者が20歳以上であること

- 役員の就任から3年以上が経過していること

- 後継者および後継者と特別な関係にある者が発行済議決権の50%超を保有していること

- 同族関係者の中でもっとも多くの議決権数を保有していること

- 代表権を有していること

が求められます。これらの要件をクリアすることで、後継者は相続税や贈与税の猶予または免除という大きな恩恵を受けられます。

不動産管理会社が事業承継税制を利用する際の注意点

事業承継税制には、特定の会社が対象外となる要件があります。その1つである「資産管理会社」の規定には、不動産管理会社も該当してしまう場合があるため、特に注意が必要です。資産管理会社は、株式や不動産などの資産の所有や管理を主な目的として設立された会社を指します。不動産の賃貸を目的とした会社は、この資産管理会社に該当してしまう可能性があるのです。

資産管理会社の定義

資産管理会社は、具体的に2つのタイプに分類されます。1つは「資産保有型会社」と呼ばれ、保有する資産の70%以上が特定資産に該当する会社です。もう1つは「資産運用型会社」と呼ばれ、総収入の75%以上が特定資産の運用収入である会社です。不動産賃貸業を主とする不動産管理会社は、これらの定義に当てはまる可能性が高く、事業承継税制の適用が困難になるケースがあります。

事業実態要件を満たせれば活用可能

しかし、資産管理会社であっても、3つの「事業実態要件」を全て満たすことで、事業承継税制を活用することが可能になります。その要件とは、

- 従業員が5名以上いること

- 事務所を所有または賃借していること

- 3年以上事業を継続して行っていること

です。これらの要件をクリアできれば、不動産管理会社も事業承継税制の恩恵を受けることができます。

事業承継税制の活用の難しさと専門家への相談

事業承継税制は有効な節税(事業承継)対策の一つですが、手続には少なからず手間を要します。また、後継者が代表権を失うなど、打ち切り(取消)事由に該当してしまうと、途中で事業承継税制の認定が取り消されてしまうリスクもあります。そのようなリスクを軽減するためにも、活用の際には事業承継税制に精通した専門機関に相談することをおすすめします。公認会計士や税理士などの専門家は、複雑な要件の判断や手続の代行、リスク管理において不可欠の存在となるでしょう。

▷関連:事業承継税制とM&Aの関係|利点と欠点・要件・手続とは

M&Aによる事業承継という選択肢

後継者不在が深刻な課題となっている不動産管理会社にとって、M&Aは有力な解決策として注目されています。M&Aによる第三者への事業承継は近年急速に増加しており、政府や金融機関もこれを支援しています。この方法を選択することで、会社を存続させ、従業員の雇用や顧客との関係を守ることが可能になります。

後継者不在問題へのM&Aの有効性

中小規模の不動産管理会社では、経営者の高齢化に伴う後継者不在が深刻な課題となっています。多くの経営者が引退を考える年齢に達する一方で、家族や社員など社内に適切な後継者がいないケースが増加しています。その結果、事業を誰にも引き継げずに廃業を選ばざるを得ない企業も少なくありません。

▷関連:後継者不足の解決策!業績悪化・黒字廃業多い・事業承継型M&Aとは

不動産業界におけるM&Aの活発化

不動産管理業界においても、地域密着型の中小の不動産管理会社同士のM&Aが増加傾向にあります。譲受企業側から見ると、不動産管理会社を譲受することで管理物件戸数を一気に増やせるため、効率的に事業規模を拡大できるというメリットがあります。このような業界再編の流れも追い風となり、「後継者がいないから仕方なく廃業」という以外の選択肢が現実味を帯びています。

▷関連:事業承継とM&Aの違い|比較表・準備と流れ・メリットとデメット

M&Aによる事業承継の具体的なメリット

事業承継型M&Aには、譲渡オーナー、従業員、そして顧客それぞれにさまざまなメリットがあります。特に後継者不在に悩む経営者の視点から見ると、会社と従業員の継続性確保、取引先・顧客との関係維持、経営資源の有効活用と発展、そして譲渡オーナーの引退後の安心感といった点が挙げられます。これらは、単に会社を「売る」行為ではなく、企業とそこで働く人々の未来を「託す」行為であると、私は考えています。

会社と従業員の継続性確保

M&Aによって第三者に事業を引き継げば、会社そのものは存続し、従業員は引き続き雇用されます。廃業すれば社員を解雇しなければなりませんが、譲渡であれば社員の雇用先がそのまま維持されるため、従業員の生活やキャリアを守ることができます。これは譲渡オーナーにとっても大きな安心材料ですし、長年尽力してくれた社員に対する責任を全うすることにもなるでしょう。

取引先や顧客との関係維持

不動産オーナーや入居者など、これまで築き上げてきた顧客との信頼関係を途切れさせずに済むのも重要なメリットです。廃業してしまうと、管理契約中のオーナーは他社への変更を余儀なくされ、入居者対応も混乱する可能性があります。第三者への承継であれば、基本的に既存の管理契約やサービス提供はそのまま継続されるため、顧客に迷惑をかけずに済みます。地元の信用を守り、自社の看板を次代に残せることは、地域密着型ビジネスにおいて非常に価値のあることだと思います。

経営資源の有効活用と発展

譲渡先によっては、譲受企業のリソースやノウハウを活用して事業がさらに発展する可能性もあります。例えば、DX化や営業力強化など、自社だけでは難しかった投資を引き継いだ会社が行い、事業の成長につなげてくれるケースもあります。また、譲受企業にとっても、有資格者を含む熟練スタッフを獲得できたり、管理物件数を増やせたりする利点があります。こうした双方にメリットがある点が、中小企業の事業承継M&Aが盛んになっている理由の一つです。

経営者の引退後の安心感

自分が築き上げた会社を閉じるのではなく、信頼できる譲受企業に託せることで、経営者は安心して引退後の人生を迎えられます。長年の顧客や従業員に対して「最後まで責任を果たせた」という充実感や、会社が今後も発展していくことへの期待感を持てるでしょう。譲渡条件によっては、一定期間は顧問的に経営に関与し、新オーナーをサポートできるケースもあります。経営者としての想いを次世代に繋ぎつつ、個人としては相応の利益を得て第二の人生をスタートできる点で、M&Aは理にかなった選択と言えるでしょう。

▷関連:経営者が引退する平均年齢は?中小企業の社長は勇退後どうなる?

M&Aと不動産活用の関係性

M&Aは事業承継の一つの出口であり、その交渉や企業評価において不動産の価値は大きな要素となり得ます。そのため、将来的にM&Aがあり得る場合の事業承継対策においては、不動産の活用方法について慎重に考える必要があります。不動産がM&Aに与える影響、整理の必要性、そして不動産M&Aという特殊な手法について解説します。

不動産がM&Aに与える影響

企業が不動産を保有している場合、その不動産の価値や活用方法がM&Aの条件に大きく影響を与えます。例えば、企業のオフィスビルや工場などの不動産が高い収益性を持つ場合、その資産価値が企業全体の評価を高め、取引価格の交渉が容易ではなくなる可能性があります。不動産の時価を巡っては、譲渡側と譲受側で見方が一致しないことは珍しくなく、これがM&A交渉を複雑にする要因となることもあります。

M&Aにおける不動産の整理

事業運営上、必ずしも必要のない不動産を会社が所有している場合があります。このような不動産は、M&Aの準備段階で会社分割などの手法を用いて分離しておくことで、譲受企業にとって必要な本業だけの会社として提示できます。その事業会社の株式を譲渡していくことで、適正な譲渡価格が見込める可能性があります。

一方、所有する不動産が企業価値の大部分を占めており、そのような不動産を取得したいという譲受側のニーズが旺盛である場合には、不動産を所有した状態の会社の株式を譲渡していく「不動産M&A」が視野に入ってくることもあります。

不動産M&Aという方法がある

不動産M&Aとは、不動産の取得を主目的として行われるM&Aのことです。通常のM&Aとは異なり、企業の経営権や事業の獲得ではなく、その企業が保有する不動産の取得が主な目的となります。具体的には、不動産を直接売買するのではなく、不動産を所有している企業の株式を譲渡することで、その企業ごと譲受して不動産を取得する手法です。

この手法が採用される主な理由は、通常の不動産売買と比較して税制面のメリットが大きいからに他なりません。不動産売買では不動産売却益に課税されますが、不動産M&Aでは株式譲渡益への課税となるため、節税効果を期待できるという特徴があります。

M&Aによる事業承継の流れ

M&Aと聞くと複雑な印象を持つかもしれませんが、中小企業の事業承継型M&Aには一般的な流れが存在します。初めての方にとっては不明な点が多いことでしょう。「具体的に何から始め、どのように話を進めれば良いのか?」という不安は当然の感情です。ここでは、M&Aによる事業承継の基本プロセスをわかりやすく解説します。

| ステップ | 説明 |

|---|---|

| 1. 事前準備と方針策定 | 経営者が事業承継の方針を明確化する段階。自社の財務内容・事業価値を正確に把握し、「従業員の雇用維持」「企業名の存続」「希望する譲渡金額」など譲れない条件や優先順位を整理する。信頼できるM&A仲介会社や専門家に相談し、秘密保持契約(NDA)を締結した上で企業価値評価(バリュエーション)を依頼。適正な評価額や市場動向を確認し、具体的な譲渡戦略を策定する。 |

| 2. 譲受企業候補の探索 | 適切な引き継ぎ相手となる譲受企業候補を探すプロセス。M&A仲介会社が中心となり、業界内外から条件に合う候補をリストアップし、匿名(ノンネーム)情報で予備打診を実施。興味を示す候補先には詳細な企業概要書や財務情報を開示し、トップ同士の面談を設ける。事業観や譲渡後のビジョンを話し合い信頼関係を構築。最終的に「この会社なら事業を任せられる」と思える相手を選定する。 |

| 3. 条件交渉と契約締結 | 譲受企業決定後の具体的な譲渡条件交渉段階。譲受企業から意向表明書が提出され、大枠条件に合意後、基本合意契約を締結。その後、譲受企業によるデューデリジェンス(詳細な事業調査)を実施し、財務・法務・ビジネス面を確認。デューデリジェンス後に最終条件を調整し、問題なければ最終契約締結からクロージングへ進む。クロージング時に譲渡対価支払いと株式・事業資産の名義移転を実行。 |

| 4. 引き継ぎとアフターサポート | 契約締結後の実務的な事業引き継ぎ段階。従業員・取引先への周知、各種許認可や契約の名義変更手続、在庫・資産の引き渡しなどを双方協力して実施。経営者交代後も一定期間は旧経営者が顧客紹介や業務引き継ぎのアドバイスを提供することもある。譲受企業はポストM&A計画を立てて従業員の不安ケアや顧客対応に万全を期し、新体制での事業継続・発展の準備を整える。 |

廃業を検討する際の注意点

不動産業界は、特に中小企業にとって厳しい状況が続いています。そのため、後継者不在という理由だけでなく、会社の業績不振や事業承継の手続の煩雑さを理由に廃業を決断する経営者も少なくありません。しかし、廃業もまた多くの手続や時間を要する選択肢であり、安易な判断は避けるべきです。

廃業に伴う手続と時間

会社を廃業する場合も、多くの手続と時間がかかります。不動産管理業の場合、特に注意しなければならないことが多いため、判断は慎重に行う必要があります。事業承継と同様に緻密な計画を立てることから始めるのが大切で、目安として1年ほど前から動き出すのが良いでしょう。各種協会への届出や法的な廃業手続だけでなく、賃貸人などとの契約解除も行わなければなりません。契約の有効期間は、相手方によってて異なるため、取引先に迷惑をかけないよう慎重に整理することが求められます。

早めの事業承継計画策定

事業承継の計画は、できるだけ早く行うことが重要です。後継者不在や手続に時間がかかることは大きな障壁となりますが、M&Aといった他の方法もいくつか存在します。早期に計画を立て、様々な選択肢を検討することで、より良い未来を拓くことができます。もしお困りの際は、専門家への無料相談なども活用し、一歩踏み出すことが大切です。

▷関連:事業承継計画書とは?作成方法・手順・注意点と記載例を紹介

不動産の事業承継での利用方法のまとめ

事業承継では、後継者不在や税負担が課題です。対策として、不動産購入による株価引き下げ、不動産管理会社の設立による節税(賃貸収入の分散、役員報酬、給与所得控除の活用など)が有効です。後継者がいない場合は、M&Aによる第三者承継で会社と従業員の雇用を守り、取引先との関係も維持できます。

みつきコンサルティングは、税理士法人グループのM&A仲介会社として、中小企業M&Aに特化した豊富な実績を持つアドバイザーや公認会計士、税理士が多数在籍しています。不動産管理会社の事業承継もサポート可能です。ぜひご相談ください。

完全成功報酬のM&A仲介会社なら、みつきコンサルティングへ >

著者

- 名古屋法人部長/M&A担当ディレクター

-

人材支援会社にて、海外人材の採用・紹介事業のチームを率いて新規開拓・人材開発に従事。みつきコンサルティングでは、強みを生かし人材会社・日本語学校等の案件を中心に工事業・広告・IT業など多種に渡る案件支援を行う。M&Aの成約実績多数、M&A仲介・助言の経験年数は10年以上

監修:みつき税理士法人

最近書いた記事

2026年2月1日M&A仲介会社の注意点とは?契約や手数料で失敗しない知識を解説

2026年2月1日M&A仲介会社の注意点とは?契約や手数料で失敗しない知識を解説 2026年1月13日M&A仲介とは?役割・種類・メリットとデメリット・手数料・選び方

2026年1月13日M&A仲介とは?役割・種類・メリットとデメリット・手数料・選び方 2026年1月12日企業価値評価のタイミングは?M&Aでの株価算定の時期を解説

2026年1月12日企業価値評価のタイミングは?M&Aでの株価算定の時期を解説 2026年1月3日M&Aコンサルタントの年収は?仲介業界の実際の相場を解説

2026年1月3日M&Aコンサルタントの年収は?仲介業界の実際の相場を解説