デューデリジェンス(DD)は、M&Aにおける売り手、つまり譲渡企業にとって譲受企業との信頼関係を築き、円滑な交渉を進める上で不可欠なプロセスです。この記事では、デューデリジェンスの目的から、譲渡オーナーが成功裏にDDプロセスを乗り切るための事前準備、効率的な情報開示、マネジメントインタビューへの対応方法まで、具体的に解説します。

「うちの会社でも売却できるだろうか…」、「何から始めればいいんだろう…」。そのようなオーナー経営者の不安に、中小企業向けM&A仲介会社みつきコンサルティングは、20年間・500件以上の支援実績に基づき、お応えします。本格検討前の情報収集として、まずはお話をお聞かせください。

> みつきコンサルティングに無料相談する|税理士法人グループ

税理士法人グループによる財務デューデリジェンス

M&Aに潜む財務リスク、見逃していませんか?

M&Aのデューデリジェンス(DD)とは

M&Aのプロセスにおいて、デューデリジェンスは譲渡企業の価値が適切に評価され、スムーズな取引を実現するために重要な段階です。特に、後述するセラーズ・デューデリジェンスは、売り手が主体的に情報を整理し、開示することで、譲受企業による調査を効率的に進めることを目指します。

譲渡オーナーにとって、デューデリジェンスは単なる情報開示の手続ではなく、自社の事業を深く理解し、将来の成長戦略を明確にする機会でもあります。

▷関連:デューデリジェンスとは|誰がやる?DDの意味をわかりやすく解説

売り手が知っておくべきDDの目的と買い手の視点

デューデリジェンスは、譲受企業が譲渡企業の実態を把握し、潜在的なリスクや偶発債務の有無を確認するために実施されます。これには、事業、財務、税務、法務、人事、環境など多岐にわたる調査が含まれます。

譲受企業は、デューデリジェンスを通じて、譲渡企業の事業計画の妥当性を検証し、買収価格の決定や契約条件への反映を目指します。また、M&A後の事業戦略立案に必要な情報を得ることも目的としています。

譲受企業の主な調査目的

譲受企業がデューデリジェンスを行う主な目的は、以下の通りです。

- 譲受対象の実態調査と価値算定

- 許認可取得など、取引実行までにクリアすべき問題点の把握

- 譲受ストラクチャーの選択

- 契約で遮断すべきリスク項目の洗い出し、契約への織り込み等の対応策検討

- M&A後の統合準備

特に、簿外債務や偶発債務の有無の把握は重要な点です。また、譲受企業はデューデリジェンスの結果を基に、表明保証や補償等の契約条項を調整し、M&A後のリスクを管理します。

▷関連:デューデリジェンスの調査項目は?確認資料・提出情報の注意点

コマーシャルDDとオペレーショナルDD

デューデリジェンスの中でも、事業の側面を調査するビジネスデューデリジェンスは、主に「コマーシャルデューデリジェンス」と「オペレーショナルデューデリジェンス」に分けられます。これらは譲受対象の事業性や競争優位性を深く探るために行われます。

コマーシャルデューデリジェンスは、市場環境や事業構造、競争優位性といった外部環境を中心に、売上高の蓋然性を検証します。一方で、オペレーショナルデューデリジェンスは、生産、サプライチェーンなど内部の運用プロセスに焦点を当て、コスト削減の余地や潜在的な課題を特定します。

▷関連:事業デューデリジェンスとは?M&Aでの目的・調査項目・進め方

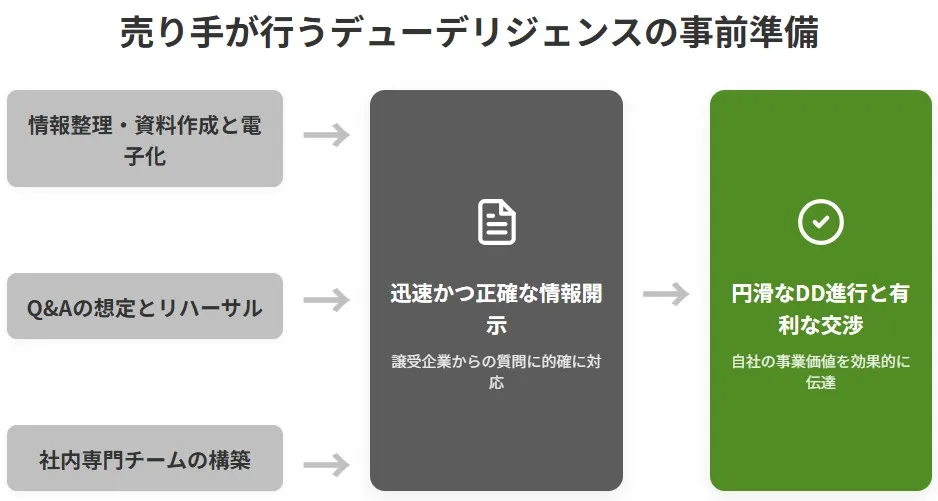

売り手が行うべきDDの事前準備

デューデリジェンスの事前準備は、DDを円滑に進め、売り手が有利に交渉を進める上で非常に重要です。

売り手は、譲受企業からの質問に対して迅速かつ正確に回答できるよう、事前に準備を行う必要があります。具体的には、情報整理、資料作成・電子化、Q&Aの想定、リハーサル、そして社内体制の構築が含まれます。

情報整理と資料作成・電子化

売り手は、デューデリジェンスで開示を求められる可能性のある全ての情報を事前に整理し、電子化しておくべきです。これにより、情報開示の手間を省き、迅速な対応が可能になります。

ビジネスデューデリジェンスでは、譲渡企業が作成した事業計画の妥当性を検証し、必要に応じて修正を行うことが一般的です。そのため、売り手は自社の事業計画を明確に説明できるよう、下記に挙げた資料などを準備する必要があります。

- 決算書や税務申告書などの会計関連資料

- 契約書、許認可、登記関連書類などの法務関連資料

- 組織図、就業規則、人事制度などの人事関連資料

- 事業計画書、市場データ、製品・サービスに関する情報などの事業関連資料

- 保有する知的財産権(特許、商標、著作権など)に関する資料

Q&Aの想定とリハーサル

譲受企業からは、提出された資料やインタビューを通じて多くの質問が寄せられます。売り手は、これらの質問を事前に想定し、適切な回答を準備するためのリハーサルを実施することが望ましいです。

特に、事業の強みや弱み、市場の動向、将来の成長戦略など、事業の根幹に関わる質問に対する回答は重要です。これにより、譲受企業に自社の事業価値を効果的に伝えることができます。

社内体制の構築

デューデリジェンスは、多くの部署や関係者が関わる複雑なプロセスです。売り手は、デューデリジェンスをスムーズに進めるために、専任の担当チームを立ち上げ、役割分担を明確にすることが重要です。

中小企業のM&Aでは、譲渡企業内での情報漏洩を避けるため、M&A仲介会社が中心的な役割を担います。仲介会社と譲渡オーナー自身、プラス経理関係等の極少数の幹部のみでDD応対チームが構成されることが一般的です。そして、M&A仲介会社が情報の収集・整理、譲受企業への情報提供、質問への対応などを一元的に管理します。また、必要に応じて、弁護士や公認会計士、税理士などの外部アドバイザーと連携し、専門的な助言を得る体制を構築します。

▷関連:デューデリジェンスの専門家|依頼業者の選び方・役割・費用を解説

データルームの準備と効率的な運営

デューデリジェンスにおける情報開示は、通常、バーチャルデータルーム(VDR)を通じて行われます。VDRは、機密性の高い情報を安全に共有し、管理するためのオンラインプラットフォームです。

譲渡企業は、VDRの準備を早めに行い、必要な資料を適切にアップロードすることで、効率的な情報開示を実現できます。実務上、この辺りはM&A仲介会社にすべて任せることになります。

▷関連:VDRでデューデリジェンスを効率化|バーチャルデータルームとは

情報開示の範囲とタイミング

情報開示の範囲は、M&Aの進捗段階や取引の性質によって異なります。初期段階では概要情報に留め、意向表明の受理後、または基本合意の締結後に詳細な情報を開示するのが一般的です。

売り手は、どの情報を、どのタイミングで開示するかを戦略的に判断する必要があります。機密性の高い情報や、開示によって事業運営に影響が出る可能性のある情報は、特に慎重に取り扱うべきです。

▷関連:デューデリジェンスと基本合意書・意向表明書の関係|DD条項を解説

秘密情報の取り扱い

売り手は、競合他社に知られたくない技術情報、顧客リスト、未公開の事業計画など、機密性の高い情報を適切に保護する必要があります。VDRのアクセス権限管理、情報開示の記録、秘密保持契約の締結などを徹底します。

特に、譲受企業が競合他社である場合や、取引が破談になった場合の秘密情報漏洩リスクを考慮し、細心の注意を払うことが求められます。業種によっては事業の根幹に関わる、例えば取引先リスト料金テーブル等について、どのタイミングまで譲受企業への提出のタイミングを遅らせることができるかは、M&A仲介会社の腕の見せ所です。

▷関連:デューデリジェンスと秘密保持契約|DDでの情報開示・NDAを解説

マネジメントインタビューへの対応方法と注意点

マネジメントインタビューは、デューデリジェンスの中でも特に重要なイベントの一つです。譲受企業は、譲渡企業の経営陣や主要な担当者との直接対話を通じて、譲渡企業の事業実態や戦略、組織文化などを理解しようとします。

譲渡企業は、インタビューに際して、事業の強み、将来の成長戦略、課題への対応策などを具体的に説明できるよう準備しておく必要があります。

インタビューの準備

インタビューに臨む前に、譲渡企業は以下の点を準備します。

- 自社の事業概要、市場環境、競争優位性、将来の展望などをまとめた資料

- 譲受企業が関心を持つであろう論点や質問を事前に想定し、回答案を作成する

- 回答内容の一貫性を保つため、関係者間で認識を統一する

特に、コマーシャルデューデリジェンスの文脈では、譲受企業は市場成長性について深掘りします。譲渡企業は、市場のキードライバーを明確にし、どのように市場規模が変動するかを構造的に理解していることを示す必要があります。

インタビュー中の注意点

インタビュー中は、誠実かつ透明性のある姿勢で臨むことが重要です。不利な情報であっても、隠蔽するのではなく、その背景や対応策を含めて説明することで、譲受企業からの信頼を得ることができます。

ただし、具体的な契約内容や個人的な情報など、必要以上の情報を開示しないよう注意が必要です。不明な点や回答できない質問に対しては、無理に答えようとせず、後日確認して改めて回答する旨を伝えます。

▷関連:デューデリジェンスの費用負担|相場と内訳・会計処理と税務も解説

セラーズDDの実施メリットと具体的な進め方

セラーズ・デューデリジェンスは、譲渡企業が自ら事前に簡易的なデューデリジェンスを実施することです。これは、譲受企業が行うデューデリジェンスとは異なり、譲渡企業が主導して自社の潜在的なリスクや強みを洗い出すプロセスです。この事前の自己調査は、売り手に多くのメリットをもたらします。セルサイドDD、ベンダーDDとも呼ばれ、プレDDも概ね同義です。

セラーズ・デューデリジェンスのメリット

セラーズ・デューデリジェンスを実施するメリットは以下の通りです。

売却交渉を有利に進められる

売り手が自社の情報を事前に整理し、潜在的な問題点を把握しておくことで、譲受企業からの予期せぬ指摘を減らし、交渉を有利に進めるための作戦を立てることができます。

クロージングまでの手続がスムーズに

事前に課題を特定し、対応策を検討しておくことで、取引実行までの手続の遅延を防ぎ、円滑なクロージングに繋がります。

情報開示のタイミングと詳細度をコントロールできる

VDRの活用などにより、売り手が情報開示のプロセスを主導し、譲受企業への情報提供を効率化できます。

特に、会社売却に向けてDD準備の観点からは、事前に財務、税務、法務などのリスクを把握し、対策を講じることが、売却価格の維持や向上に直結します。

具体的な進め方

セラーズ・デューデリジェンスは、以下のステップで進めることができます。以下の表は、その具体的な手順と内容をまとめたものです。

| 手順 | 手続項目 | 内容・詳細 |

|---|---|---|

| 1 | 事業の棚卸しと現状把握 | 自社の事業内容、市場におけるポジション、競合環境、財務状況などを詳細に分析します。 |

| 2 | 潜在的なリスクの洗い出し | 事業、財務、税務、法務、人事、環境など、あらゆる側面から潜在的なリスクを特定します。特に、過去の不適切な会計処理や税務調査での指摘、法規制違反など、後に問題となる可能性のある事項は徹底的に調査します。 |

| 3 | 改善策の検討と実行 | 洗い出されたリスクに対して、可能な範囲で改善策を講じます。例えば、契約書の不備を修正したり、古い設備を更新したりすることが挙げられます。 |

| 4 | 情報パッケージの作成 | 譲受企業がデューデリジェンスで必要とする情報を網羅した資料パッケージを作成します。これには、事業計画書、財務データ、法務関連書類などが含まれます。一般に、M&A仲介会社が「企業概要書」として作成します。 |

このプロセスを通じて、売り手は自社の強みと弱みを客観的に評価し、譲受企業に対して透明性のある情報を提供できる体制を構築できます。これは、信頼関係の構築にも繋がり、M&Aの成功確率を高めることになります。

▷関連:セルサイドデューデリジェンスとは?売り手有利にM&Aを進める方法

税理士法人グループによる財務デューデリジェンス

M&Aに潜む財務リスク、見逃していませんか?

よくある質問|DDへの売り手の心得・準備(FAQ)

売り手視点でのデューデリジェンスに関して、よくある質問とその回答をまとめました。

譲受企業は、譲渡企業の事業内容、財務状況、法務リスク、人事体制、契約関係など、多岐にわたる質問をします。例えば、事業計画の前提となる市場の成長性、競合との比較における自社の競争優位性、過去の会計処理の妥当性、訴訟リスクの有無、主要な契約の解除条項、従業員の離職率、知的財産権の保有状況などが挙げられます。これらの質問は、譲受企業が譲渡対象の真の価値と潜在的なリスクを正確に評価するために行われます。

デューデリジェンスで準備すべき資料には、決算書・科目明細、直近の試算表、税務申告書、契約書、許認可、就業規則、事業計画書、市場レポートなどがあります。事前に情報の棚卸しを行い、電子化しておくことが重要です。不利な情報についても、隠蔽せずに開示すべきです。隠蔽は後に大きな問題となり、取引破談や訴訟のリスクを高めます。不利な情報であっても、その背景、原因、そして対応策を誠実に説明することで、譲受企業からの信頼を得ることができます。事前に情報開示体制の構築を行い、透明性を保つことが成功への鍵です。

バーチャルデータルーム(VDR)は、譲受企業に機密情報を安全に開示するためのオンラインプラットフォームです。売り手は、VDRに整理した資料をアップロードし、譲受企業に閲覧権限を付与します。情報開示は段階的に進めることが一般的で、初期は概要情報を、基本合意締結後に詳細情報を開示します。VDRは情報のアクセスログを記録するため、誰がいつどの情報を見たか把握できます。機密情報の取り扱いには特に注意し、必要な情報のみを適切なタイミングで開示することが重要です。

デューデリジェンスを有利に進めるには、事前の準備が重要です。具体的には、自社で事前にセラーズDDを行い、事業計画の検証、潜在リスクの洗い出しと改善策の検討、必要な資料の整理・電子化、そして質疑応答のリハーサルを実施します。これにより、譲受企業からの質問に迅速かつ的確に回答でき、自社の価値を効果的にアピールできます。また、不利な情報も隠さずに開示し、誠実な姿勢で臨むことで、譲受企業との信頼関係を構築し、交渉をスムーズに進めることができます。

▷関連:デューデリジェンス専門用語集|M&Aでよく使う単語・略語

売り手がデューデリジェンスを受ける準備のまとめ

譲渡オーナーがデューデリジェンスに適切に対応することは、自社の価値を高めるために不可欠です。事前に資料を整理し、リスク情報も誠実に開示することで、譲受企業との信頼が深まります。十分な準備が、円滑な手続と満足のいく結果につながるのです。

みつきコンサルティングは、税理士法人グループとして15年以上の実績を持ち、財務調査に強い公認会計士が在籍しています。税務を含めた専門的な調査をワンストップで提供します。財務デューデリジェンスをご検討の方は、ぜひお気軽にご相談ください。

完全成功報酬のM&A仲介会社なら、みつきコンサルティングへ >

著者

最近書いた記事

2025年12月31日小売・飲食業M&Aのデューデリジェンス|店舗・FC・ブランド評価

2025年12月31日小売・飲食業M&Aのデューデリジェンス|店舗・FC・ブランド評価 2025年12月31日製造業M&Aのデューデリジェンス|工場・設備・サプライチェーン

2025年12月31日製造業M&Aのデューデリジェンス|工場・設備・サプライチェーン 2025年12月31日IT・ソフトウェア企業のM&Aデューデリジェンス|リスクと評価

2025年12月31日IT・ソフトウェア企業のM&Aデューデリジェンス|リスクと評価 2025年12月31日事業再生M&Aにおけるデューデリジェンスの実務ガイド

2025年12月31日事業再生M&Aにおけるデューデリジェンスの実務ガイド