退職金はM&Aの際、対価の一部として支給されるケースも多くあります。本記事では、退職金の受給方法、税制優遇、税金の算出方法などについて解説します。退職金受給時の手取り額をイメージしたい方は、参考にしてみてください。

「うちの会社でも売却できるだろうか…」、「何から始めればいいんだろう…」。そのようなオーナー経営者の不安に、中小企業向けM&A仲介会社みつきコンサルティングは、20年間・500件以上の支援実績にもとづく無料相談でお応えします。本格的な検討前の情報収集だけでもかまいません。まずはお話をお聞かせください。

> みつきコンサルティングにM&A仲介を無料相談する|税理士法人グループ

退職金にかかる税金

M&A等で会社を売却した場合に、オーナー経営者が役員退職金の支給を受けて勇退することがあります。その退職金にかかる税金は、以下の2つです。

- 所得税(及び復興特別所得税)

- 住民税

その納付は、会社による源泉徴収か特別徴収にて納税することになります。

▷関連:M&Aでの役員退職金の活用方法|会社売却の節税スキームとは?

所得税

給与や不動産収入など個人の所得に対して係る税金で、国へ納税する税金です。1年間(1月1日~12月31日)の全ての所得から所得控除を差し引いて算出した金額を課税所得と言い、課税所得に税率を適用することで所得税を算出します。

退職金に関しては「分離課税」である為、他の所得とは合算せず退職所得のみに税率を適用し所得税を算出します。

復興特別所得税

退職金にかかる税金には、東日本大震災の復興財源確保を目的とした復興特別所得税が含まれます。この税金は、算出された所得税額の2.1%が追加で徴収されます。例えば、所得税が1000万円と計算された場合、復興特別所得税として21万円が加算されます。

住民税

住民税は、前年の1月1日時点で住所がある都道府県と市区町村に納税される税金で所得税と同様、課税所得に税率を適用することで算出します。住民税については、所得に応じて税額を算出する「所得割」と、所得にかかわらず定額の税額を算出する「均等割」があり、一定の要件を満たすと非課税になります。

退職金に対する住民税は所得割で算出されます。通常、所得割の税率は10%(都道府県民税4%、市町村民税6%)です。ただし、自治体によって若干の違いがあります。正確な税率や控除額を知りたい場合は、お住まいの自治体の税務課や近くの税務署に問い合わせると良いでしょう。

退職金は、勤労に対する報奨金的な側面がある為、退職金控除や分離課税が適用されるなど税務的な優遇措置があります。

退職金にかかる税金の計算方法(一時金の場合)

退職金の受給方法としては、一時金と年金形式の2つがあります。受取方法によって税金の計算方法が異なりますので、それぞれの受給方法と税金計算方法について解説します。まずは、一般的な退職金である一時金のケースについて説明します。

一時金とは、毎月支給される給与以外の一時的に支払われる給与を指します。賞与などは一時金に該当し退職金も一時金として受給することが可能です。退職金を一時金として受給した場合の税金は、退職所得(退職により勤務先から受ける退職手当などの所得)に対してのみに課税される為、分離課税で計算されます。

▷関連:会社売却の相場は?10億円ほど純資産価値より高い株価での売却事例

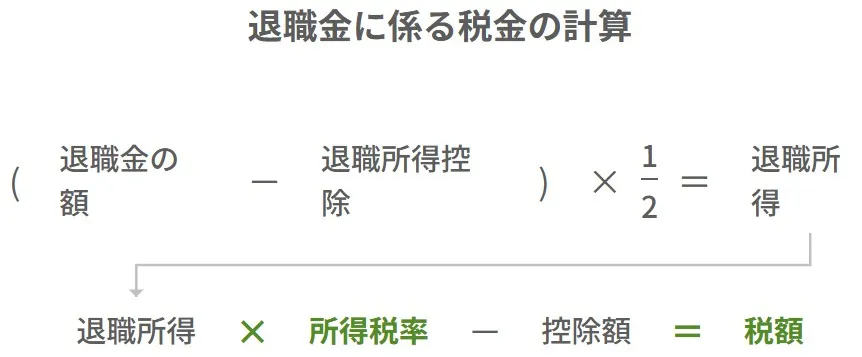

退職所得の計算

退職所得=[収入金額(源泉徴収される前の金額)-退職所得控除額] × 1/2

収入金額から退職所得控除を差し引いた金額の半分が退職所得となります。勤務年数が長ければ長いほど退職所得控除額が大きくなる為、退職所得金額を抑えることができます。

退職所得控除とは

退職金を一時金で受け取る場合の非課税枠を退職所得控除と言います。退職所得控除額は、区分により決められた控除額に勤続年数をかけることにより算出されます。よって勤続年数が長くなるほど非課税枠が大きくなります。下記が退職所得控除の算出方法となります。

勤続20年以下:40万円 × 勤続年数(80万円に満たない場合は80万円)

勤続20年以上:800万円+70万円×(勤続年数-20年)

いわゆる「5年ルール」に注意

課税対象となる退職所得は、退職金(から退職所得控除を差し引いた額)の「2分の1」であるため、大きな税務メリットがあります。これを逆手に取れば、例えば短期の在任が予定される役員について、毎年の役員報酬を低く設定し、退職金を多めにすることで、トータルの税額を減らすことが可能になります。そのような行為を防止する目的の税務ルールがありますので、注意が必要です。

「特定役員退職手当等」のルール

退職金に係る勤続期間のうち、役員としての在任期間が5年以下である者が支払いを受ける退職金については、1/2課税の適用はありません。

「短期退職手当等」のルール

役員以外として勤務した期間の年数(役員としての在任期間がある場合はその期間も含めます)が5年以下である者が支払いを受ける退職金については、退職金から退職所得控除を差し引いた額のうち300万円を超える部分について、1/2課税の適用はありません。

▷関連:創業者利益とは?IPOとM&Aの比較・非上場企業でEXIT時の税金

所得税の計算

所得税は、退職所得金額に対して所得税率を適用し計算されます。計算方法は下記となります。退職金における所得税を計算する場合、退職所得控除や控除後の所得の1/2を退職所得とするなど大きな税制的な優遇措置があります。

所得税=退職所得金額×所得税率 – 控除額

所得税率は以下の通りです。

| 課税される所得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000円 から 1,949,000円まで | 5% | 0円 |

| 1,950,000円 から 3,299,000円まで | 10% | 97,500円 |

| 3,300,000円 から 6,949,000円まで | 20% | 427,500円 |

| 6,950,000円 から 8,999,000円まで | 23% | 636,000円 |

| 9,000,000円 から 17,999,000円まで | 33% | 1,536,000円 |

| 18,000,000円 から 39,999,000円まで | 40% | 2,796,000円 |

| 40,000,000円 以上 | 45% | 4,796,000円 |

退職金に係る所得税の税率は、給与等と同じ税率になります。課税所得は退職金所得となりますので、同じ金額の退職金と賞与を受給した場合、退職金の所得税額の方が低くなります。

復興特別所得税の計算

平成25年1月1日から令和19年12月31日の期間中に生じる各年度の所得税額×2.1%となります。復興特別所得税は所得税と合わせて納税します。

住民税の計算

退職金における住民税は、以下の計算式によって求められます。

住民税 = 退職所得金額 × 10%

住民税の税率は、都道府県民税4%と市区町民税6%で構成されています。

▷関連:M&Aの税務|売り手・買い手の売却時の税金対策、個人法人別に解説

退職金を年金形式で受給した場合の税金

年金形式の場合、退職所得ではなく雑所得となる為、退職所得控除は使えません。雑所得は他の所得と合算され、税金を計算する総合課税となります。この場合の課税所得は、「公的年金等の雑所得」と言われます。

公的年金等の雑所得の計算

公的年金等の雑所得=年金形式で受け取る毎年の退職金収入-公的年金等控除

退職金が年金形式で受け取られる場合、雑所得として課税されます。公的年金等控除が適用され、他の所得と合算し公的年金等の雑所得の合計額を算出します。

税金の計算

公的年金等の雑所得に所得税や住民税の適用税率をかけることでそれぞれの税額を算出します。他の所得の金額が1,000万円/年間以上の場合は、年金形式で受給する方が、多く納税しなければならない可能性がありますので注意が必要です。

退職金にかかる税金ミュレーション

これまで解説してきた通り、退職金受給時には退職所得を基準として各税金を算出することになります。複雑な計算となりますので今回は、一時金として退職金として受給した場合を例に退職金に関する税金シュミレーションを行いますので、退職金手取り金額算出の参考にしてみてください。

前提条件

- 退職金受給総額:3,000万円

- 勤続年数:37年5ヶ月

- 居住地:東京都

- 退職所得控除額:2,060万円

- 課税対象となる退職所得額:470万円

- 住民税の金額:470,000円

- 納税額:523,262円

退職所得控除金額の算出

勤続年数に端数がある場合は、切り下げるか切り上げた年数で算出します。今回は勤続年数を38年とし切り上げた年数で算出します。

退職所得控除金額

= 800万円 + 70万円 × (38年 - 20年)

= 1,260万円 + 800万円

= 2,060万円

退職所得控除額は2,060万円となります。

退職所得金額の算出

課税対象となる退職所得金額

= (退職金額 - 退職所得控除額) × 1/2

= (3,000万円 - 2,060万円) × 1/2

= 470万円

退職所得額は470万円となります。

税額の算出

上記の退職所得に対する所得税・復興特別所得税・住民税を計算します。

所得税

所得税額

= 退職所得×所得税率 - 控除額

= 470万円 × 20% - 427,500円

=512,500円 (1円未満端数切捨て)

復興特別所得税

復興特別所得税額

=所得税額×復興特別所得税率

= 512,500円 × 2.1%

≒ 10,762円 (1円未満端数切捨て)

所得税及び復興特別所得税の合計額523,262円が、まとめて源泉徴収額されます。

住民税

住民税の源泉徴収(特別徴収)税額

= 退職所得金額 × 10% (市町村民税6%、道府県民税4%)

= 470万円 × 10%

= 47万円

住民税額は47万円となります。

合計税額

これまで計算してきた所得税額・復興特別所得税額・住民税を合計した金額(約99万円)が、退職金3,000万円にたいするトータルの税額になります。

納税額

= 所得税額+復興特別所得税額 + 住民税額

= 512,500円 + 10,762円 + 470,000円

= 993,262円

退職金にかかる税金が還付される場合

退職金に関しては基本的に確定申告が必要ありません。しかし、退職のタイミングによっては、退職所得と含めて確定申告することで源泉徴収税の一部が還付されるケースがあります。退職後、一定期間内であれば確定申告による源泉徴収税の還付可能ですので、すでに退職された方も下記、事例に該当しないか確認してみてください。

「退職所得の受給に関する申告書」の提出がない場合

退職金を一時金として受給する場合、「退職所得の受給に関する申告書」を提出する必要があります。この申告書を退職金支給者へ提出することにより、退職所得控除が適用された課税額が計算され源泉徴収されます。この場合、納税は完了している為、確定申告は必要ありません。しかし、「退職所得の受給に関する申告書」を何らかの理由で提出できなかった場合、受給した退職金全額に一律20.42%の所得税及び特別復興所得税が適用された税額が源泉徴収されることになります。この場合、退職所得控除を適用した時よりも多く納税していることになる為、確定申告により税金な還付が可能です。「退職所得の受給に関する申告書」を提出するか否かで大きく税金が変わりますので、退職時には必ず提出するようにしてください。ちなみ年金形式で受給する場合は、「公的年金等控除」が適用され「退職所得控除」は適用されない為、申告書は提出が不要です。

退職金以外の収入が少ない場合

年の途中で退職し再就職しなかった場合、年末調整を行うことができません。年末調整を行わないと所得控除がすべて適用されず、源泉徴収税額を多く納税している状況にあります。このような場合、退職所得を含めて確定申告を行うことで適正な所得控除が適用され場合によっては源泉徴収税の還付を受けることができます。退職してから5年以内であればこの確定申告が可能ですので、心当たりのある方は確認してみてください。

退職金の税金の計算方法のまとめ

退職金に関する税金計算には、受給方法により異なり受給者が自分にあった方法で受給することを選択する必要があります。また、退職金受給時には税制的な優遇制度も活用できる為、受給方法の違いによるメリット・デメリットを把握し十分に検討することが必要です。老後を担う重要な資金となりますので、金額が大きい場合や税務関連に苦手意識がある方は、税理士などの専門家に相談することも検討してください。

みつきコンサルティングは、税理士法人グループのM&A仲介会社として15年以上の業歴があり、中小企業M&Aに特化した経験実績が豊富なM&Aアドバイザーが多数在籍しています。 退職金支給を織り込んだM&Aのご支援多数行っております。母体となるみつき税理士法人と連携することにより、税務面や法律面のサポートもワンストップで対応可能です。M&Aをご検討の際は、みつきコンサルティングにご相談ください。

完全成功報酬のM&A仲介会社なら、みつきコンサルティングへ >

著者

- 事業法人第三部長/M&A担当ディレクター

-

宅食事業を共同経営者として立ち上げ、CFOとして従事。みつきコンサルティングでは、会計・法務・労務の知見を活かし、業界を問わず、事業承継型・救済型・カーブアウト・MBO等、様々なニーズに即した多数の支援実績を誇る。M&Aの成約実績多数、M&A仲介・助言の経験年数は10年以上

監修:みつき税理士法人

最近書いた記事

2026年2月8日M&Aの増加理由と背景は?今後の中小企業の会社売却の見通しも解説

2026年2月8日M&Aの増加理由と背景は?今後の中小企業の会社売却の見通しも解説 2026年2月8日M&Aのトレンドは?業界別に日本企業の今後の予測を解説

2026年2月8日M&Aのトレンドは?業界別に日本企業の今後の予測を解説 2026年2月8日M&A市場の規模・動向は?日本での件数推移・今後の展望を解説

2026年2月8日M&A市場の規模・動向は?日本での件数推移・今後の展望を解説 2026年2月7日M&Aニーズの高い人気の業種6選!業界別の動向・成約事例も紹介

2026年2月7日M&Aニーズの高い人気の業種6選!業界別の動向・成約事例も紹介